纸价还要涨!纸业股还能进吗?

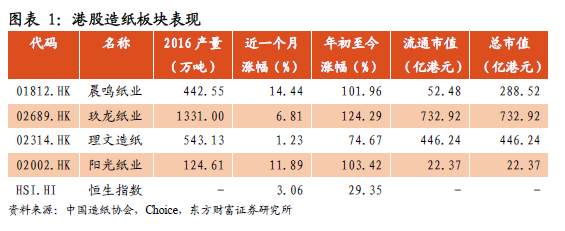

近一个季度,由于多因素持续推高国内纸价,海外原材料行业中造纸板块异军突起,股价涨幅遥遥领先于其他周期品,行业景气度极高,东方财富证券“首次”给予该板块以“强于大市”评级,建议积极关注玖龙纸业(02689)、理文造纸(02314)、阳光纸业(02002)和晨鸣纸业(A+H股)(01812)。

中游纸企集中度提升 下游用纸需求稳定

造纸业是典型的重资产、长周期性行业。造纸产业链上游为木浆、废纸以及部分化学试剂,企业成本的约70%为原材料。中游为各大造纸企业。下游根据不同的产品用途(分类不唯一)分为文化纸、包装纸、生活用纸和特种纸等。

不同的纸种根据细分采用不同的原材料,但主要是木浆和废纸,木浆用于制造文化纸和生活用纸,废纸用于制造包装纸等。从纸企的生产成本来看,木浆、废纸以及部分化学试剂为原材料占总成本的约70%,能源动力、人工及设备折旧各占比约15%。

在木浆和废纸浆中,进口原料比例突出。根据中国造纸协会的数据,2016年全国纸浆消耗总量9797万吨。木浆2877万吨,占纸浆消耗总量29%,其中进口木浆占19%、国产木浆占10%;废纸浆6329万吨,占纸浆消耗总量65%,其中用进口废纸制浆占24%、用国产废纸制浆占41%。由于我国实行进口废纸配额管理,大型纸企更容易获得配额,通常大型纸企在包装纸原料中,进口废纸(外废)用料比例在60-70%,外废比国废品质更好且价更低。

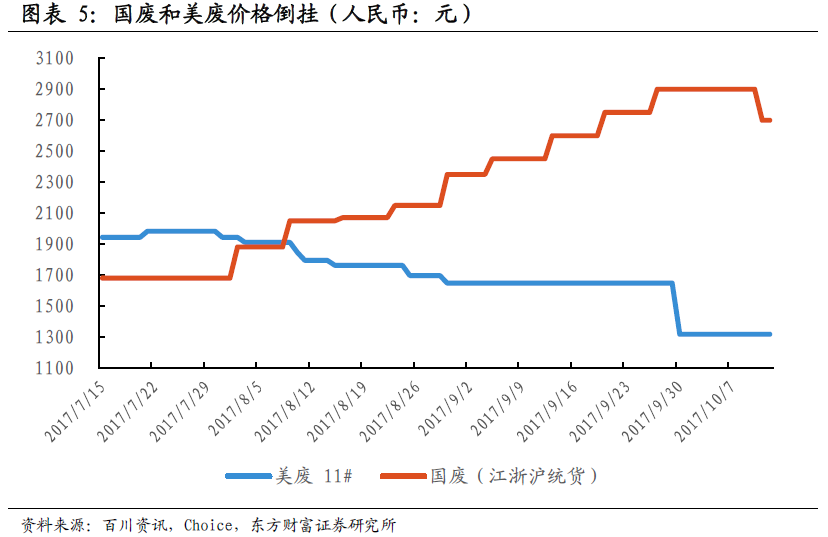

产业链中游的造纸企业集中度有提升趋势,利润向大型企业倾斜。造纸企业主要看原材料的获取能力,大型企业的原料基本通过期货取得,中小企业大多现用现买。通常进口废纸原料占比超过一半,而外废必须通过配额才能进口,今年底又将砍掉混合废纸(洋垃圾)的进口,直接导致现阶段国废和外废价格倒挂,对于库存量大和议价能力强的大型造纸厂将形成利好。根据中国产业信息网统计,瓦楞纸板生产企业中玖龙纸业和理文纸业合计可占全国市场份额的50%以上,龙头企业拥有着不容质疑的议价能力。

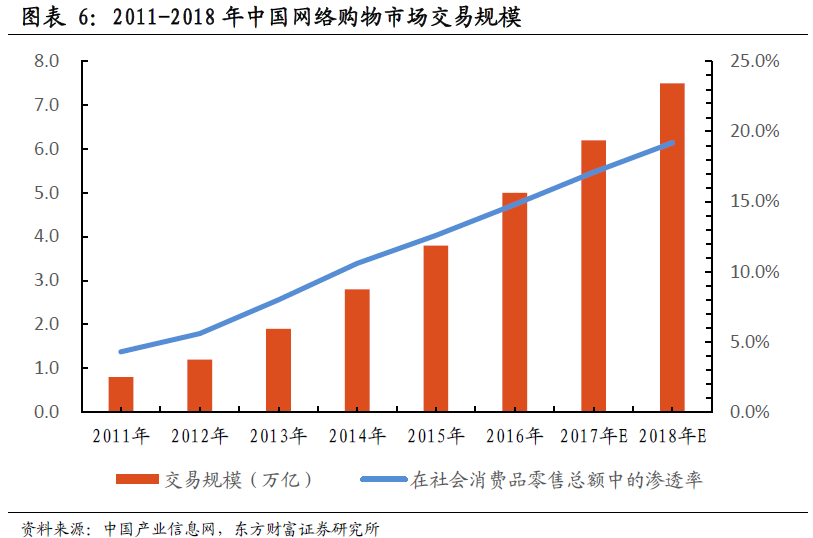

下游行业开始进入传统旺季备货增加,9-10 月文化纸进入印刷旺季,随后“双十一”、“双十二”等电商购物节又将进一步刺激包装用纸的需求。根据中国产业信息网预测,2017和2018年中国网购交易市场规模分别为6.2万亿和7.5万亿,在社会消费品零售总额中的渗透率将逐步提升至约20%。网购热潮下的消费升级,未来会大大提升包装用纸的需求量。

纸价四季度主旋律依然上涨 行业毛利润或有下降

东方财富证券预计,纸价四季度主旋律依然上涨,至少今年内供给和需求端、环保、废纸等影响因素仍不会大幅改观,四季度即使价格不会像此前一样大幅飙涨,也会稳步上升。

纸价方面,截止10月11日,玖龙瓦楞纸和箱板纸处于历史最高的价格,分别为约6300元/吨和7200元/吨,玖龙白板纸最新价也报5830元/吨。白卡纸价格基本与上半年4月高点接近,价格约6800元/吨。而文化纸方面,今年纸价基本维持稳定,双胶纸约5800元/吨,铜版纸约5500元/吨。如果纸价疯狂炒作行情持续,将对下游包装企业造成不可逆的伤害,然而目前东方财富证券还没有看到这种结果,因此纸价或还能脉冲上涨,难言天花板。

包装纸的主要成本在于原材料,即废纸的价格。目前国废和美废价格倒挂,剪刀差仍在扩大。而中小型企业废纸库存比较低,又由于各种原因难以拿到外废进口的配额,只能用高价去购买国废现货,因此整体来看,行业毛利或有下降趋势。

港股造纸企业基本面梳理

海外原材料行业造纸板块中,东方财富证券主要关注4家港股上市公司,其主要经营地区均处于内地,分别是玖龙纸业、理文造纸、阳光纸业和晨鸣纸业(A+H股)。下文将逐一梳理其基本面信息。

1.玖龙纸业—国内最大包装纸龙头

玖龙纸业是国内最大包装纸龙头,也是亚洲最大的箱板原纸生产商,总设计年产能1370万吨。公司主要从事生产和销售多样化的包装纸产品,包括卡纸(牛卡纸、环保牛卡纸及白面牛卡纸)、高强瓦楞原纸以及涂布灰底白板纸,以及环保型文化用纸(双胶纸及复印纸等)。

公司在中国的造纸机遍布各制造业中心,包括位于珠江三角洲的广东省东莞市、长江流域的江苏省太仓市、中西部枢纽的重庆市、环渤海经济圈的天津市及海峡西岸的福建省泉州市及东北地区市场的沈阳市,并收购了河北永新纸业有限公司("河北永新")的78.13%控股股权,除包装纸外,公司也于东莞及太仓生产文化用纸,并于四川省乐山拓展生产包装纸及高价特种纸。于2008年5月,玖龙纸业于越南成立合资企业,从事卡纸制造业务。

最新财报解读:玖龙纸业财年为当年7月初至次年6月末,公司于2017年9月21日公布最新16-17财年全年度业绩。公司16-17财年营业收入为人民币391.55亿元,同比增加22.0%;毛利润为79.76亿元,同比增加36.1%,毛利率由18.3%增加至20.4%。归属于母公司净利润为43.84亿元,同比增长290.7%,若撇除外汇损失的影响,公司经调整净利润同比增长68.1%至47.65亿元,创历史新高。公司17财年实际生产量与前一年保持稳定,为1302万吨,经调整每吨净利润约为366元人民币。

公司核心看点:玖龙纸业作为国内最大乃至国际领先的包装纸生产商,目前计划产能约1400万吨,具有突出的规模效益优势。公司坐拥充足的土地资源,计划内有超过200万吨的扩产产能。公司拥有国际先进管理技术,推行企业资源规划(ERP-SAP)系统,市场情报及运营资料数据库辅助公司更有效的进行管理和成本控制。

不确定性分析:环保政策日益趋严,规划新增产能难以实际落地;纸张价格大幅波动及库存风险;汇率风险。

2.理文造纸—生产效率及成本控制最强纸企

理文造纸是生产效率及成本控制最强的造纸企业,所用原料98%来自于循环物料,规模是仅次于玖龙纸业的国内第二大包装纸生产商。公司主要生产不同级别及规格的包装用牛皮箱板纸及瓦楞芯纸,以迎合不同工业的包装所需,并新增卫生纸条线业务。过去数年,公司一直致力于扩充规模及发展涵盖制浆及废纸回收的垂直业务模式,以确保原材料的稳定供应。2016年,公司的箱板原纸及纸浆的总年产能分别为563 万吨及18 万吨,而卫生纸的总年产能为35.5 万吨。截止目前,集团卫生纸总产能爬坡至46.5万吨。

公司目前在中国拥有5间厂房,策略性地选址于东莞潢涌、广东洪梅、江苏常熟、重庆永川及江西九江。另外,在越南亦将设有生产设施。公司不断投放资源于设置先进机器及研发工作,力求生产最优质及价格相宜的产品。

最新财报解读:理文造纸财年为每年1月初至12月末,公司于2017年8月30日公布最新2017年中期报告。公司2017上半年,营业收入为港币114.40亿港元,同比增加36.7%;毛利润为30.79亿元,同比增加58.3%,毛利率26.9%。归属于母公司净利润为21.94亿港元,同比增长53.4%,净利润增速高于收入增速,主要由于公司箱板原纸产品的“量价齐升”,使边际利润录得理想增幅。公司2017上半年销售量277万吨,每吨净利润约为792港元(约672元人民币)。

公司核心看点:卫生纸和海外包装纸业务提供新增长动力。公司现有卫生纸产能46.5万吨,计划2018年底总产能为79.5万吨,其中集团在重庆拥有木浆生产设备,正好利用此效益进一步降低制造卫生纸产品的成本;除卫生纸业务外,公司亦已进军海外包装纸市场,在越南的后江省造纸机项目拥有相当于40万吨产能已到期内投产;公司生产效率及成本控制极强在业内闻名,其吨纸纯利长期较同业玖纸高出300元以上,随着卫生纸业务份额提升,对于港股同类公司如恒安和维达,理应享受更高估值。

不确定性分析:箱板纸和卫生纸新增产能难以实际落地;卫生纸电商业务开展不及预期;纸张价格大幅波动及库存风险;汇率风险。

3.阳光纸业—弹性最大的“小而美”造纸企业

阳光纸业是港股市场中弹性最大,且“小而美”的造纸企业,深耕白面牛卡纸。公司年造纸产能135万吨,以独特的产品定位和差异化战略目标,确立了在中国纸业细分市场行业的领先地位。相比于玖龙、理文和晨鸣等龙头都专注于包装用纸或者文化用纸,阳光纸业则是专注于包装用纸下的一个细分领域--白面牛卡纸。主要客户涵盖“百威英博”、“青岛啤酒”、“蒙牛”、“伊利”、“康师傅”、“娃哈哈”、“双汇”、“银鹭”、“王老吉”、“海信”等众多知名品牌。

公司主要产品为白面牛卡纸和涂布(轻涂)白面牛卡纸。2017年上半年,阳光纸业录得总营收人民币26.95亿,纸品销售占总营收95.8%,其中白面牛卡纸和轻涂白面牛卡纸分别占比26.8%和40.8%。除此以外,公司电力及蒸汽销售占总营收4.2%。

根据公司介绍,白面牛卡纸用作提供瓦楞芯纸的外部面层,是板纸与呈波浪纹的瓦楞芯纸的结合,构成纸板的坚韧结构及环压强度,白面牛卡纸一般用作需精美印刷及环压强度的箱子的包装材料。轻涂白面牛卡纸为一种将涂料涂布到已漂白上层组成的多层纸张构成的白面牛卡纸,涂料使白面牛卡纸色泽更鲜明及更有光泽,令印刷更优质,同时具备一流的输墨质素。轻涂白面牛卡纸的涂布层远较传统涂布白板纸的涂布层为薄,故被认为更环保。公司表示,在涂布牛卡纸领域的地位无可撼动,而且技术的高壁垒性,使得大纸企也无法强行进入该领域抢占公司市场份额。

最新财报解读:阳光纸业财年为每年1月初至12月末,公司于2017年9月27日公布最新2017年中期报告。公司2017上半年,营业收入为人民币26.95亿元,同比增加36.7%;毛利润为6.12亿元,同比增加44.9%,毛利率为22.7%。归属于母公司净利润为1.69亿元,同比增长172.2%。公司2017上半年销售量约61.9万吨,每吨净利润约为273元(由于计入电力和蒸汽业务的利润贡献,因此每吨净利比实际略高)。

公司核心看点:专注于高端细分包装纸市场,受益于消费品包装高端化和个性化的趋势;稳步扩大阳光王子(寿光)特种纸的研发力度,拟投资建设二期项目(预计6.5万吨产能),提升规模经济效益。

不确定性分析:公司整体产销量较小,业绩受原材料和白面牛卡纸价格变动影响较大;扩产计划不确定性大。

4.晨鸣纸业—造纸+融资租赁双主业巨头

晨鸣纸业是中国造纸行业龙头企业,是全国惟一一家A、B、H三种股票上市公司。公司是以制浆、造纸、金融、林业等产业板块为主体,同时涉足矿产、能源、物流、建材、酒店等领域的大型综合性现代化企业集团。其中机制纸业务、融资租赁业务是公司收入和利润的主要来源,2017上半年机制纸业务营收占比约87.6%,利润贡献占比约74.6%。2016年,公司实现机制纸产量436万吨,销量452万吨。

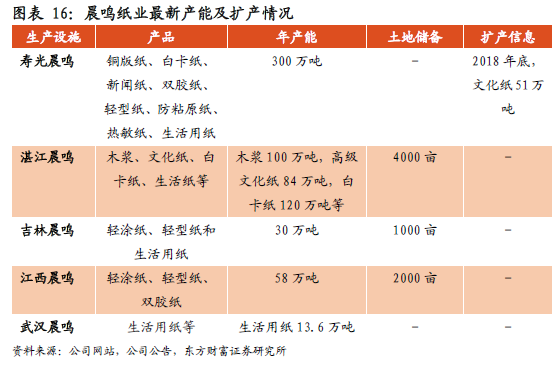

造纸业务,公司“林浆纸”产业链一体化布局优势明显。在山东、广东、湖北、江西、吉林等地均建有生产基地,年浆纸产能1000多万吨, 公司现拥有全球规模最大、工艺装备最先进的林浆纸一体化工程和数十余条国际尖端水平的制浆造纸生产线,产品逐步形成了以高档胶版纸、铜版纸、白卡纸、轻涂纸、生活纸、静电复印纸、热敏纸、格拉辛纸为主导的高中档并举的八大系列产品结构,成为中国造纸行业中产品品种最多的公司。

融资租赁业务,已经成为公司新的利润增长点,未来发展态势良好。依托集团资金的优势,在服务于造纸行业上下游产业链的基础上,积极为大型国有企业、上市公司、政府融资平台、优质民营企业、高新技术企业、学校、医院等提供金融服务解决方案。据中商产业研究院预测,2016-2021年融资租赁行业未来仍将保持年均20%以上的复合增速,到2021年将有望达到人民币20.79万亿元,在中国具有广阔的市场前景。

最新财报解读:晨鸣纸业财年为每年1月初至12月末,公司于2017年9月22日公布最新2017年半年度报告(更新后)。公司2017上半年,营业收入为人民币137.49亿元,同比增加29.6%;归属于母公司净利润为17.45亿元,同比增长85.9%。公司造纸业务(机制纸)毛利率为28.34%,同比提升4.83个百分点。公司2017上半年销售量约256万吨,每吨净利润约为509元。

公司核心看点:晨鸣纸业是中国造纸行业龙头企业,造纸+融资租赁双轮驱动发展,造纸业务受益于规模效益和集中度提升,融资租赁业务受益于行业高速增长;公司坚持走“林浆纸一体化”发展道路,规划建设湛江晨鸣木浆项目、黄冈晨鸣木桨项目以及寿光本埠化学浆项目,从而摆脱上游资源对公司发展的制约,有助于未来提升毛利率;此外,公司近几年稳定保持50%以上的分红率,长期价值投资凸显,目前AH股溢价率约48%。

不确定性分析:若环保排放不达标,则面临淘汰落后造纸产能;融资租赁业务的政策风险和信用风险。

5.相关造纸企业扩产一览

东方财富证券关注的玖龙纸业、理文造纸、阳光纸业和晨鸣纸业中,玖龙纸业扩产的规模最大,将于2018年增加200万吨箱板纸产能。理文造纸小幅扩产瓦楞纸产能,大力发展卫生纸业务,至2018年仍需增加33万卫生纸产能。阳光纸业拟增加特种纸(装饰原纸)6.5万吨产能。晨鸣纸业由于前些年产能扩张基本结束,至2018年再拟扩产文化纸51万吨。

风险提示:环保等政策风险导致新增产能难以实际落地;原材料和纸张价格大幅波动及库存风险;汇率风险。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP