美国税改启动: “三高”板块受益,美房贷与企业发债或承压

本文来自微信公众号“Kevin策略研究”,作者刘刚。

美国众议院筹款委员会(House Waysand Means Committee)在当地时间11月2日公布了共和党的税改法案“减税与就业法案”Tax Cuts and Jobs Act[1],这是继10月中下旬参众两院分别通过了统一的预算决议(Concurrent Budget Resolution)使得税改立法在预计没有民主党人支持的背景下也能以Reconciliation的简单多数通过之后(《参议院通过预算决议,税改关键一步但仅是第一步》),特朗普和共和党税改在立法程序上的正式启动。

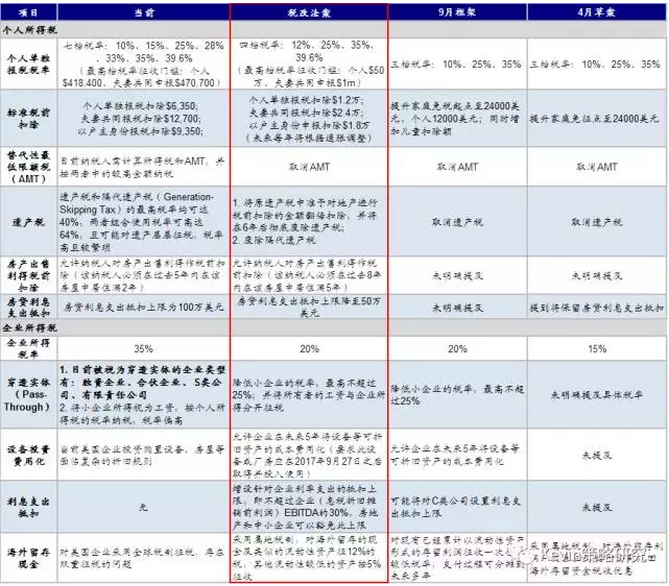

在9月底公布的税改框架基础上,此次法案提供了更多的细节以及部分框架外的更新,针对其具体内容与潜在影响,我们总结梳理如下。

众议院公布税改法案:预计10年减税1.5万亿美元;基本符合预期,略有意外

总量上看,这一版本的税改方案计划在未来10年将减税1.5万亿美元,符合此前的预算框架;其中5000亿集中在个税领域,1万亿在公司相关税收领域。

整体上,此次税改法案在大的方向上与9月底公布的税改框架基本一致、多数内容也都在市场预期之内,例如简化个税、降低企业所得税至20%,海外存留利润一次性收税等等,因此法案公布后,市场反应基本平稳,美股市场一度出现获利回吐,但收盘持平;美元和美债收益率也变动不大。不过,仍有一些意外,如降低房贷利息支出的抵扣上限、设置企业利息支出的抵扣上限标准等,因此对一些可能受影响较大板块如住宅建筑商板块(home builders)的表现造成明显冲击。

税改细节:简化个税、降低房贷抵扣上限;降低企业所得税、增设企业利息支出抵扣上限、海外存留利润一次性收税

个税:四档税率,最高税率不变;降低房贷利息抵扣上限;暂时保留遗产税

►

简化个税至四挡,最高档税率不变。相比9月底公布的税改框架中提出的个税简化方案(12%、25%、35%三档),此次法案做出了一定妥协,在上述三档基础上,依然保留了最高档39.6%税率,不过同时将最高档的征收门槛提高至100万(夫妻)和50万美元(个人)。

► 抵扣标准翻番。与9月底的税改框架一致,个人和夫妻的标准抵翻番,分别提升至1.2和2.4万美元。

► 降低房贷利息支出抵扣上限。相比9月底税改框架,此次法案增加了对房贷利息抵扣的上限,门槛从当前的100万美元降至50万美元,不过当前现存的房贷不受约束。这一方案被视为不利于住宅建筑商板块(homebuilders),故昨天该板块明显下挫。

► 暂时保留遗产税(estate tax),但将从2024年起取消。与9月底税改框架建议取消遗产税不同的是,此次法案暂时保留了遗产税,不过将门槛提高至560万(个人)和1120万(夫妻),立即生效。

► 其他如取消替代性最低限额税(Alternative Minimum Tax, AMT)、取消学生贷款利息抵扣等。

公司税:降低所得税率;25%的穿透税(pass-through);新设利率支出抵扣上限;五年内开支费用化;海外存留利润一次性收税

► 降低企业税率至20%。与9月框架和市场普遍预期的一致,在市场最为关注的企业所得税率上,此次方案将企业所得税率从当前的35%降至20%,而且永久性一次性实行、而并非此前部分市场预期的逐步和暂时执行。

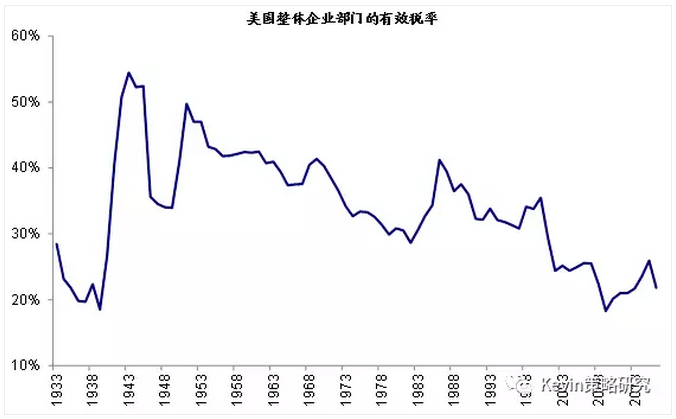

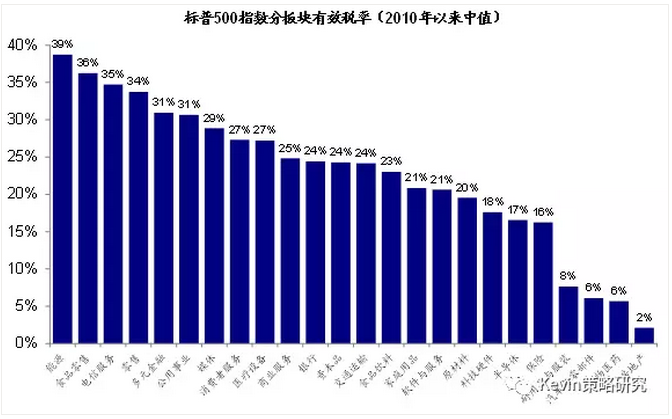

关于这一政策对企业盈利的潜在影响,我们在此前的多篇报告中对此做过专门分析。整体来看,以标普500指数为例,考虑到影响弹性(美国企业部门当前整体实际负担的有效税率仅为22%左右,已经远低于35%的法定税率),因此假设法定税率下调至20%如果对应上市公司实际有效税率从目前的22%分别降至20%和17%的话,那么相比当前9.5%市场一致预期,或分别小幅提振2018年标普500盈利同比增速2和6个百分点至~11%和15%左右。这其中,高有效税率板块或享受减税带来的更高的业绩弹性(能源、食品零售、电信服务、零售、多元金融、以及公用事业等板块2010年以来的有效税率中值均高达30%以上)。

► 针对中小企业的穿透税率(pass through)25%。与9月份的税改框架一致,此次税法法案将针对中小企业的穿透收入的税率设为最高25%,较当前将企业收入穿透到中小企业主和合伙人以个人所得税率交税的方式大幅减免。

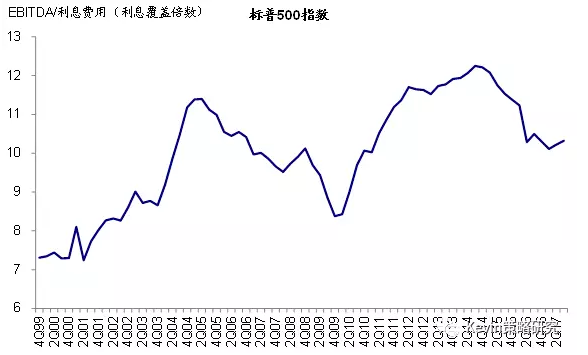

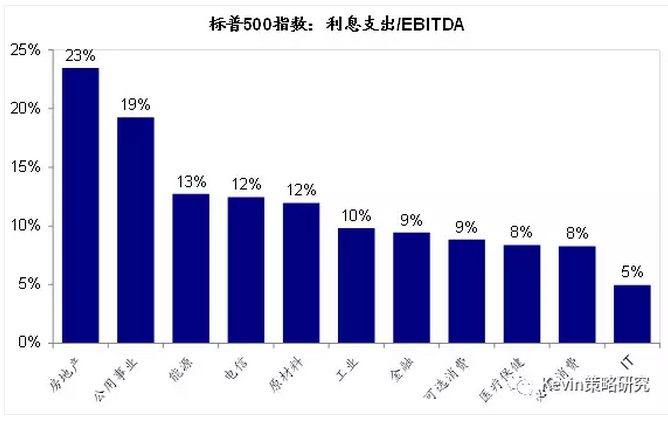

► 新设针对企业利息支出抵扣的上限。在此次税改法案中,相比此前框架,新增设了针对企业利率支出的抵扣上限,即不超过企业(息税折旧摊销前利润)EBITDA的30%。房地产和中小企业可以豁免此上限。

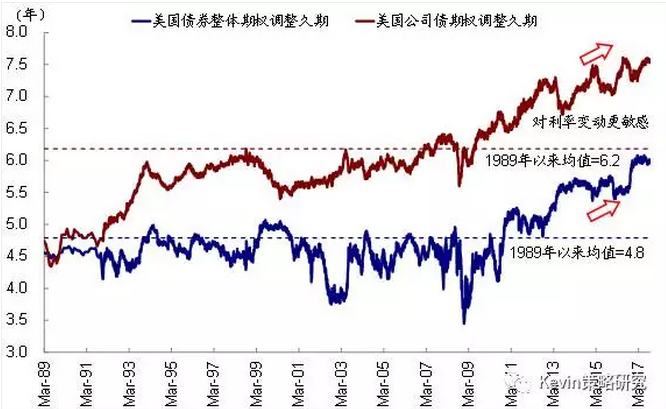

这一政策被视为可能部分抑制当前企业利用当前的低息环境来发债融资的动力,边际上减少信用债券的供给。金融危机以来,美国公司债券发行规模逐年攀升,债券久期也已经攀升至上世纪八十年代以来的高位(当前6.2年 vs. 4.8年的历史平均值)。如果企业因为税收政策原因减少利用债券融资,可能会边际上转向股权融资或将海外存留的现金汇回国内。

不过当前来看,标普500指数整体的利息支出占EBITDA平均只有10%左右,因此整体变化可能不会很大,影响更多集中在重资产高负债的板块如房地产(豁免)、公用事业、能源、电信、原材料板块。

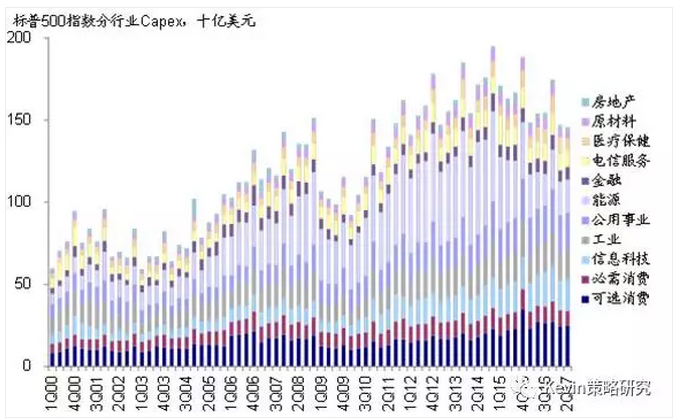

► 五年内全面资本开支费用化。与9月份的税改框架一致,此次法案提议在未来五年内对企业的资本开支(设备和厂房等)立即实行全面的费用化,以促进投资支出。这一政策,有望进一步提振当前已经出现加速上行苗头的企业投资周期;高资本支出板块(如可选消费、信息科技、能源、工业等)有望受益于开支的费用化、甚至一定程度上提振企业的投资意愿。

► 海外存留现金类资产一次性征收12%、非流动性资产征收5%。一直备受关注的美国企业海外存留的大量现金税收问题,此次税改方案给出了明确的方案。具体为,针对海外存留的2万亿美元利润,其中的现金类资产一次性征收12%的所得税,非流动性资产征税5%,以此促进海外存留资金的回流。同时,取消当前的全球征税,并代以属地税制(10%的全球最低税率)。

我们在此前的专题报告中分析过,截至2016年,罗素1000指数成分股公司在海外无限期再投资的利润(indefinitely reinvested foreign earnings)已经高达2.6万亿美元;而对应的现金和现金等价物资产,可能高达1.08万亿美元左右,对应应缴税款1300亿美元左右;而如果假设这些资金全部回流美国的话,规模将高达9500亿美元。对于那些海外存留现金最高的5大家公司如苹果、微软、思科、甲骨文、Alphabet,所需因此负担的税负在50亿到260亿美元之间不等。

未来进展与潜在挑战:市场共识预计2018年一季度落地,仍存在分歧和修改的可能性

税改法案提出后的下一步,按照立法进程,众议院筹款委员会将于11月6日针对这一法案进行讨论和辩论(即所谓的Markup程序)。

针对这一税改方案,目前仍存在相当的分歧,且已经有一些共和党人和游说团体表示反对,主要集中在:1)39.6%的最高档税率没有降低;2)针对中小企业25%的穿透税率不够低、且对一些条件的设定使得部分企业无法享受这一税率;3)1.5万亿的减税规模对增加财政赤字的压力;4)针对房贷利息抵扣和学生贷款抵扣的调整遭到相应团体的反对;5)部分州的共和党议员也表示反对该法案中对州和地方收入和销售税的抵扣条款。因此,往前看,上述税改方案依然存在修改的可能性。

从时间和进展上来看,存在乐观情形下年内得以正式通过的可能性,但考虑到民主党、甚至共和党内部的分歧、以及年底前的其他立法日程,当前市场共识预计税改法案真正落地的可能时间是在2018年一季度。

对市场潜在影响:关注“三高”和“特朗普交易”敏感板块与资产;短期防范利好兑现下的获利回吐压力

单就税改影响而言,9月底税改框架公布以来,由于前期市场对特朗普新政的预期已经降到低点,因此税改进程的推进明显提振了整体市场情绪、以及“特朗普交易”相关和对税改更为敏感资产的表现。标普500指数9月底以来累计上涨超过3%,其中金融、零售等高有效税率板块均有不错表现;美元和利率整体上行。

往前看,中期而言,我们认为对税改(高有效税率、高资本开支、高海外现金标的)和“特朗普交易”更为敏感资产(如美债利率、美元和金融板块)从基本面和表现角度都仍将相对受益于税改进程的推进。不过短期交易角度,需要开始防范税改利好兑现下的短期获利回吐压力。同时,随着实际税改过程中挑战的出现和考虑到税改实际完成可能还需要一段时间,因此在短期热情过后,市场关注点将重新转向实际进展和效果。

另外,正如我们以前所强调的,2018年,在中期选举压力下,以税改为代表的特朗普政策进展超预期是需要关注的上行风险。果真如此的话,紧货币、宽财政、去监管的这一组合、可能使得美元资产、利率水平、以及金融周期板块的表现强于预期,一定程度上重演去年大选后的“特朗普交易”。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP