达利(03799)外延扩张推动业绩 两“雷”基本可排除

智通财经APP获悉,中金公司首次覆盖达利食品公司(03799)就给予“推荐”评级,目标价8.06港币。表示看好达利集团产品驱动下的盈利增长动力,并且相信公司有借助外延式扩张提升业绩持续快速增长前景的机会。

经营能力

从产品力、渠道力和内部管理效率这三项对快消品企业最为关键的经营指标来看,中金觉得达利至少在前两项上可以得到高分。

新品开发与产品结构优化

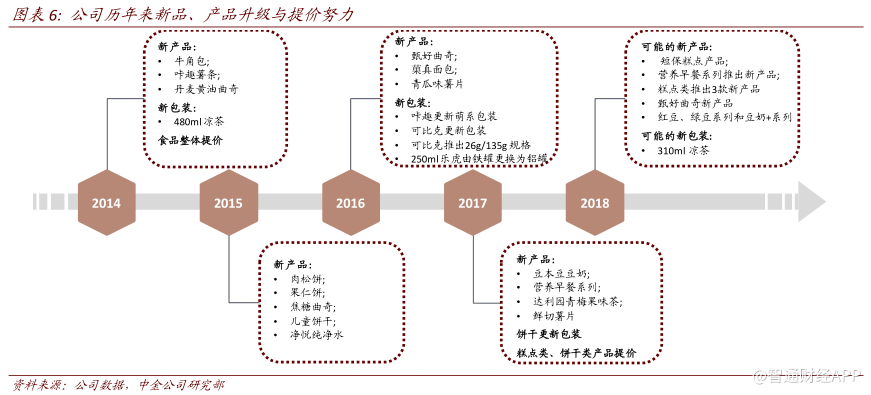

达利推新品的数量及速度令人印象深刻,通过高频率新品推出与老款改良保持销售业绩持续较快增长。以最近三年为例,2015年达利推出肉松饼、果仁饼、焦糖曲奇、净悦纯净水;2016年达利推出甄好曲奇、菓真面包,薯片推出新口味并改进规格,乐虎和凉茶推出罐装;2017年达利启动饼干口味与包装升级,青梅绿茶推出新口味,豆本豆和早餐面包上市,并将于年底上市鲜切薯片。

达利新品在定价策略上如果是跟随进入,而且品类成长前景依然看好,达利通常会采用低于主要竞品的定价,目的是提升市占率。但创新类产品或在市场并无强大竞争对手的情形下,达利定价也会高举高打,至少不低于竞品,争取高毛利率。

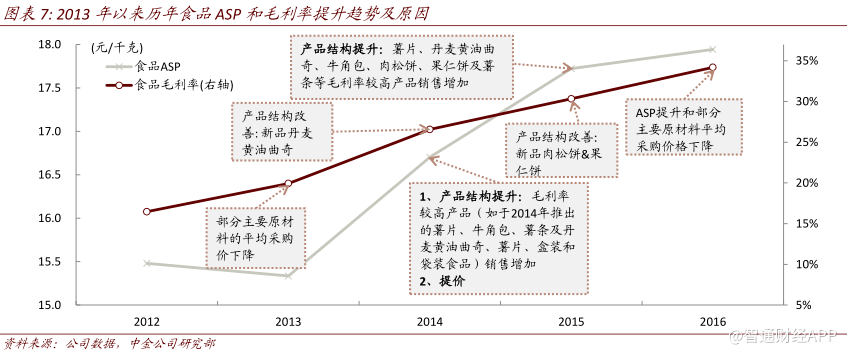

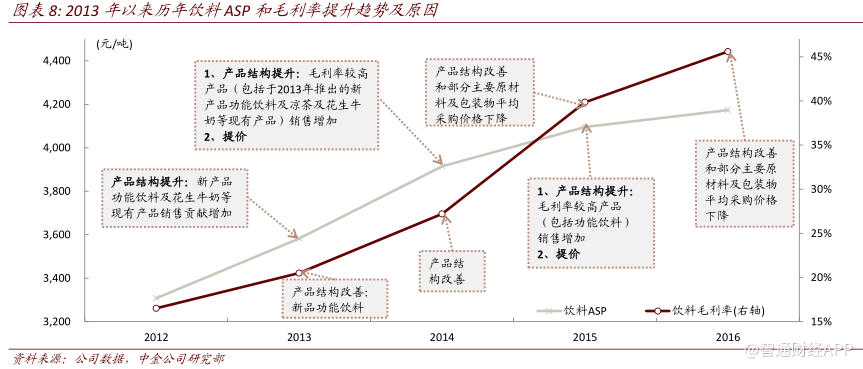

近年来,随着公司渠道策略开始追求直控终端,并且不再完全依赖经销商投入市场,而是主动投入市场推广,公司对提高产品毛利率的诉求提升。公司提高毛利率的手段多样,包括:

1)近年来产品组合中添加的新品毛利率明显高于过往产品。

2)改变包装形态,达到间接提价目的。

3)直接提价。

我们看到,2012-2016年间,食品出厂均价累计提升16%,饮料出厂均价累计上扬26%。均价大幅提升后公司食品毛利率已从2013年19.9%升至2016年34.2%,饮料业务毛利率也从2013年20.2%提升到2016年43.3%。

市场和渠道渗透能力

公司的市场和渠道铺设更趋平衡,直控终端的能力也随销售组织日益庞大和费用率持续上扬而不断提升。

1)从市场类型来看,公司产品已进入国内1-4线全部300多个城市,并且一二线城市收入占比达到30%。

2)从渠道类型来看,在没有统计二批商终端分类的前提下,商超占比升已至近30%(饮料低于食品)。

3)2012年起尝试KA直销,目前总部直控和省分公司经营的KA总数已逼近50家,收入贡献率5%。

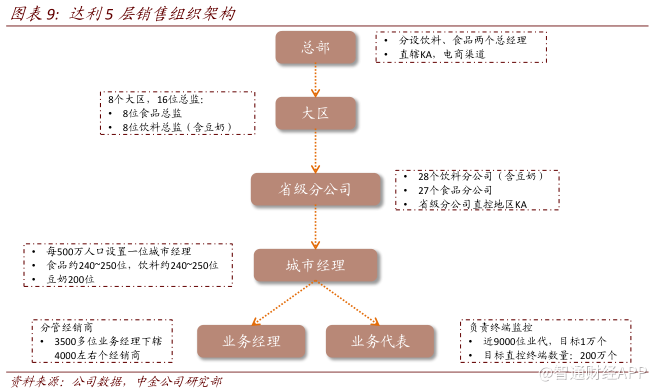

4)2013-2014年间将销售大区扩大至8个,2013-2016年间扩招近9000名业务代表,目标服务200万个零售终端的理货、促销活动以及市场信息反馈。

5)旗下4000多家经销商直销终端的比例升至35%,这有助于公司提升终端掌控能力。

管理效率存在美中不足

对于公司管理效率的质疑主要来自销售端:

1)销售费用率提升大部分原因是因为加大高利率产品市场推广力度的逻辑折射出管理的粗放。

2)公司有平衡市场和渠道的想法,但没有量化到销售团队考核目标,反映出渠道改革的艰难。

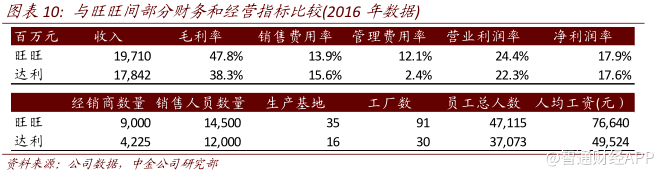

3)与旺旺近9000个经销商相比,达利现有经销商数量不到一半,而且经销商利润率丰厚,从而影响渠道扁平化和直控终端策略的推进速度,这些既是挑战也是以后公司可以持续改善的空间。

4)达利销售管理团队相比其他公司更为稳定,业务经理级别员工周转率10%,最近两年总监级别人事调整也就2-3个。团队稳定是好事,但对于过去几年公司实施一系列营销转型努力来说,老团队可能因为思维固化带来执行上的阻力。

同时,公司在供应链管理优化、IT信息技术应用以及通过大数据精准了解市场变化和提高预算科学性等方面也存在进一步提升的空间。

外延式扩张

休闲食品行业最大吸引力来自品类众多和产品差异化机会较大,因而容易获得高利润率以及依靠品类扩张而迅速成长的空间。达利符合外延式扩张条件是因为:1)其多品类管理实践与经验;2)充沛的现金流(经营性净现金流入每年高于20亿元)与充裕的现金(2016年末账面现金余额近百亿人民币,且无任何付息债)。

多品类管理经验支持平台扩容

达利起步于食品,2002年从派类产品起步,2003年即跨入膨化食品和饼干行列,2006年进入面包与糕点市场,2007年即延伸至饮料行业。进入凉茶和功能饮料行业增加了拓展餐饮和特通渠道的机会,明年短保类糕点市场介入还将会进一步丰富公司渠道组合。

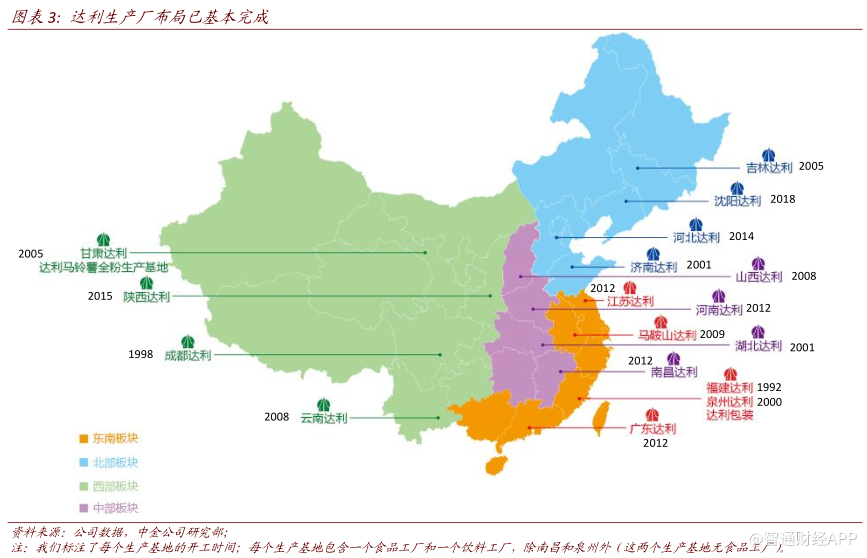

同时,经过多年努力,公司已在全国16个省建成30个生产基地。8个行销大区、55个省级分公司、近900位城市经理、4000多家经销商和近200万个可控零售网点已将中国市场完整覆盖。从协同效应角度考虑,剔除部分受供应链制约的品类之外,公司在食品和饮料领域几乎没有不可以进入的品类。

达利成长源自品类扩张,筛选新品类除了手熟(即具有协同效应)还要求品类天花板高(指需求和成长空间大)。成长性好的品类即便市场上已有领先者甚至垄断者,达利也愿意跟随(和其正凉茶就是例子);如果成长性有限但市场容量很大达利就会挑竞争格局还处在分散格局的品类进入,通过整合能力来整合该品类市场。

达利过去一直依赖自主扩张的道路,但在成功上市和已然庞大的规模基础上,除了保留自身努力,收购兼并及其他恰当的合作方式也已成为公司可以迅速扩张品类的路径之一。

外延式发展的可能路径

我们预期糖果巧克力、幼儿辅食、日韩小食品、调味品、中式零食、非薯类膨化食品等都可能是达利感兴趣的新品类目标,后两类食品与达利现有品类更接近,公司采取自主扩张的概率相应较大,而前四类采取并购或恰当的合作模式进入的可能性更大。而且,如果采取并购与合作模式,公司视野应该不只停留在国内市场。

市场争议

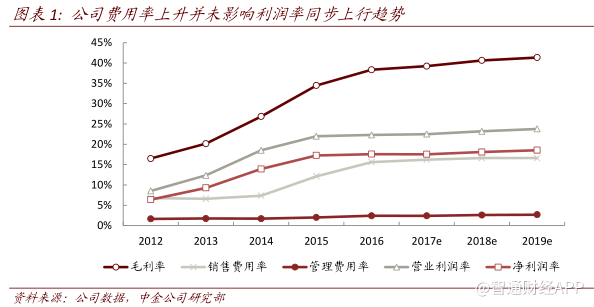

市场争议最多的有两个问题:一是2013年至今销售与管理费用率累计攀升10.7个百分点,同期毛利率虽累计劲升14.3个百分点并不断推高息税前利润率至2016年22.3%,市场担心未来费用率持续攀升,但毛利率持续提升后劲不足,会带来营业利润率和净利润率回落风险。二是前期投入较大的豆奶产品可否如愿成为公司销售和盈利新增长点。

对此中金倾向于给出正面解读。

费用率攀升更多由公司主导,但有设不让利润率下滑的底线

费用率快速攀升背后最主要原因是2013年以来高毛利率新品不断推出,公司加大了市场投入。

而且,2013年以来公司销售管理架构发生很大变化,从最早全国仅3个销售大区一路细分至当前8个大区,导致后台营运成本增加。

展望未来,我们不认为费用率会失控(指费用率攀升导致利润率下降的结果),原因在于:1)2013年以来费用率快速攀升期间,我们看到公司营业利润率仍保持上行趋势,所以费用率上升是受控的,不会以牺牲公司营业利润率和净利润率为代价。

2)团队与组织架构扩建已近尾声,新工厂建设步伐也将放缓,这些因素带来的费用续涨空间有限。

3)公司将继续大力引导产品升级,因此毛利率提升趋势将会继续,费用率可能还会跟随上涨,但拖累营业利润率和净利润率下滑的风险极小。同时,管理层也在检讨高毛利率产品就一定要投入高费用率推广的逻辑,从中反映出公司管理精细化程度不足并提示未来效率提升空间。

今明两年豆奶仍在铺货期,已有初步迹象表明稳定增长前景可期

我们对该品类市场发展前景的观点是:

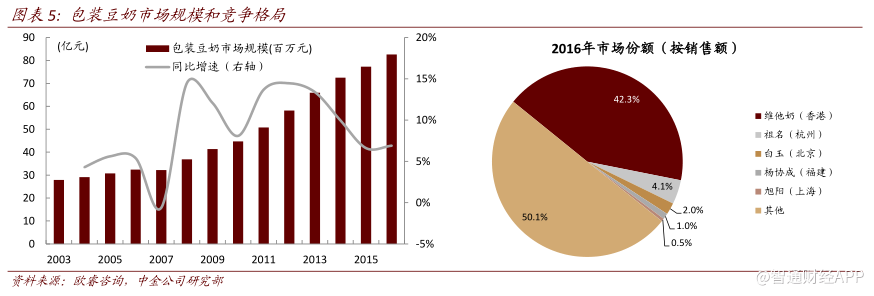

1)豆奶在我国具备较好消费者基础,当前年消费量580万吨,基数已经很大。但目前液态包装豆奶仅占总量20%,因此豆奶行业机会不在总量继续大幅扩容,而在于品类包装化率的提升空间。

2)消费者行为转变需要时间,豆奶在走向包装化过程中仍需征服庞大的豆浆消费群体和固有的消费场景,让其逐渐接受常温、长保、高价的液态包装豆奶。

3)目前豆奶行业集中度偏低,缺乏强势的全国性龙头做大品类。因此,新进入者的规模与营销能力、品类推广力度、产品定位与市场切入方式的设计等均会影响包装豆奶渗透率提高进程。

已有初步迹象表明,豆本豆销售在无强势竞争压力对抗之下,未来稳定增长可期:

1) 公司直接交易的三家KA连锁卖场大润发、沃尔玛和永辉月进货金额已由5月400万元升至10月1000万元。

2)约1500家经销商已悉数进货,近半数经销商已从起初月进货一次增加至每月1.5-2次补货。

3)公司在8月底才完成豆本豆销售团队分设,即从9月起自城市经理一级豆本豆已有专门销售团队。

4)豆本豆尚有多款包装未上市,针对市场前期反馈的产品口味改良以及明年补充该产品系列的多款新品亦在进行中,而且经销商和直营KA虽已进货,但还有大量零售网点等待铺设。

在无巨大竞争压力对抗之下,中金对于明年豆本豆营收的基准情形假设是20亿元,也就是月均可实现1.5-1.7亿元销售。

公司盈利

公司2017年全年资本开支预计10亿元,其中6-7亿来自豆奶产能建设。预计2018年资本开支小幅下降至8亿元,主要包括豆奶产能建设尾款3-4亿元以及沈阳新厂投资,而2019年资本开支会继续下降至5亿元以内。现有规模下,公司每年维护性资本开支需要1-2亿元。如果不考虑购并影响,公司自由现金流足以支持50-70%派息率水平(模型中基准假设为60%),而且我们预期该派息率水平将不会受到小额购并的影响。

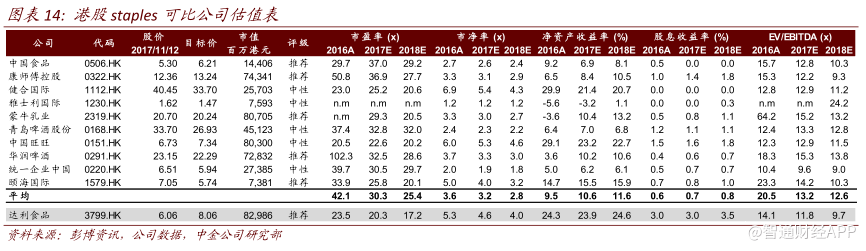

我们预计公司 2017~19 年 EPS 分别为 0.25 元、0.29 元、0.32 元,CAGR 为 12.3%。基于DCF 模型下的2018 年末目标股价8.06 港币指向当年23.8 倍市盈率和14.3 倍EV/EBITDA,分别高出港股可比公司-6.3%/13.5%和全球可比公司3.9%/10.8%。轻微溢价合理因公司成长前景更佳,且高派息率下分红收益率较可比公司更有吸引力。

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP