晶圆代工巨头 怎么说?

周期下行,目前已成为摆在半导体全产业链面前的挑战。

反映到资本方面,TechInsights 最新报告数据称,全球半导体资本开支2023年预计将下滑16%至1522亿美元。

其中,全球晶圆代工板块2023年资本开支预计出现8%的小幅下滑至646亿美元,占半导体产业整体资本开支的比重将攀升至42%。晶圆代工作为半导体产业链上游,其产值表现与半导体行业景气度高度相关,如今也正在经历冲击。

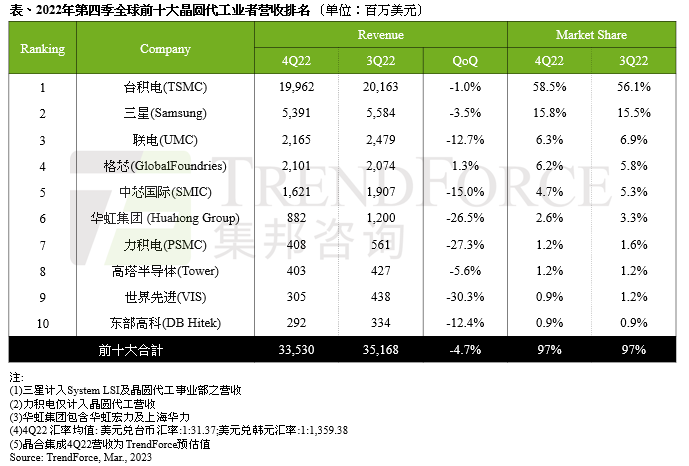

根据TrendForce报告显示,2022年第四季度前十大晶圆代工产值约335.3亿美元,季度同比减少4.7%,成为十四个季度以来首度衰退。

2022年第四季度前十大晶圆代工厂

且面对传统淡季及大环境的不确定性,今年以来,晶圆代工厂因为终端市场需求疲弱,供应链持续调整库存,产能明显松动。

从去年Q4营收排名来看,全球前十的晶圆代工厂分别是:台积电、三星、联电、格芯、中芯国际、华虹集团、力积电、高塔半导体、世界先进、东部高科。

近段时间来,上述晶圆厂相继发布了2023年Q1季报,本文通过对头部晶圆厂季度财报进行解读,同时梳理了各晶圆厂对不同下游需求复苏展望、产能扩张情况、产能利用率等趋势,希望能给行业提供一定的参考意义。

解读晶圆代工企业财报,释放出哪些信号?

台积电(TSM.US):半导体市场2023下半年逐步复苏

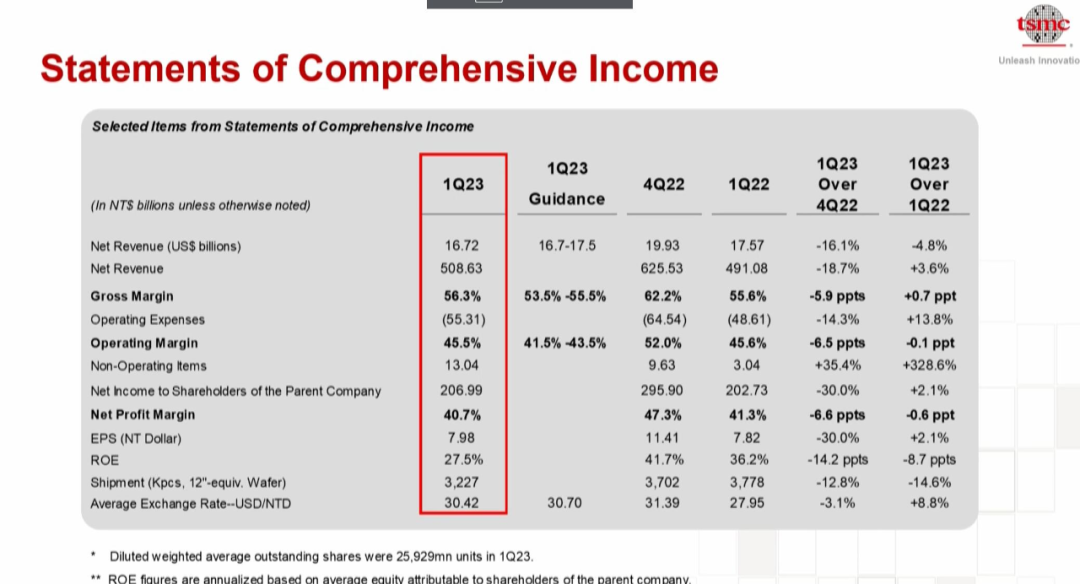

台积电2023年Q1财报显示,本季度营收约为5086.3亿元新台币,虽然同比增加了3.6%,但是环比下降18.68%,没有达到台积电营收预期,同比增速创2019年初以来新低。归母净利润2069.9亿新台币,同比+2.1%,环比-30%,毛利率为56.3%。

近几年台积电财报均表现良好,少见不及预期的情况。台积电在业绩交流会上指出,业绩同比放缓和环比下滑主要是宏观经济下行,下游需求疲软,以及客户调整库存所致。

其中,台积电Q1晶圆出货量3227千片,同比下滑15%,环比下滑13%,ASP约5181美元,同比增长11%,连续13个季度同比增长。

从工艺制程来看,台积电在先进制程方面高歌猛进,第一季度5nm制程出货占晶圆销售总额的31%,7nm下滑至20%,16nm占比13%,28nm占比12%。总体来看,5nm和7nm先进制程出货占晶圆销售总额的51%。(2022年Q4,台积电5nm和7nm的收入占比分别为32%和22%)

台积电CEO魏哲家还表示,3nm制程已预定下半年放量,目前已经看到未来多年对N3芯片的强劲需求。此外,台积电还计划将于2025年开始量产GAA工艺的2nm芯片。

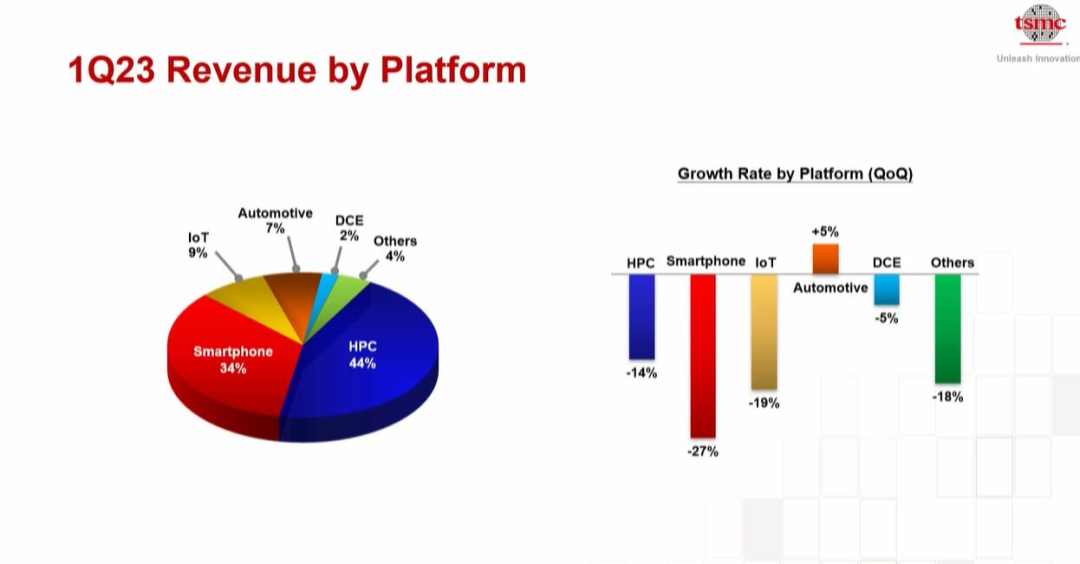

从市场份额来看,高性能计算占比进一步提高。台积电Q1 HPC营收占比达44%,持续超车智能手机的34%营收占比,物联网营收占比9%,汽车电子营收占比7%。

从终端需求看,PC和智能手机需求持续疲软,仅汽车电子需求保持增长但23H2有疲软趋势,AI需求增长继续维持占比提升,尤其是ChatGPT的爆发,对高性能计算芯片的需求可能进一步增加,将对库存消化有帮助。

按地区来看,台积电23年Q1在北美、中国大陆、亚太、欧洲、日本占比分别为63%、15%、8%、7%、7%。值得注意的是,本季度中国大陆营收占比15%,为25亿美元,创下2020年以来新高,主要因成熟工艺需求强劲,台积电也表示南京28nm厂需求旺盛。

针对全球和中国台湾的扩产计划,魏哲家表示,美国亚利桑那州和日本建厂计划不变,美国亚利桑那州厂将依照进度在2024年4nm量产,日本工厂计划在2024年量产,高雄工厂将切换28nm至先进工艺。

展望二季度,台积电总裁魏哲家表示,个人电脑和智能手机市场持续疲软,预计7nm和6nm产能利用率将逐步回温,第二季度营运会受到客户进一步去库存影响。预计第二季度营收在152亿美元-160亿美元,同比下滑12%-16%;毛利率将在52%-54%之间,同时受惠于客户推新品驱动,预计半导体行业在2023下半年逐步复苏,下半年业务将比上半年强劲。

台积电表示22年Q4库存增长很多,远超公司预期,库存健康状态可能会延续至23年Q3之后。台积电下修了今年营收预估,上半年营收也由原预估较去年同期衰退4%-9%,下调至10%。

三星(SSNLF.US):五年内赶超台积电

前段时间,三星公布了2023年第一季度财报,堪称其史上最糟糕季度财报之一。

特别是营业利润仅为6402亿韩元,同比下降95%,为14年来的最低水平。其中三星半导体部门损失惨重,2023年第一季度亏损了4.58万亿韩元,为此不得不减少了存储芯片的产量。

三星电子没有单独披露DRAM、NAND 闪存和晶圆代工部门的销售额。根据各种分析,今年三星电子代工销售额保守预计在200亿至250亿美元之间,去年的晶圆代工销售额为218.9亿美元。

三星在经营报告中预测,高效车用芯片的晶圆代工市场将稳健成长,全球晶圆代工市场上半年将受抑制,预期下半年市场将复苏,驱动力为供需情势恢复正常、以及主要国家的货币紧缩行动趋缓。

另一方面,由于PC与消费性产品市场库存调整比预期剧烈,已影响晶圆代工成熟制程与部分相对先进的7/8nm产能利用率,降低了短期内对晶圆代工产能的需求。三星晶圆代工业务同时面临出货萎缩与客户下单减量的压力,不得不降价与其他晶圆厂抢单,降价幅度高达10%,联电、世界先进也开始有条件对客户降价。随着降价抢单大战开始,恐打破原本预期平均单价稳定的局面。

当然,三星也不是没有好消息,近期频频传出其3/4nm工艺的良品率提升,加上后续的第二代4LPP和第三代4LPP+在效能、功耗和密度上的升级,或许能吸引高通和AMD等企业下单,让三星的晶圆代工业务出现反弹。

近期,三星还喊出了五年内赶超台积电的口号,认为3nm工艺上引入的GAA架构晶体管技术是关键,到了2nm工艺会发挥更大的作用,其目标是在2030年成为全球系统半导体第一。

从上文晶圆代工厂排名表单来看,台积电囊括了全球晶圆代工市场高达58.5%的市占率,远高于三星的15.8%。有业界人士表示,三星想弯道超车台积电,仍有一段距离。台积电2nm制程将如期于2025年量产,三星方面则还有待观察。

联电(UMC.US):没看到强劲复苏迹象

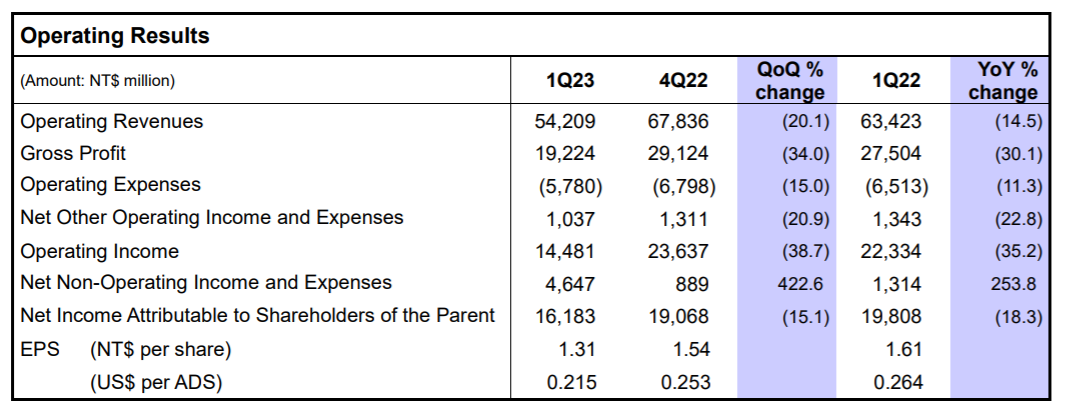

联电发布2023年第一季度营收为542.1亿元新台币,同比下降14.5%,环比下降20.1%;归母净利润为161.8亿元新台币,同比下降18.3%,环比下降15.1%。

联电总经理王石表示:“2023年第一季度,随着客户持续消化库存,联电的业务受到晶圆需求疲软的影响。正如此前公布的那样,晶圆出货量环比下降 17.5%,制造产能利用率从上季度的90%降至70%。”

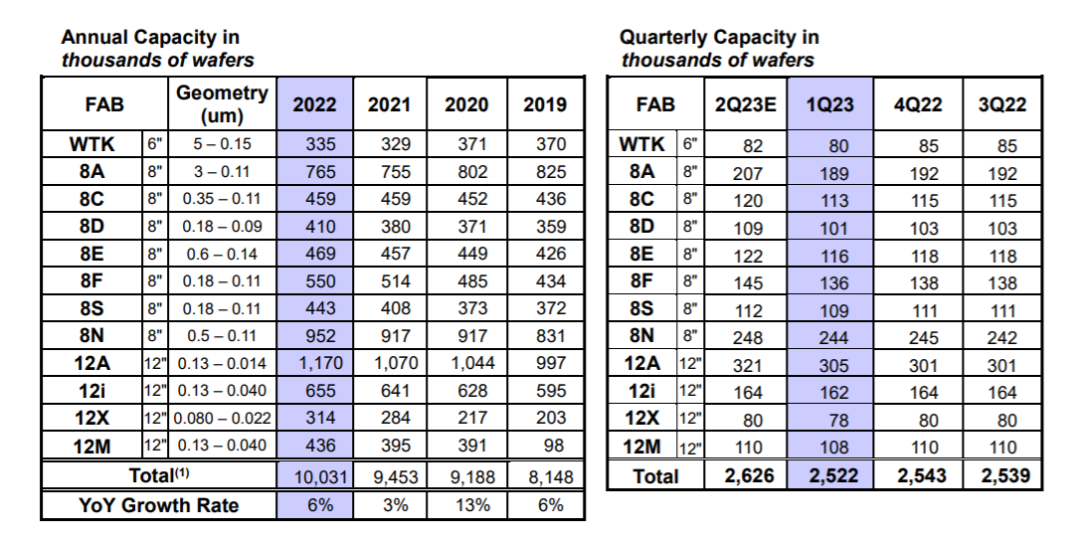

财报显示,联电第一季度晶圆出货量环比下降17.5%至1826K(等效8英寸晶圆,下同),而季度产能为2522K。并预计产能将在2023年第二季度增长至2626K片8英寸晶圆,主要原因是12A工厂的产能扩张。

联电年度/季度晶圆产能

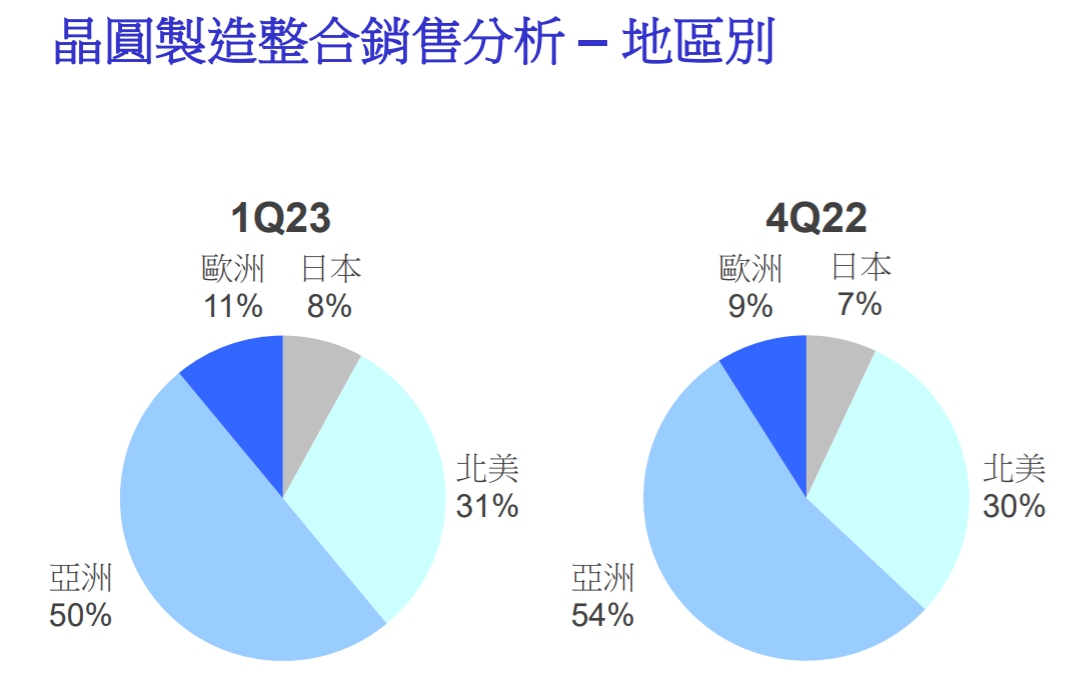

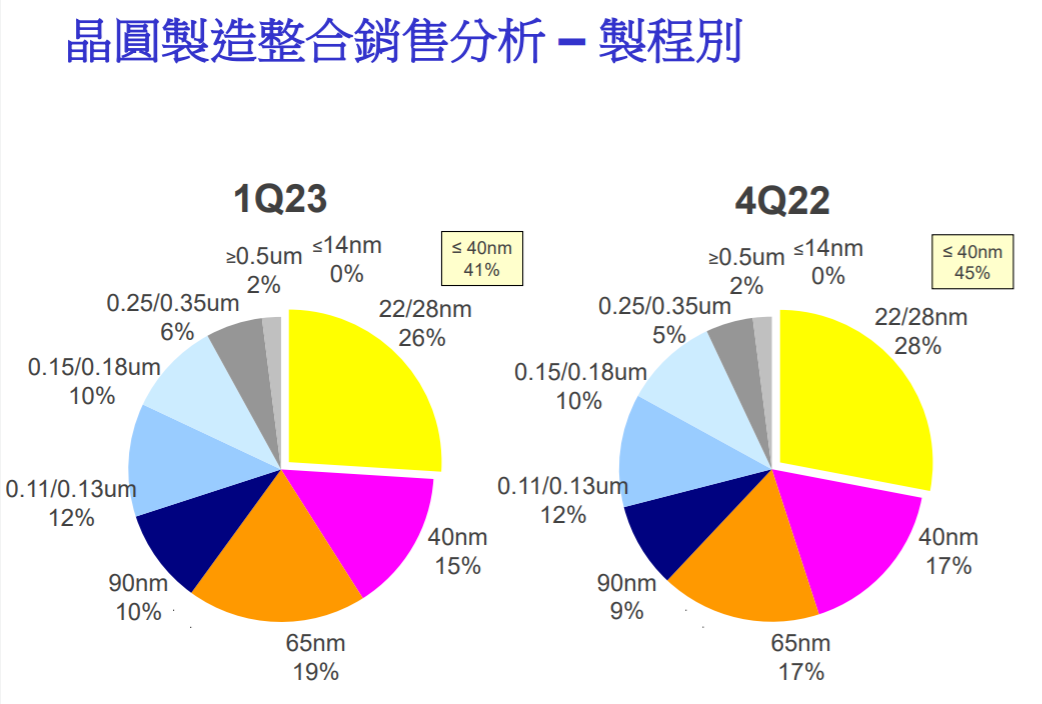

按地区销售划分来看,联电来自亚太地区的收入下降至50%,而来自北美的业务占销售额的31%。来自欧洲的业务增长到11%,而来自日本的贡献为8%。

在不同工艺的营收占比上,联电的数据略有下降但变动不大,主导的依然是占比26%的22/28nm工艺,其次是占比19%的65nm和占比15%的40nm。在产品应用上,来自通信业务的收入占44%,消费者应用的业务占总收入的24%。

展望未来,联电预计第二季度毛利率在35%左右,预计产能利用率将略高于70%。第一季度资本支出总额为9.98亿美元。2023年现金资本支出预算将达到30亿美元。

联电表示,下半年还没看到明显强劲复苏的迹象,并且因为成熟制程占其营收比例较高,所以衰退幅度会更高,降幅约为11%-13%。不过,联电看好汽车芯片的表现,特别是车用业务占第一季总营收达17%。在汽车电子化和自动驾驶的推动下,预期车用IC含量将会持续增加,车用产品会是联电未来重要的营收来源和主要的成长动力。

同时,联电将专注于跨逻辑和特殊制程平台的差异化方案,如eHV、RFSOI、BCD,以提升未来业务的成长,并扩大联电在半导体产业的影响力。

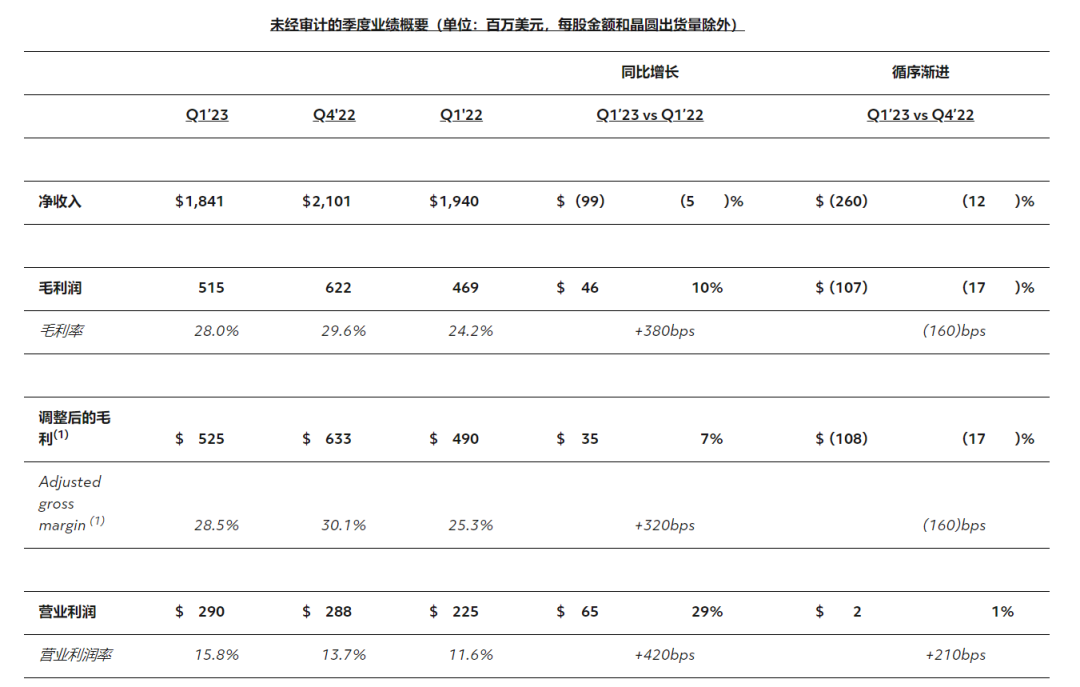

格芯:库存下降速度比预期慢

格芯(GlobalFoundries)2023年第一季财报显示,公司营收为18.41亿美元,同比下滑5%,环比下滑12%;净利润为2.54亿美元,环比下降62%,同比增长43%。

格芯财报数据

格芯Q1在智能移动市场的销售额为6.96 亿美元,同比下降38%;个人计算市场的收入同比下降12%至3600万美元;通信和数据中心部门的收入同比增长8%至3.52亿美元,但环比下降。

然而,格芯在汽车市场实现了更积极的趋势,收入同比增长122%至1.8亿美元,在家庭和工业物联网领域,第一季度销售额同比增长7%至3.44亿美元,使得物联网销售额占本季度总收入的19%,与数据中心部分大致相同。

格芯CEO Thomas Caulfield在财报电话会议上表示:“与业内其他人一样,我们认为半导体库存的下降速度比之前预期的要慢,需求的再平衡至少会持续到第二季度,尤其是在智能移动设备、通信基础设施和数据等市场中心,以及一般的消费和家用电子市场的低端。”

虽然格芯一季度的业绩略高于市场预期,但第二季业绩指引低于市场的预期。其预计第一季度收入将是公司2023年季度收入的低点,全年将实现季度营收的温和环比增长。

近期,格芯和Amkor结成战略合作伙伴关系,计划在欧洲建立了第一个大规模后端设施。格芯将其300毫米Bump和Sort生产线从其位于德国德累斯顿的工厂转移到Amkor在葡萄牙波尔图的业务。另外,欧盟委员会批准向GF和ST提供直接拨款资金,以支持在法国Crolles建设和运营新的300mm制造工厂。

中芯国际:下半年复苏幅度还不甚明朗

5月12日,中芯国际公布了2023年一季度报,公司实现营业收入102.1亿元,同比降低13.88%;实现归母净利润15.9亿元,同比降低44.0%。

中芯国际对于业绩变化的解释是:主要由于晶圆销售量减少及产能利用率下降所致。

从产能方面来看,中芯国际一季度月产能已由2022年第四季的71.4万片(约当8英寸晶圆)增加至2023年第一季的73.225万片,产能利用率从79.5%降到68.1%。

国内产能分布方面,中芯国际在上海、北京、天津、深圳建有三座8英寸晶圆厂和四座12英寸晶圆厂;在上海、北京、天津各有一座12英寸晶圆厂在建中。中芯国际称,公司依据扩产计划推进相应的资本开支。目前,中芯深圳已进入量产,中芯京城预计下半年进入量产,中芯东方预计年底通线,中芯西青还在建设中。

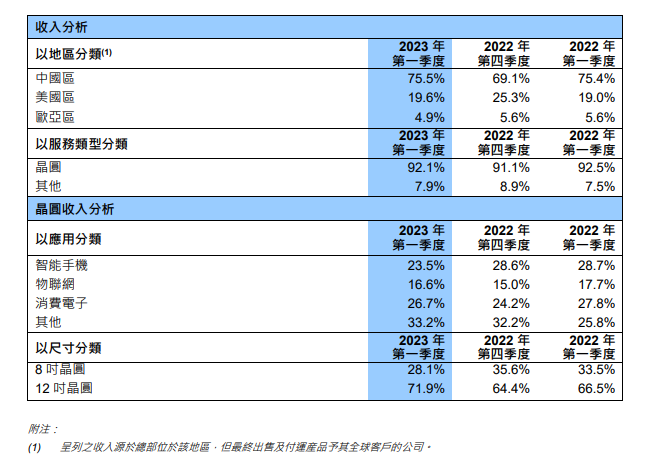

从各地区的营收贡献占比看,来自中国区的营收占比增至75.5%;美国区的占比为19.6%,欧亚区占比为4.9%。从应用分类上看,智能手机的营收占比逐渐降低,本季度中智能手机占比为23.5%,物联网16.6%,消费电子26.7%,其他33.2%。

图源:中芯国际公告截图

展望2023年第二季度,中芯国际管理层表示,公司预计产能利用率和出货量都高于一季度,销售收入预计环比增长5%到7%, 平均晶圆单价受产品组合变动影响环比下降;毛利率预计在19%-21%之间。

不过,中芯国际依旧对于市场回暖的时间节点较为谨慎,虽然二季度收入触底回升,但下半年复苏的幅度还不甚明朗,尚未看到市场全面回暖,因此对于全年的指引维持不变,即销售收入同比降幅为低十位数,毛利率在20%左右。

华虹半导体(01347):客户库存还处于较高水平

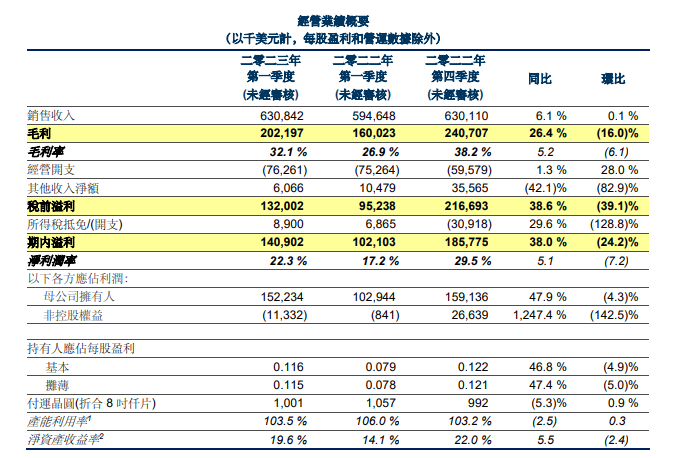

日前,华虹半导体披露2023年第一季度业绩,Q1季度公司销售收入达6.308亿美元,同比上升6.1%,环比基本持平。毛利率32.1%,同比上升5.2%,主要得益于平均销售价格上涨,部分被折旧成本上升所抵消,环比下降6.1%,主要由于折旧、原材料和动力成本上升。归母净利润为1.522亿美元,同比上升47.9%,环比下降4.3%。

图源:华虹半导体公告截图

财报显示,华虹半导体一季度末月产能为32.4万片8英寸等值晶圆,总体产能利用率为103.5%。按晶圆尺寸分类看,8英寸晶圆和12英寸晶圆的销售收入分别为3.796亿美元、2.513亿美元。

华虹半导体在上海金桥和张江建有三座8英寸晶圆厂(华虹一厂、二厂及三厂),月产能约18万片,同时在无锡高新技术产业开发区内有一座月产能6.5万片的12英寸晶圆厂(华虹七厂),是国内领先的12英寸功率器件代工生产线。

华虹半导体总裁兼执行董事唐均军则表示,2023年,华虹半导体的无锡12英寸生产线将逐步释放月产能至9.5万片,并将适时启动新产线的建设,为公司特色工艺的中长期发展提供产能支持,以更好满足市场对公司先进“特色IC+Power Discrete”工艺的需求。

通过对华虹半导体财报进行拆解分析,还得出以下分享:

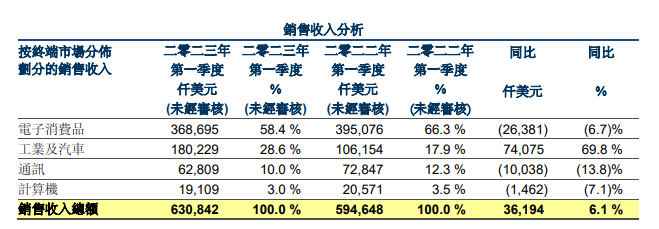

从行业看,消费电子的营收占比为58.4%,同比下降了6.7%,主要是电源管理、NOR flash及逻辑产品的需求下降;工业和汽车方面的营收占比达到了28.6%,关键是同比增长了69.8%,呈现出高速增长的态势,主要是IGBT、MCU及通用MOSFET产品的需求增加。

能看到,华虹半导体当前其实也面临了半导体行业的下行周期的影响,但是,在新能源汽车大幅度增长的背景驱动下,公司通过合理规划产能和产品矩阵,实现了营收的增长,也说明,华虹半导体的业绩目前是双轮驱动,一个消费电子,一个是工业和汽车的需求。

从工艺技术节点看,越小工艺节点越来越受市场欢迎。一季度中,华虹半导体的0.11μm及0.13μm工艺技术节点的销售收入1.289亿美元,同比增长55.6%,主要得益于MCU产品的需求增加;0.25μm工艺技术节点的销售收入410万美元,同比增长9.0%;0.35μm及以上工艺技术节点的销售收入2.760亿美元,同比增长19.0%,主要得益于IGBT及超级结产品的需求增加。

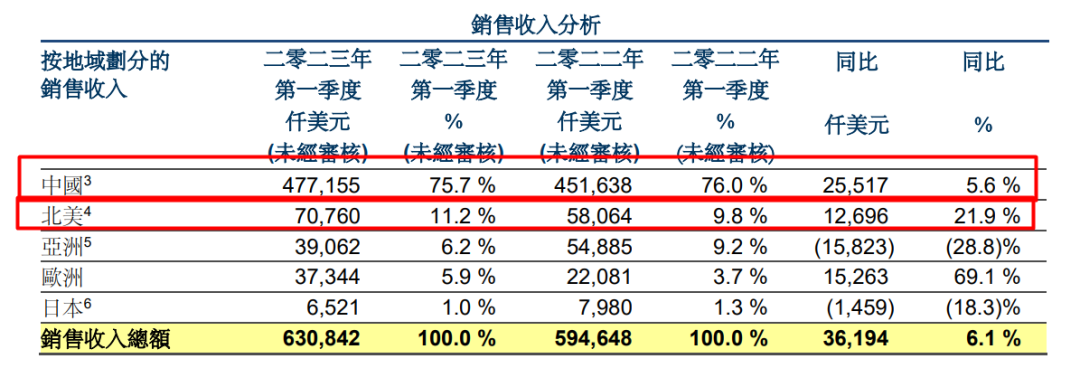

从地区上看,华虹半导体一季度来自于中国、北美欧洲的销售收入同比呈现增长趋势。其中,中国4.772亿美元,占销售收入总额的75.7%,同比增长5.6%,主要得益于MCU、IGBT、智能卡芯片及超级结产品的需求增加,部分被CIS、NOR Flash、逻辑及其他电源管理的产品需求下降所抵消;北美7080万美元,同比增长21.9%,主要得益于MCU产品的需求增加;欧洲3730万美元,同比增长69.1%,主要得益于智能卡芯片及IGBT产品的需求增加。而日本650万美元,同比下降18.3%,主要由于MCU产品的需求减少;亚洲3910万美元,同比下降28.8%,主要由于逻辑及分立器件产品的需求减少。

针对一季度业绩,华虹半导体总裁兼执行董事唐均君指出,尽管当前芯片领域低迷状态尚未改善,部分客户库存还处于较高水平,公司仍通过调整产品组合以及销售策略,强化与包括新能源汽车在内的产业链客户的业务协同来更好地满足市场需求,以求壮大公司在非易失性存储器以及功率半导体等平台的市场供给,使产能利用率保持高位运行。

对于2023年第二季度指引,华虹半导体预计销售收入约6.3亿美元左右,预计毛利率约在25%-27%之间。

此外,据上交所最新公告显示,华虹半导体已于5月17日科创板上市通过。招股书显示,此次科创板IPO,华虹半导体拟募集180亿元资金,募集资金主要投入华虹制造(无锡)项目、8英寸厂优化升级项目、特色工艺技术创新研发三大项目。

“华虹制造(无锡)项目”拟投入125亿元募集资金,建设一条投产后月产能达到8.3万片的12英寸特色工艺生产线,在车规级工艺和产品积累的技术经验基础上,进一步完善并延展嵌入式/独立式存储器、模拟与电源管理、高端功率器件、逻辑与射频等工艺平台。

为了匹配嵌入式非易失性存储器等特色工艺平台技术需求,华虹半导体计划投入20亿元,购买生产设备,进行8英寸厂部分生产线的升级,提高产线的生产效率及产品质量。

此外,特色工艺技术创新研发项目拟投入25亿元,旨在拓展公司在相关领域的自主创新能力和研发水平,保持公司在特色工艺平台技术的领先地位。

力积电&世界先进:产能利用率跌至60%以下

力积电第一季度营收为114.5亿新台币,环比减少了20%,毛利率更是降低至18.7%,季减16.1个百分点。其中产能利用率下降同样较为严重,跌破了原先预估的60%大关。

从各产品线来看,驱动IC客户需求明显回升、CMOS图像传感器也回温,电源管理芯片客户需求下调较晚、仍在去化库存中,DRAM客户减少投片情况也会延续至第二季。

力积电总经理谢再居表示,本季营收将较首季持平或小幅下滑3%至5%,预期营运有望在上半年落底。

由于晶圆出货量出现了6.3%的环比下滑,世界先进第一季度营收总额为81.87亿新台币,相比上季度减少了14.5%,同比减少39.32%;税后净利润只有13.63亿元,为5年来历史新低。第一季度产能利用率更是低至57%-59%。

在产品分布上,世界先进的主要晶圆营收来源还是来自电源管理产品,占比高达69%,但相比上季度下滑了9个百分点,反倒是LDDIC和SDDIC等驱动IC占比从16%上升至了26%。

世界先进先前表示,由于消费性电子终端市场需求持续疲弱,工业用半导体需求亦步入库存调整,使得公司整体产能利用率持续下降。世界先进董事长曾称,今年首季将面临谷底,为了避免产能浪费,在与客户双方同意下提前生产备货。

展望未来,世界先进预计大部分客户的库存修正将在上半年结束,比如笔记本电脑等消费终端产品,因此对第三季度的业绩依然持谨慎与乐观的态度,但仍有一些可能延伸至第三季度。

英特尔(INTC.US):代工业务是最大X因素

除了三星外,放言抢夺晶圆代工头把交椅的还有英特尔。

但被英特尔寄予厚望、承载着IDM2.0战略目标的晶圆代工服务事业群IFS,表现仍难如预期,在第一季度收入1.18亿美元,同比下跌24%。

笔者近日在《芯片行业,何时走出至暗时刻?》一文中提到了英特尔IFS业务,有观点认为,代工业务是英特尔面临的最大X因素。

因为,一方面英特尔XPU战略的基石离不开先进工艺的支持;另一方面,要在先进工艺实现后来居上,倚重的还是节点的步步为营和客户订单的保障。

基辛格对此充满信心,他提及英特尔正稳步推进四年五个制程节点计划,2024年在工艺性能上追平对手,2025年凭借Intel 18A制程工艺取得无可争议的领先地位。

英特尔稳步推进四年五个制程节点计划:

Intel 7:已实现大规模量产

Intel 4:正式快速提升 Meteor Lake 的产量,英特尔新一代酷睿处理器 (Meteor Lake) 将于 2023 年下半年按计划推出

Intel 3、20A 和 18A:正按计划推进中

基辛格进一步强调,英特尔将扩展IFS代工客户群,通过先进封装技术、Intel 16、Intel 3和Intel 18A工艺,在2023年实现更多的产品迭代。

但英特尔代工业务还存在诸多变数,例如不得不延迟对Tower的收购;德国工厂的建设开工有所推迟;代工生态建设能否顺利推进;以及能否争取到足够的客户来填补其新晶圆厂庞大产能让营运有利可图?...

在当前趋势和境遇下,还需要几年时间才能判断英特尔能否再次具有全球竞争力。

据了解,三星旗下的三星证券,在去年7月份的一份报告中表示,为了能将三星电子的非存储芯片领域的代工业务进行多元化组合,建议三星电子分拆晶圆代工业务,并在美国上市;

英特尔方面,通过新成立独立业务部门“英特尔制造服务部”,逐渐的剥离代工业务。

业界人士表示,这种方式的好处便是能在未来大大提高抵御行业风险的能力。英特尔、三星等IDM厂商此举,很大一部分原因是希望以此表达自己不会与客户形成竞争关系的态度,从而向Foundry厂商看齐,以获取更多的客户订单。

但是更重要的一点,是在通向先进技术、先进制程的路上,代工能为大厂提供更多的试错机会,从而不断优化其工艺生产。从台积电、三星、英特尔的对外发言看,其实非常乐意寻求外部合作,为各类企业代工芯片的。代工工艺的精进还需要量的支撑,而先进工艺的演进,则需要庞大的经验支持。

总体来看,当代晶圆代工之争愈发强劲,拼产能拼制程拼产业格局,各大企业招数层出不穷,未来市场格局将迎来何种变数,还需拭目以待。

写在最后

综合行业主要晶圆代工厂Q1财报来看,当前芯片行业整体需求复苏和库存去化均不及预期,但部分芯片类型和下游应用有小幅回温迹象,伴随着库存持续去化和需求缓慢复苏,晶圆代工厂产能利用率在23Q2及之后也有望呈现小幅回升态势。

正如摩根大通证券最近对晶圆代工进行的三大评析:

稼动率在上半年维持70-80%,12英寸优于8英寸,下半年回弹可期;

去库存进展顺利,下游供应链库存去化高峰已过,Fabless厂商库存高峰落在去年第4季或今年第1季;

晶圆代工价格持稳,有助厂商获利表现。

本文转载自“半导体行业观察”微信公众号,智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP