从全球啤酒格局看国内啤酒业:新一轮成长周期已开启?

本文来自中泰证券的研报《新一轮的成长周期已开启——从全球啤酒行业格局看待国内啤酒行业》,作者为中泰证券分析师范劲松。

智通财经APP获悉,中泰证券发表研报称,当下是较好的投资啤酒的时间窗口。经过了2013-2016年的下滑,大多中小啤酒企业经营举步维艰,行业竞争愈发激烈。自2016 年下半年之后,啤酒行业销量转为正增长,今年1-10月份啤酒销量略有增长,销量刚刚传出积极的信号,但是此时包装材料(纸箱、玻璃)较前两年提升明显,对于中小企业而言,无疑是雪上加霜。

中泰证券认为2018年龙头企业有望陆续提价,提价之后预计会发生两种现象,一是龙头企业可抢占更多的市场份额,二是企业的利润率有望提升。目前不少省份的格局CR2大于80%,竞争有望趋缓,行业加速集中将显著提升企业的利润水平。

中泰证券认为,结合全球的经验来看,啤酒行业挣格局的钱,行业的集中度对净利润的影响较大。从国内的发展态势来看,目前的格局较好的是华润啤酒(00291)和百威,其次是青岛啤酒(00168),燕京和嘉士伯随后。当下行业逐步步入良性,行业提价跃跃越试,随着消费升级的不断进行以及结构的优化,新一轮的成长周期打开,建议重点关注格局较好的啤酒标的。

放眼全球,啤酒行业是个好行业

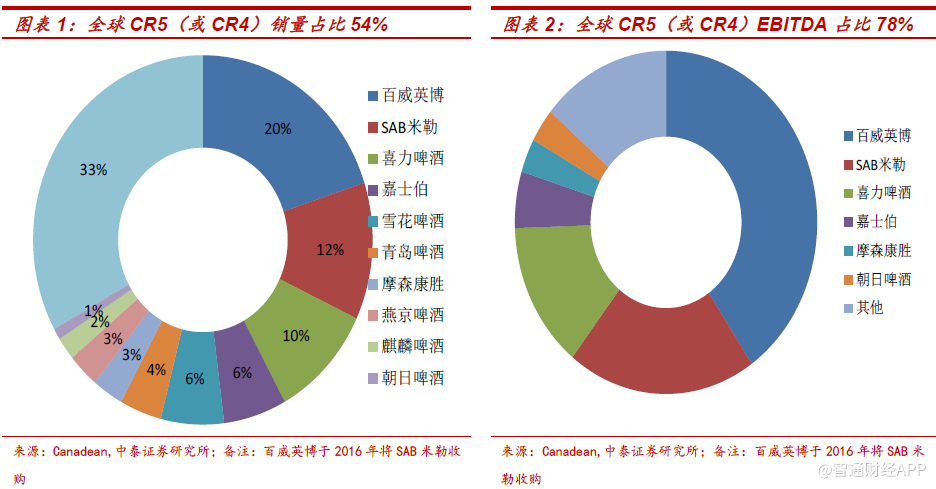

随着格局的稳定,龙头企业有望持续获利。2016年行业龙头百威英博收购了全球第二大的南非米勒,全球的龙头地位更为清晰。全球CR5(或CR4)销量占比54%,CR5(或CR4)EBITDA 占比78%。放眼全球,我们认为啤酒行业格局比较好,龙头企业有望持续提升。

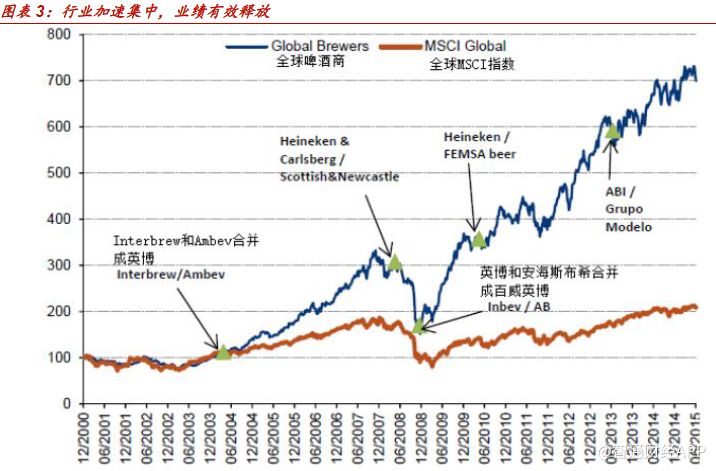

长期来看,啤酒有望跑赢指数。全球酿酒商在过去十年中表现优于MSCI全球指数近300%,背后的原因主要是EPS大幅上升,这主要归因于该行业快速整合带来效益的快速提升。

啤酒行业总体单位重量的价值不高,中国啤酒市场90%主要使用可回收瓶子来包装,这反映出了销售半径的重要性。随着市场份额的提升,龙头企业的税前利润明显提升。2016年行业龙头百威英博收购了全球第二大的南非米勒,全球的龙头地位更为清晰。

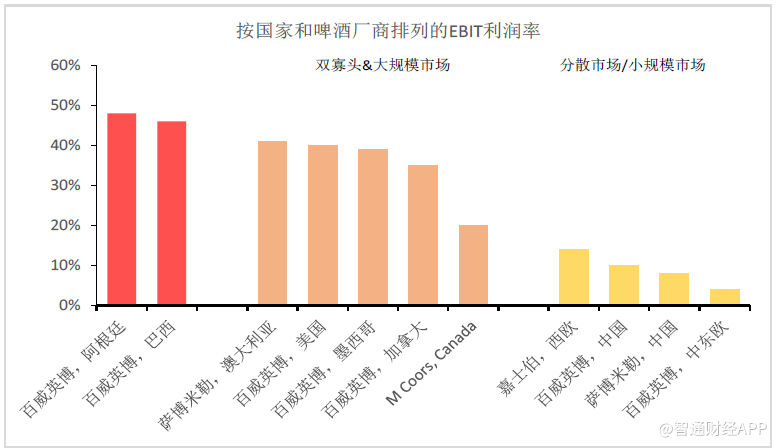

龙头企业在格局较好的区域获利颇丰,而在非强势区域盈利一般。同样的品牌,在强势区域和费强势区域利润率差异较大。

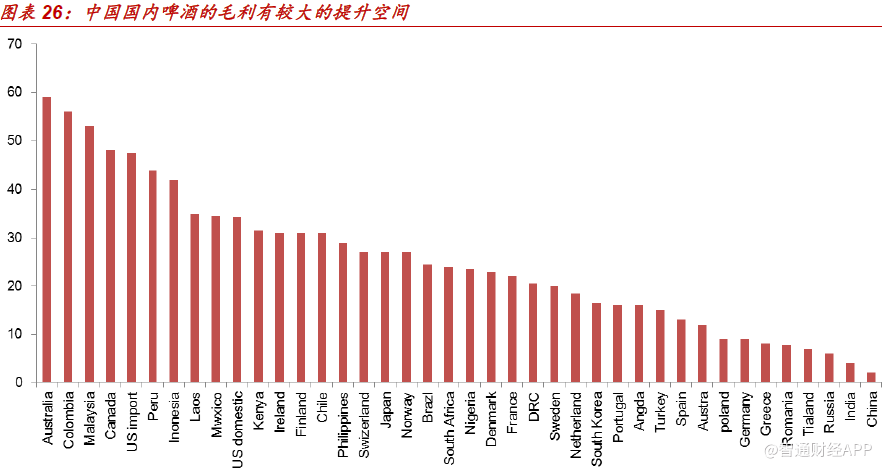

国内来看,华润、青岛啤酒无一例外的都是在强势区域取得较好的利润率,这一点不同于白酒。目前国内的啤酒价格拉的不够开,总体价格偏低,品牌溢价不强。当下拥有市场份额等于拥有话语权。

行业拐点已现,新增长的时代到来

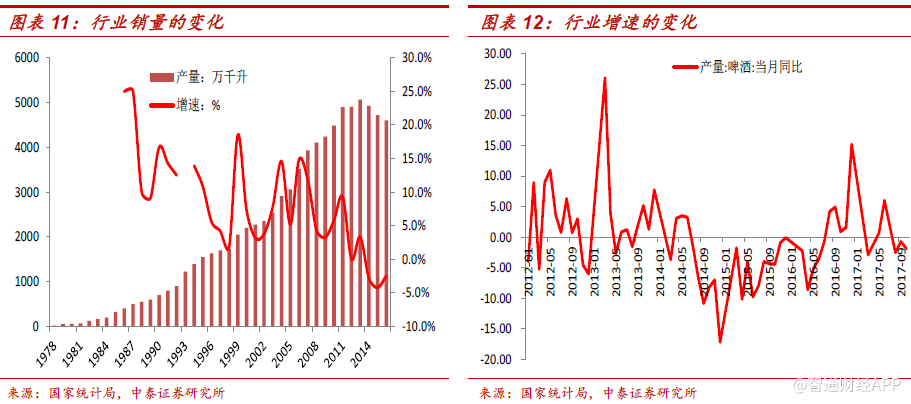

跑马圈地时代已过,行业逐步进入成熟期。2008年金融危机之前,行业总体可保持近10%以上的增长;2009-2013受国内四万亿投放的刺激,总体保持5-10%的增张;2013-2016年,行业处于下滑阶段,到了2016年下半年,阶段性的增速出现了正增长。2017Q1-Q3产量(产销率100%,产量即销量。)3714.5万吨,同比增长0.8%。我们认为,中国的啤酒行业高增长的时期已过,行业逐步步入成熟期。

近十年,中国啤酒行业集中度显著提升。2005年,行业CR5不足50%,而到了2016年,行业CR5已经超过80%。世界各国经验表明,啤酒行业的规模优势使得行业集中度在自然情况下稳定提升。相比于发达国家,我国龙头企业占有率仍有待提升。

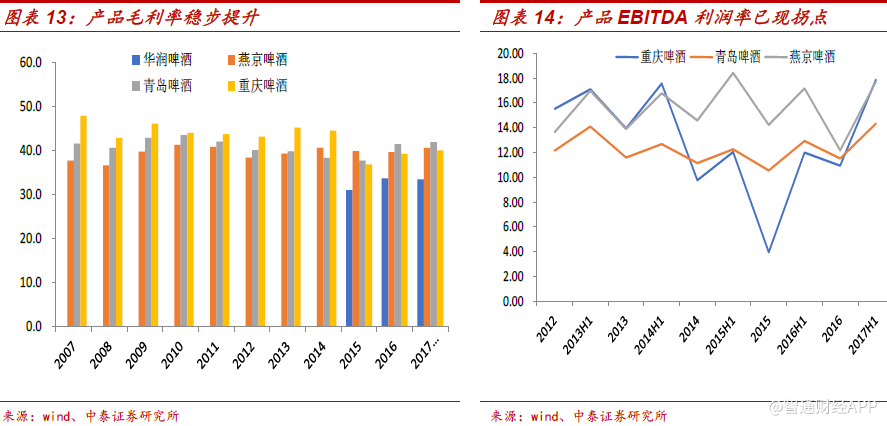

种种迹象表明,行业最坏的时刻已过。2015年之后,在建工程大幅减少,资产折旧大幅下降,员工人数不再增加,周转加快,企业的经营现金流明显好转,结合行业销量小幅提升,竞争逐步有序,我们认为行业最坏的时刻已经过去了,行业拐点已现。

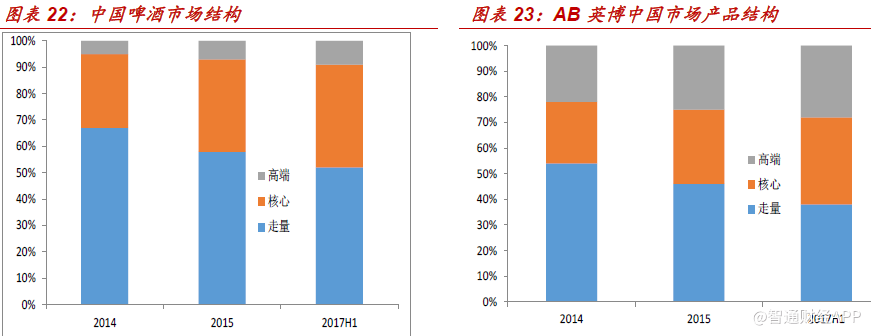

结构的升级和效率的提升驱动毛利率持续走高。2017年上半年百威超高端、高端和核心品牌销售占比达到63.1%,而走量品牌占比仅36.9%,国际品牌在中国市场产品结构明显好于本土品牌,我们长期看好中国啤酒结构不断走高的趋势。

我们认为,行业已经经历过了高速成长期,尽管人均消费量与发达国家还有较大的差距,但是人均消费量的提升将是个缓慢的过程。目前行业的格局已经逐步稳定,我们预计未来3-5年集中度有望进一步提升。格局逐步稳定的当下,企业要寻得新的增长点,势必要靠价格来驱动。

利润释放的路径

产品提价,龙头企业有望获得更多的市场份额。作为消费品,一般提价在其实阶段喜欢将提价带来的大部分毛利投放到按渠道当中,龙头企业执行力较强,提价的举措可以激发经销商的推广动力,抢占更多的市场份额。从时间来看,燕京在12月份已陆续在部分非核心区域开始提价,华润也在部分省份开始调整价格;我们预计百威在注重业绩考核的压力下,明年也有望提价1-2次。

长期来看,提价空间较大,龙头企业有望享受更多的毛利。随着消费升级的进行,产品结构不断的走高,龙头企业有望享受更多的毛利。

结构走高,百威和华润有望持续受益。结构升级拥有较大的想象空间。近几年众多国内啤酒厂商销量下降,但高端系列产品却依然增长强劲,燕京啤酒2014年整体啤酒销量下降6.8%,而中高档啤酒销量增长30%以上;青岛啤酒2015年公司整体啤酒销量下降7%,而鸿运当头、经典1903和纯生、听装、小瓶啤酒等高附加值产品销量增长4.8%,2014年百威英博在中国区的啤酒销量增速为8.9%,但其旗下的高端品牌百威冰啤销量增速为20%。华润啤酒也反馈,高端增速最快,其次是中端,低端略有下滑。

精酿啤酒提供业绩释放点。精酿啤酒提供增量。传统主流啤酒的发展轨迹一般为“资本→品牌→规模→创新(分化)”,而个性化的特色精酿啤酒的发展轨迹则正好是反过来的——创新→规模→品牌→资本。

根据国内小微型酿造的麦芽消耗量和设备新增量分析测算,中国精酿啤酒的市场份额占比仍然不到1%,但增速高达40%左右。根据目前的发展趋势以及投资建厂状况来看,近期精酿啤酒市场的份额有望提升至3%,预期有140万kL左右的市场产量。

远期来看,中国啤酒市场中精酿啤酒产品的占比会始终低于美国,最终可能达到15%。数据显示,精酿啤酒的出厂价格约为大众化啤酒的3-10倍,大多数为5倍左右。我们认为,精酿啤酒的发展一方面在提升产品结构,另外一方面可培养多重口味的消费群体,长期对啤酒结构走高夯实基础。

中国精酿啤酒已逐步快速崛起。中国精酿啤酒厂已由2011年的270家增加至2015年的500余家。百威通过收购上海“拳击猫”、“开吧”等工坊酒吧不断布局中国工坊啤酒市场;青岛啤酒线下开设“精酿啤酒社区体验店”。2017年1-11月份,百威英博精酿啤酒销量同比增速近90%。

白刃战趋缓,围而不打或包围战有望提升效率。我们认为,行业价格战已经打了数年,杀敌一千自损八百的时代已经过去了,部分省份的CR2已经超过80%,即使有些省份依旧焦灼,但是围而不打或包围战有望渠道较好的效果,企业的利润率也有望提升。

行业的竞争格局

我国啤酒市场中的前四大啤酒企业凭借各自不同的优势在全国各地占地为王,使得我国啤酒市场呈现诸侯割据。华润雪花在四川、贵州、安徽、江苏和辽宁都处于龙头地位,青岛啤酒基地市场为山东和陕西,百威英博通过并购方式进入中国,目前占领了黑龙江、吉林、湖北、福建和浙江市场,燕京啤酒市场最为集中,主要在北京、广西和内蒙古市场,第五的嘉士伯则通过对国内啤酒企业(重庆啤酒、啤酒花、兰州黄河等)控股和合资的方式,占领了西部啤酒半壁江山。

格局变化之华润:

渠道为王的时代,华润有望持续受益。从全国的格局来看,华润是真正全国化的企业,在几乎所有的省份均有布局,在全国31个省市中有6个省市占比超过50%。另一方面,华润在中低端啤酒上没有竞争对手,未来将替代大部分地产啤酒。

雪花占到华润90%的产量,虽然雪花也推出纯生等品牌,但是同一品牌很难同时在消费者认识中占领高中低端,目前雪花的核心产品主要走中低端,这对挤占市场份额非常有利,长期来看,雪花产品结构需要升级。

我们看好华润的团队,从现有的布局和竞争力来看,我们认为华润未来市占率有望超40%,增量份额来自于剩余的地产品牌(目前占比20%),青岛、燕京的份额。燕京的许多市场是与华润直接对抗的,很可能会丢失份额给华润。华润的吨酒利润和净利率远不及百威英博青啤等,这与华润的产品结构、经营战略、产能利用率均有关系。

对于强势市场,即使不升级也有极高的利润率,勇闯天涯在成都可以卖到8元,而在全国平均价为6元;对于激烈竞争的区域,升级的难度较大,盈利比较低。

格局变化之百威:

从百威的区域分布图来看,强势区域主要是黑吉辽以及湖北、福建、江西、浙江、江苏等地。浙江和江苏的市场份额位居第二,我们认为,在经济比较发达、辨识程度较高的区域,可允许2种(一种是低端跑马圈地,另一种是中高端)或更多的生态生存。

百威拥有完整的品牌梯队,并且品牌定位清晰,百威对标青岛纯生和嘉士伯,低端产品哈尔滨对标雪花啤酒;百威啤酒在中国高端啤酒市场占据约45%份额,哈尔滨啤酒定位为中低端产品,2015年在啤酒市场萎缩的背景下,哈尔滨啤酒的市场占有率逆势增长至5.8%。除此之外,百威啤酒还具有丰富的高端品牌组合储备,比如福佳白啤酒、贝克啤酒等。渠道种类来看百威在夜店渠道和高端餐饮占比很大,这一点与华润明显不同。

未来百威的主要品牌战略是逐步改造收购的当地品牌,将其转化为百威和哈尔滨啤酒,会释放相当的利润。百威收购当地酒厂之后,会逐步改造变为哈尔滨,其中合适的产能可以改为百威,利润就会大幅增长(减少了运输成本,运输成本超过10%)。产能利用率对百威不是最核心的因素,产品升级是最关键的。

格局变化之青岛啤酒:

从区域分布来看,强势地位的主要是山东、陕西、上海(三得利30%+青岛20%);江苏、福建、广东市场份额普遍在20-30%之间,福建受到百威的威胁比较明显,江苏的竞争对手主要是华润,目前华润的势头好于青啤。时间拉长来看,青啤日后强势的底盘主要分布在山东+陕西+江苏+上海+河北一带,而福建、广东、湖南相对来说没有连成线,市场份额位居第二或第三,这些地段竞争处于劣势。

青岛啤酒近期市占率的提升主要是中低端的放量,核心品牌青岛啤酒这几年没有增长,而雪花、百威近3-5年平均每年提升1-2个百分点。青岛啤酒主要受外资高端产品的挤压,百威、嘉士伯等外资品牌在价格下降的过程中大幅放量,挤占了青岛啤酒的市场份额。近年公司重点推“崂山”“山水”“汉斯”“银麦”等低端品牌,崂山等销量取得较快的发展,我们认为,中高端品牌相对的下滑以及低端品牌较快的增长,反映公司品牌价值在走低。

公司占据有较好的地盘(山东),环山东的区域发展也不错。青岛自身品牌定位不清晰,未能有效拔高和维护“青岛啤酒”品牌,如能在区域、品牌做好规划,公司有望在大山东形成特色大本营,净利润率有望有望大幅提升。

格局变化之燕京:

燕京主要优势市场包括北京(65%)、广西(85%)、内蒙(75%)等地。甘肃、贵州、湖南、云南等地普遍20-30%的市场份额。近5年,行业龙头市占率不断提升,而燕京啤酒市占率维持在10-11%之间。

“1+3”品牌战略,以“燕京”为主,漓泉、雪鹿、惠泉为区域品牌发展,以普通酒为基础,以中档酒为突破口,将投资重点放在中西部地区。近些年不断进行产品的升级,推出燕京鲜啤、纯生和原酿白啤,不断努力提高吨酒收入。

近年来发展堪忧,燕京啤酒新区拓展缓慢,规模逐年收缩,没有形成完整的产品和品牌阵列,未来将是区域性的啤酒强势品牌。燕京在外埠市场基本上都是收缩态势,自身的品牌建设不及华润、青岛和百威。如公司积极改善,空间也将比较大。

格局变化之嘉士伯:

嘉士伯主要的强势区域分布在西北区域,如重庆、西藏、青海、甘肃等,但西北市场不是主流啤酒消费市场(占比大约10%)。

其品牌阵列不及百威完善,收购的小品牌没有有效整合,老外直接控制经营决策,市场反应慢(相反百威用预算制管理,经营决策都是中国人)。嘉士伯高端品牌规模和增长均不及百威,低端品牌扩张潜力不大。

区域品牌,深耕强势区域,复制重庆啤酒模式在强势区域形成梯队,拉高产品利润。

投资建议

行业由量变变为价变。随着市场逐步的成熟,啤酒行业人均销量变化不大。而消费升级、单价提升将是未来啤酒行业发展需求端的核心驱动力。

格局优的标的有望持续受益。啤酒行业正在进入新阶段,CR5有望逐步向CR4甚至是CR3变化。目前华润、青啤、百威、燕京、嘉士伯五大巨头酣战,各区域强逼围争夺份额导致盈利能力低下,若五家变四家甚至变成三家,或者份额拉开,行业格局将发生巨变;无论是国际经验还是国内区域市场主导企业的盈利能力都证明了行业格局改善后竞争趋缓费用存在下降的可能,价格存在提升的潜力,盈利能力存在较大的提升空间。按照现有的格局推演,我们认为行业受益的先后顺序分别是华润、百威英博、青岛啤酒、嘉士伯、燕京啤酒。

风险提示:1.因不可抗要素带来销量的下滑。啤酒销量与天气息息相关,如温度较低或者降雨太多,会导致销量下滑。2.市场竞争恶化带来超预期促销活动。目前中小工厂在陆续退出,但是在推出的前夜,不排除部分工厂集中于某个阶段发动价格战。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP