2024年票委抛出重磅时间线:预计美联储明年年中前不会降息

智通财经APP获悉,亚特兰大联储主席博斯蒂克(Raphael Bostic)周五表示,他预计美联储在2024年年中之前不会下调美国基准利率,这是美联储9月公布超预期的鹰派点阵图之后,首位透露出美联储可能降息的时间线的美联储官员。他在接受媒体采访时表示:“美联储需要谨慎、耐心和坚定地实现将通胀降至2%的目标。”这一言论与美联储同事的言论基调相呼应。公开信息显示,博斯蒂克是2024年FOMC票委之一。

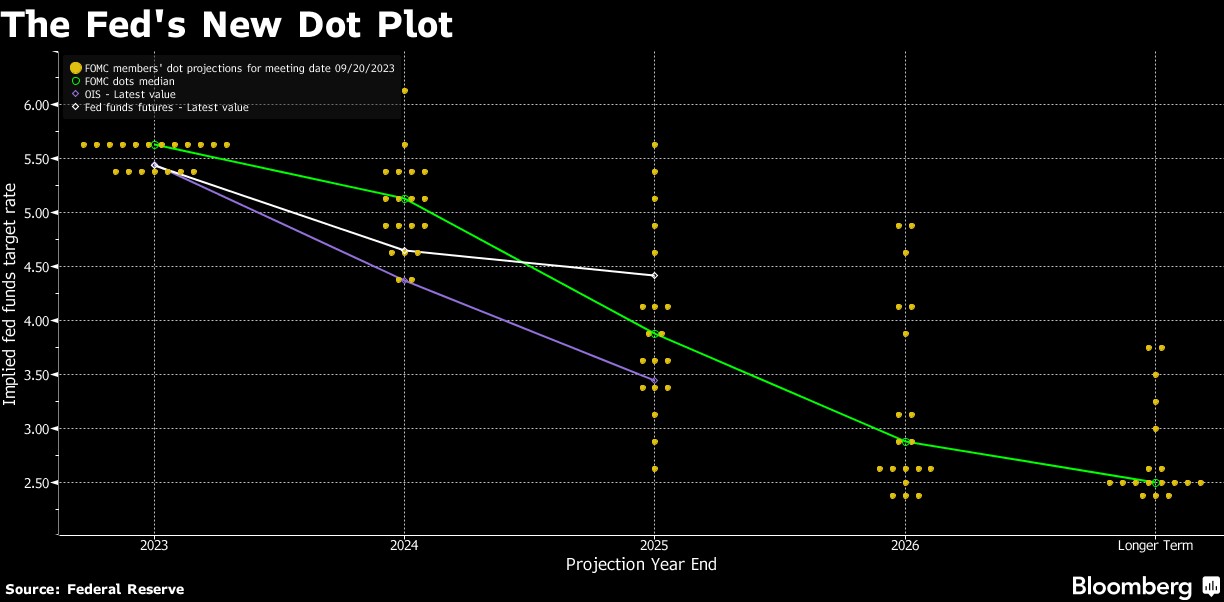

9月公布超预期的鹰派点阵图暗示,美联储多数FOMC委员预计今年还将有一次加息,并下调了对于2024年的降息预期。此前在6月公布的点阵图显示,FOMC委员们普遍预期明年利率水平为4.6%,而本次点阵图显示利率预期高达5.1%,较6月预期高出50个基点。此外,美联储对2025年的联邦基金利率的预测也有所上升,中值预期为3.9%,而之前为3.4%。

这意味着立场一向倾向“鸽派”的博斯蒂克不急于放松当前的高利率货币政策,而是支持美联储官员们普遍支持的“更长时间维持高利率”(即higher for longer)的这一鹰派观点。博斯蒂克强调,在美联储将基准利率提升到10多年来的最高点后,他预计美国经济增长速度将放缓,但他不认为美国经济会出现衰退。“经济仍有很大的动力。”博斯蒂克强调。

美联储三号人物、具有FOMC永久投票权的纽约联储主席威廉姆斯当地时间周三重申了多数美联储官员的共同观点,即“利率需要在更长时间内保持在高位”,才能使通胀回到美联储锚定2%的目标。在最新的讲话中,威廉姆斯表示,通胀已经大幅下降,但距离将通胀降至2%的目标仍任重道远,在他看来,美联储不会宣布抗通胀斗争已取得胜利。

在博斯蒂克发表最新观点之前,美联储主席鲍威尔此前在纽约经济俱乐部表示,美联储正在谨慎行事,政策制定者们将根据即将到来的总体数据、不断变化的前景和风险平衡,就进一步坚持政策的程度以及政策保持限制的时间段做出决定。这位美联储主席补充表示,紧缩政策正在给经济活动和通货膨胀带来下行压力。然而,鲍威尔表示,持续高于趋势增长的额外证据,或者劳动力市场的紧缩不再缓解,可能会使通胀的进一步进展面临风险,并可能保证进一步收紧货币政策。

鲍威尔还指出,目前的通胀率仍然过高,要可持续地恢复到2%的美联储锚定通胀目标,可能需要一段低于趋势的增长期,劳动力市场状况可能也需要进一步软化。

和美联储主席鲍威尔,以及其他美联储成员一样,博斯蒂克也表达了美联储将通胀率控制在2%的目标之内的决心。“通胀率已经下降了很多。我认为这种势头将还会持续下去。”博斯蒂克表示。

美联储鹰声响破天际,“全球资产定价之锚”短暂触及5%重大关口

当前全球金融市场对美国政府历史性巨额债务发行规模之下,债券市场的承接能力愈发担忧,同时因美国通胀有回升之势且就业数据依然乐观,投资者们对美联储官员们集体抛出的“较长时间维持高利率”(即higher for longer)的预期愈发坚定,也正持续影响着美债市场的定价基准。

因此,这些重大因素令长期限的美债价格承压(美债价格变动与收益率变动呈现反向趋势),进而不断推高各期限,尤其是10年及以上期限的美债收益率。

有着“全球资产定价之锚”之称的10年期美债收益率,常被人们视作是全球市场“无风险收益率”的关键参照基准。根据机构统计的报价,10年期美国国债收益率周四美股盘中最高攀升至5.001%的16年高点,当天尾盘最终上涨约9个基点至4.986%。

此外,10年期美国国债的“期限溢价指标”(一项反映债券投资者持有长期债券所获得额外收益的指标,越高说明投资者要求长期持有的证券提供更高的收益率)自2021年6月以来首次转为正值。在期限溢价情形之下,投资者通常要求长期持有的证券提供额外高收益率。

全球顶级资产管理大师、桥水基金创始人瑞·达利欧(Ray Dalio)表示, 随着美联储维持高利率以及通胀难以降低至美联储锚定的2%目标,美国10年期国债收益率的均衡水平似乎在5%左右。

这位桥水基金创始人表示,他发出这一呼吁的重要原因在于,他认为可持续的通胀率在3.5%附近,高于美联储2%的目标。达利欧还指出,美国国债供需失衡趋势同样导致债券收益率走高。“在这种情况下,我们必须出售的债务数量是不正常的。而买方势力出于各种原因不太愿意购买这些债务,因此他们要求更高的收益率。”

扫码下载智通APP

扫码下载智通APP