加科思-B(01167):拼命的关键年?

对于创新药而言,临床研发进展无疑是股价的最好的催化剂。

在ESMO大会上,加科思-B(01167)以口头报告形式公布自主研发的格来雷塞(KRAS G12C抑制剂)与JAB-3312(SHP2抑制剂)联合疗法临床数据。临床试验结果验证了格来雷塞与JAB-3312联合疗法的安全性及有效性,为进一步的注册临床试验奠定了基础。

受此消息的影响,10月24日,加科思股价大涨19.21%,不过次日并没有延续大涨的行情,而是冲高回落,截至收盘时间,公司股价跌4.27%,报4.04港元/股,成交额4007万港元。

(行情来源:智通财经)

就数据来说,加科思此次在ESMO会上公布的数据确实亮眼,有效性方面,在所有剂量组的晚期非小细胞肺癌,KRAS G12C抑制剂与SHP2抑制剂两药联合一线治疗的ORR为65.5%(38/58),DCR为100%。其中在800毫克格来雷塞(每日给药一次)及2毫克JAB-3312(给药一周间歇一周)联用的剂量组中,客观缓解率为86.7%(13/15),DCR为100%。

安全性方面,在所有剂量组中,三级和四级TRAE(治疗相关不良事件)的发生率为39.6%,而800毫克格来雷塞及2毫克JAB-3312联用的剂量组中,三级和四级的TRAE发生率36.7%。

数据优异,但股价却并没有持续走强,背后的原因或为加科思要将其变现难度不小,并且加科思的SHP2被艾伯维退货过。

SHP2联用大势所趋

过去几十年,SHP2一直被认为是“不可成药”靶点。但随着近年来的研究进展,SHP2靶向药研发逐渐取得突破,使得它成为当下新药研发的前沿靶点之一,并有望与包括免疫检查点药物在内的多种药物联合使用来提高肿瘤治疗的效果。如今,SHP2作为一个明星癌症靶点,已吸引了国内外多家药企布局研发,如诺华、艾伯维、辉瑞、加科思、诺诚健华和苏州勤浩医药等。

但目前全球范围内针对SHP2靶点尚无药物获批上市,不过有多款SHP2抑制剂获批临床。其中,进展最快的处于2期临床阶段的药物TNO-155,这款产品也是首款进入临床阶段的SHP2抑制剂。

不过,诺华在SHP2抑制剂的研发上并不顺利,其中表现在SHP2抑制剂的单药效果不佳。在2021年ASCO年会上,诺华公布报告了TNO155在成年晚期实体瘤患者中的一期临床试验初步结果。结果显示,截至2021年2月8日,在入组的125名患者中,客观缓解率为0%,更是有94%的患者因为疾病进展、不良反应、死亡而停止了治疗。

也正是因此,后来者几乎默认了研发SHP2抑制剂主要用在联合疗法上。

不过,安进KRAS G12C抑制剂Lumakras联合RMC4630并未出现“1+1>2”的效果,加之早在2021年,Revolution就已经停止了RMC-4630与MEK抑制剂的联药试验,这意味着SHP2的联药组合或在不断减少,无疑限制了该靶点产品未来的成长空间。

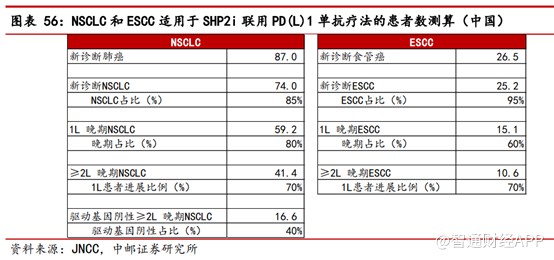

从联合疗法角度来看,作为一款辅助用药,基于SHP2靶点在激活RAS蛋白和执行PD1信号通路上的功能,因此SHP2抑制剂联合PD(L)1单抗/KRASG12C抑制剂被业界高度认可。中邮证券认为SHP2抑制剂与 PD(L)1 单抗联用治疗非小细胞肺癌(NSCLC)和食管鳞癌(ESCC)两个主要适应症。参考JNCC数据,2021年中国新发NSCLC和ESCC数量分别为74.0万和25.2万,适用于SHP2i联用PD(L)1的2L驱动基因阴性晚期NSCLC和2L晚期 ESCC患者数量分别为16.6万和10.6万人,合计27.2万人。按20%渗透率,年费用10万元计算,SHP2抑制剂在三个主要适应症的潜在市场为54.4亿元。

也就是说,若一家药企要推动SHP2抑制剂上市,并且占有这巨大的市场,基本上只能绑定PD-1和KRAS抑制剂。

而艾伯维之所以将加科思的SHP2抑制剂退货,并非其临床数据表现不佳,或与艾伯维自身研发管线有关。据艾伯维发布的2022年财报来看,艾伯维的业务主要分为免疫、血液肿瘤、神经、医美、眼科、女性保健和其他业务七个板块,其中自身免疫疾病的份额仍接近半壁江山,其次是血液肿瘤业务。

其研发管线既没有PD-1也没有KRAS,也就是说,引进SHP2抑制剂,对于艾伯维而言并没有太大的好处,也很难获得可观的商业价值,基于此,加科思的SHP2被艾伯维退货也在所难免。

现如今加科思自己联用KRAS,并且数据表现不错,加上其核心产品格来雷塞即将步入商业化,自主商业化在所难免。那么加科思目前商业化进展又如何呢?

自主商业化刚起步

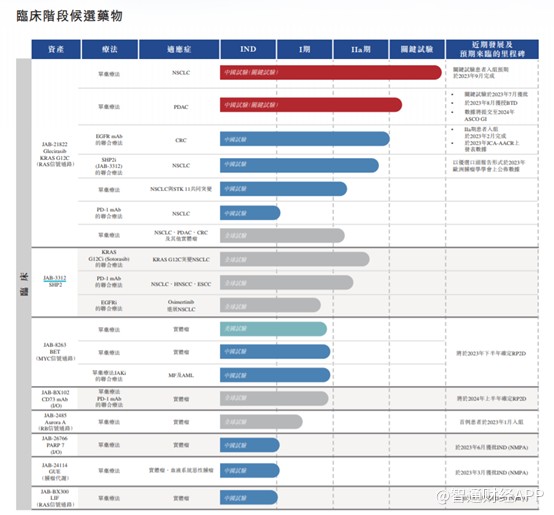

从研发管线角度来看,格来雷塞是加科思研发进展最快的产品。目前格来雷塞3项适应症均在推进中,其中针对非小细胞肺癌这一适应症中国关键注册临床预计今年9月完成入组,2024H1提交NDA申请,进度依然保持国内前三;联用利妥昔单抗治疗后线CRC数据于JCA-AACR 2023发表,进度国内第一,ORR 62.8%优于海外竞品,PFS数据值得关注;今年8月获CDE授予治疗2L+胰腺癌的突破性疗法认定,预计今年9月启动中国关键注册临床,胰腺癌早期数据预计将在2024年1月的ASCO GI发表。

也就是说,距离加科思正式进入“造血时代”还有1年不到的时间。而其能商业化成功与否,一方面是核心产品格来雷塞再市场的竞争力,另一方面是加科思自身商业化布局能力。

就产品而言,据智通财经APP了解,在药物的有效性和安全性上,格来雷塞的ORR为53.3%,DCR接近100%。从药物的作用机理来看,加科思把部分化合物做成偏碱的分子,因此让KRAS G12C对胃肠的损伤非常小,胃肠道毒性明显低于竞品。从安全性数据上看,加科思和安进数据接近,但在“任意副作用造成试验中断”这一指标上,安进发生率为4%,加科思为0。

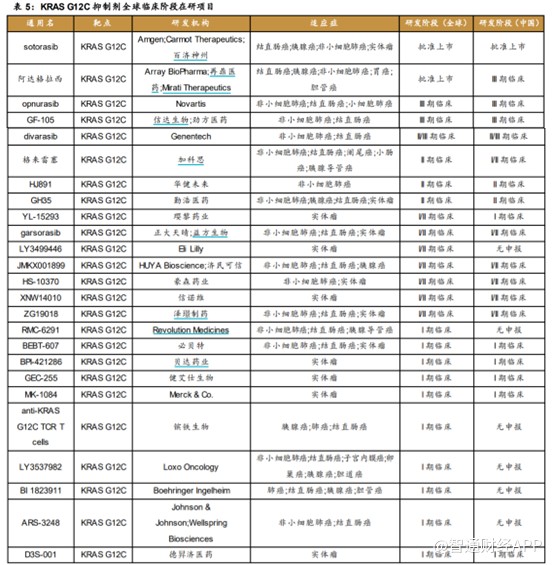

从竞争角度来看,全球处于临床阶段的KRAS G12C抑制剂共25款,其中批准上市2款,III期临床2款,II/III期临床1款,II期临床3款,I/II期临床7款,I期临床10款。中国处于临床阶段的KRAS G12C 抑制剂共18款,III期临床3款,II/III期临床1款,II期临床2款,I/II期临床6款,I期临床6款。

从临床进展来看,除了百济、再鼎和信达外,加科思是国内在研企业中进展较快的,但适应症基本上大同小异,因此,待加科思产品上市后,并不具备市场先发优势。

除此之外,加科思的财报亦不容乐观,据其2023年上半年财报显示,加科思上半年收入4030万元,均来自艾伯维签订的研发、制造及商业化SHP2抑制剂的许可及合作协议所产生的研发成本报销,期内公司亏损1.66亿元,现金及现金等价物约为7.84亿元,较2022年同期减少约6.75亿元。原本还有艾伯维的里程碑收入,现如今,其SHP2抑制剂被艾伯维退货,这在一定程度上影响了加科思的现金情况。

一年烧近7亿,这也是说未来一年内,加科思产品再不上市销售,其现金流也将岌岌可危。为了减少生产成本,生产方面,加科思正在申请上市许可持有人(MAH)资格,公司将与一家CDMO企业合作,遵循MAH系统进行生产。

销售方面,公司也在积极组建营销团队,建立自己的中央营销部门,促进学术交流和市场准入。目前来看,加科思的商业化体系正开始组建,但因其核心产品市场竞争相对较为激烈,其商业化道路能否顺利尚不明朗。

扫码下载智通APP

扫码下载智通APP