汇率蝶变:给你一个理解本轮人民币升值的框架

本文来自微信公众号“睿哲固收研究”,作者摇滚分析师。

“换美元”的热闹仿佛还历历在目,不知不觉间,人民币已经升破了6.4;特别是近一段时间, CNY连连刷出新高,势头似乎有些不可阻挡。

汇率无小事,人民币任何一次大幅波动,都有可能导致人民币计价资产的系统性重估,当年贬值如是,如今升值亦如是。鉴于近期汇率的“疯狂”表现,需要认真评估其对债市(包括其他大类资产)的影响。

利率与汇率都是资金的价格,只不过一个“对内”,一个“对外”。但汇率与利率并不总是同向变动的,汇率升值到底如何影响利率,取决于升值的“模式”;或者说,取决于升值的主要驱动因素。

本文主要解决三个问题:

(1)升值的模式有哪几种?不同的升值模式对利率的影响有何不同?

(2)如何识别不同的升值模式?

(3)对应到眼下的这轮升值,是何种模式?

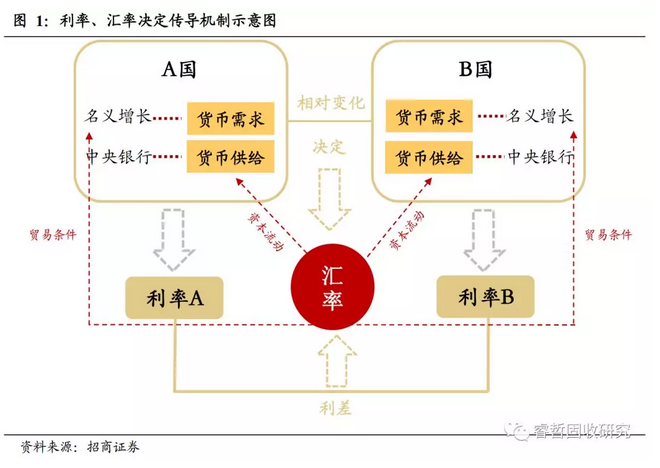

在开始我们的分析之前,首先用一张图简单地描述利率、汇率的决定及传导机制,作为后续讨论的基础。

理解这张图的要点包括:

(1)利率是一个绝对变量,一个国家货币需求(大部分由名义增长水平决定)和货币供给(多数时候由中央银行决定)的“裂口”决定了利率水平的起伏。

(2)汇率是一个相对变量,由两个国家的货币供需“裂口”的相对变化决定。比如,一个国家即使增长提速、利率上升,货币也未必就一定升值,如果参照国增长更快,双边汇率可能还是贬值的。利率、汇率的“绝对”和“相对”属性,是理解二者差异的关键。

(3)汇率变化会反过来影响货币供需。供给端影响基础货币投放(外汇占款),需求端影响贸易条件。在汇率变动过大的时候,这种“反向效应”可能成为主导力量。

升值的五种模式

基于这一框架,我们可以把升值区分为五种模式(当然这五种模式并不完全割裂,有时候升值可以兼顾多重属性):

(1)名义增长驱动。即经济基本面回暖带动的汇率升值,一般伴随国内投资回报率的回升和资本的净流入。

(2)货币供给驱动。即货币政策紧缩效应带动的汇率升值,例如美联储启动紧缩初期,欧日仍在加码宽松,美元指数走强。

(3)资本流动驱动。当汇率出现大波动时,汇率价格本身的“羊群效应”会导致资本蜂拥进出,典型的例子是2015年“811汇改”后人民币的走势。

(4)政策维稳驱动。汇率并不是一个完全“市场化”的变量,即使在最发达的市场经济国家(比如瑞士)也不是。因此,有的时候单纯的“行政力量”就可以推动汇率升值。

(5)外部因素驱动。有时候一个国家内部并没有发生大的变化,但参照国(比如美元)汇率大幅贬值,那么本国货币也可能“被动升值”。

之所以要区分这五种模式,原因在于不同升值模式对应的利率表现会产生差异。具体来说:

第一,名义增长、货币供给、政策维稳驱动的升值往往对应利率水平上行。很明显,无论是名义增长回暖、货币供给收缩还是汇率维稳(比如2017年初MLF加息),对利率来说都构成上行压力。

第二,资本流动、外部因素驱动的升值往往对应利率下行。外资流入和美元疲弱,一般都对应着国内流动性环境的改善,短端利率下行空间打开。

如何识别不同的升值模式?

到目前为止的论述都是逻辑层面的,在实际操作中,如何识别不同升值模式呢?

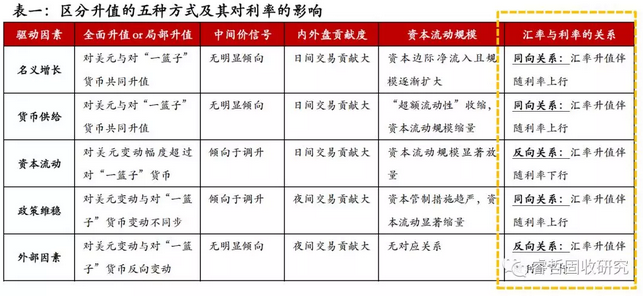

我们提供四个参照指标来帮助我们区分不同的升值驱动因素。

(1)全面升值or局部升值。一般来说,内部基本面因素(名义增长、货币供给)驱动的升值是全面升值,即人民币对各个币种“均匀”走强(对美元和对“一篮子”货币同步走高);资本流动或政策维稳驱动的升值,多数集中在中美双边汇率上(因为这是资本流动的主要形式),而外部因素驱动的升值(美元下跌)会导致人民币对美元和对“一篮子”货币反向运动。

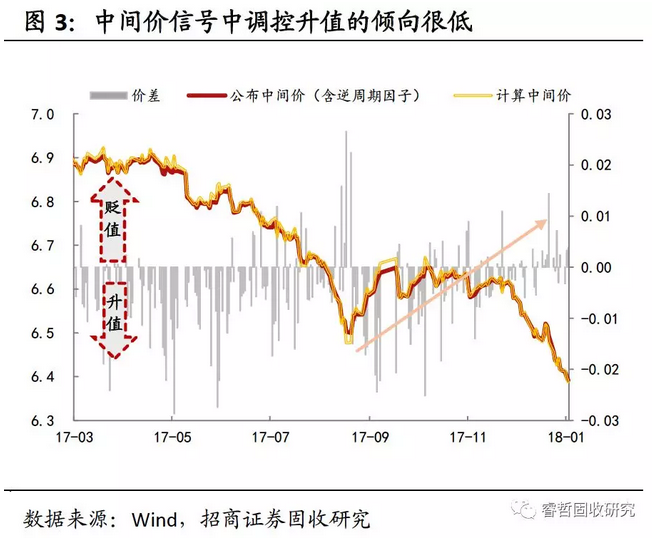

(2)中间价隐含信号。中间价信号体现政策意图(通过对比估算出的中间价理论值是实际公布值),在资本流动、政策维稳驱动的行情中,中间价一般会出现“异动”。

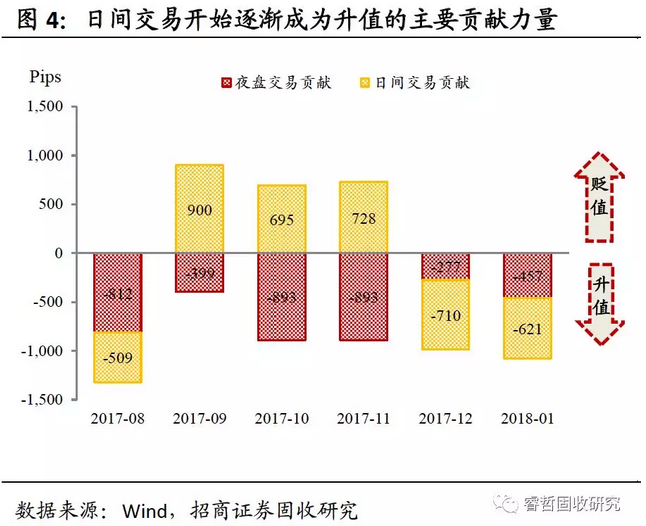

(3)内外盘贡献度。可以将升值幅度拆分为日间交易升值和夜盘交易升值,外部因素、政策维稳驱动的行情中,夜盘贡献会比较大。

(4)资本流动规模。很明显,资本流动驱动的行情中,这一变量会创出巨量。此外,名义增长驱动的升值过程中,资本净流入且规模不断扩大;而货币供给收缩、政策维稳驱动的升值行情中,资本流动规模呈现缩量特征。

汇总于下表中:

这轮升值属于哪种模式?

本轮升值有如下几个特点:

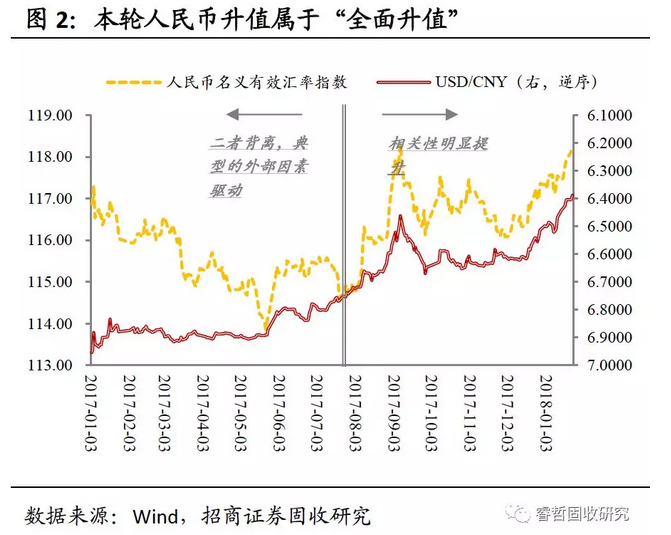

(1)人民币对美元和对“一篮子”货币同时升值;

(2)中间价信号中隐含的“调控升值”的倾向已经很低(意味着并非政策维稳驱动);

(3)日间交易开始贡献大部分的升值(意味着外部美元走弱并非最关键的因素)。

基于这三个特征,我们大致可以判断本轮升值的属性可能是:名义增长驱动或者货币供给驱动。

区分这两个变量哪个占主导可能还需要继续观察,办法是跟踪未来资本流动是否会放量。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP