超级央行周来袭!美、欧、英多家央行公布利率决议 降息预期恐遭“打脸”

从华盛顿到法兰克福再到伦敦等地,各大央行即将公布今年最后一次利率决议。

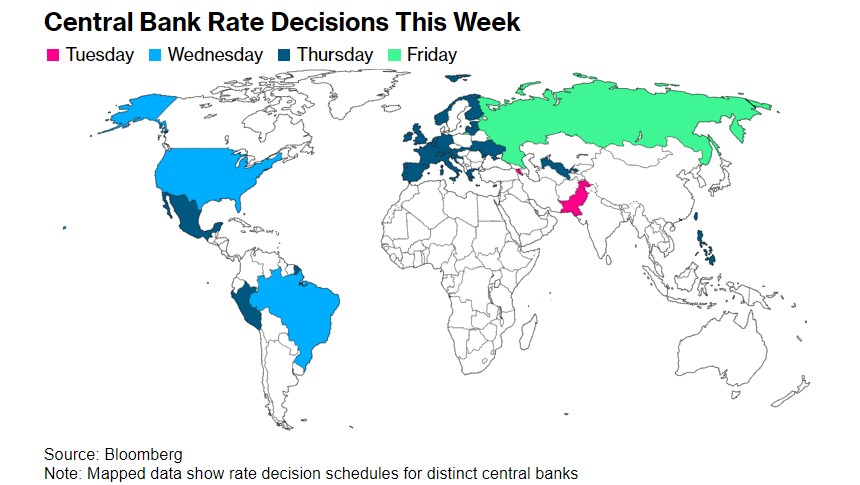

智通财经APP了解到,美联储、英国央行和欧洲央行本周将陆续公布利率决议。未来几天,占全球经济60%的多个经济体将在60个小时窗口期内公布利率决议。

最引人注目的将是美东时间周三(北京时间周四凌晨3:00)的美联储会议,英国央行和欧洲央行也将在北京时间周四公布利率决议。

除了挪威央行可能会加息外,大多数货币官员都面临着金融市场的压力,要求他们解释为什么他们似乎不急于转向货币宽松政策。

通胀数据同步走弱,加上一些经济走软的迹象,促使投资者加大了对2024年上半年降息的押注。这一观点可能与美联储及其同行三个多月前阐述的“在更长时间内保持更高利率”的口号相冲突。

在拉丁美洲,多数央行已经开始降息,巴西和秘鲁可能在未来一周双双降息。

但美联储和欧洲央行的政策路径仍存在不确定性。在年初大举加息之后,欧美央行官员在2023年结束时更加犹豫,这可能会导致与投资者的长期对峙。

摩根大通全球研究部主席Joyce Chang表示:“央行官员们在说,‘看,我们在等着看我们所看到的这种反通胀是否可持续。’”“我们认为,在明年下半年之前,你不会看到降息。”

全球央行本周密集公布利率决议

以下是对未来一周主要利率决议的展望:

美联储

市场普遍预计,美联储将把基准利率维持在20年来的最高水平,因为政策制定者正在评估自2022年初以来一系列激进加息的滞后影响。

美联储官员将于周二开会,开始为期两天的讨论,届时他们将掌握最新的通胀数据。核心CPI数据增强了人们的预期,即美联储主席鲍威尔将在第二天的新闻发布会上承认在通胀方面取得的进展,以及顽固的价格压力带来的风险。

美国11月份的核心CPI预计将环比上涨0.3%,上月为上涨0.2%。与一年前相比,市场预计通胀率将上升4%,这表明通胀率只会逐渐下降。

上周五公布的就业市场报告显示,就业和工资健康增长,失业率下降。

尽管如此,有迹象表明,随着今年接近尾声,美国经济的需求在降温。周四公布的11月零售销售数据预计将显示,消费者正变得更加谨慎。

本周晚些时候,工业生产数据预计显示,随着罢工的汽车工人重返装配线,工厂产出出现部分反弹。

欧洲央行

欧洲央行行长拉加德可能会试图缓和市场对欧洲央行明年4月份降息25个基点的预期。

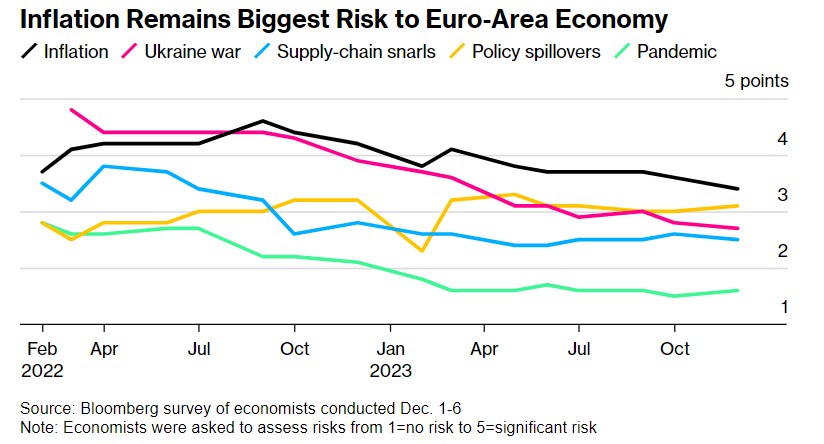

尽管欧元区很可能陷入衰退,决策者也承认劳动力市场正显示出转向的迹象,但他们并不完全相信物价风险已经过去,他们希望看到更多的薪资数据。

通胀仍是欧元区经济面临的最大风险

欧洲央行执行委员会成员施纳贝尔称,迄今为止通胀“显著”放缓,并表示目前不太可能进一步加息。但她并没有进一步改变立场。欧洲央行管理委员会成员卡齐米尔称,对2024年第一季度降息的预期是“科幻小说”。

拉加德将发表新的预测,并对经济增长和通胀风险发表集体看法,这可能是欧洲央行反击市场猜测的核心信息。

英国央行

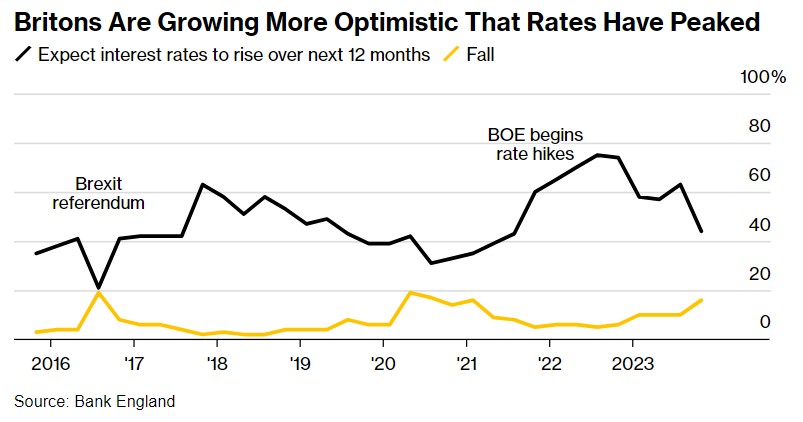

市场预计英国央行将连续第三次会议维持利率不变,并发出警告称,抗击通胀的战斗远未结束。

由于英国经济明年可能面临停滞,市场押注英国央行将在明年6月份开始降息。目前利率处于5.25%的15年高点。

英国人越来越乐观地认为利率已经见顶

然而,官员们可能会重申他们的展望,即政策需要在“较长”时期内保持限制性,以防止通胀率在劳动力市场仍然紧张和服务业价格压力的情况下高于2%的目标。

瑞士

瑞士的通胀率甚至比欧元区还要低——事实上,瑞士通胀率现在已经下降到远低于政策制定者设定的2%上限。

外界猜测瑞士央行不会像欧洲央行那样迅速降息,这已将瑞郎推至瑞士央行九年前取消瑞郎汇率上限以来的最高水平。

即便如此,在瑞士经济增长乏力的情况下,瑞士央行在周四公布最新利率决议时,他们将面临有关在适当时候下调借贷成本前景的质疑。

挪威

挪威央行面临着是否加息25个基点的艰难抉择。近期数据可能鼓励官员们不理会可能引发通胀的克朗疲软,在经济降温之际按兵不动。

挪威央行本周进行的一项关键信心调查显示,由于企业面临更多闲置产能和更少招聘的问题,预计当前季度经济将出现停滞,2024年初将出现收缩。

与此同时,建筑活动急剧下降,零售活动正在放缓,尽管挪威的化石燃料行业缓冲了顽固的高通胀和不断上升的信贷成本所带来的一些影响。挪威央行将于周四公布利率决议。

俄罗斯

Bloomberg Economics俄罗斯经济学家Alexander Isakov表示,俄罗斯央行在10月份将基准利率上调200个基点后,可能需要在周五将利率再上调一个百分点至16%,因为政策制定者正努力将通胀带回4%的目标。

巴西

市场预期巴西央行在周三将连续第四次降息50个基点,至11.75%。

市场普遍预计,经济降温和通胀已回落至巴西央行的目标区间,这将使巴西央行保持这一降息步伐,直到2024年第一季度。

届时,巴西央行可能会放慢降息的步伐——这取决于全球背景和当地长期通胀预期的状况。

墨西哥

市场预期墨西哥央行将在周四将关键利率维持在创纪录的11.25%,为连续第六次按兵不动。

展望未来,核心通胀放缓和服务部门降温,使得墨西哥央行行长维多利亚·罗德里格斯表示,降息讨论可能在2024年初开始。市场普遍预期,明年第一季度将开始一个宽松周期。

秘鲁

由于经济陷入衰退,并经历了连续几个月的通缩,市场预计秘鲁周四可能有理由降息50个基点,此前连续三次分别降息25个基点。

尽管如此,厄尔尼诺相关的生产中断和持续的政治动荡可能会给通胀带来上行风险,秘鲁央行可能会坚持将关键利率从7%降至6.75%。

扫码下载智通APP

扫码下载智通APP