中金:航空装备产业拐点已至 “独苗”中航科工(02357)底部待飞

本文来自于中金的研报《中航科工(02357):航空高科技产业平台,航空工业产业链旗舰》,作者为王宇飞。

摘要

投资建议:我们看好公司作为航空工业高科技产业平台的投资价值,看好公司2018~20年业绩加速增长的前景,维持目标价6.5港元,对应22x2018e P/E,维持“推荐”评级。

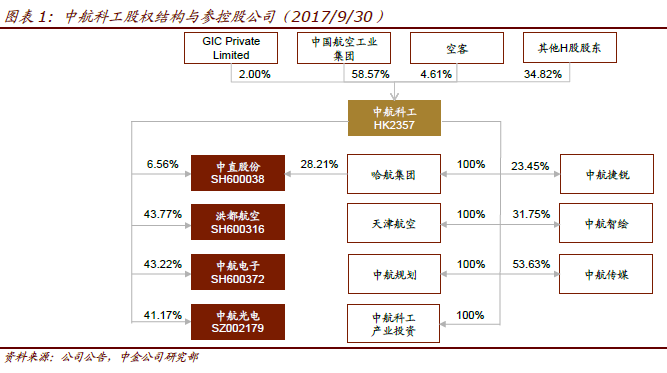

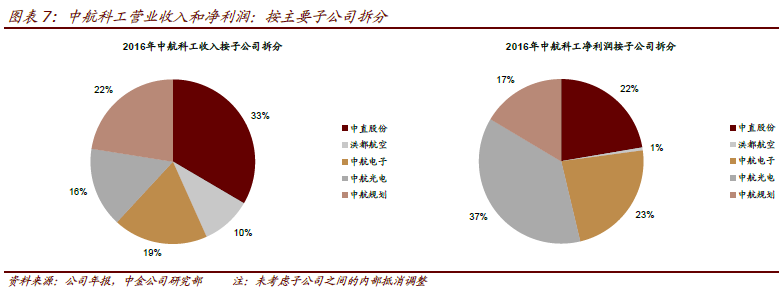

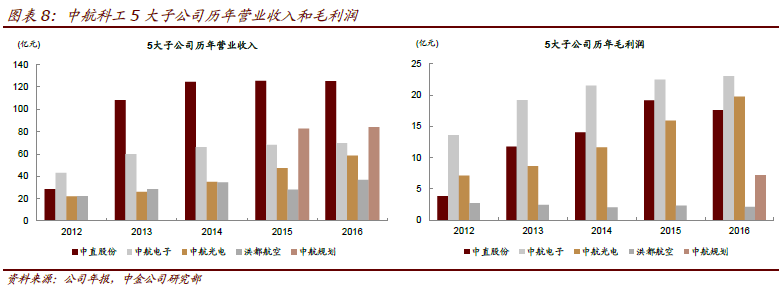

理由:作为中国航空高科技产业平台,公司在我国航空工业具有重要的平台价值。公司控股中直股份、洪都航空、中航光电、中航电子、中航智绘等公司,全资拥有中航规划、天津航空、中航科工产业投资等公司,是中国唯一具有规模生产能力的直升机制造商、主要的飞机制造商之一、最完整的航电系统供应商、最先进的教练机供应商,在港股市场具有稀缺性。

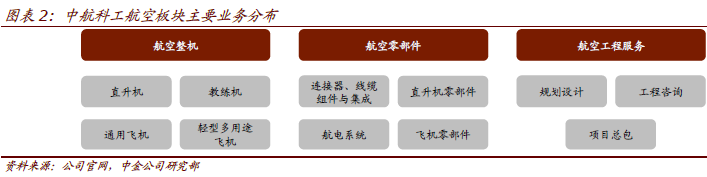

航空三大板块协同发展,受益于我国军用航空装备升级、通航产业与国产大飞机产业发展。航空整机:直升机产品线丰富、呈现谱系化发展,教练机和通用飞机明星产品众多,现有机型与在研型号都将受益于军机更新换代和通用航空产业发展。航空零部件:1)中航光电是军民融合的连接器龙头,直接受益于航空产业链发展;2)中航电子受益于现役战机航电升级以及新机型列装;3)中航科工旗下多家单位参与C919 大飞机项目的研制工作,未来将受益于国产民机产业发展。航空工程服务:中航规划将受益于航空工业固定资产建设与军转民探索,十三五期间将持续较快增长。

非航空民品优势同样突出,长期发展前景光明。中航光电是国内4G/5G通信基站、新能源汽车、轨道交通高端连接器市场的领导者,在国际市场与行业巨头的合作也在日益深化。

公司尚存在国企改革与资产整合预期。目前军工科研院所转制已进入关键的实施阶段,中航电子托管的5 家科研院所存在改制注入预期。此外,中航直升机公司旗下除中直股份外尚有部分武装直升机总装资产,存在整合预期。

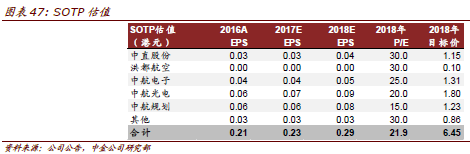

盈利预测与估值:我们预计公司2017/18/19年EPS分别为0.20元/0.23/0.29元。综合PEG法与SOTP估值法给出目标价6.5港元,对应2018年22x P/E,潜在上涨空间50%,重申“推荐”。

风险:新型号研发进度、军品订单与交付、国企改革的不确定性。

航空高科技产业平台,航空工业产业链旗舰

中航科工是中国航空高科技及相关高科技产业平台,是中国航空工业集团在香港的重要上市平台。公司主要股东为中国航空工业集团(58.57%)、空中客车集团(4.61%),旗下控股中直股份、洪都航空、中航光电、中航电子、中航智绘(负责开发、制造、重装、销售无人机产品),全资拥有天津航空(航空工业津电)、中航规划、中航科工产业投资(负责航空业项目投资、咨询、研究及技术转让)。

中航科工及其控股子公司是中国唯一具有规模生产能力的直升机制造商、主要的飞机制造商之一、最完整的航电系统供应商和最先进的教练机供应商。直升机产品有:直-8系列、直-9 系列、直-11系列、H425、HC120等。教练机与通用飞机产品有:L-15高级教练机、K-8系列教练机、CJ-6初级教练机、Y-12系列运输机以及N-5型农林飞机。除此以外,中航科工与世界一流的航空产品制造商有着广泛合作:与空客在AC352/H175直升机、复合材料制造领域的合作;与巴航工业在莱格赛系列公务机的合作;与意大利阿古斯特公司在CA109直升机的合作;与西科斯基在S-92直升机的合作。

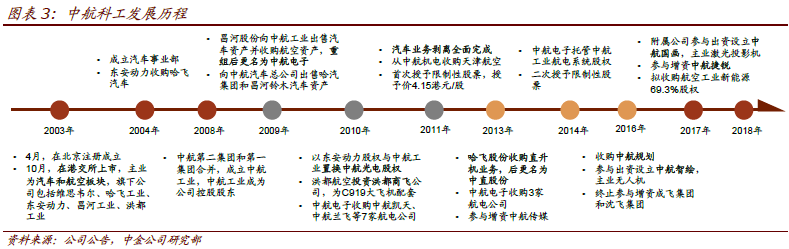

积极利用资本市场,打造航空全产业链。根据中国航空工业集团“两融、三新、五化、万亿”的发展目标,公司的战略定位为航空高科技及相关高科技产业平台和航空工业国际化融资并购平台。创建之初,公司业务由汽车和航空两大板块组成;2008~2011年,汽车业务被逐渐剥离,公司重组昌河股份并更名中航电子,用东安动力股权从集团置换出中航光电,显现出航空全产业链雏形。2013年,集团直升机资产注入哈飞股份,后者更名为中直股份。近年来,公司资本化运作不断,布局工程服务、无人机、激光投影、光纤陀螺等,进一步完善产业格局。2016年6月公司完成对中航规划的收购,形成以整机、零部件、工程服务为核心的完整航空产业链。

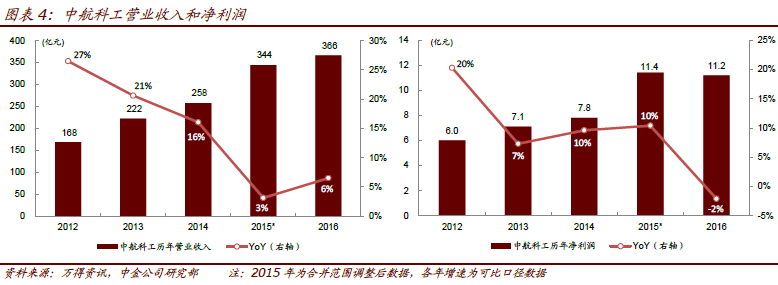

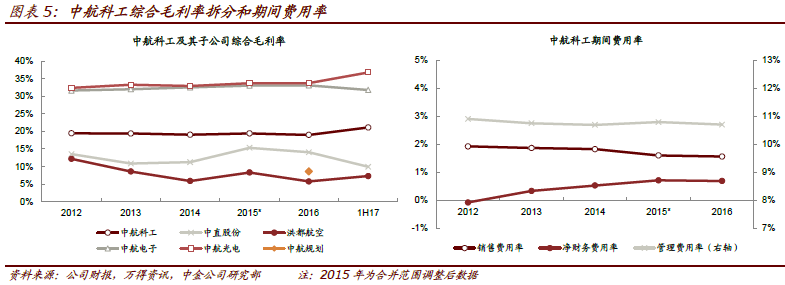

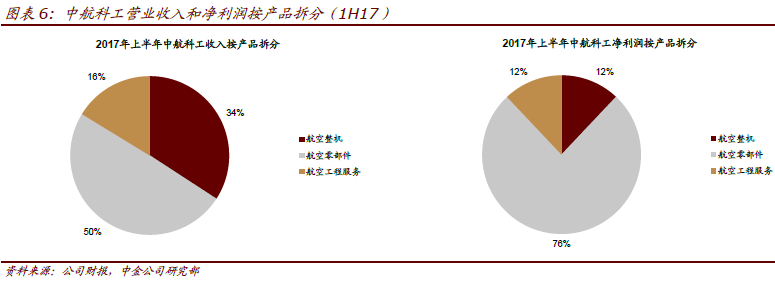

航空工程规划板块盈利水平大幅提高。2016年公司收购中航规划后,营业收入大幅增长。2017年上半年,公司收入138.42亿元、同比下降10.06%,但净利润5.50亿元、同比增长9.13%。公司综合毛利率达到21.1%,同比增长2.4ppt,主要由于:1)高毛利的航空零部件板块收入贡献提升;2)工程建设类业务转型升级并拓展增值服务,航空工程服务板块盈利能力大幅提升,毛利率预计已超过10%。

航空零部件板块增长迅速,利润贡献最大。2012~2016 年,航空零部件板块收入复合增速达到18.9%;该板块毛利率在30%以上,年均利润贡献可达70%。

航空整机板块中长期发展前景向好。该板块毛利率在10%左右,年均利润贡献在15%~20%,下半年业绩普遍好于上半年。2016年以来,由于部分整机产品处于更新换代期,公司收入有所下降;随着新型直升机逐渐实现交付,公司业绩有望回升,中长期持续向好。

航空三大板块联动,军民融合市场广阔

一、航空整机:稀缺性产业龙头蓄势待发

1.中直股份是中航工业集团直升机板块唯一上市平台,直升机产品线丰富,呈现谱系化发展。公司2013年重组后,注入中航工业直升机资产,逐步形成“一机多型、系列发展”的良好格局。军用直升机方面,公司总装产品包括Z-8、Z-9、Z-11等系列,此外公司为国内武装直升机总装厂提供零部件。民用直升机方面,主要产品包括AC系列、H410、H425、EC120、CA109等,公司直接负责民机的总装及其零部件生产。目前,公司的大部分收入来自国内政府与军方客户。

2.洪都航空教练机产品全球领先。公司主要从事初、中、高级教练机系列产品的设计、生产和销售,当前主要产品为 CJ6初级教练机、K8基础教练机和L15高级教练机。K8基础教练机以其超高性价比、优良的可靠性、优质的服务保障占据了国际同类外贸市场的70%份额,截至2015年已出口亚洲、非洲和拉丁美洲的13个国家300余架。L15高级教练机是全球领先的四款高教之一,将有力提升第三、四代战斗机飞行员的训练效率和训练水平,而我国空军装备升级将对L15产生大量潜在需求。

3.运-12系列飞机和莱格赛公务机是通用航空固定翼飞机明星产品。1)运-12:由哈飞研发,曾创造我国民机工业多项第一。截至2014年底,运-12已交付国内用户近70架,国外用户近130架,是目前交付量最大的国产民用飞机。2)莱格赛600/650公务机:该机型是巴航工业公务机的主力机型,占比70%,2003 年哈飞与巴航工业成立合资公司,其中中直股份持股24.5%,先后生产ERJ145支线客机和莱格赛600/650公务机。3)农-5飞机:农-5A是我国第一架自行设计研制和生产的农林专用飞机,农-5B在农-5A的基础上,还可兼顾治安巡逻、救灾指挥、航测航摄、影视制作、宣传广告等通航作业。

4.我国军用直升机尚存在列装缺口,发展前景较好。

陆军飞行化已成为我国新型陆军建设要务,直升机将是陆军装备发展重点:直升机机队的配备增强了陆军快速机动、立体攻防的能力,使陆战场向三维空间发展。在朱日和建军90周年阅兵式上,陆航部队领衔陆上作战群首先亮相,排列顺序位于坦克装甲部队之前,凸显陆军飞行化建设的重要性。

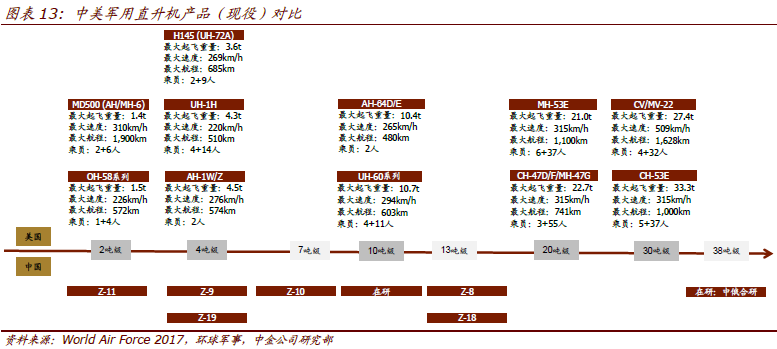

国产军用直升机型号种类不断完善,取得重要突破。目前我国已能自主生产7吨级武装直升机WZ-10和4吨级武装直升机WZ-19,以及2/4/13吨级通用直升机Z-11、Z-9和Z-8,形成相对完整的直升机谱系。

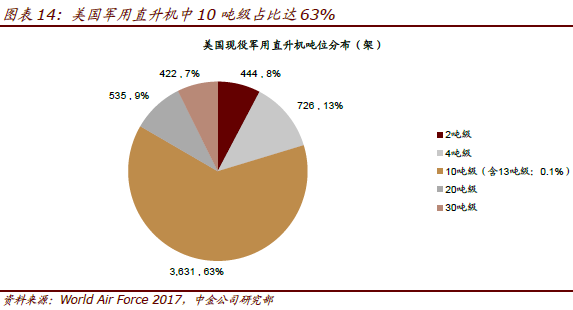

我国10吨级直升机领域仍为空白,潜在需求巨大:美国10吨级军用直升机占全部军用直升机数量的63%,是绝对主力机型,其中阿帕奇AH-64D/E达792架,占14%,S-70/UH-60黑鹰系列达2832架,占49%。我国在10吨级通用直升机领域尚存空白,面临较为紧迫需求。

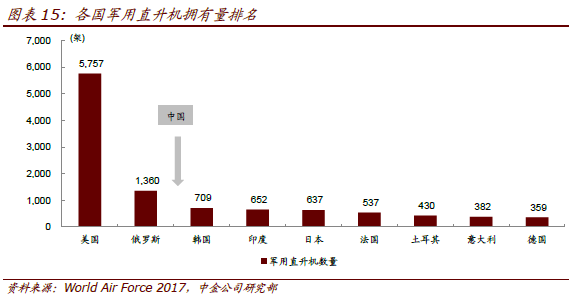

我国军用直升机拥有量排名世界第三,仍有很大提升空间:根据World Air Force2017统计,我国军用直升机拥有量不到美国的1/7。

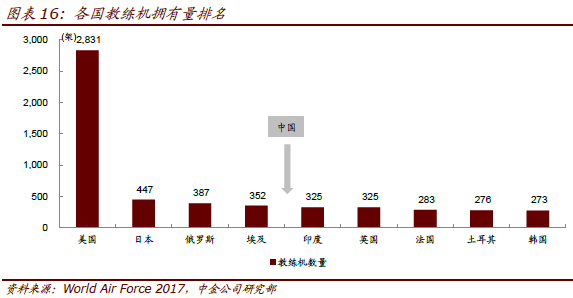

我国军用高级教练机仍有较大刚性需求。在2017年9月28日国防部举行的例行记者会上,发言人吴谦证实歼-20飞机已经列装部队,试验试飞工作正在按计划顺利推进。四代机的列装、战斗机型号的升级,将带动更高级别教练机的需求,L-15存在巨大刚性需求。

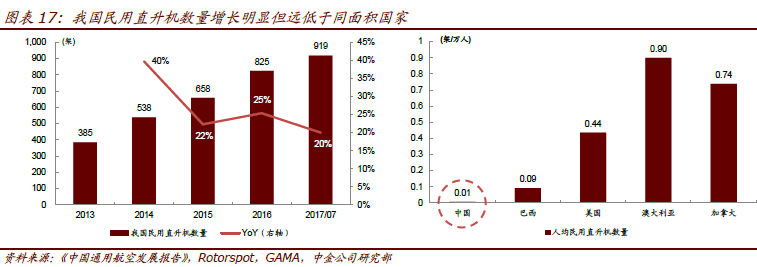

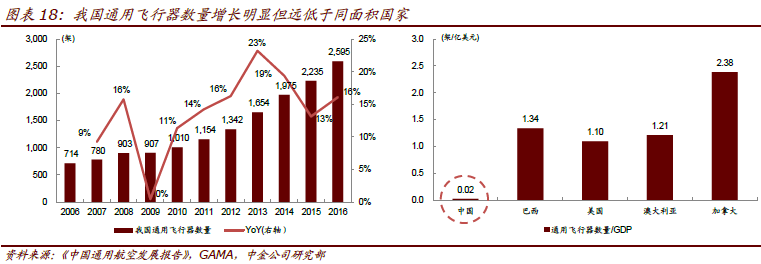

5.我国通用航空产业将进入快速发展阶段,民用直升机需求向好。

我国通用航空产业成熟度远低于同类国家平均水平:通用航空器按机翼可分为固定翼飞机和旋翼机(主要为直升机),其它种类还包括滑翔机、热气球、飞艇、超轻型飞行器等。无论是与发达国家还是金砖四国相比,我国的通航机队都明显薄弱,与我国的经济发展水平和人口数量不符。

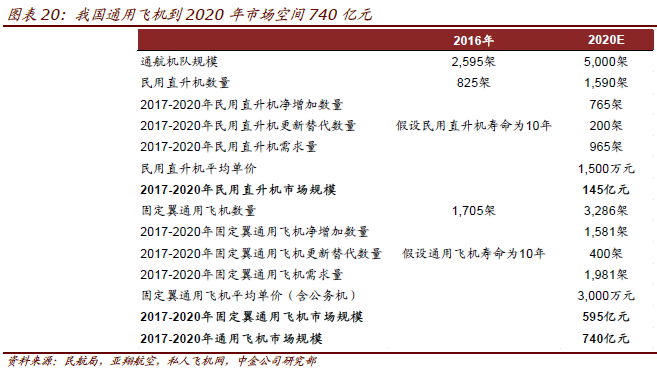

通航利好政策频出,预计通用飞机市场规模未来4年达740亿元:自2016年以来,国务院、发改委、交通部、民航局等相继出台了一系列通航产业鼓励政策。按照“十三五”规划,到2020年我国通用航空器架数达到5000架。

二、航空零部件:利润率高,军民市场全面向好发展

1.中航光电:军民融合的连接器龙头

中航光电是我国规模最大的军工防务及高端制造领域互连技术解决方案提供商。公司是国内军用/航空连接器行业龙头,在国内连接器行业中排名第二,在国内军用连接器市场中排名第一并占据绝对领先优势,在全球军用/航空连接器企业中排名第二。公司产品广泛应用于航空航天和军事领域、通讯网络与数据中心、轨道交通、新能源汽车、电力、石油装备、医疗设备以及智能装备等民用高端制造领域。

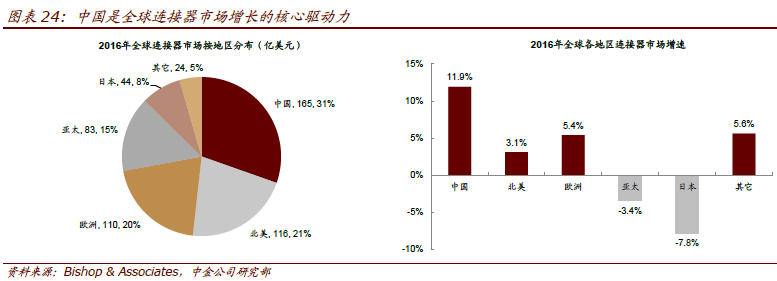

中国军用/航空连接器市场拥有广阔发展前景。据Bishop&Associates统计,2016年全球连接器市场规模约542亿美元,同比增长4.1%;其中,中国连接器市场规模约165亿美元,占全球31%,同比增长11.9%,是全球增速最快的单一市场。

2.中航电子:中航工业航电系统的旗舰平台

中航电子是航空工业集团航电资产唯一上市平台。公司提供综合化的航空电子系统整体解决方案,拥有较完整的航空电子产业链,产品覆盖各类军/民机、弹载、车载、舰载及航天器的电子系统与设备,是我国军民用飞机主飞控系统、自动飞行控制系统、飞机座舱显控系统和大气数据系统的唯一供应商,光电设备的主要供应商。公司业绩增长稳定,主要受益于现有军用飞机航电系统更新替换需求以及新飞机配套需求。

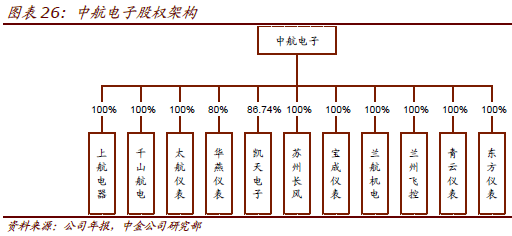

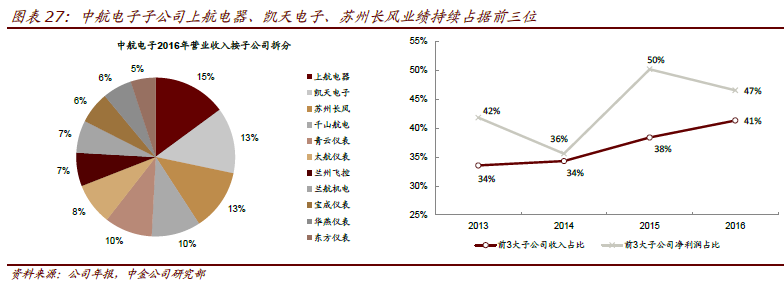

目前,中航电子主要控股子公司有11 家,其中上航电器、凯天电子、苏州长风规模排名前三、收入合计占比约50%、利润合计占比约40%。其中,上海电器还是中航国画的出资者之一,拥有国画全系列激光投影机产品,产品70%以上的核心部件均为自主研发。

3.参与C919大型客机研制:国产化的突破和集成化的探索

中航科工成员单位担当C919大飞机的重要研发和供应商任务。C919是我国自行研制、具有自主知识产权的大型喷气式民用飞机。中航科工下的3家上市公司洪都航空、中航光电、中航电子,中航电子托管的4家研究所,中航直升机公司下的哈飞工业、昌飞工业、直升机研究所,均为C919的研发和制造做出重要贡献。C919于2015年11月完成总装下线,2017年5月5日成功首飞,截至2017年12月订单总数达785架。

以C919为基础,各下属公司深化集成化产品业务。中航光电的飞机集成安装架产品将不仅应用在C919等民用项目中,还将应用于防务领域的重点机型,如三、四代战机和运-20飞机。目前该项目已投产,按计划预计年新增收入1.5亿元、新增利润2337万元。此外,中航电子托管的光电所计划以HUD为平台,集成EVS、SVS、CVS、HVS、HGS等众多先进技术和产品,为国内外民机市场提供技术更先进、功能更丰富、系列化的HUD集成产品。

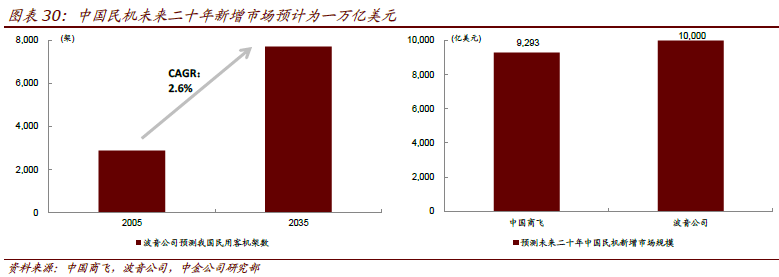

中国民机未来20年市场容量超万亿美元。根据中国商飞和波音公司预测,未来20年中国将增加民用客机5000架以上,新增市场规模超万亿美元。

三、航空工程服务:受益于航空工业固定资产建设,军转民市场值得关注

1.中航规划是我国航空工业固定资产投资领域的主力军和勘察设计行业的排头兵。

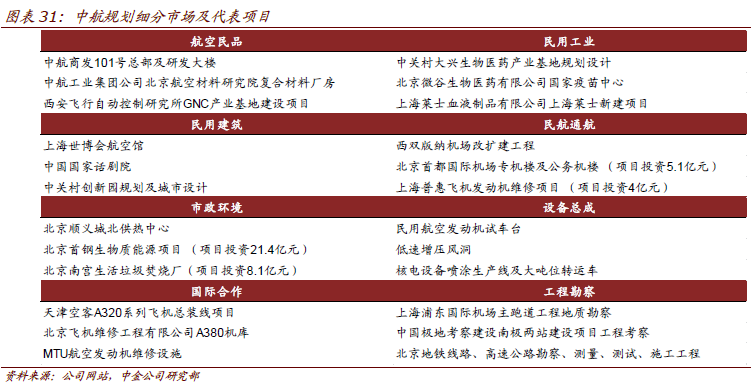

2016年8月,中航科工收购中航规划100%股权,延伸了公司的工程服务板块。中航规划业务涉及国防军工、航空民品、民航通航、民用建筑、市政环境、基础设施、民用工业(医药工程)等主要方向,提供咨询设计、工程总成、设备总成服务。2016年,中航规划积极推进管理型总承包向EPC(工程总承包)型总承包转型,探索资本融合模式,发展BOT(基础设施特许权)、PPP(政府和社会资本合作)等新型业务模式。

2.受益于新能源业务整合及通航产业发展,中航规划有望持续稳定贡献业绩。

收购航空工业新能源,增强能源市场开拓能力。2017年12月公司公告,中航规划拟收购航空工业新能源69.30%股权,交易对价4.14亿元。新能源产业与工程领域业务紧密相关,本次收购有利于中航规划新能源业务整合,打造其新能源领域的全产业链,将航空工程领域先进的工程技术在民用领域进一步延伸发展。

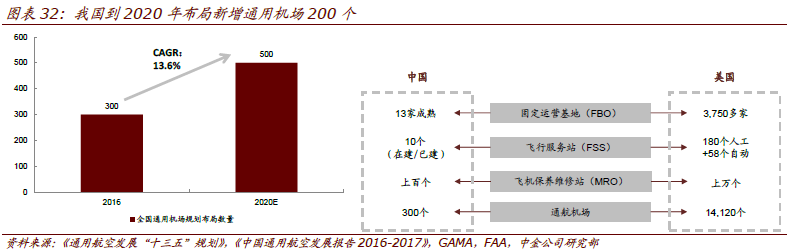

3.十三五期间我国计划新建通航机场200个,公司有望受益。

根据“十三五”规划,我国将在2020年前建成500个通用机场;以单个机场建设成本3亿元计算,十三五期间市场空间600亿元。配套设施方面,我国与通航配套的FBO、FSS、MRO等飞行基地、服务站、维修站发展滞后,基础保障能力亟待提升。

非航空民品:优势明显、布局前瞻,长期向好发展

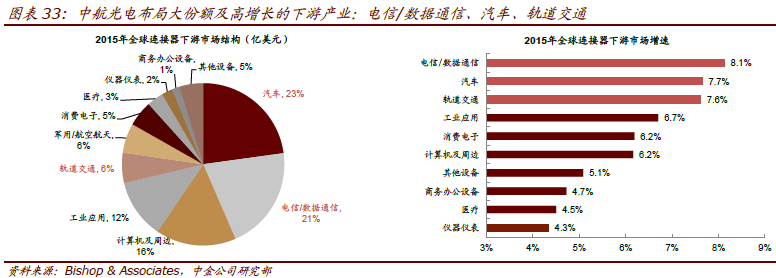

中航光电民品产业布局具前瞻性。从全球连接器下游市场看,汽车、电信、计算机是占比最大的三个板块,轨道交通排名第5名;而增速最快的三个板块则为电信、汽车、轨道交通。除军品业务外,中航光电进军4G/5G通信基站、新能源汽车、轨道交通市场,均为大份额高增长的下游产业。

一、通讯:全面参与主流供应商5G预研项目,商业化进程逐渐加快

中航光电通讯与数据传输业务占其民品收入一半左右,是华为、中兴的核心供应商。公司的通讯连接器主要用于无限分布基站和数据中心设备,主要客户中兴、华为和诺基亚等都是我国无线基站和数据中心设备的核心供应商。

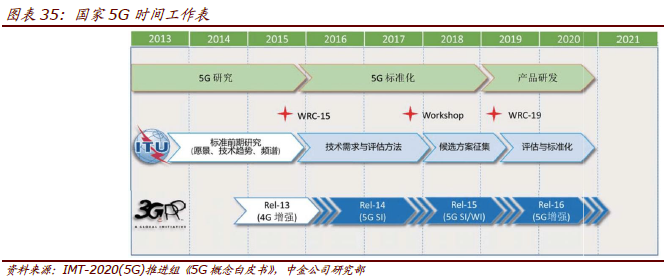

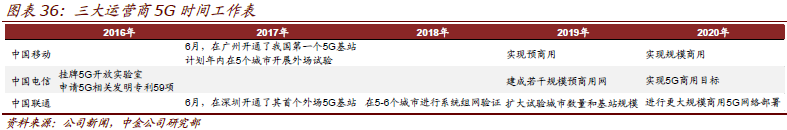

我国已经进入5G研发试验的第二阶段,三大运营商释放出5G布局加速信号。2017年8月,国务院发布《关于进一步扩大和升级信息消费持续释放内需潜力的指导意见》,意见指出,到2020年,我国信息消费规模预计达到6万亿元,年均增长11%以上,并要求力争2020年启动5G商用。2017年7月,工信部批复4.8-5.0GHz、24.75-27.5 GHz和37-42.5GHz频段用于我国5G技术研发试验。目前,中航光电已全面参与主流通讯设备供应商的5G预研项目。

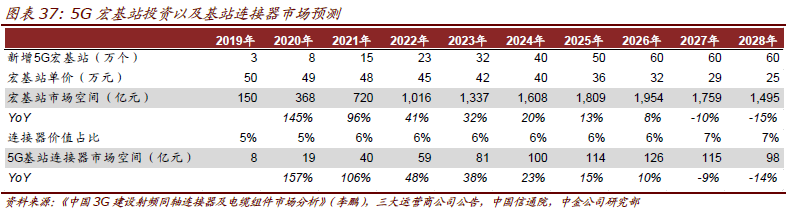

预计5G宏基站连接器市场总规模达760亿元。中航光电主要涉及到5G 投资的基站建设环节,供应电连接器、新型高速背板连接器、新型光器件、整体解决方案等。根据中国信通院数据,截至2017年6月底我国共有4G基站299万个。基于4G基站规模、5G各频段覆盖能力,我们预计5G宏基站总规模将超过350万个;宏基站建设将于2019年初开启并延续8~10年,市场总规模预计超过1.2万亿元。基于行业经验(基站投资中5%~10%为射频同轴连接器和电缆组件),预计我国5G宏基站连接器市场达760亿元。

二、新能源汽车:行业高速增长,公司国际化布局

1.国内市场:补贴退坡不改行业向好趋势

中航光电是国内最早介入新能源汽车产业的连接器公司,是新能源汽车连接器领域的龙头企业,国内市场占有率第一,与上汽、广汽、奇瑞、江淮、比亚迪、宇通、中通等自主品牌车企有长期深度合作。公司产品主要应用于商用车、A0级及以上乘用车,A00级涉及较少。

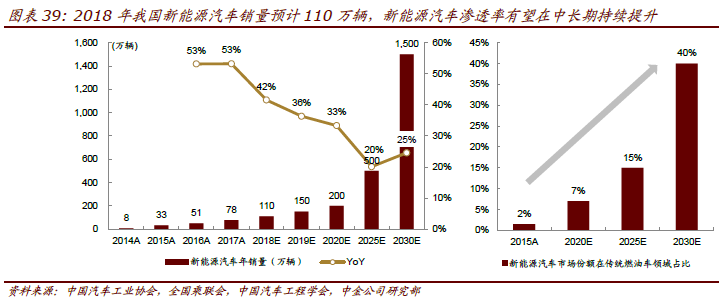

2018~20年新能源汽车连接器市场230亿元。2017年我国新能源汽车累计销量77.7万辆,2018年预计累计销量可达110万辆,新能源汽车渗透率有望在中长期持续提升。以单台车辆的连接器价值平均在5000元计算,预计2018~20年市场共计230亿元。

补贴退坡不改行业向好趋势。财政部明确2018年将继续实施新能源汽车补贴退坡政策。我们认为,这符合我国新能源汽车产业发展趋势,行业驱动力从行政力量转向市场力量。中金汽车组判断,除了补贴总金额和单车补贴下调外,续航里程与电池能量密度要求将在现有技术允许范围内再提高。技术门槛的提升有利于扶优扶强,加速淘汰缺乏竞争力的公司,龙头车企市占率将进一步提升。

2.国际市场:未来有望与国际汽车厂商深度合作

中航光电积极拓展国际业务,未来有望与国际汽车厂商的深度合作。国际能源署(IEA)Global EV Outlook 2017 报告显示,截至2016 年,全球新能源汽车存量逾200万;与此同时,各大汽车厂商纷纷加码新能源汽车,发布较为乐观的销售目标,我们预计未来全球新能源汽车市场仍将保持稳健增长。此外,公司积极布局国际业务,设立德国分公司,拓展海外客户。我们认为公司在国际业务布局中具备先发优势,看好公司未来海外业务的拓展空间。

三、轨道交通:行业景气度确定性回升

展望2018年:动车组、地铁交付将快速增长,国铁机车交付亦有望增加。轨道交通连接器的价值约占整车价值的0.5%-1.7%,据Cntronics统计2017年我国轨交连接器市场在20亿元左右。

高铁:中金机械组预测,随着竣工里程的大幅增长,2018 年中国中车动车组交付有望达400列,YoY+29%。

国铁:中金机械组预测,2018年机车招标交付有望达900列,YoY+14%~26%。

地铁:中金机械组预测,考虑到2017年地铁招标将达8000辆(2年交付周期),2018~19年地铁交付同比增速将达15%~20%。

轨道交通连接器存在巨大进口替代空间。据Cntronics统计,我国铁路客车连接器国产化率80%-90%,城轨车辆连接器国产化率70%-80%,铁路机车连接器国产化率50%-60%,动车组连接器国产化率20%-30%。其中国外厂商前4名为哈廷(Harting)、安费诺(Amphenol)、日本航空电子(JAE)以及魏德米勒(Weidmuller),未来仍有较大进口替代空间。

中航光电子公司沈阳兴华轨道交通连接器市占率为8%。沈阳兴华华亿轨道交通电器有限公司是沈阳兴华航空电器有限责任公司与香港华亿公司共同出资组建的专业从事铁路电器产品开发及销售的企业。据Cntronics统计,沈阳兴华在我国高速动车、轨道交通、城轨车辆和铁路机车连接器市场中占有率分别为7.7%、7.9%、10.6%、11%,是国内高铁连接器的第二大供应商。

科研院所转制全速推进,公司存在资产整合预期

《关于军工科研院所转制为企业的实施意见》发布,宣布启动41家试点单位转制工作。7月7日,国防科工局召开了军工科研院所转制工作推进会,解读了《关于军工科研院所转制为企业的实施意见》,宣布启动首批41家军工科研院所转制工作。该《意见》的发布标志着军工科研院所转制工作的正式启动,军工科研院所改革有望尽快落地。

中航电子托管集团航电系统公司下的5家科研院所,分别为雷电院、光电所、无线电所、飞控所和计算机所,对应上市平台明确。

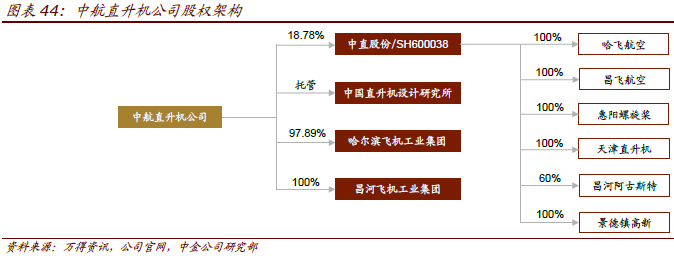

中航直升机公司旗下有部分直升机资产,仍存在资产注入预期。目前,除武装直升机之外中航工业集团旗下直升机资产已基本实现整体上市,中直股份是唯一上市平台。除此之外,在哈飞和昌飞集团中还有一部分武装直升机总装资产,中航直升机设计研究所负责直升机型号研制和技术预研。中航工业直升机板块依然存在资产注入预期。

目标价6.5港元,维持“推荐”

一、盈利预测

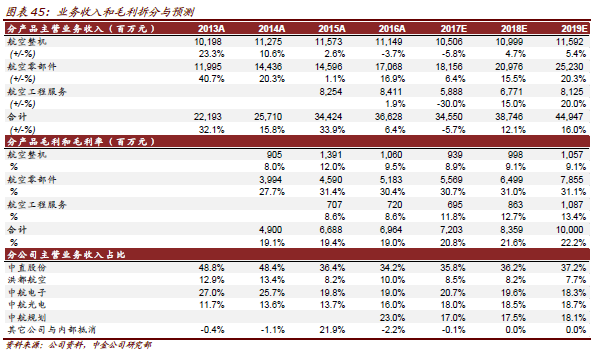

我们预测2017~19年公司实现收入345.50亿元、387.46亿元、449.47亿元,YoY-5.7%、+12.1%、+16.0%;实现归母净利润11.87亿元、13.93亿元、17.09亿元,YoY+6.1%、+17.4%、+22.6%,对应EPS为0.20元、0.23元、0.29元。

航空整机:军机方面关注新机型研发列装进展,民机方面关注通用产业发展前景。我们预计2017~19年公司航空整机业务收入105亿元、110亿元、116亿元,YoY-5.8%、+4.7%、+5.4%。

航空零部件:我们预计公司航空零部件业务保持快速增长,2017~19年实现收入182亿元、210亿元、252亿元,YoY+6.4%、+15.5%、+20.3%。

航空工程服务:我国航空基础设施建设需求仍较大,中航规划将维持较快发展。我们预计2017~19年航空工程服务实现收59亿元、68亿元、81亿元,YoY-30%(业务转型升级)、+15%、+20%。

二、估值与投资建议

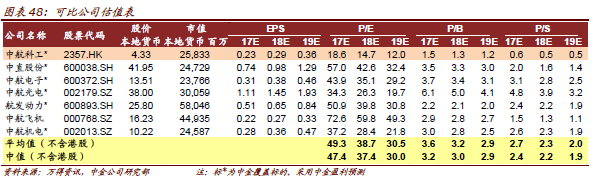

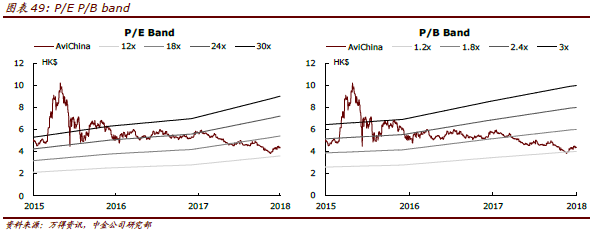

当前公司股价对应总市值258亿港元,对应2018年14.7xP/E。无论用P/E还是P/B来看,公司股价均处于历史底部。我们综合采用PEG法与SOTP法进行估值:

SOTP法:基于H/A平均折价水平,我们分别为总装供应商(中直股份、洪都航空)、分系统供应商(中航电子)、零部件配套商(中航光电)给定30x、25x、20x 2018年目标P/E;基于行业特性,我们给定中航规划2018年目标P/E为15x;我们给定中航科工其他业务2018年目标P/E为30x。基于以上假设,我们给出公司2018年目标价6.45港元,对应2018年21.9x P/E。

PEG法:根据我们的预测,公司2017~19 年归母净利润CAGR 预计为20.0%。我们给出1.1x目标PEG,则公司2018年目标价6.48港元,对应2018年22.0x P/E。

此外,我们认为公司估值存在潜在提升空间,主要出于以下考虑:

2017年12月29日,中国证监会表示将深化境外上市制度改革,开展H股全流通试点,试点企业不超过3 家。我们认为,对于非流通股占比高达60.5%的中航科工而言,H股全流通改革将显著增强公司股票流动性,有利于提升公司估值。

2017年12月4日,国务院办公厅印发《关于推动国防科技工业军民融合深度发展的意见》,强调“拓展军民融合发展投融资渠道,设立国家国防科技工业军民融合产业投资基金,鼓励支持地方政府、符合条件的机构根据自身发展实际设立相关产业投资基金,重点推动军工高技术产业发展。”作为中国航空高科技及相关高科技产业平台,中航科工在航空产业投资方面有更广阔的发展空间。

国企改革如火如荼,科研院所改制、军工资产证券化的不确定性逐渐减少、确定性逐渐增多,中航科工的平台价值有望更加凸显。

就我国整个军工产业而言,2018年是基本面拐点之年,军用航空装备产业链拐点更为明确。我们看好公司在我国军用航空装备升级进程、国产民机产业发展进程中的重要角色,看好公司在军民融合不断深化中的发展前景,看好公司的航空高科技产业平台定位,维持中航科工“推荐”评级,维持目标价6.50港元,对应2018年22x P/E。

三、风险提示

1)新型直升机列装进度的不确定性;2)通航产业发展进度的不确定性;3)科研院所转

制进度的不确定性。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP