新股解读|经纬天地招股:增收不增利,现金流吃紧

电信服务赛道“老将”经纬天地,终于离港股市场更近一步。

12月22日,据港交所官网披露,经纬天地控股有限公司(简称:经纬天地)通过港交所主板上市聆讯,铠盛和艾德金融为联席保荐人。

12月28日,经纬天地又发布公告表示,经纬将天地于2023年12月28日-2024年1月9日招股,拟发售1.25亿股,公开发售占10%,配售占90%,另有15%超额配股权。每股发售股份1.00港元-1.30港元,每手4000股,预期股份将于2024年1月12日上市。

智通财经APP了解到,该公司曾于11月10日向港交所递交上市申请书,这是其第三次向港交所递表,此前,经纬天地分别于2022年6月29日、2023年4月28日向港交所主板提交上市申请。而更早之前,即2016年12月9日,经纬天地还曾在新三板挂牌上市,并于2018年8月从新三板退市。

可以看到,对于登陆港股市场,经纬天地还是具有一定“执念”的。据招股书显示,经纬天地为中国电信网络支援以及信息及通信技术(ICT)集成服务供应商。身处通信行业,尽管无法获得如新能源、创新药等板块的高速增长,但稳健的行业增长态势亦能在一定程度上为业绩提供保障。

接下来,不妨结合行业态势以及公司经营状况,进一步透视经纬天地的投资价值。

增收不增利,现金流紧张

前文已经提到,经纬天地是一家中国电信网络支援以及信息及通信技术(ICT)集成服务供应商。该公司于2003年开展为小灵通系统(PHS)开发及提供电信网络性能分析系统的业务,其后将业务范围扩展至提供电信网络支援服务、ICT集成服务以及网络相关软件开发服务。

具体而言,电信网络支援服务为经纬天地的第一大业务,2022财年占总收益64.8%的比例;ICT集成服务为公司第二大业务,2022财年占总收益24.1%;电信网络相关软件开发为公司第三大业务,同期营收占比为11.1%。

结合业务发展趋势来看,电信网络支援服务规模缓慢增长,从2020年的1.33亿元增至2022年的1.47亿元,年复合增长率为3.4%;同期ICT集成服务增长较为可观,由2020年的3851.5万元增至2022年的5459.2万元,年复合增速为12.3%;电信网络相关软件开发业务发展较为缓慢,规模由2020年的2372.8万元增至2022年的2526.9万元,年复合增长2.1%。

一言以蔽之,目前经纬天地的主业务增势不强,这也导致了公司业绩乏力,增收不增利特征愈发显著。

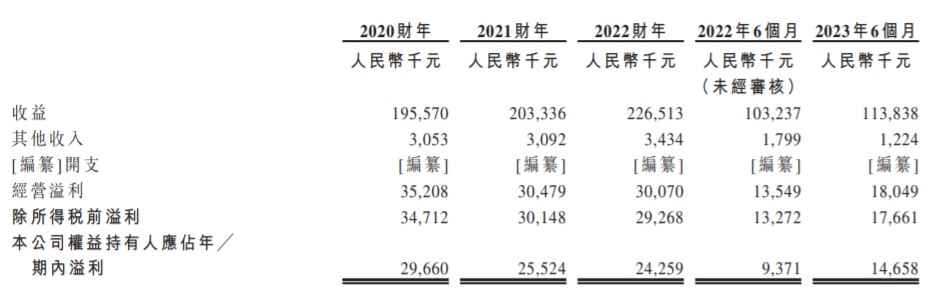

据招股书数据显示,2020-2022年及2023上半年,该公司实现收入分别为1.96亿元、2.03亿元、2.27亿元及1.14亿元,呈逐年增长趋势;实现年内溢利分别为人民币2966.0万元、2552.4万元、2425.9万元及1465.8亿元,表现较为波动,2020年至2022年皆是下滑态势。

(数据来源:经纬天地招股书)

净利表现波动之际,经纬天地的现金流也起伏比较大——招股书数据披露,2020财年至2023年前6月,该公司的经营活动所得现金净额分别为1323.2万元、2501.9万元、1696.2万元及650.1万元,现金流净额起伏较大。另外,截至2023年前6月,该公司的期末现金及银行结余为3150.7万元,较2022年同期的4097.3万元大幅减少。

值得注意的是,经纬天地目前增长较为可观的ICT集成服务业务,会对公司现金流产生重大压力。假如公司ICT集成项目产生的初始项目成本增加10%,额外的初始项目成本将约为250万元、270万元、310万元及220万元;占经营活动产生的净现金约18.6%、10.9%、18.2%及34.4%。这一结果导致公司已经无力管理已进行项目╱工程相关重大初始项目成本于可收回╱已收回之前面临的现金流错配问题,可能会损害经纬天地的财务状况及前景并造成流动性或无力偿债风险。

行业“水大鱼小”,竞争力不足

透过行业角度来看,经纬天地主要业务增长平缓的原因似乎与其细分市场增速趋缓且竞争格局分散的行业特征不无关系。

以中国无线电信网络优化服务市场为例,随着电信网络用户对优质移动网络质量的需求与日俱增,电信营运商在提升网络速度及稳定性方面投入巨资,其市场规模(按提供无线电信网络优化服务所产生收益计)由2017年的85亿元扩大至2021年的114亿元,复合年增长率为7.6%。

不过,技术进步导致服务日益结构化,无线电信网络优化服务市场规模自2019年以来已经呈现增速放缓的趋势,这一趋势在未来将延续。根据灼识报告,中国无线电信网络优化服务市场规模(按收益计)预计在2026年将达到139亿元,即2021年至2026年的复合年增长率为4.1%。

(数据来源:经纬天地招股书)

而中国电信网络基础设施维护及工程服务市场规模,亦是如此。灼识报告显示,按收益计,电信网络基础设施维护服务市场的市场规模由2017年的486亿元扩大至2021年的740亿元,复合年增长率为11.1%,并预计2026年市场规模将进一步增长至1,034亿元,即2021年至2026年的复合年增长率为6.9%。

按收益计,电信网络基础设施工程服务市场的市场规模由2017年的1,840亿元扩大至2021年的2,934亿元,复合年增长率为12.4%。随着5G基站及其他相关设施相继落成,预计2026年电信网络基础设施工程服务市场规模将进一步扩大至4,479亿元,即2021年至2026年的复合年增长率为8.8%。

(数据来源:经纬天地招股书)

此外,ICT集成服务市场以及网络相关软件开发服务业,其市场规模(按收益计)可望于2026年达到2,270亿元及14.78亿元,即2021年至2026年的复合年增长率分别约为8.3%及10.0%,两者年均复合增长率均低于2017年至2021年的9.2%和11.6%。

细分赛道增速趋缓之际,行业竞争格局亦十分分散,而经纬天地较小的市场份额无疑也进一步暴露了公司的竞争力弱的风险。

据招股书数据显示,2021年,排名前五的网络优化服务供应商占市场份额(按收益计)约25.9%。于2021年,经纬天地来自无线电信网络优化服务的收益达到1亿元,占市场份额(按收益计)约0.9%。

电信网络基础设施维护及工程服务市场同样相对分散,2021年排名前五的服务供应商占市场份额(按收益计)约26.6%。于2021年,经纬天地来自网络基础设施维护及工程服务的收益达到4180万元,占市场份额(按收益计)约0.01%。

除此之外,作为行业中的“小兄弟”,经纬天地业务发展过程中还出现依赖少数客户的情况。而客户过于集中,亦体现了公司竞争力有待加强的现状。

于往绩记录期间各年度,公司来自五大客户的收益合计约为1.17亿元、1.23亿元及1.16亿元,分别占总收益约59.6%、61.0%及51.0%,而于往绩记录期间各年度来自最大客户的收益占总收益分别约21.2%、24.0%及23.8%。

整体而言,不论是从行业的发展趋势来看,还是公司的基本面表现来看,经纬天地的投资价值均称不上亮眼,而愈发明显的增收不增利趋势,大客户依赖症对资金的压力、现金流起伏大等特征亦暴露了经纬天地当下的发展隐忧。

扫码下载智通APP

扫码下载智通APP