周期品价格波动:别光盯着需求 供需差边际变化才是关键

本文节选自“西南证券”研究报告,作者朱斌,原标题为《周期新论》。

西南证券策略分析师朱斌指出,过去十年中,当供需差由小变大时,周期品价格就开始下跌,当供需差由大变小时,周期品价格就企稳上升。这种规律能够穿越经济周期的波动。

投资要点

真正影响周期品价格波动的并不是需求的边际变化,而是供需差的边际变化。

过去十年中:供需差最小时,周期品价格最高,供需差最大时,周期品价格最低。当供需差由小变大时,周期品价格就开始下跌,当供需差由大变小时,周期品价格就企稳上升。这种规律能够穿越经济周期的波动。

以往周期品之所以表现出随需求起伏而大幅度波动的情况,原因在于供给存在强烈的单边弹性:即价格上涨时,周期品产能迅速扩张,价格下跌时,周期品产能却并未相应收缩。而这种弹性的总根源,在于中国独特的政治经济体制。

当前存在供给维持收缩的条件:其一,政府的战略转变保障了供给压缩的政策压力;其二,供给压缩后的实际效果改变了微观主体的激励结构,从而使得供给压缩的成果能够持续。

当供给被控制住之后,周期品价格对于需求的敏感性就会迅速下降。只要需求绝对量保持稳定,供需差就能够保持稳定,从而周期品价格就能够保持稳定。当前,即使按照悲观的经济增速测算,需求总量也能基本保持稳定。

投资策略:当周期品价格稳定之后,周期股就存在业绩增长和估值修复的空间。在周期股回调时,都存在配置的机会。

正文

周期股作为引领2018年开春行情的板块,其上涨似乎出乎投资者的预期。以往对于周期股“在高估值时买入,在低估值时卖出”的传统做法,似乎已经行不通,周期股的投资策略,似乎在发生根本性的变化:“周期”的属性在减弱,“价值股”的属性在增强。那么,究竟是何种缘由,造成了周期股的如此变化呢?本篇报告通过追溯以往周期品价格变化的实际状况,为您揭示周期品价格波动背后的真正原因,从而为判断周期股的投资价值提供有意义的增量参考信息。

真正影响周期品价格波动的并不是需求的边际变化,而是供需差的边际变化。回顾周期品价格与供需缺口的相应变化,这一规律可以说表现得十分明显。过去十年中:供需差最小时,周期品价格最高,供需差最大时,周期品价格最低。当供需差由小变大时,周期品价格就开始下跌,当供需差由大变小时,周期品价格就企稳上升。这种规律能够穿越经济周期的波动。

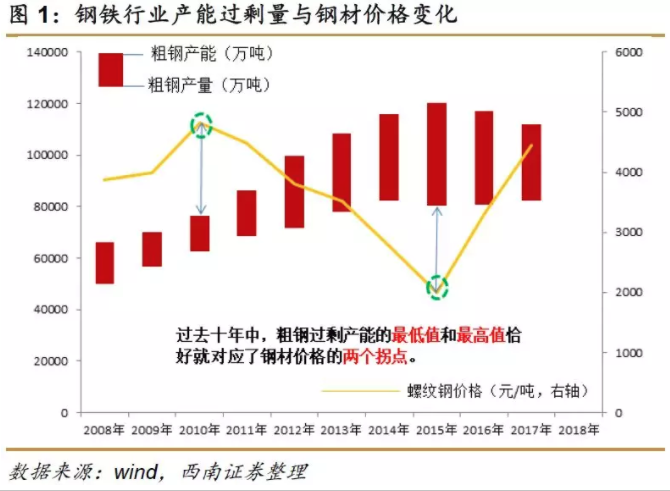

具体而言,从钢铁行业来看(图1,红柱为供需差,近似用产能与产量差值替代),2008年时,钢材的供需差为1.6亿吨,之后开始缩小,钢材价格就开始上涨,到2010年,供需差缩小到1.35亿吨,钢材价格也达到最高峰,接近5000元/吨,之后,随着供需差的扩大,钢价一路下行,直到2015年,钢材供需差达到史无前例的4亿吨,钢铁产能利用率下滑到66%,钢材价格也暴跌到2000元/吨以下。之后,2016年供给侧改革开始实质性发力,产能获得压缩,虽然需求与2015年持平,但供需差开始收窄,下降到3.7亿吨,之后需求略有上升,供给继续压缩,导致2017年供需差继续收窄,下降到3亿吨,钢材价格也在2017年进一步上行,来到了4000元/吨以上,接近前期高点。

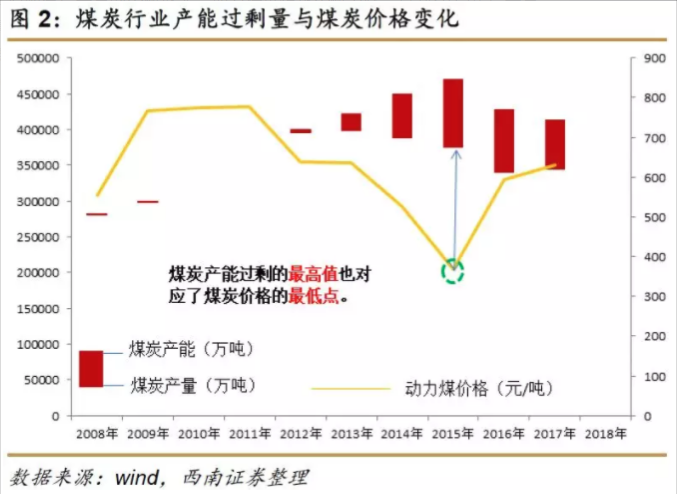

煤炭行业也是类似(图2),2008年之后,供需差一直维持在低位,煤炭价格上行后在高位徘徊,但2012年供需差较2011年有显著放大,使得2012年煤炭价格出现大跌,之后随着供需差的不断放大,动力煤价格也不断下跌,直到2015年供需差达到最高的10亿吨,之后随着供给侧改革推进,煤炭供需差开始缩小,价格开始回升。需要特别指出的是,2016年较2015年的煤炭需求是缩小的,但由于供给侧去产能,2016年的供需差是略微下降的,这仍然支撑了煤炭价格的快速上行。

中国独特的政治经济体制深刻地影响到周期品价格的波动。政府有形之手的干预,以往放大了周期品的波动幅度,使得价格大起大落,未来则将压缩周期品的波动幅度,使得价格趋于平稳。

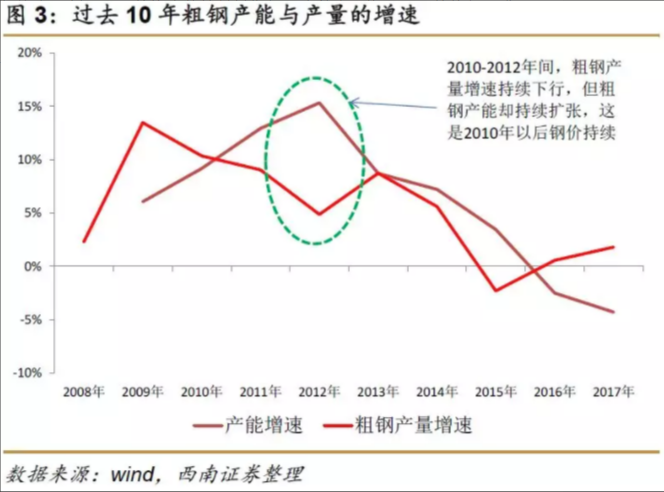

以往周期品价格需求幻觉的背后,是官员GDP增长导向的政绩考核体制。在GDP增长导向的考核体制之下,周期品供给存在强烈的单边弹性:即价格上涨时,周期品产能迅速扩张,价格下跌时,周期品产能却并未相应收缩。这时,需求的边际变化就成为投资者预判周期品价格走势的关键指标,也就表现为周期品价格与需求强相关。这也被周期品的历史表现也验证了这一规律:当受需求影响,粗钢产量增速已经下行时,产能扩张却仍然在提速(图3),甚至产能增速持续提升,即使价格已经出现拐点,供给仍在增加。

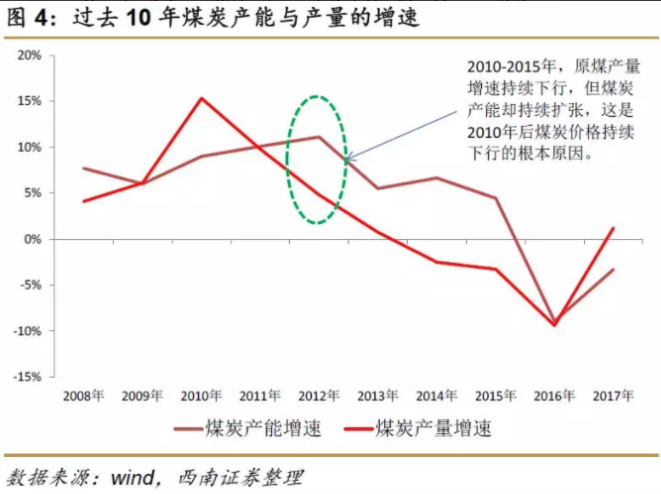

煤炭的情况也是类似(图4):2011年,煤炭产量增速出现拐点,但是产能增速继续向上,直到2012年下半年产能增速才开始下行,但依然远高于产量增速,这就使得供需缺口不断被放大,价格失去支撑大幅度滑落。在这种状况(产能无限供给)下,只要需求量的二阶导为负(即增速下行),投资者就可以预判周期品价格的下行。以往市场判断周期品价格方向时关注的指标,如基建投资增速变化、固定资产投资增速变化、房地产投资增速变化等,这些都是需求的二阶导。

当官员政绩考核体制发生变化后,单纯的GDP增长不再成为官员追求的目标,供给侧去产能、提升环境品质等更多的因素加入到绩效考核体系中时,周期品供给扩张的单边弹性就大幅度减弱了。在供给受限的状况下,维持同样的周期品价格对于需求端的要求也就下降了。即以往需求增速下行(二阶导为负)就会带来周期品价格的大幅度下跌,现在只要需求的绝对值不下降(一阶导为正,二阶导正负无所谓),供需差就不会扩大,周期品价格也就能够保持稳定。

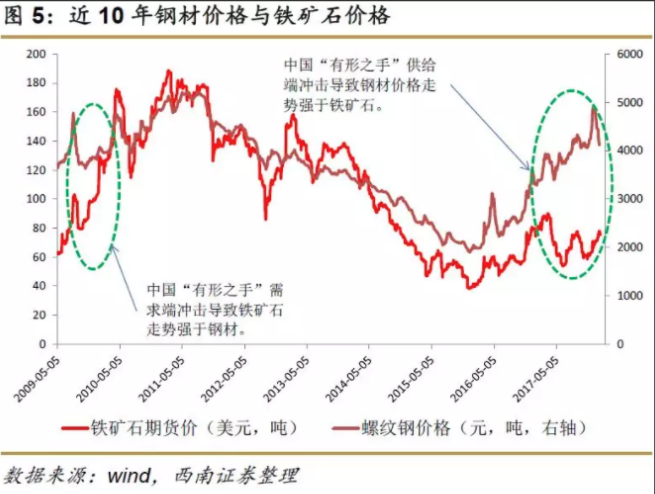

实际上,最典型的周期品——铁矿石和钢材价格走势差异可以侧面印证上文提及的政府有形之手对周期品价格的影响。从图5来看,过去十年铁矿石与钢材价格走势有过两次差异。一次是2009年到2010年,铁矿石价格走势显著强于钢材价格。这是因为4万亿投资是政府有形之手强行创造的需求端刺激,而且是由中国向海外扩散,因此铁矿石价格原先由于海外需求不强而处于低位,但是感受到了来自中国的需求拉动后,铁矿石价格迅速走强,走势远强于钢材价格。

另一次就是2016年以来钢材价格走势强于铁矿石价格走势。这是因为供给侧去产能只能去除钢材产能,对铁矿石产能并不构成影响,而两者面临的需求端是一致的,因此铁矿石价格在这次就弱于钢材价格。当前钢材价格在4200元/吨左右,与2011年头部区域相去不远,而期货价格在3800元/吨,距离过去两年头部仅下调不到10%。与之形成鲜明对照的是,铁矿石价格距离头部下跌接近30%。这背后的原因就在于钢材产能集中在中国而铁矿石产能并不集中在中国,中国发动的需求刺激可以传导到铁矿石,但是中国发动的供给端去产能却并不会传导到铁矿石(铁矿石厂商不可能在价格上行之时不增产甚至去产能)。

在分析清楚了周期品价格的决定原理后,对于周期品价格的预判也就变得容易了。我们只要判断未来供给和需求绝对量的变动情况(一阶导),判断好供需差的变动方向,就能够预判周期品价格的走势了。这里先给出结论:我们认为2018年周期品的供需差大概率不会扩大,因此周期品价格仍能够保持在平稳状态。相应地,周期股具有业绩上行和估值提升的空间。

从供给端来看,周期品的供给端仍然是能够被压制住的,产能不会扩张。这关键在于两个方面的原因:其一是自上而下看,高层有决心。供给侧结构性改革是新时代的主要任务之一,不会轻易改变。其二是自下而上看,基层有激励。供给侧去产能后已经形成了可以巩固改革成果的微观激励机制,从而使得改革的成果能够被自然延续下去。

从高层的战略意图来看,供给侧结构性改革是中央长期坚持的战略任务。19大提出全面实现小康的“三大攻坚战”后,其中的两大攻坚战,即“防范化解重大风险”和“污染防治”都是支撑周期品价格、支持供给侧改革大方向的。2017年底的中央经济工作会议更是将2018年作为全面落实这“三大攻坚战”的一年,因此可以说,至少2018年,政策的方向不会发生变化。具体来看,“防范化解重大风险”,那什么是中国经济最大的风险?就是杠杆率过高。防风险,就是要抑制杠杆率的提升,这就使得周期企业即使赚了钱,也很难再去借债扩产能从而周期品价格。而“污染防治”这一攻坚战则通过提高环保标准,提高周期品制造的准入门槛,降低了低端产能对周期品价格的冲击。如以往困扰钢铁价格很重要的一个因素就是“地条钢”的冲击。仅仅在2017年上半年,我国就取缔“地条钢”生产企业 600 余家,涉及产能1.2 亿吨左右。而同期,我国粗钢总产能才只有11亿吨,实际产量更是只有8亿吨左右。环保标准提升后,“地条钢”将成为历史,周期品的低端产能将不会再扩张。

从基层的激励机制来看,地方政府、企业都从去产能中受益良多,因而也就有动力将这一改革成果维持下去。就地方政府而言,政绩考核体系的转变,使得其不再有动力去逼迫企业去盲目扩产能、上项目。同时,周期企业盈利之后,地方政府就可以不用再对其进行大量补贴,人员安置问题也大幅度缓解。就企业而言,由于存在学习效应,经过这次去产能的效果,对比2010年大幅度扩产的恶果,企业也具有了很强的动力遏制自己的扩产冲动,从而维持周期品价格的稳定。从效果来看,2017年1~11月,黑色金属冶炼及压延加工业主营业务收入5.65万亿元,同比增长20%,实现利润3138.8亿元,同比增长180%。煤炭行业方面,国家统计局发布的数据显示,2017年前10个月,煤炭开采和洗选业利润总额为6.24万亿元,同比增长23.3%。钢铁行业方面,随着低效产能和无效产能的退出,粗钢产能利用率大幅回升到75%以上,逐步向合理区间回归。2016年,中国钢铁工业协会会员企业实现利润304亿元,同比扭亏增盈1083亿元,钢材综合价格指数由年初的56.4上涨到99.5,涨幅76.5%;2017年1~8月,中国钢铁工业协会会员钢铁企业实现利润919亿元,同比增加725亿元。可以说供给侧改革形成的多赢局面,将建立起稳固的激励机制,保障改革的效果持续下去。

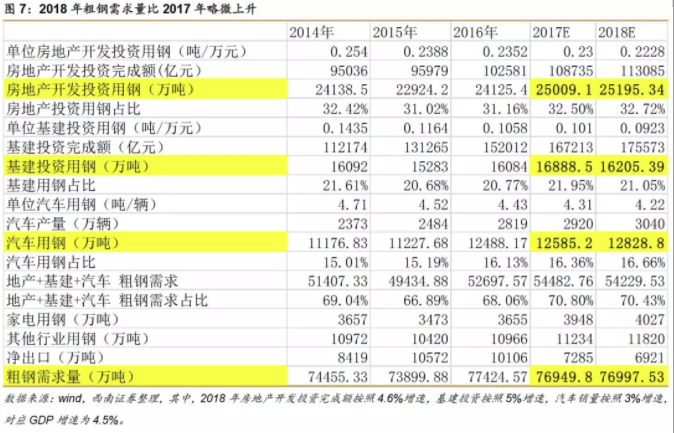

从需求端来看,2018年的需求量应该仍能够保持平稳。我们按照比较悲观的经济增速假设(GDP4.5%左右增速,对应房地产开发投资额4.6%的增速,基建投资增速5%,汽车销量增速3%),2018年的粗钢需求总量基本与2017年持平。实际上,即使2018年周期品需求绝对量出现小幅下滑,由于产能总量在2018年仍要下降,供需产也仍有望保持平稳。

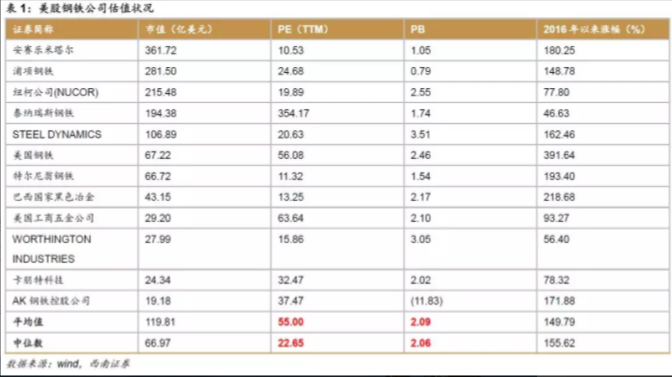

当供需结构保持稳定后,周期股就能够显示出其估值优势来。我们认为当前周期股存在两大上行空间。其一是利润增长空间。自2017年四季度以来,周期品价格就维持基本稳定。而2017年四季度的均价比2017年全年高20%左右。通过供需分析,我们认为当下价格有望在2018年保持平稳,因此周期股业绩较2017年全年将有相应的提升空间。其二,是估值提升的空间。当周期品价格稳定之后,周期股业绩也将稳定,周期属性下降,公用事业属性会增强。当前,即使以2017年估值看,很多周期股估值也低于公用事业,因此有相应提升空间。而从国际比较来看,国外周期股(钢铁)的估值水平亦高于中国。

投资策略:当周期品价格稳定之后,周期股就存在业绩增长和估值修复的空间。在周期股回调时,都存在配置的机会。

扫码下载智通APP

扫码下载智通APP