彩生活(01778)收购万达物业背后:万象美净利已大增15倍

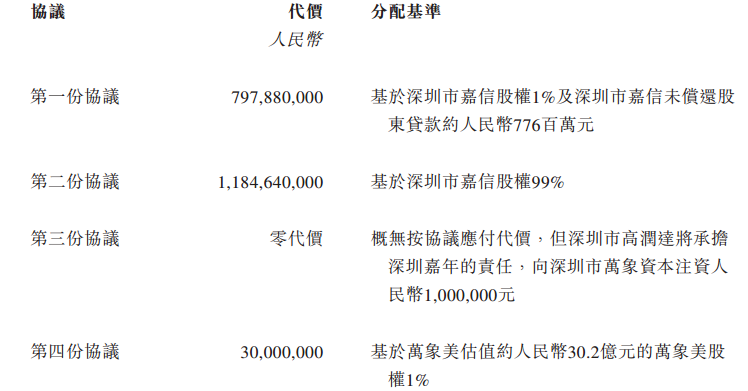

自花样年(01777)和彩生活(01778)在2017年11月发出公告,称彩生活将通过四份协议以总代价20.13亿元人民币(单位下同)收购深圳市幸福万象(核心资产为万达物业),业界就对此重大收购存有许多疑问,如收购的钱从何来?彩生活能否顺利“消化”万达物业?

此后,前述两家公司又在2017年12月公告称,第二份协议总代价约11.85亿元将以发行新股和现金支付,解除了一些业界顾虑。

关于此番收购又有新进展。2月6日,彩生活就收购万象美物业发出通函,披露更多收购细节。

早在2016年8月,花样年大施财技,上演中国最大物业收购戏码:以体外基金形式将庞大的万达物业资产包收入囊中。彼时,花样年主席潘军就表示,万达物业大约在1-2年后才能释放较大的盈利,短期内这笔资产不纳入彩生活,不会形成并表问题,给各自财报带来压力。另外,在收购的庞大资产包之下,也需要一两年的时间来解决双方文化适应、薪酬机制转型、增值服务设计以及人才融合等问题。

距离花样年这笔收购一年零三个月后,这笔资产的命运就被锁定:将注入彩生活。那么问题来了,万达物业是否能顺利融入彩生活?这笔资产会助力彩生活业绩翻倍还是会有所拖累?

万象美被改造成效显著:净利大增15倍

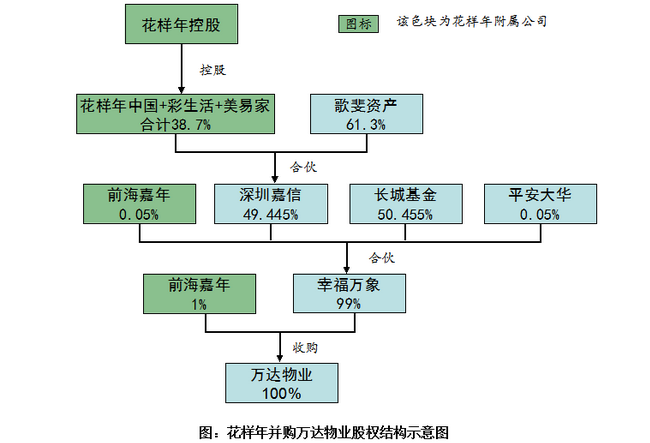

要理顺万达物业这笔大收购,先要了解两家关键公司。第一家为幸福万象——深圳市幸福万象投资合伙企业(有限合伙);第二家为万象美——万象美物业管理有限公司。

幸福万象是花样年收购万达物业的主体公司。2016年8月,花样年公告称,幸福万象与前海嘉年一同出资收购万达物业,交易对价约20亿,两家公司占股比例分别为99%和1%。而万象美的前身即为万达物业。

(图片来自观点地产网)

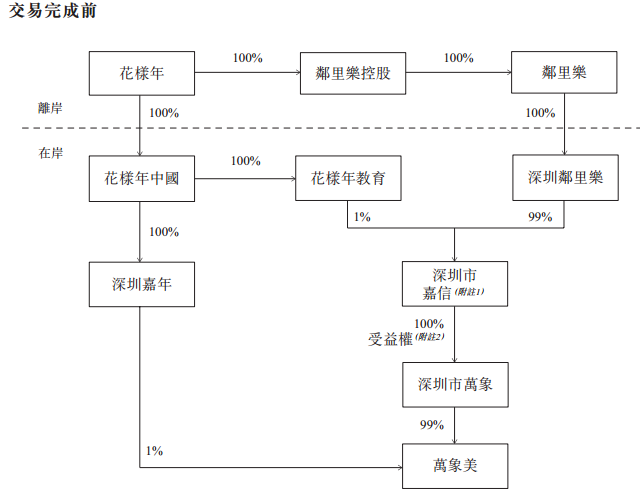

彼时,幸福万象由四家公司投资成立,其中两家参股的深圳嘉信和深圳前海嘉年公司均为花样年全资附属公司,另外两家分别为长城基金和平安大华。应该注意的是,经各出资方协议,在彩生活完成收购交易前,花样年已经拥有幸福万象100%的受益权和万象美99%股权。

(彩生活收购万达物业交易完成前的股权架构)

万象美是一家综合物业管理服务商,旗下项目包括一般住宅物业、豪华住宅物业、各种办公楼宇、SOHO及商用物业。由此可见,万象美之所以“值钱”是其持有万达物业管理资产包。

根据此前公告披露,万达物业管理资产包中涉及132个项目,集中分布在重要二三线城市的核心区域,涉及面积6406万平方米,其中超过4285万方米已经确权,剩余2121万平方米尚未确权。

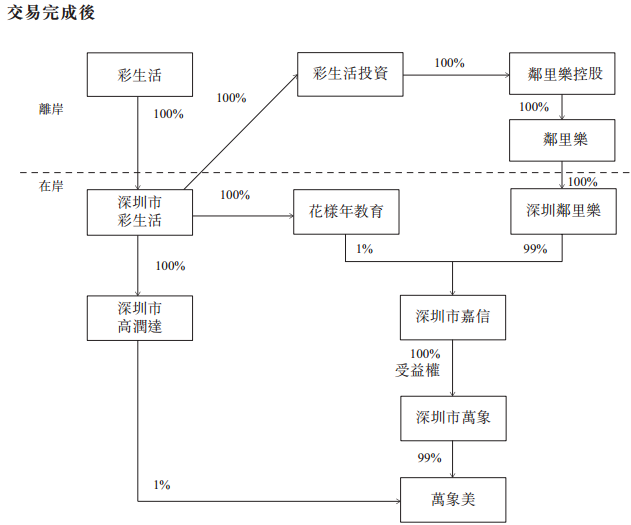

了解幸福万象和万象美的背景后,就不难理解彩生活在2017年11月14日的收购公告:彩生活的若干附属公司拟向花样年及其附属公司收购幸福万象100%受益权以及万象美100%股权,总代价约20亿元。

(彩生活收购万达物业交易完成后的股权架构)

早在花样年成功收购万象美后,就将其交给彩生活于2015年初收购的开元国际提供顾问服务。

一年多过去,花样年对万象美的整合改造效果如何,从万象美的业绩便能见分晓。根据上述通函披露,自收购起,万象美已进行一系列优化,万象美的架构、管理及经营已经变得稳定,收益取得强劲增长。

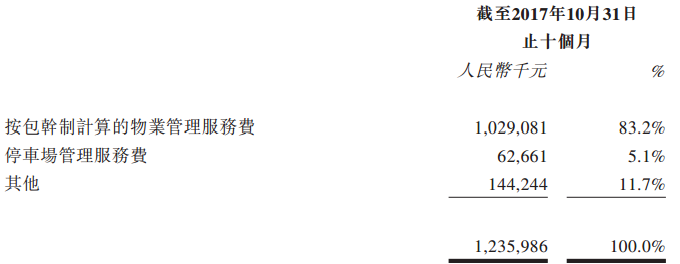

根据公告数据显示,截至2017年10月31日止10个月,万象美录得收益约12.36亿,同比增加17.1%;毛利约4.12亿,同比大增128.5%;净利润约2.35亿,同比大增约15倍。

从这些关键指标来看,经过改造后的万象美盈利能力是大幅提升的。万象美这样的亮丽业绩对彩生活来说意味着什么?

以一组数据作参考:2016年,彩生活的主营业务收入约13.42亿元,净利润约为2.16亿元。

也就是说,如果万象美的业绩并表彩生活,那么彩生活就相当于拥有了另外一个彩生活加持,业绩翻倍增长指日可待。

专业顾问咨询助力万象美经营管理得到改善

万象美被收购,业绩大增,这一幕也曾经在彩生活收购的开元国际上演过。只不过,开元国际是住宅物业,万象美大多是商业物业,改造空间更大。

开元国际是国内高端社区管理的佼佼者,创立于2001年,总部位于深圳,业务覆盖深圳、北京、上海等国内和国外多个城市。

2015年,彩生活以3.3亿元收购开元国际100%的权益,成为了当时国内物业管理行业出现的规模最大的一宗并购案例。

彼时,业界都在观察被收购的开元国际会有何变化。正如开元国际被收购的初衷——公司的盈利能力增强,毛利率和净利率都大幅提升。数据显示,2014年,开元国际的毛利率只有15.4%。2017年中期以开元国际为核心的彩生活包干制物业服务毛利率已经提升至22.12%。另外,2014年开元国际净利润为2100万,并承诺收购后,每年给彩生活贡献不少于3000万元的净利,相当于同比增长42.9%。

开元国际CEO黄玮曾在2017年初表示,公司与彩生活融合的这两年中,主要有三个变化,即运营能力变强、服务产品多元化、客户体验更好。彩生活弥补了开元国际作为一个传统物业的短板。互联网是传统产业升级的必经之路。

这样的变化或许正体现在万象美上。根据通函披露的数据显示,2016年万象美的毛利率只有21.4%,而在2017年前10月,其毛利率已经大幅增加至约33.4%。

另外,万象美的行政开支也“腰斩”。2016年前10月,该项费用高达1.6亿,2017年前10月,该项费用已经缩减至9284万元。在公告中,万象美表示,公司业绩增长归功于开元国际的专业化顾问咨询,使得经营管理大幅改善,收入增加且各项费用得到有效控制。

万象美经营稳定,业主满意度良好

智通财经APP注意到,此次收购的第三方估值师在通函报告中提到,2017年10月末,万象美已于2017年确认净利润235,029,000元,相等于平均每月净利润23,502,900元。于2017年中报告,万象美确认净利润128,762,144元,相等于平均每月净利润21,460,357元。平均每月净利润相对稳定,以此推算2017年全年万象美净利润可以达到2.5亿元—2.8亿元左右。

(万象美收入占比)

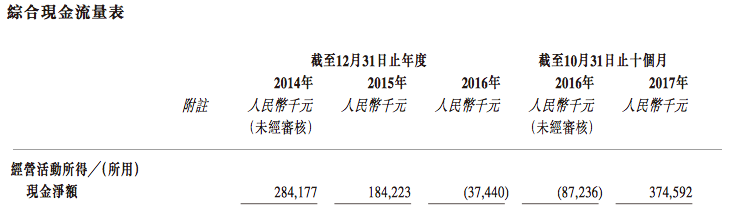

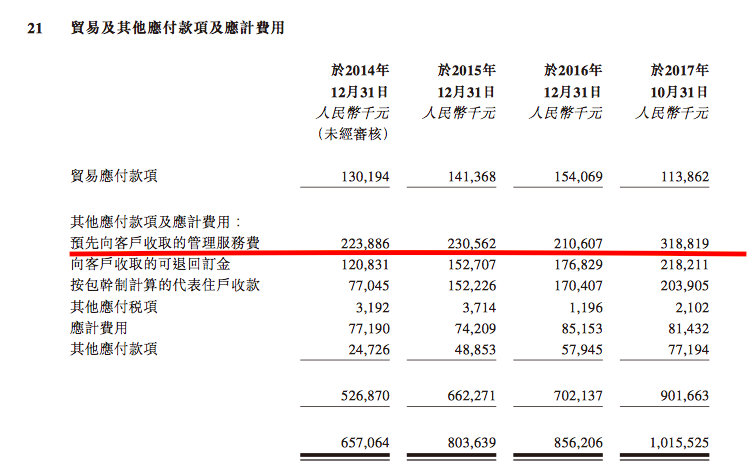

另外,数据显示,万象美的经营活动现金流良好,且预收物业费年年增多,从中也可见客户对其满意度还是比较高的。

(经营活动现金流对比)

(预收管理服务费对比)

彩生活收购万象美:便宜买到好资产

通过上述分析,彩生活收购万象美可谓是吃进了一大块“美食”。另外,如果以万象美2017年中期净利润1.29亿为参考,粗略估算,彩生活收购万达物业的PE只有8倍左右,远低于物业行业的平均估值,可谓是一笔十分划算的买卖。

这笔买卖虽好,不过业界更关心彩生活收购的钱从何来。

根据公告显示,除了第三份协议为零代价外,第一、二、四份的代价分别约7.98亿、11.85亿、3000万。其中重头的是第二份协议的代价。

12月19日,彩生活公告表示,第二份协议总代价约11.85亿元中的9.98亿元将以5.10港元/股价格向花样年发行2.315亿股新彩生活股份进行支付,剩下约1.86亿元则以现金支付,这大大缓解了彩生活的财务压力。

另外,剩下的两份协议代价,彩生活表示将由公司通过其内部资源及银行借款的组合偿付。

根据公告显示,彩生活在并表万象美后,资产负债率将由63%提升至73%,但其中新增的9.03亿元流动负债主要由预收物业管理费、装修押金、代收水电费等构成,并非刚性有息债务。与此同时,并表万象美后账面现金余额增多至6.61亿元,彩生活财务结构依然较为稳健。

行业竞争加剧,彩生活进军高端物业

收购万象美虽对彩生活的财务有一定压力,不过也处于可控水平。相比之行业内其他企业的高PE扩张,彩生活算是比较“克制”的了。

其实,对于竞争激烈的物业管理市场,正是需要公司加大资金使用效率,迅速抢占市场份额。

数据显示,2014年末,中国有超过10.5万家物业管理公司,总在管面积超过164.5亿平方米。在《2015年国家物业管理行业发展报告》数据中,行业呈现逐渐融合的演变,百大物业管理企业出现大幅增长,于2015年管理总在管面积的28.4%,相比2014年19.5%。业内百大公司之中,2015年24家收益超过10亿元,相比2014年有15家。

就行业前景而言,物业管理行业的经济规模将更显著,业内竞争将更剧烈。公司间合并及收购将更频繁,导致更好的整合资源。

彩生活于2014年在香港上市,成为国内物业管理服务第一股。此后上市的有中海物业(02669)、中奥到家(01538)以及绿城服务(02869)。雅生活(03319)也将于2月9日上市。万科(02202)、富力(02777)等也在紧锣密鼓筹划物业上市。

行业洗牌加速,物业股大潮即将滚滚到来。彩生活通过收购万达物业进入高端物业和商业物业市场,行业龙头地位得以巩固,未来业绩增长空间十分诱人。

扫码下载智通APP

扫码下载智通APP