美股接连下挫 笼罩全球资本市场的阴霾何时才会散去?

本文来自微信公众号“港股题材挖掘机”,作者为丰雷,文中观点不代表智通财经观点。

美国周一的股市大跌在一夜之间抹去了1.25万亿美元纸面价值。同时伴随而来的是媒体对于恐惧的各种渲染。

凌晨各财经资讯媒体推送着暴跌新闻,隔夜后亚太股市接连开盘,无一例外的皆是跳空低开,随后媒体们又是接连的狂轰乱炸,都用着类似“标题党”的口吻,频现“血洗”“熔断”“大跌”“美股黑色周一传导亚太”等令人不寒而栗的字眼。

只看这些,资本市场的大崩溃似乎再次来临,堪比十年前那场金融危机。虽然没有很多人同意这是另一次金融危机的开始,但恐慌情绪已经传播开来。

最具代表性的应该就是美国金融市场的恐慌指数VIX已经在过去的三个交易日上涨了90%,达到2015年8月以来的最高水平。

如果按百分比算,道指周一4%的单日跌幅排不上历史前100。但按照绝对值,周一暴跌1.25万亿美元相当于整个2008年金融危机期间股市缩水量的1/6。

道指和标普指数历史上100多次跌幅4%以上的暴跌,多发生在1929年大萧条和2008年次贷危机期间。纳斯达克指数设立较晚,大跌发生在2000年科技股泡沫和之后的次贷危机期间。

每次股市出问题,分析人士回头找原因的时候都会找一些大数字的变化。

这次也不例外。有认为市场其实是担心加息的、有认为国债利率高涨让钱离开了股市。而就业率也带来了截然不同的解读。有人认为市场担心就业率上升导致公司利润下滑,也有人认为市场担心就业市场增长放缓。

但由于缺乏具体谁买谁卖的数据和动机,这些都是一个本能的推测。总结大致如下:

美联储加息预期升温

美国上周五公布1月份就业报告,非农就业新增职位20万个,多过预期18万个,失业率维持4.1%,工资增长2.9%,高过预期2.6%,为近8年半最高增速。市场亦因此担心通胀会急剧上升。刺激10年债息冲上4年高位。美联储可能加快加息步伐。相信美股本周会继续维持债息向上升,债价及美股会随后下跌。

业绩拖累 引发美股接连大跌

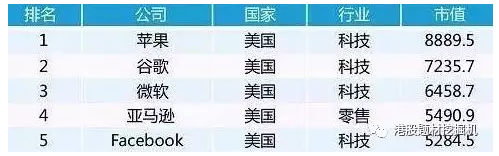

脸书FB,在2017年第四季度营收同比暴涨47%,达到了129.7亿美元,而净利润同比增长20%,达到了35.7亿美元。和往常一样,FB的主要营收还是来自于其广告业务,占比达到98.5%。

微软MSFT,非GAAP计算的EPS为0.96美元,高于市场预期的0.86美元。微软的智能云业务营收同比增长15%,达到了78亿美元。其中重头戏Azure营收同比增长98%。

亚马逊AMAZON,2017年第四季度亚马逊营收同比上涨38%,达到了604.5亿美元。净利润同比暴涨148%,达到了18.6亿美元。

谷歌GOOGL,2017年第四季度谷歌总营收为323.23亿美元,同比上涨24%。

显然,如果说美股市场因为财报不给力而下跌,这个观点很明显也是站不稳的。唯一剩下的可信的观点就是,加息预期过于紧凑,市场担心利率上涨过快给市场带了的影响。但是这也是人们每次在FOMC会议前担心的问题。所以,这一次下跌只不过是因为大盘近期上涨过多而进行压力释放的一个借口。

当前美股的估值较贵 风险显现

标普500按最近12个月盈利计算的市盈率为25.75倍,而长期中值为不到15倍。席勒周期性调整市盈率目前是31.51倍,已经超过了1929年大萧条,1987年黑色星期一,2008年金融危机。而历史中值只有16倍。目前的周期性调整市盈率仅次于1997-2000年的科网泡沫高峰期。

市场下跌引发机器人量化投资策略集体卖出指令

记得去年彭博发表过一篇名为《美国股市属于机器人》的文章,当时美股近60%的交易量,来自由计算机执行买卖指令的量化基金或者被动式管理基金。十年前这一比例只有30%。而量化策略基本都是超智能的,只需输入交易策略和算法,而市场条件达到策略标准,则计算机自动下达交易指令,他不会靠人的贪婪和恐惧支配。

但如果多支基金设立的风控策略类似,算法驱动、计算机执行的交易可能会使股市里的资金短时间内快速朝一个方向流动。

高盛最新报告显示,标普指数2735点是量化基金买入、卖出的趋势转折点,周一标普指数从2750下挫至2649点,正好越过了这个趋势转折点,导致大量基金执行卖出策略,进一步加速股市下挫。

暴跌的原因没人说得清楚 但我们不愿相信是危机重蹈覆辙

股票市场往往和恐慌协同并进。VIX恐慌指数在2月6号当天达到了37%,这一指数越高就意味着人们认为未来市场波动将更大。当日VIX指数达到了2015年的最高值,超过100%的日内波动也是自2011年来的最高值。

这和2008年金融危机截然不同,当时的“幺蛾子”是次级贷款,引发金融风险,导致长期经济倒退。而这次下跌既没有幺蛾子,又没有黑天鹅。仿佛一切来的那么突然又无声无息。

当经济真的悲观时,可能是股市和债券收益率一起下跌。这是因为经济疲软导致企业利润降低,从而影响股价。债券收益率下跌意味着通胀预期不再、美联储不加息,导致债券票面价值升高、收益率下降。

目前的情况是股票在跌、债券收益在升高。

反观我们更关心的港股市场

2018年1月17日,31983点,历经十年,恒指再创新高。十年,可以改变很多东西,其中一个就是估值,上一轮世纪大牛市当中,恒指新高时,指数的平均市盈率已经冲到了20倍,PB冲到了3.5。

经济经过10年的发展,虽然恒指不争气,但是估值也在慢慢的修复起来,即使是新高之后,最新的平均市盈率为14.24,PB为1.45左右,指数点位是静态的,估值确是动态的,虽然指数新高了,但是估值并没有当年的巨大泡沫。

结语

其实二级市场最重要的业绩和估值,除了A股里个别中小创埋雷,具有闪崩风险,各国市场中权重蓝筹公司的业绩还是较为稳中向上的,而估值方面,美股道指自2010年至今,经历了连续8年没有发生过5%以上回撤的大牛市。那么有些许的回调也是情理之中。

都说在2018年要警惕美股下跌引发的全球资本市场共振,我认为现在应该还不到恐慌的时候,未来一段时间内仍然是美国经济发展最好的时候之一,泡沫并不明显,经济基础牢固,通货膨胀上升但现阶段非常可控,国债的实际收益率依然不高,股票市场估值偏高但有盈利支撑并没有大跌的基础。

但是我们也需要有一定的忧患意识:美股现在的状况就类似温水煮炸弹,不知何时会引爆,但知道水温在上升。在泡沫中,人们总能找到各种理由解释高估值的合理性,也就是所谓的“这次不一样”;泡沫破灭后,人们在事后会发现高估值的各种不合理性。

引发泡沫破灭的唯一原因就是估值太贵,不需要特殊催化剂,高估值的情况下任何理由都可能成为回调的触发因素,不管是负面消息、财务丑闻、政治事件,还是一个大卖盘的出现。

资本市场是一个非常有魅力的地方,这里充满着贪婪和恐惧,这里充满着智慧与胆量的博弈。我坚信能生存下去的都是强者。

最后奉上各位读者一句大师语录:

每当股市大跌,我对未来忧虑之时,我就会回忆过去历史上发生过40次股市大跌这一事实,来安抚自己那颗有些恐惧的心,我告诉自己,股市大跌其实是好事,让我们又有一次好机会,以很低的价格买入那些很优秀的公司股票。——彼得·林奇

扫码下载智通APP

扫码下载智通APP