降息与软着陆“双Buff”加持下 美股野蛮涨势似乎停不下来

智通财经APP获悉,华尔街知名投资机构Ned Davis Research(NDR)周四发布的一份最新报告显示,随着美联储准备实施自2019年以来的首次降息,以及美国经济持续扩张预期,已创下历史新高的美股基准指数之一——道琼斯指数有望继续大涨24%。NDR表示,美联储加息周期之后的首次降息与美国避免经济衰退共同出现的大背景,为美股创造出一个极度看涨的乐观环境。

据了解,来自NDR的首席美国市场策略师埃德·克利索德(Ed Clissold)仔细分析了历年统计数据,发现在美联储首次降息后的第一年,道琼斯工业平均指数(简称道琼斯指数)的平均涨幅高达15%。但如果降息的同时美国经济没有出现经济衰退,在这两大前提都满足的背景下,道琼斯指数的涨幅更加出色,基准涨幅有望达到24%。NDR表示,底线在于,在美联储首次降息后的一年里,道琼斯指数往往大涨。

“当经济衰退在第一次降息之前或之后的一年内没有发生时,道琼斯工业平均指数的反弹幅度将更加猛烈。”NDR策略师克利索德在报告中指出。

美联储12月公布的FOMC点阵图中值已经暗示,在CPI通胀率从2022年6月的峰值大幅放缓之后,美联储计划今年至少降息三次,预计共计降息至少75个基点。

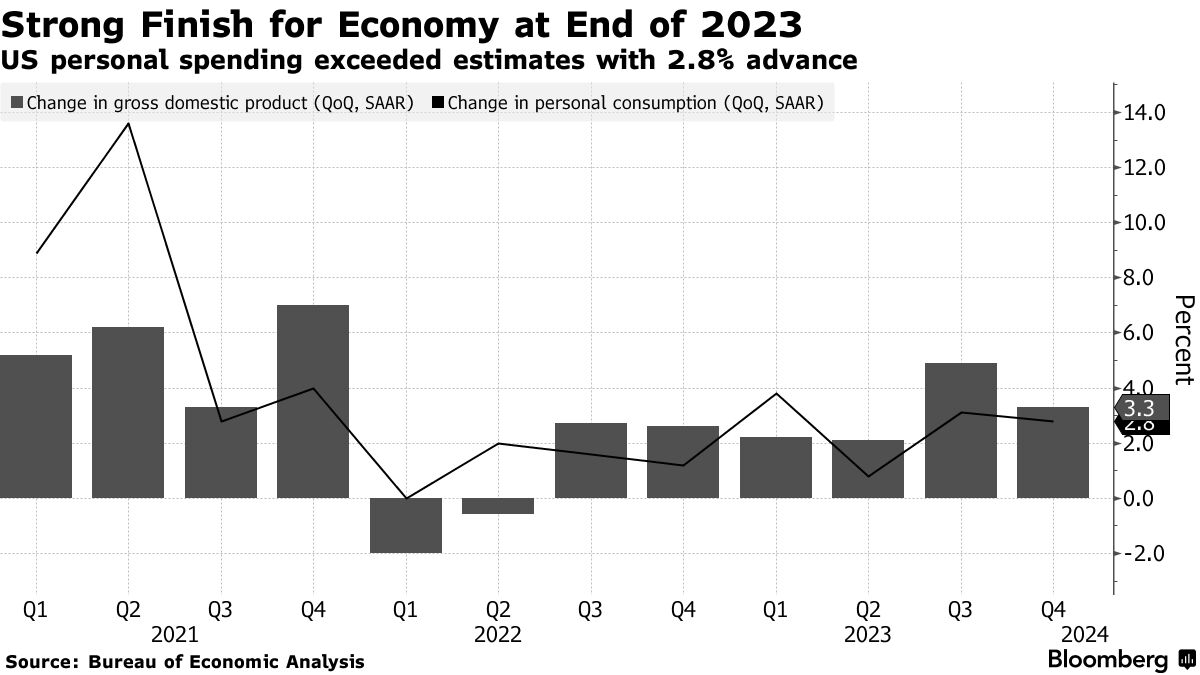

周四公布的经济数据显示,美国强劲的国内生产总值(GDP)增长速度和强劲的就业市场向投资者发出信号,表明经济衰退似乎不会发生。2023年全年,美国经济则增长2.5%,超出2022年实现的1.9%这一GDP增速。

华尔街大行高盛近日将美国2024年GDP增速预期从此前的预期增长2.1%上调至增长2.3%。高盛在近日发布的一份报告中表示:“我们预计2024年美国GDP增长速度将比市场的普遍看法强劲得多,预计出现经济衰退的风险也将低得多。”

与此同时,美国第四季度“核心PCE物价指数”年化季率为2%,实现连续两个季度重返2%这一美联储锚定的目标,加之强劲的GDP数据和韧性十足的就业市场,美联储心心念念的经济“软着陆”可能已经成为现实,而这些积极趋势将为美国股市未来的强劲上涨奠定基础。

如果在美国非经济衰退时期首次降息后平均涨幅达到24%,道琼斯指数将达到47,000点左右(截至周四收盘徘徊至38000附近)。这一水平与All Star

Charts旗下JC parents最近的看涨预测基本相符。JC parents在报告中表示,如果再加上美元指数下跌这一因素,道琼斯指数可能继续飙升至5万点。

“我们预测报告的最重要底线基准在于,美国股市在首次降息后的一年内往往大幅反弹,”克利索德在最新报告中表示。

标普500指数与纳指也有望继续往上冲

美股三大股指:道琼斯指数、标普500指数以及纳斯达克综合指数近期均较年初疲软表现大幅反弹,其中道琼斯指数与标普500指数已创下历史新高,并且涨势如虹,似乎有着不断冲新高之势。背后的主要逻辑在于美国经济“软着陆”似乎正在或即将成为现实,以及美联储2024年可能将降息至少75个基点的强烈预期,加之全球AI热潮似乎愈发猛烈,英伟达与AMD等芯片巨头股价屡创新高,AI领头羊微软市值已突破3万亿美元大关,取代苹果成为新一代“股王”,在这些科技巨头推动标普500指数近日持续创新高。

从长期角度来看,AI可能将推动美股在未来10年持续走牛,同时历史数据也暗示美股基准指数之一——标普500指数创新高后也有望继续上涨一段时间。

华尔街有着30年交易经验的老兵——美国投研机构Main Street Research的首席投资官德默特(James Demmert)日前表示,AI可能将推动美股在未来10年持续走牛。德默特表示,美股的上涨趋势可能还会持续很长时间,部分原因是AI带来的生产率提高。“科技股强劲涨势表明,人工智能主导的新一轮牛市和商业周期可能会持续十年之久,这要归功于生产率的增长和人工智能的推动。”

华尔街大行高盛相信人工智能有望提升全球生产率,高盛预计人工智能将在2027年为美国国内生产总值(GDP)增长率贡献0.1个百分点,并在2034年加速至0.4个百分点。高盛表示,在美国等主要发达市场经济体,预计生成式人工智能可以实现约25%的工作任务自动化,在新兴市场,这一比例高达20%。

由于美股在其历史上往往上涨时间多于下跌时段,自1950年以来,标普500指数大约85%的时间都处于牛市。该指数在6个牛市期间的平均涨幅高达惊人的260%,而这一切就发生在过去的四十年。

更重要的是,历史数据还表明,推动美国股市创下历史新高的势头往往将会在较长的一段时期内持续下去。Clearbridge Investments的统计数据显示,标普500指数在过去14次创下当时一年多以来的首次历史新高的事件之中,有13次在接下来的12个月内持续上涨,此后的平均回报率为13.9%。

去年12月中旬,高盛和加拿大皇家银行上调对美股的预期。来自华尔街大行高盛的明星策略师David Kostin将其对标普500指数的年终目标点位上调至5100点,比他在去年11月中旬预测的4700点高出近9%。瑞银(UBS)则是最新一家上调标普500指数预期的大型商业银行,该行上周将对标普500指数2024年的预测上调6%至5,150点。大约一个月前,瑞银的目标价还是4,850点。

涵盖美股众多科技股的纳斯达克综合指数也有望创下历史新高。华尔街投资机构Wedbush Securities近日表示,苹微软、英伟达和亚马逊等众多科技股可能推动纳斯达克综合指数今年触及20,000点。

来自Wedbush的明星策略师Dan Ives在报告中表示:“我们可能在未来几个月看到指数回落,但我们认为,在牛市情景下,科技股将在2024年上涨25%,纳斯达克指数达到2万点,因为华尔街仍然严重低估了人工智能(AI)货币化周期在全球科技领域企业中的发展速度。”

Dan Ives补充表示,在去年第四季度末进行的机构渠道调查显示,随着英伟达、微软、谷歌、Datadog和Palantir等科技公司都展示了在企业和消费者领域的最新订阅式AI用例,比如微软推出面向企业端的付费版Copilot,Datadog 推出了一款名为Bits AI的基于生成人工智能的产品,AI货币化趋势已经开始对更广泛的科技行业产生“积极影响”。

Ives表示:“在我们最近调查的所有企业中,50%以上的企业推出了20多个生成式人工智能用例,80%以上的企业推出了10多个用例,包括数据分析、营销内容创建、文档编辑/总结等,以改善业务运营、提高效率,并创建更具成本效益的资本结构,在企业中使用生成式人工智能的好处越来越明显。”

扫码下载智通APP

扫码下载智通APP