英伟达(NVDA.US)回调乃逢低布局良机? 多重迹象显示“AI泡沫理论”站不住脚

智通财经APP获悉,华尔街知名投资机构Wedbush Securities的资深分析师丹·艾夫斯(Dan Ives)表示,AI芯片领导者英伟达(NVDA.US)上周五在美股市场遭遇的大规模抛售并不是暗示“人工智能股票泡沫”的迹象,而是部分华尔街基金经理低估人工智能力量的“消化期”的一部分以及投资者们“获利了结”操作的集中反映。

另一知名机构Cantor Fitzgerald则在英伟达上周五跌超5%之后,以及在即将到来的英伟达 GTC 活动之前大幅上调该科技巨头股价,从此前予以的900美元大幅上调至1200美元。瑞穗、Keybanc以及伯恩斯坦(Bernstein)等知名机构仍然坚定看涨英伟达,坚持予以英伟达超过1000美元的目标价。

此外,关于涵盖英伟达等7只美股大型科技股的“Magnificent 7”的泡沫担忧情绪发酵,在投资机构Ned Davis Research(NDR)看来明显是市场过度担忧的结果。NDR表示,除了“Magnificent 7”,标普500指数中的大多数股票仍处于长期上涨趋势,NDR所统计的涵盖各行各业的大盘、中盘以及小盘股中,近70%的股票交易价格高于200日移动平均线。

在上周五,英伟达股价在开盘后一度上涨5%之后,截至上周五收盘下跌超过5.5%。周一美股盘初交易中,英伟达股价小幅下跌,截至发稿跌0.55%至870美元。

Wedbush为英伟达辩护:回调≠AI泡沫,反而提供了买入良机

艾夫斯领导的Wedbush分析团队在一份最新研究报告中写道:“让我们首先明确一点:自上世纪90年代末期以来,我们一直在关注华尔街的科技行业,这绝对不是泡沫,而是英伟达所引领的第四次工业革命的开始,而且现在已经迫在眉睫,它将对正在进行的软件/用例阶段引领的科技行业产生重大增长影响。”

“科技股不会呈现出火箭般的直线上涨趋势,而是会在某些阶段经历消化期,并且随着未来供应链和IT支出领域的重要数据点越来越多,回过头来就会发现这是一个健康的过程。”艾夫斯领导的Wedbush分析团队写道。

艾夫斯等分析师表示,由于迄今为止只有英伟达、微软(MSFT.US)以及Palantir(PLTR.US)等少数公司公布了与“AI货币化”直接相关的业绩指标,许多投资者仍然对生成式人工智能带来的财务层面影响持“非常怀疑”的态度。

不过,艾夫斯领导的分析团队认为,对于一个未来价值将超过1万亿美元的AI货币化市场来说,这只是“第一局的顶部区域”,AI用例首先将触及某些科技企业,然后才是万众瞩目的消费端,苹果(AAPL.US)、Facebook母公司Meta(META.US)、谷歌(GOOGL.US)和亚马逊(AMZN.US)等科技巨头都看到了类似的影响力度,他们纷纷采取斥巨资来购买英伟达GPU,他们的目的大概率在于现阶段完善AI应用未来全面面向消费者时所需的硬件基础设施。

艾夫斯领导的Wedbush分析团队写道:“重要的是,支出和用例正在发生变化,我们的调研以及预测数据显示,到2024年,整体人工智能支出将占企业IT预算大约8%-10%,而到2023年,这一比例仅仅不到1%。”Wedbush补充表示,未来某家企业在英伟达H100芯片上每花费1美元,届时与之对应的其他企业在软件、IT服务和服务型基础设施等基于H100的AI应用层面的总计支出可能将增加10至12美元。

Wedbush分析团队表示,人工智能对微软、Palantir、Salesforce、ServiceNow、甲骨文(Oracle)、MongoDB和Adobe等软件型科技公司的影响才刚刚“开始显现”,并且与AI技术全面结合将有助于推动其他领域的发展,比如网络安全领域的公司,包括Zscaler、Crowdstrike、Palo Alto、Varonis、Qualys、Tenable和Okta。

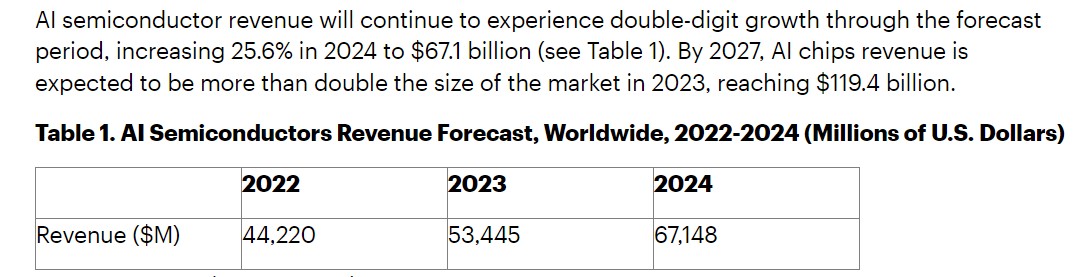

根据市场研究机构Gartner最新预测,到2024年AI芯片市场规模将较上一年增长 25.6%,达到671亿美元,预计到2027年,AI芯片市场规模预计将是2023年规模的两倍以上,达到1194亿美元。

但是英伟达最强大竞争对手——AMD对于未来AI芯片市场的预期更加乐观。在“Advancing AI”发布会上,英伟达最强力竞争对手AMD将截至2027年的全球AI芯片市场规模预期,从此前预期的1500亿美元猛然上修至4000亿美元,而2023年AI市场规模预期仅仅为300亿美元左右。

在英伟达周五跌超5%之后,以及在即将到来的英伟达 GTC 活动之前,来自Cantor Fitzgerald的 分析师 CJ Muse 在将目标价从 900 美元大幅度上调至 1200美元,并且维持“增持”评级,该分析师强调英伟达AI GPU在AI时代将持续占据AI训练/推理领域的最核心地位。

此外,一些机构甚至在财报出炉后,对英伟达未来12个月股价预期超1000美元,并且在周五英伟达股价暴跌后始终坚持看涨。英伟达公布业绩之后,伯恩斯坦(Bernstein)火速将英伟达目标价从700美元上调至1000美元;Melius Research将英伟达目标价从925美元上调至1000美元;Benchmark将英伟达目标价从625美元上调至1000美元;瑞穗将英伟达目标价从850美元上调至1000美元;Keybanc将英伟达目标价从740美元上调至1100美元。

“Magnificent 7”泡沫担忧可能纯属多虑

Magnificent 7包括:苹果、微软、谷歌、特斯拉、英伟达、亚马逊以及Meta Platforms。全球投资者们2023年-2024年初期持续蜂拥而至七大科技巨头,最主要的原因可谓是他们纷纷押注,由于科技巨头们的庞大市场规模和财务实力,它们处于利用人工智能技术扩展营收的最佳位置。

关于涵盖英伟达等7只美股大型科技股的“Magnificent 7”的泡沫担忧情绪发酵,在投资机构Ned Davis Research(NDR)看来明显是市场过度担忧的结果。NDR表示,除了“Magnificent 7”,标普500指数中的大多数股票仍处于长期上涨趋势,NDR所统计的涵盖各行各业的大盘、中盘以及小盘股中,近70%的股票交易价格高于200日移动平均线。

NDR强调,尽管包括英伟达(NVDA)等少数极有价值的科技巨头们股价在过去一年中表现显著,并在基于标普500指数的涨幅水平上贡献了绝大部分涨幅力度,但大多数美股标的价格在过去一年也在不断上涨。

NDR在最新发布的报告中表示,相比之下,在标普500指数达到最新历史峰值的当日,该大盘指数中处于长期上涨趋势的股票数量占比高达45%。作为对比,在2000年2月互联网泡沫时期,这一数字则降至31.2%。

Bloomberg Intelligence策略师Gina Martin Adams和Gillian Wolff编制的数据显示,标普500指数中处于历史高位的股票所占比例有所上升,达到了2022年初以来的最高水平。策略师在一份报告中表示,即便如此,仍有不到三分之一的股票处于历史高位,这为牛市吸引参与者留下了“充足的空间”。

策略师们补充称,相比之下,2000年初互联网泡沫即将破裂时,标普500指数中处于历史高位的股票所占比例正在下降,从1997年的60%降至2000年初的20%。

此外,标普500等权重指数刚刚触及历史高点,表明涨势正在扩大,加之标普500指数最大成分股的估值也远低于以往市场周期高峰时期领头羊的估值水平。

美国投资机构Bespoke Investment Group表示,去年标普500指数的大部分涨幅仅仅由少数几家大型科技公司所带来,但这种情况在2024年开始发生变化。尽管自2024年初以来,七大科技股继续引领标普500指数的涨势,但Bespoke统计数据显示,市场的其他股票已经开始迎头赶上。Bespoke分析师表示,截至上周一,今年美股大盘股基准指数中超过60%的成分股录得上涨,这表明股市的广度终于有所改善。

另一个关于广度在扩大的关键信号则是股价触及52周高点的股票占比。截至上周一,共计106只标普500指数成分股(占该指数成分股的21.2%)创下52周盘中新高。根据道琼斯市场数据,这是自2021年5月10日以来的最高比例水平。触及52周高点通常被认为是股市的重要看涨信号,因为它可能表明积极的看涨势头或强劲的市场风险偏好,同时也表明股票价格在过去一年中持续上涨。

扫码下载智通APP

扫码下载智通APP