透视李宁(02331)2023财报:毛利率平稳48.4% 优质品牌力支持业绩韧性

2023年,随着大众的健康意识持续提升,全民运动的社会氛围愈加浓厚,体育消费也迎来蓬勃发展。

此背景下,李宁深耕“单品牌、多品类、多渠道”战略,全面提升品牌竞争力,头部运动品牌之一的李宁(02331)也在这一次财报季中交出了一份稳中有进“成绩单”。

2023年,李宁实现收入275.98亿元人民币(单位下同)创新高,同比增长7%,相较于2019年,集团收入五年实现翻倍,收入年复合增速达15%。

净利润方面,公司聚焦带动长期回报业务的投入与布局,报告期内,该公司实现净利润31.87亿元,净利润率11.5%。2019至2023年,扣除一次性非经营收益后五年净利润实现142%增长,年复合增速达到19%。

与此同时,李宁还在财报中披露了一则重要的讯息——即下半年毛利率同比改善明显。2023年,该公司毛利同比增长6.9%至133.52亿元,毛利率稳定保持在48.4%。其中,下半年毛利率同比改善明显,线下折扣同比也有所改善。毛利率不是投资决策唯一标准,但它却是打开分析之门的钥匙,它无疑见证了李宁更加注重发展效率和质量的正确布局。

上述核心财务指标的提升,显然凸显了李宁在不确定性的市场环境中的业绩韧性。

然而,值得进一步思考的是,李宁稳健增长的背后,究竟做了哪些战略布局?后续成长力又该如何?

深度夯实品牌力,助力业绩稳增长

根据消费品牌的独特性来看,每一个品牌都有属于自己的能力圈。成熟的集团公司更是如此,他们往往拥有成熟的品牌形象,强大的品牌效应,从而从多个方面强化业绩的韧性和弹性。

而李宁之所以能够持续穿越不确定、韧性成长,核心也是源于此。

2023年,李宁继续发挥自己的品牌效应,以“李宁”品牌为基石,进入中国大众参与最多的核心运动项目,继续加固以篮球、跑步、运动生活为代表的核心品类市场优势。

更具体的,落脚到李宁的战略布局上来看:

从品牌力来看,加大单品牌研发投入,促使各大品类产品焕发增长力。报告期内,李宁研发投入同比增长16%。在过去10年中,李宁单品牌的研发投入总计已超30亿。

不仅如此,李宁还从各个维度筑实公司品牌壁垒。一方面,提升产品核心科技与设计,助力李宁各专业品类在垂直赛道的认可,并推动李宁YOUNG成为中国儿童首选的专业运动童装品牌;另一方面,期内李宁还加大对顶级专业运动资源战略布局,强化李宁品牌专业认知与影响力。

比如说,自2012-2013赛季以来,李宁集团已与CBA携手共同走过了12个赛季,已在超过5020场顶级赛事中提供了超过47650双球鞋。依托于中国最高水平的职业篮球联赛舞台,李宁篮球以CBA实战为证,持续巩固专业运动实力和形象。

得益于对品牌力的全面布局,报告期内李宁各大产品增长数据亦比较亮眼,为品牌业绩贡献不俗增量。

2023年,李宁篮球、跑步、健身三大核心专业运动品类流水占比达到64%,其中跑步、健身品类表现突出,流水分别增长40%及25%;从鞋、服、配件的收入占比看,得益于专业品类的战略性深耕,科技含量更高的鞋业务收入占比为49%,高于服装业务,凸显品牌专业运动竞争力;此外,李宁YOUNG童装板块潜力继续释放,流水大幅增长30%-40%中段,带来强劲动能。

从渠道力来看,聚焦渠道拓展与优化,更好地匹配公司发展战略的同时,也进一步提升了消费者购物体验。

2023年,李宁持续优化渠道结构和提升渠道效率,积极处理低效店铺,改善整体店铺结构,并不断扩张在优质购物中心的业务版图,且在超级奥莱渠道实现了重大突破。

截止2023年底,李宁销售点总计7668家,较2022年同期净增加65家。同时,经过3年时间,李宁也已完成高层级市场渠道拓展卡位布局目标,核心商业体进驻率提升至接近90%。另外,该公司还加速店铺形象升级,截止2023年底,共新开、升级九代店超230家,进一步提升消费者购物体验。

而除了不断优化渠道结构之后,李宁还通过不断强化零售运营能力,努力提升直营渠道同店的生意表现,进而为集团发展带来动力——2023年,李宁直营门店数量达到1498家,同比净增68家。

强化零售运营的同时,李宁也持续支持、赋能经销商伙伴,追求长期稳健发展。为了渠道健康,在下半年策略性依据市场动态调整经销渠道发货量,确保终端生意高效协同。长远来看,李宁会持续赋能经销商,提升终端零售运营效率,以推动渠道的健康发展以及可持续增长。

可以明显看到的是,不断优化渠道结构和提升渠道效率之后,李宁在为消费者提供更好的消费体验之后,显然也在无形之中加固了公司的品牌效应,从而为公司业绩增长赋能。

据最新财报数据显示,2023年,该公司直营收入增长29%,线下折扣同比有所改善,全年批发流水实现10%-20%低段增长,整体线下业务表现稳定。

综合上述动作,李宁无疑从多个方面筑实了公司的品牌“护城河”,该护城河在为公司积蓄更强的战略势能同时,亦为公司提供了源源不断的增长活力。

掘金“朝阳”赛道,静待长坡厚雪

如果说李宁强大的品牌力为公司业绩提供源动力,那么关于体育消费行业的发展动能则打开了李宁的成长天花板。

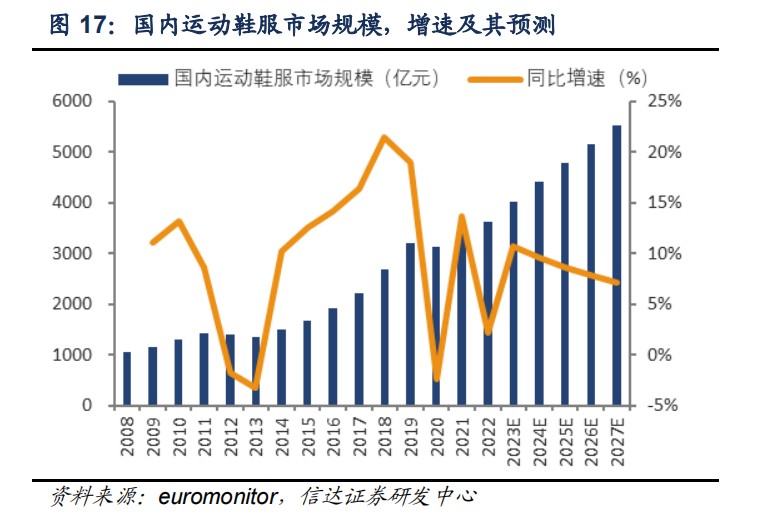

复盘国内运动鞋服市场,大致分为三个阶段:2001年到2010年为高速发展期,大众消费能力显著提升叠加奥运会等赛事带来的运动热潮,本土运动鞋服品牌迅速发展。2011 年至 2013 年为行业停滞期,受次贷危机等原因影响,运动鞋服行业增速放缓;2014年之后为稳健增长期,虽然受疫情影响2020年发展有所停滞,但疫情后时代之后在政策推动、居民收入提升等多重因素推动下,行业稳步复苏,2021年市场规模同增13.66%至3549.47亿元,2022年同比微增,预计2023-27年行业规模将以5%-12%的增速稳定增长。

千亿规模叠加双位数增速,这显然凸显出了当下体育消费市场较大的发展潜力,从而为相关运动鞋服公司提供不尽的想象力。

不过,从源头来分析,体育消费的蓬勃发展建立在“变化”之上。对于李宁来说,这种“变化”无疑是积极的,并为其构成了独特的“战略窗口期”。

一方面是,随着全民运动的社会氛围愈加浓浓厚,大众对体育赛事的态度从观赏变成参与,大众体育消费热情得以加速释放,对专业体育装备的需求增长。另一方面,在政策引导、流行文化等驱动下,潮流运动持续火爆,也让“潮运动”装备持续热销,从而促使滑板、滑雪、户外徒步等细分品类体育产品增长强劲。

而为何将上述这种积极的变化视为李宁独特的“战略窗口期”呢?

一是,李宁的“单品牌”形成的强大品牌效应。

一直以来,外界都喜欢李宁的“单品牌”策略与行业的“多品牌”策略作为比较,认为多品牌可更好拓展细分人群,共享后台资源,方便壮大生意。但事实上,策略本身无优劣,只是根据不同的企业基因和优势来选择自己的发展路径,并且市场似乎忽视了聚焦单品策略带来的强大效应,即单一品牌可以帮助企业建立统一的品牌形象,提升知名度和认可度;而消费者更容易对单一品牌产生忠诚度,降低了切换品牌的可能行,更有利于企业长期发展。

就那李宁来说,以创始人李宁的体育故事为载体,构建品牌形象。而后进一步聚焦单品牌策略,突出“专业性”特质,一说起专业运动,就让人想到李宁。这样的品牌认知,无疑是强大且长远的。

对照全球运动品牌来看,全球强势的运动品牌目前也以单品牌为主。以耐克为例,其2023财年(2022年6月-2023年5月)品牌收入高达487亿美元,其中耐克品牌的营收占比高达95%左右。可以看到,依托国内蓬勃的体育消费市场,以“李宁品牌”加固消费者的认知,李宁无疑存有巨大市场挖掘空间。

二是,以单品牌为基深耕多品类赛道,打开的增量空间亦是不容小觑的。

根据李宁的发展战略可知,其初心主要是以一个李宁品牌,走进篮球、跑步、羽毛球、乒乓球等核心的运动品类,进入中国大众参与最多的核心运动项目。事实上,通过李宁品牌深耕多品类实现多维扩展,这样的打法带来的产品力是历久弥新的,即企业品牌与产品品牌叠加之后,产品品牌的生命力也就不断拉长,积淀也就越来越深。

另外,在笔者看来,不论是多品牌,还是单品牌战略,最终的落脚点还是在产品力上,这也意味着产品力才是公司增长力的关键。中信证券分析认为,李宁拥有的核心基本盘和底色(即出色产品矩阵和产品开发团队)有望助力公司在下一轮行业技术迭代中保持领先。李宁在研发模式上主要采用的是的集中+分散模式,即通过加大对单品牌的研发投入,实现跨品类技术创新,进而可以促使公司各品类产品开发更具“专精”特质,以䨻轻弹科技为例,李宁便实现了跨品类技术创新,在篮球、跑步、健身、羽毛球甚至运动生活产品上都有应用。

显然,李宁构筑的科技力和产品力也很好到反馈到业绩上。以跑步品类数据为例,2023年,李宁跑步、篮球核心鞋产品IP销量突破1200万双,其中,跑步品类分别面向日常慢跑、进阶训练、竞速比赛需求的超轻、赤兔、飞电三大核心跑鞋IP全年总销量达900万双。其中,飞电3 Challenger单款全年累计销量破130万双,成为碳板跑鞋中的现象级IP。

由上,可以看到,李宁的单品牌战略之下,已经实现了多品类产品矩阵布局,这样的打法不仅具备“专精”特质,还具备多元化的发展特征,积累自身品牌资产,发挥品牌价值,走更为长期和稳健的道路。

这样的打法目前也很好的匹配了当前体育消费行业全面且专业的战略窗口期,因此对于李宁来说,虽然十年如一日做透“单品牌”十分辛苦,但是属于它的长坡厚雪已经显现。

结语

综合上述,不难看出,李宁2023年能够稳健增长并非偶然,而是公司强大的增长逻辑支撑的结果。

更重要的是,以长远的目光来看,李宁倾心构筑的品牌力、产品力及渠道力,或将为其2024年乃至后续的业绩稳健表现奠定坚实基础。

发展信心充足之际,李宁也以切实的现金分红来回馈股东及投资人的信任。截至2023年12月31日止年度,李宁全年股息将为每股普通股54.74分,全年派息比率为45%,在同行业中居于较高水平。如此大手派息,这不仅体现了公司对股东回报的重视,更反映出股东对公司未来发展前景的信心和成长价值的认可。

扫码下载智通APP

扫码下载智通APP