业绩创历史新高,加大派息的康宁医院(02120)有望迎估值回归

康宁医院(02120)价值回归的节点或已到来。

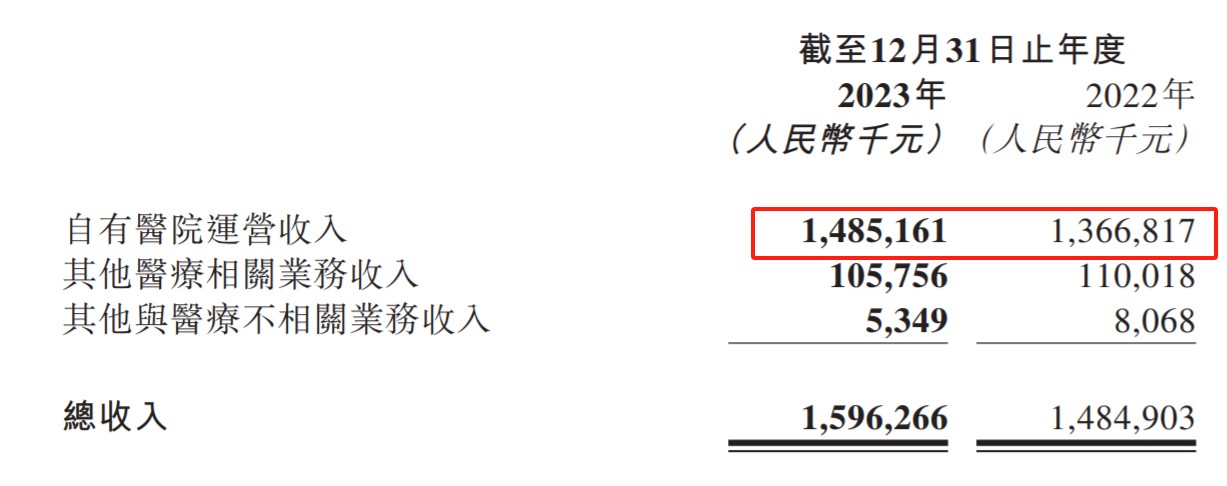

3月29日,康宁医院发布了2023年的业绩公告。数据显示,公司报告期内的收入为15.96亿元,同比增长7.5%,其中自有医院营收为14.85亿元,同比增长8.7%,内生动能稳健;同时,期内股东净利润扭亏为盈至8595万元,而2022年为亏损2422.1万元,盈利能力实现大幅提升。

值得注意的是,这是康宁医院自2015年上市以来取得的最好成绩,收入、净利润均创历史新高,这说明公司深耕精神医疗领域,同时加速布局老年医疗板块的战略部署已进入了收获期,业绩迎来了加速释放。

与此同时,康宁医院将按照每10股3元人民币向股东派发2238元的末期股息,若再加上中期以每10股1元人民币派发的746万元股息,那么康宁医院2023年全年派息已高达2984万,占公司当期股东净利润的34.7%,派息比率进一步提升,回馈股东力度加大。

无论是创新高的业绩,亦或是派息率的提升,均表明康宁医院的基本面持续向好。若以“手术刀”的方式对康宁医院的2023年财报进行剖析,可对其业务发展的亮点、前景,以及公司的真实价值有更为深入、清晰的认识。

精神医疗业务稳健,老年医疗业务成新增长曲线

从医疗服务行业的经营环境而言,2023年相较2022年有明显改善。这是因为疫情影响消除后,医疗机构的供需两端发展逐渐步入了正轨。供给方面,医疗秩序恢复、供给效率提升、供给内容更加丰富;需求方面,非紧急危重的就诊需求得以释放,择期手术需求增长。

在此背景下,医疗服务行业于2023年显著复苏。据国家统计局发布的数据显示,2023年全国医院全年的总诊疗人次95.6亿人次,同比增长13.54%。

为抓住行业复苏机遇,康宁医院在“深耕精神医疗,加快老年医疗产业布局”的战略引领下,于2023年进一步聚焦公司内涵建设,从学科建设、科研教学、医院等级创建、医保管理等多个维度加强内生发展动力,推动公司实现了高质量发展。

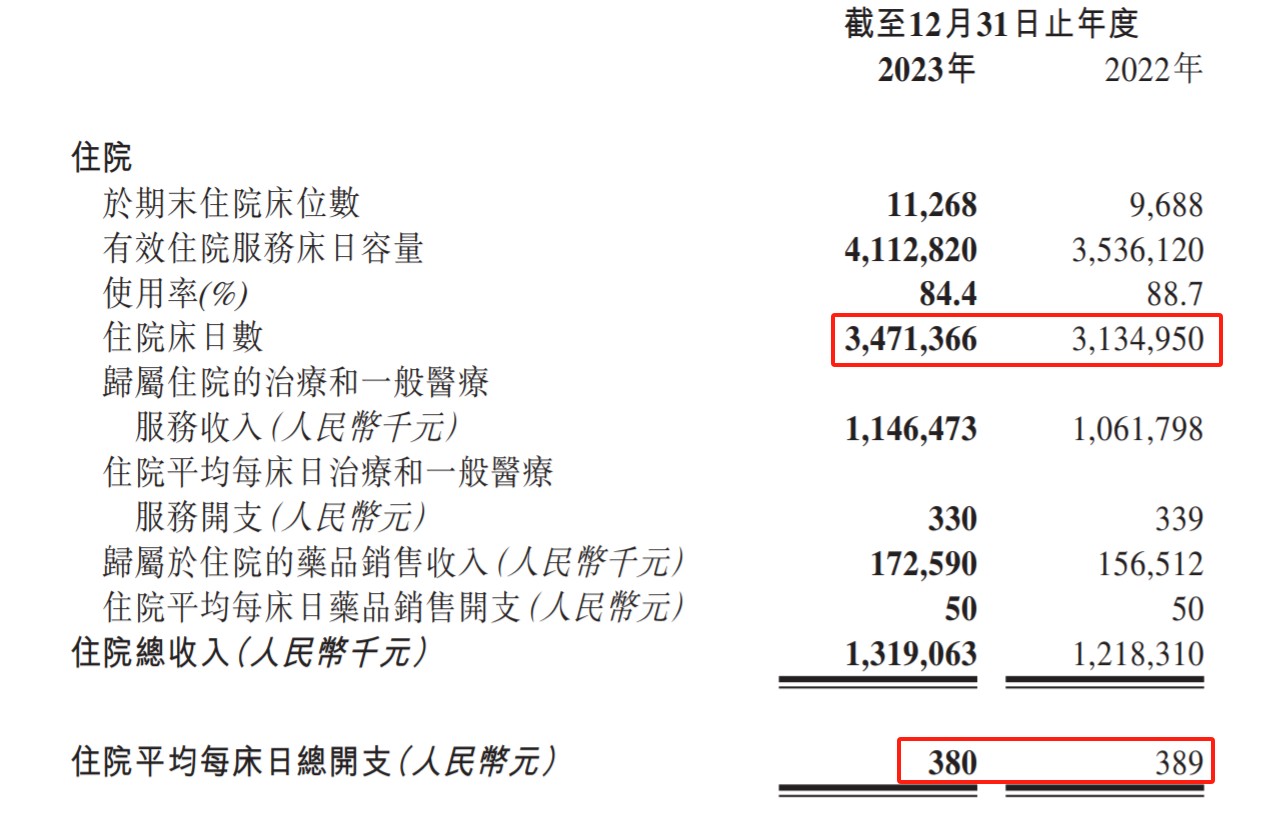

截至2023年12月31日,康宁医院的自有医院增至32家,较2022年时增长3家,其中包括了一家独立设置的互联网医院(怡宁心理互联网医院);运营床位数增加至11268张,较2022年时的9688张增长16.31%,床位数量保持快速增长。

报告期内,自有运营医院的收入为14.85亿元,同比增长8.63%,占公司总收入的比例为93.4%,成为推动康宁医院业绩增长的核心推动力。而自有医院的收入来源于住院收入、门诊收入两个方面。

拆分来看,自有医院的住院收入为13.19亿元,同比增长8.29%,这主要得益于住院平均每床日开支保持稳定以及住院总床日数增长10.7%至347.14万。

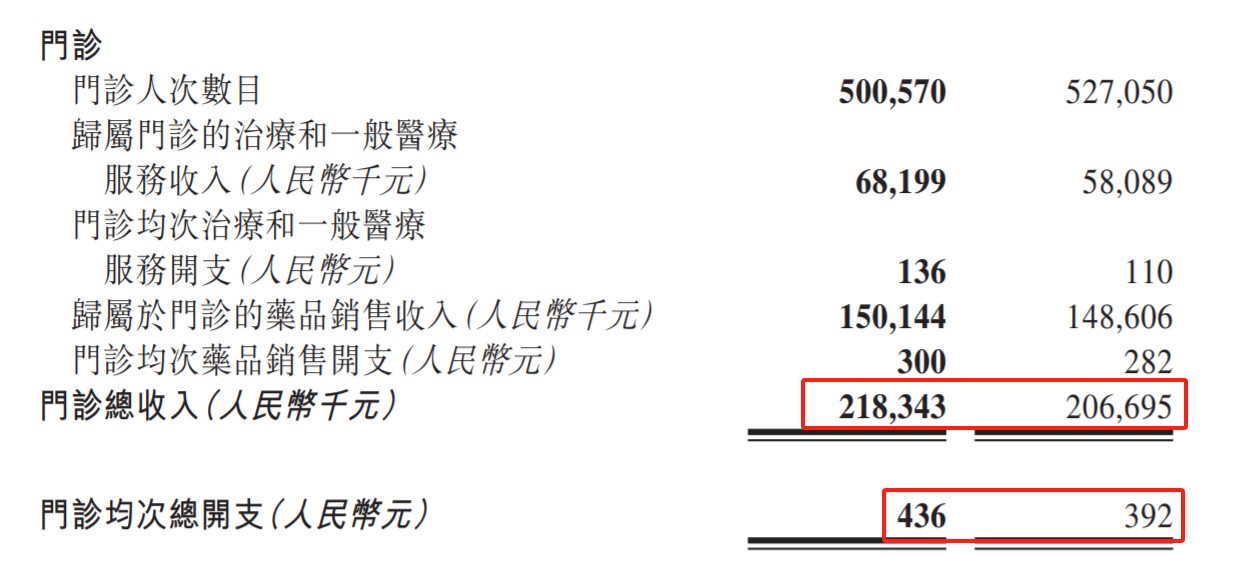

而自有医院的门诊收入为2.18亿,同比增长5.6%,这主要得益于门诊均次总开支增长11.22%至436元。值得注意的是,门诊人次数目的下滑主要是因为低价值的核酸检测人数的下降,但不影响门诊总收入的提升。

若从业务结构的层面来看,康宁医院自有医院业务主要分为精神医疗、老年医疗两大部分。得益于对精神医疗领域的持续深耕,报告期内,成熟期老牌医院发展稳健,门诊及住院收入均有增长,且成长期医院业务发展成回升态势,进一步夯实了公司业务的基本盘。这使精神医疗领域2023年录得10.42亿元的营收,占自有医院营收比重的70.2%,继续发挥着业务稳健“压舱石”的作用。

于此同时,康宁医院加速对老年医疗领域的布局。截至2023年12月31日,康宁医院已开设老年医院6家,在建康养项目1个,开放床位约2540张。其中,老年医院、温州慈宁医院等成熟期医院稳定增长,分别于2021年及2022年收购的平阳长庚怡宁医院和乐清怡宁医院业务表现强势,收入增长较快,而2022年开业的苍南怡宁护理中心和温州瓯海怡宁老年医院仍处于快速爬坡期,业务发展符合预期。

报告期内,来自老年医疗业务的收入为4.27亿元,同比增长27%,占公司自有医院运营收入的28.8%。显然,老年医疗板块已成康宁医院新增长曲线,这为康宁医院加速实施老年医疗板块的发展战略奠定了坚实基础。

在业务稳健发展的同时,报告期内康宁医院的多项指标亦表现亮眼。除了盈利能力大幅提升扭亏为盈外,公司2023年的净资产收益率升至6.97%,这是自2019年以来的最高水平。同时,总资产增长15.54%至30.48亿元,经营活动产生的现金流量同比增长16.6%至2.65亿元,流动资金持续充裕。

迎政策风口,老年医疗有望加速业绩释放

于2023年交出创历史新高的业绩,是康宁医院向市场发出的一个重要信号:即公司将迈入高质量增长新阶段,其有望于2024年继续拾阶而上。

从行业层面看,民营医院特色化发展已成产业新趋势。随着“健康中国”战略的加速推进,医疗行业的发展已回归常态,民营医院的发展也趋于理性。2022年12月14日,中共中央、国务院印发了《扩大内需战略规划纲要(2022年-2035年)》提出,支持社会力量提供多层次多样化医疗等细分服务领域的有效供给。该政策可为民营医疗行业创造机遇,民营医疗机构可通过做精做细做专科,在一些单独病种的治疗方面占据优势,从而提升本土影响力。

康宁医院以精神医疗起家,并对该领域持续深耕,报告期内,康宁医院已形成了从儿童、少年、青少年、成人到老年的全生命周期学科覆盖,可满足患者多层次、多元化的精神健康需求,具备显著服务优势,特色化明显。

在此基础上,康宁医院基于协同优势于2016年入局老年医疗赛道,形成了以医养结合模式为核心,依托集团化管理优势,致力于为高龄、失能、失智、慢性病等老年患者提供全方面、多层次的健康服务,且目前已取得显著成效,老年医疗已成为康宁医院的新增长曲线。

于此同时,康宁医院对区域化管理模式十分重视,这使聚集效应日益凸显,2023年中台州区域和海西区域的医院业务均实现了稳定增长,公司区域性的竞争能力持续得到加强。这就意味着,横跨精神医疗与老年医疗两大赛道,且区域性优势日益显著的康宁医院将受益于特色专科产业的发展。

为更好的把握产业发展新趋势,康宁医院未来将持续推进“深耕精神专科,加速老年医疗布局”的发展战略。在精神专科方面,为进一步提升公司在精神专科中的业务规模和市场竞争力,康宁医院已于2023年收购了娄底康宁医院51%的股权和洞口乐宁医院51%的股权,以及并购控股了成都怡宁医院,扩大了精神专科领域的网络战略性布局,该等医院有望于2024年贡献业绩新增量。

在老年医疗板块,该产业再度迎来了政策刺激。国务院于2024年1月15日发布了《办公室关于发展银发经济增进老年人福祉的意见》,提出了4个方面26个举措,这是国家出台的首个支持银发经济发展的专门文件。随着我国人口老龄化的加速到来,银发经济产业将日益繁荣。

目前,康宁医院的老年医疗板块中,除了老年医院、温州慈宁医院等成熟期医院外,平阳长庚怡宁医院和乐清怡宁医院业务正处于快速发展阶段,且2022年开业的苍南怡宁护理中心和温州瓯海怡宁老年医院也处于快速爬坡期,该等医院的持续成长将助推老年医疗板块业绩的快速释放。

值得注意的是,与精神医疗相比,老年医疗的业务价值会更高。精神医疗人均费用在300左右,但老年医院人均费用在480到500之间,且老年医疗自费比例高达45%,明显高于精神科的约30%;此外,老年人确定的疾病较多,需要的药品也相应增多,而自费比例高存在提价空间。因此随着老年医疗板块的占比的提升,公司整体的盈利水平将持续上升。

按照康宁医院老年医疗板块的成长速度,2024年该业务收入突破5亿人民币或将是大概率事件,且快速成长期的医院规模效应凸显,再加上该板块较高的盈利能力,那么老年医疗板块或有希望于2024年实现净利率的翻番。

由此看来,在精神医疗稳健发展,老年板块持续扩张的带动下,康宁医院于2024年持续成长具有较高的确定性,且公司对于ROE的指引亦对此形成了佐证。在此次业绩会上,康宁医院表示,公司希望2024年的ROE可增加1.5个点至8.5%,后续希望每年增加1到1.5个点的水平,最后达到12%的ROE目标。

股价或至少有1倍空间?

通过上文的分析,康宁医院基本面持续向上的态势已十分清晰,更为关键的是,公司对市值管理极为重视,这有利于市场对公司真实价值的挖掘。

在此次业绩会上,康宁医院表示,过去公司一直处于快速扩张期,前期的投入较高,资本开支较大,对股东回报不够。为了加强对股东的回报,公司已决定从2023年开始加大对股东的分红,从2023年到2027年,分红比例将从30%提升到50%,2024年的分红预算应该达到40%。

其次,已推出的信托股权激励计划也是一股不可忽视的买盘力量。为了吸引和激励具备丰富技能和经验的核心骨干管理人员,以挽留该人员为公司的未来发展继续效力股东大会授权董事会委托信托机构通过场内交易的方式购回373万股H股,用来作为激励性股票。2023年中已完成了第一批购回计划,出资约2000万港币,共购回约149万股H股,占总股本的2%,平均每股成本价为13.395港币,剩余约224万股股份将在今年继续购入。

此外,康宁医院后续将推出回购计划。2023年公司货币资金净余额为4个亿,今年有望新产生2个多亿,超6亿的资金将会公司回购提供有力支持,2024年内预计回购5000万人民币的股份,并用于注销。当被问及5000万是否2024年全部用完时,管理层回复称,在该额度内,如果股价低于净资产,就会一直回购。

显然,管理层认为公司目前的市值被低估,从数据来看也确实如此。截至2023年12月31日,康宁医院的总资产为30.48亿人民币,总负债为16.39亿元,净资产约为15.27亿港元。而截至3月29日收盘,康宁医院总市值为8.4亿港元,则对应的静态PB为0.55倍,若对应2024年的动态PB则将更低。

值得注意的是,康宁医院上市以来的PB平均值为1.6倍,而当前估值不到历史平均估值的零头,已处于历史最低估值水平,且2023年是康宁医院有史以来的最好业绩,2024年有望持续成长,估值与真实价值之间的剪刀差已足够大,这或许便是投资者获取超额收益的机会。

随着公司业绩的释放+回购资金的买入,康宁医院的真实价值将会逐渐在股价上得到体现,即使估值仅回到1倍PB,股价也有近翻倍的空间,若在业绩增长带来的确定性溢价下估值回到平均值,股价便有近3倍空间。可以说,在基本面具有高确定性的前提之下,康宁医院已成为了一个具有高收益机会的优质标的。

扫码下载智通APP

扫码下载智通APP