周期股卷土重来!华尔街纷纷唱多欧股将“接棒”上涨大旗

作者:

智通财经 赵锦彬

2024-04-08 19:15:09

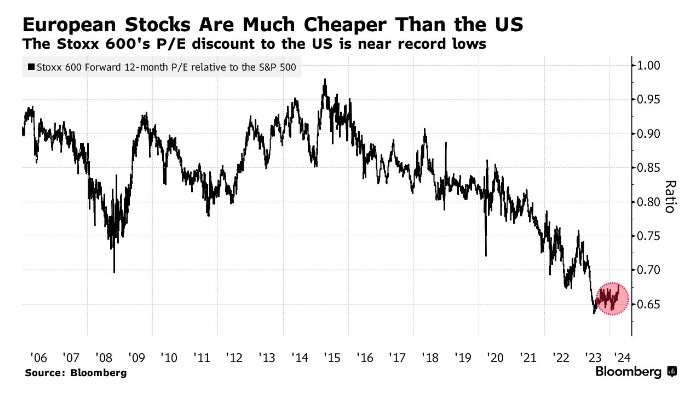

由于预期经济前景的改善和接近创纪录的折价推动科技行业以外的股票上涨,越来越多的华尔街策略师建议投资者关注欧洲股市,而非美国股市。

智通财经APP获悉,由于预期经济前景的改善和接近创纪录的折价推动科技行业以外的股票上涨,越来越多的华尔街策略师建议投资者关注欧洲股市,而非美国股市。

高盛和花旗的市场预测人士预计,对经济起落敏感的公司,即所谓的周期性股票,将引领下一轮。这对欧洲来说是个好兆头,因为相比美股,周期性股票在欧股基准指数占比更重,而且数据显示全球经济出现了复苏的萌芽。

这也标志着围绕人工智能的狂热可能即将发生转变,第一季度,这种狂热主导了股市的表现。

高盛策略师Sharon Bell在一份报告中写道:“我们认为欧洲将受益于全球PMI指数的回升,尤其是制造业周期的上升,以及即将从6月份开启的降息周期。”她预测,欧洲斯托克600指数在未来12个月将跑赢标普500指数,并指出了折价幅度特别大的小盘股。

事实上,这种趋势在上个月就已经显现出来,当时因为科技股的上涨唤起了人们对25年前互联网泡沫的回忆,欧洲斯托克600指数以微弱优势跑赢标普500指数。对冲基金和共同基金正在增加对欧洲股市的敞口,与此同时,空头头寸已大幅减少。

花旗的Beata Manthey写道:“相对廉价的周期性风险敞口使欧洲在进一步扩大市场和潜在刺激方面处于有利地位。”相对于美国,她维持了对欧洲股票的偏好,同时将日本股票的评级上调至“增持”,并将新兴市场股票的评级下调至“中性”。

在美国,也有迹象表明,涨势正在蔓延到科技以外的行业。

摩根士丹利策略师Michael Wilson在一份报告中写道,经济数据和美国股市的领先表现正在预示着所谓的“不着陆”情景,即经济继续扩张,通胀仍比预期更为顽固。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

欧洲央行:欧元区企业预计薪资涨幅将放缓

2024-04-08 17:46

禹余

德国2月工厂订单增长疲软 央行警告GDP将陷入持续收缩

2024-04-05 15:50

禹余

为避免夏日天然气短缺 埃及罕见大批量购买液化天然气

2024-04-04 16:11

卢梭

美银:欧洲IPO市场尚未向未盈利的科技公司开放

2024-04-03 19:57

汪晓理

欧元区3月通胀超预期放缓 欧洲央行6月降息成定局?

2024-04-03 18:36

庄礼佳

扫码下载智通APP

扫码下载智通APP