逢低买入 or 反弹卖出?That’s a question

本文标题的答案,很可能是股市投资者今年以及未来几年里要面临的最重要的问题。当前的美股牛市得到一些技术支撑的支持,至今已经快10年了。技术支撑中,越发重要的是逢低买入心态、做空波动率以及公司回购股份。当这些技术支撑失效时,股市也会随着下跌。值得注意的是,我们在等待技术指标的价格指导时,也应考虑到一些基本警告。

根据Hyman Minsky(金融不稳定性假说的提出者)的理论,前美联储理事Laurence Meyer阐明了这样一个概念:“一段时间的稳定诱发了侵蚀安全边际、减少流动性、相对于收入和利润提高现金流的承诺、并相对于安全资产提高风险资产价格等的行为反应——所有这些都将削弱经济的承受能力,甚至带来一定的不利冲击。”

做空波动率

在过去的十年中,波动率已经从一个纯粹用来衡量未来稳定性的量化晴雨表和期权定价的关键输入,转变为一个成熟的投资工具。它已经不再是一个模糊的价格波动指标,精明老练的投资者现在常用它来帮助推动市场。自金融危机以来,投资者和交易者们都认识到,做空波动率可以提供显著且持久的回报,以帮助弥补传统资产类别的低收益率。但近期从历史低点飙升的波动率手起刀落,了结了这个神话。

智通财经APP曾报道,许多人通过大量的交易所交易基金和交易型票据(ETFs和ETNs)(随着市场波动率下降而获利)来做空波动率,但对如何计算波动率或它的长期历史却极为不了解。下图显示了自2016年以来,反向追踪恐慌指数VIX的ETN(XIV)的价格一度稳步上涨,但在今年初短短几天内就“跌回解放前”。

大多数做空波动率ETF/ETN的持有者都认为,美联储通过其超低利率和量化宽松货币政策,及其含蓄的声明来支持市场,决不会放任市场再次下跌。他们错误地认为,美联储曾经开创了一个前所未有的稳定时代。毫无疑问,近年来的波动性缺乏或市场稳定性与任何其他历史时期都不同。鉴于这种普遍的思维方式,为何不做空波动率并做多这种稳定性呢?

这正是许多投资者所做的。随着越来越多的资金追逐做空波动率策略的简单获利,投资者在不知不觉中以自我强化的方式推动市场走高。具有讽刺意味的是,随着投资者“做多稳定性”(做空波动率),他们让市场本身更不稳定了。这些差强人意的有价证券在2月的第一周遭遇重挫——智通财经APP发现,2月5日,VIX指数上涨超过100%,严重挫伤了做空波动率这类交易。自那以后,XIV被终止,最终以每股6.04美元的价格收盘。

这一重要的技术支柱已被永久破坏,在未来可能只能提供更少的支持。

股票回购

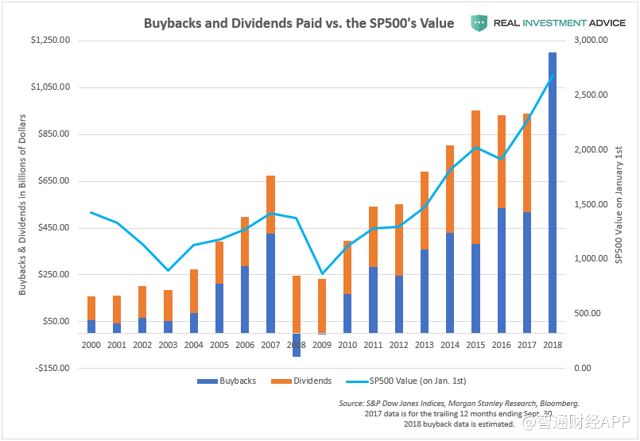

支撑股票价格的另一个主要支柱就是企业回购。下图显示了自2000年以来,股票回购与标普500指数之间的相关性(请注意,2018年为估算值)。

高盛声称自2010年以来,企业一直是最大规模的股票买家,轻易超越了ETFs,国外投资者,共同基金,家庭和养老基金。

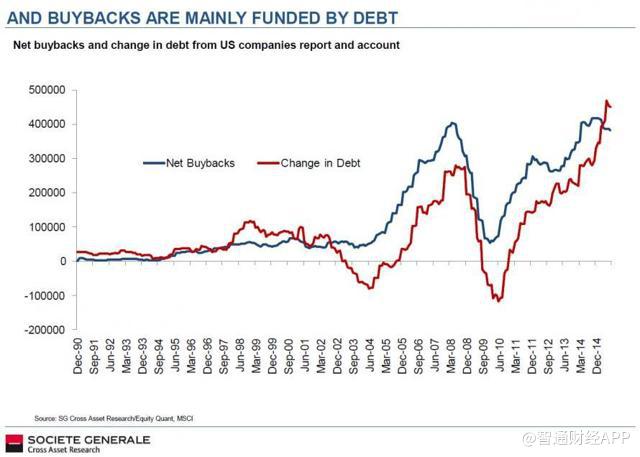

目前没有什么能让我们相信企业会停止回购股票,如果有的话,最近的税改进一步支持了这一趋势。虽然回购目前没有放缓的迹象,但近期利率的上调可能使回购更加难以实施,因为债券一直是股份回购的主要资金来源,如下图所示。此外,较高的利率可能会导致信用评级机构将累积大量债务的公司降级,这将增加发行债券的成本,从而使回购更具挑战性。尽管这一牛市的支柱仍昂首矗立,但值得谨慎关注。

逢低买入策略

自2009年的低点以来,逢低买入("buy-the-dip",BTD)已经从一个引人注目的首字母缩略词,变成了最值得信赖的投资策略。那些在市场表现出暂时疲软的情况下,听从了这一建议并买入的投资者,成功率达1000%。

当个人、金融机构、企业甚至一些央行都有“稳赚不赔”的战略时,就会产生可持续的市场支持。最初踌躇的投资者对逢低买入的反应随着时间的推移变得更加大胆,最终演变成类似肌肉记忆般的反应。

这将需要一系列的市场下跌,然后是反弹,但又不太可能回到近期高点,来削弱对逢低买入战略的信心。这样一段时间的价格行为,连续的高点下跌和更低的低点,将导致“简单获利”变成亏损。怀疑和焦虑随着损失的增加而上升,将挑战投资者的信心,并消除牛市背后的关键支撑。

从1月底开始,标普500指数下跌约10%,随后收复了约75%的失地。如果股市未能重新爬回到1月份的高点,那么这将开始看起来像是教科书式的技术性顶部形成。在一个极端乐观的时期,构成顶部并不罕见。

然而,如果市场达到创纪录的高点,逢低买入的投资者将再次获得回报。投资者信心增强,重大调整的时间线也将延伸到未来。

当逢低买入策略失败时,投资者将会慢慢被STR(反弹卖出)的心态所吸引。与逢低买入相反,当市场反弹时,他们会卖出或建立空头仓位。然而,这种转变只会发生在那些乐观主义逐渐屈服于一系列损失的现实之后。

总结

尽管出现了基本面警告和做空波动率交易崩盘,但我们必须给牛市趋势和其余两个关键支撑综合考虑。保持多头头寸是合理的,但也要保持谨慎。密切关注低高点和低点的迹象,以及显示股份回购可能正在放缓的迹象。

这个牛市就像过往其他所有牛市一样,最终会结束,多年的涨幅终将被抹去。那些专注于创造财富的人将再次面临艰难抉择。是继续相信牛市中摇摇欲坠的支撑?还是谨慎保护已拥有的,以等待一个价格大幅下跌、估值更合理的未来?

美国资产管理机构STAWealthManagement的知名经济学家Lance Roberts说:“美联储并没有‘终结’熊市。实际上,他们很可能只是成功地确保了下一个熊市会比上次的更大。”

扫码下载智通APP

扫码下载智通APP