3月FOMC:货币政策“逆风”暂缓,中期预期仍需锚定

本文来自“Kevin策略研究”微信公众号,作者为KevinLIU。

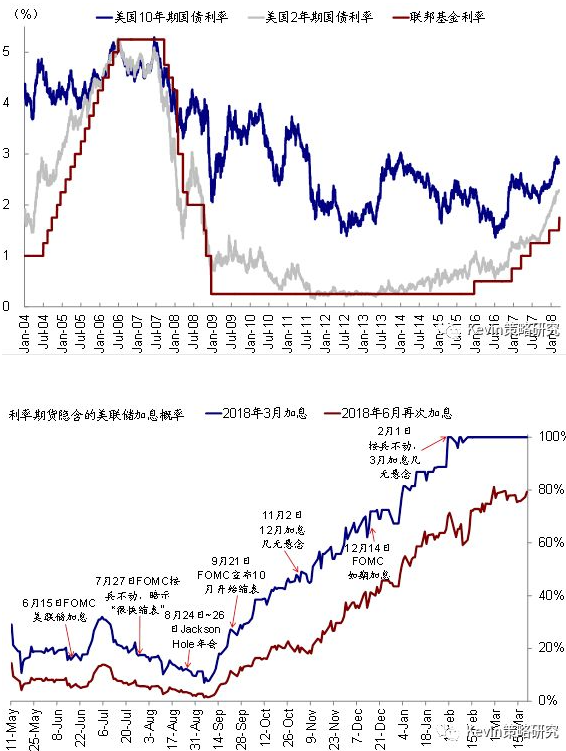

在北京时间今天凌晨结束的3月FOMC会议上,如市场所广泛预期,美联储决定再度加息25个基点,这已经是2016年底开启加息周期以来第6次加息,使得基准利率提升至1.5~1.75%。由于会前市场对此已经有充分的预期(利率期货计入的预期为100%),因此在这一点上是没有意外的。

相比之下,投资者的关注点更多集中在此次FOMC会议对于未来经济数据、以及未来加息节奏和路径(“散点图”)的预测上。另外,此次会议是美联储主席鲍威尔上任后的第一次新闻发布会,其发言也倍受瞩目。

在这一点上,“散点图”显示委员们对今年的加息次数预期维持在3次而非上调至4次,略显“鸽派”;但另一方面对长期2019年的加息预期更为积极,对经济数据的预测也更为乐观。资产价格的不同反应也显示了市场在努力消化此次会议所传递的信息。

FOMC决议后,美元大跌、黄金大涨与维持今年3次加息预测略显“鸽派”的信息基本一致;而美债冲高回落、以及美股先跌后又有所修复则可能是美联储对经济前景乐观预期和短期加息节奏维持不变的共同影响。针对此次会议的潜在影响,我们点评如下。

会议内容:再度加息;中期指引不变,长期节奏更快;对增长乐观预期强于通胀

整体来看,此次FOMC会议在再度加息上完全没有意外;在对于2018年加息次数的预测上维持不变、略显“鸽派”,但预期2019年加息步伐更快;在较为明显上调对于未来增长预测的同时,对通胀的预测变化不大,所传递的信号相对温和。具体而言,此次会议中值得关注的主要内容有以下几点:

首先、再度加息25个基点。美联储此次决定再度加息25个基点,这已经是2016年底开启加息周期以来第6次加息,使得基准利率提升至1.5~1.75%;完全符合市场预期。

其次,利率“散点图”对于2018年加息次数的预测维持在3次,而并非上调至4次,这对打消对短期过快紧缩的担忧有一定积极作用,但由于预测3次和4次加息的委员人数势均力敌(均为6人;预测4次加息的委员从上次的3人增加至6人),且最终中位数的结果其实仅有一人之差,因此也算不上大幅的超预期“鸽派”。

与此同时,在2018年中位值暂时不变(2.125%)的情况下,2019年的中位值提升至2.875%,隐含2019年的加息次数从此前的2次上升为3次。

再次,经济数据数据预测上,美联储此次较为明显的上调了对于未来经济增长的预测(2018年为2.7% vs. 12月份预测的2.5%)、并下调了失业率的预测(2018年3.8% vs. 12月份预测的3.9%),但对于PCE通胀和核心PCE通胀的预测基本保持不变在1.9%。

除此之外,值得注意的是,美联储此次给出的中长期利率水平(long-run)预测从此前的2.8%小幅上调至2.9%,这相比当前美国10年期国债利率扣除期限溢价后隐含的3.24%的利率预期并不算夸张。

最后,整体声明的措辞和鲍威尔会后发言基本符合预期,没有太多的意外。声明中强调了近期就业市场的强劲表现,但也提到了近期居民消费和企业投资相比去年四季度的强劲增长略有缓和。声明中预计衡量未来12个月通胀率的指标料将在未来几个月上升。此次会议没有反对票。

对市场的启示:货币政策“逆风”暂缓;关注贸易与政治不确定性

综合此次会议声明、利率“散点图”、更新后的经济数据预测等信息,我们认为从影响市场和资产价格的角度,虽然此次美联储委员们对于2018年的加息预测维持在3次算不上明显的超预期“鸽派”,但至少表明仍有部分委员表达了短期内依然“渐进式”加息的看法,这对于暂时缓解悬在市场头上担心加息过快的担忧情绪是有一定帮助的。

此外,考虑到下一次加息以及对未来加息路径的讨论可能要到今年6月份的FOMC会议,因此目前来看,市场可能短期内迎来一定的喘息窗口,货币政策的“逆风”短期内有所消退。这一点从隔夜美元大跌和美债利率冲高回落的表现中均可以得到一定验证。

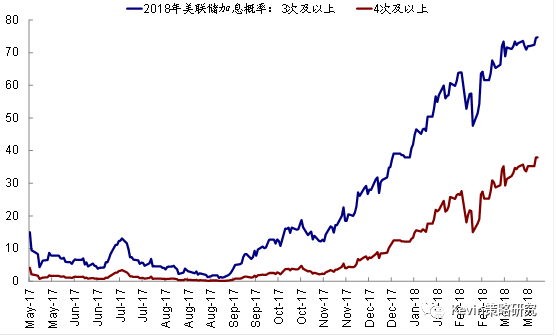

不过,中期来看,市场仍需要重新修正并锚定对于未来美联储货币政策路径的变化。此次对于2018年加息次数的“散点图”预测虽然维持不变,但3次和4次之间仅有1人之差,因此后续的FOMC会议上仍有上调的可能性,中金宏观组也维持2018年加息4次的预测不变。

另外,此次对于2019年的加息预期上调至3次和利率水平至2.9%也尚没有被市场完全计入。通过对长端和短端利率进行利率水平预期和期限溢价(TermPremium)的拆解。我们可以发现当前对于未来10年期国债利率的预期为3.24%,依然高于美联储给出更新后的长期利率2.9%的中值预测;但扣除期限溢价后的2年期利率(2.64%)仍低于美联储更新后的2019年2.9%的中值预测,表明对短期的加息节奏预期依然偏低。

因此,这表明,中长期来看,市场仍需要进一步消化对于未来加息节奏的变化,换言之,利率中枢中期来看仍有上行空间,需要对市场估值和债券进行重新定价;而期间通胀和工资增速如果超出预期的话,则仍有可能存在放大这一变化的风险。

目前来看,由于相比2月初一些当时市场最为担心的因素边际上已经有所缓解和改善,市场环境边际上已经明显改善,尚没有出现系统性的流动性和信用风险,不过近期不断抬升的Libor利率和Libor-OIS利差的潜在影响值得密切关注。

市场短期的可能“逆风”主要来自三个方面:1)短期增长的“二阶导数”和衡量预期差的“经济意外”指数存在边际放缓;2)偏“鹰派”的货币政策;以及3)不断升温的贸易摩擦和美国政策局势层面的风险。

目前来看,短期内货币政策的“逆风”未来一段时间可能暂时消退,基本面动能存在弱化的可能性但中期前景依然稳健,因此贸易政策可能是市场的主要扰动来源。

近期美国释放的贸易政策走向信号、以及隐含的未来贸易摩擦加剧、甚至引发被制裁国家报复的贸易战的风险值得密切关注。毕竟,在特朗普的诸多施政承诺中,目前仅剩贸易方面尚没有特别重大的措施出台,叠加今年又是美国的政治大年,11月中期选举会使得政治因素的影响更为显著(迎合蓝领制造业工人的诉求而争取选票支持),因此潜在风险不容忽视。

从潜在影响来看,1)受到保护品种的美国国内生产商短期会相对受益,而以此为原材料的下游生产企业会相对受损;对美国出口敞口较大的国家或经济体会因此受损;

2)如果其他国家对美国的如果采取反制,将使美国出口中占比比重较高的板块如汽车与部件、航空产品与部件、药物制剂、农产品(大豆与肉制品)、半导体、电器与通讯设备受损;且整体海外经营环境如果恶化会影响海外收入占比较高的美国跨国公司受损,如半导体、科技硬件、互联网、资本品、生物科技等板块;

3)在相对悲观的情形假设下,如果贸易摩擦不断升级进而引发较大规模的贸易战的话,则可能对市场造成冲击,甚至引发再度动荡。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP