一文读懂上市银行年报里的那些专用名词

本文来自“腾讯财经”,作者赵卿,苏宁金融研究院高级研究员。

每年的3、4月是各家上市公司密集公布年报的时候,银行因为业务与一般企业差异较大,所以资产负债表会有很大的不同,同时,年报里有一些专门的财务指标或监管指标,都是银行所特有的。所以,这里就带大家一起看下银行年报里的那些名词,以后看起银行年报也能666。

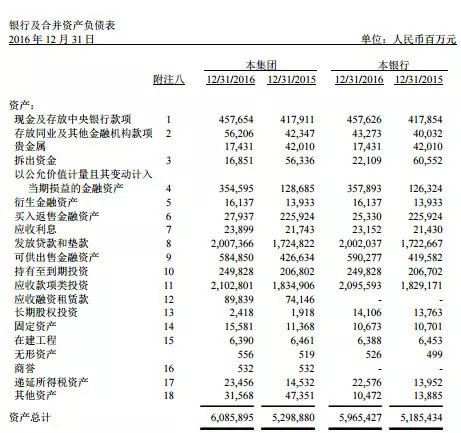

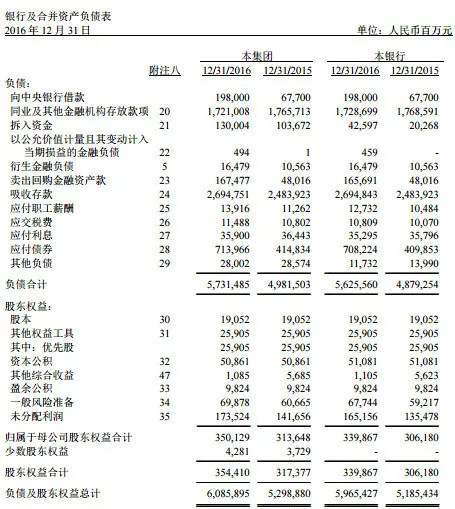

先放一张银行的资产负债表,大家先感受一下与企业资产负债表的不同。

银行最基本的业务就是存贷款业务,吸收存款,发放贷款,所以银行的故事就是从最基本的借贷业务开始。

01 “发放贷款和垫款”和“吸收存款”

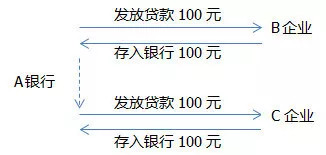

A银行发放一笔100元的贷款给B企业,B企业在获得贷款后将资金存入A银行,所以A银行又吸收了一笔存款,银行会继续拿这笔存款去发放贷款,如此循环,银行的贷款规模(发放贷款和垫款)和存款规模(吸收存款)不断增加。类比一般生产企业,存款就是生产产品的原料,贷款就是出售的产品,银行从中获得的息差收入就是产品的售价和成本之间的差额。

02 “存款准备金率”和“现金及存放中央银行款项”

但是银行每吸收一笔存款,需要在中央银行存入存款准备金,包括法定存款准备金和超额存款准备金,主要是保证银行的日常支付和结算,比如存款人突然要取款了,不同银行之间进行清算等等。所以,在银行的资产中有一项“现金及存放中央银行款项”,就是为了保障银行的支付结算。

存款准备金相对于存款的缴存比例被成为存款准备金率,法定存款准备金率是由央行规定的, 其高低决定银行每笔存款可用于贷款的规模多少,所以,提到了调节货币政策的作用。

03 银行存款以外的资金来源

对于银行而言,吸收存款是被动获得负债,另外还有一些主动获得负债的行为,比如找“央妈”借钱,就是“向中央银行借款”;找银行同业或者非银金融机构借钱,获得同业借款,就是“同业及其他金融机构存放款项”;还可以在同业拆借市场中,拆入短期资金,以应付流动性需求,就是“拆入资金”;当然还可以发行金融债或者是同业存单,就是“应付债券”。

类比企业,实际上银行不同的融资渠道,可以理解成为企业不同的供应商,价格上会有差异,虽然有些供应商提供的原料价格便宜,但是物美价廉,不是所有企业都能拿到货,企业没有办法,只能去找其他的供应商,价格虽然是高了,但至少能保证供货。

对银行而言,一般性存款的资金成本是最低的,目前一年期存款基准利率是1.5%,有些银行上浮了40%左右,也才2.1%;一年期的同业借款利率目前在4.9%左右;一年期同业存单利率在4.8%左右,所以,一比较,存款的资金成本优势不言而喻,但往往好东西都是可遇而不可求的。

04 银行贷款以外的资产配置

银行在获得资金后,内部也是需要进行资源配置,除了发放贷款外,还可以进行债券投资,或者是开展同业业务。

目前很多银行很重视债券投资,部分银行投资类资产规模已经接近贷款。一般债券投资会被计入“以公允价值计量且其变动计入当期损益的金融资产”、“可供出售金融资产”、“持有至到期金融资产”和“应收款项类投资”这四个科目里,其差异在于是交易还是投资,是会中途卖出,还是一直持有至到期。

银行还会持有一些同业类资产,比如会借给银行同业或是非银机构,即为“存放同业及其他金融机构款项”,或是有临时性的资金剩余,会短期拆借给同业,即为“拆出资金”。

或者会投资一些同业机构发行的产品,比如同业理财、同业投资等,会计入“应收款项类投资”。

类比企业,考虑市场上不同产品的价格和需求后,会在ABC三类产品中决定多生产哪个,少生产哪个。对银行而言,考量的因素除了各个资产的价格,还有风险的大小,以及流动性的需求,所以银行考核中会有一些比较特殊的指标,如风险调整资本收益率(RORAC),衡量银行资产组合的风险。

05 “资本充足率”,资本约束杠杆

银行通过借钱,发放贷款或是投资,所以本质是杠杆经营。对于一般企业而言,资产负债率是我们来衡量企业杠杆的主要指标,负债规模过大,资产负债率高,企业的经营风险就会很大,虽然收益会放大,但在亏损时,风险也会被放大。所以,银行也会通过资本充足率来约束银行资产规模的扩张,从而约束银行的杠杆。

根据公式:资本充足率=资本净额/加权风险资产总额,假设资产充足率为10%,所以,在既定的资本规模下,加权风险资产的规模最多是资本的10倍,从而对银行资产规模的扩张形成了约束。

银行根据资本构成的不同,有核心一级资本充足率、一级资本充足率、资本充足率等不同指标,其差异在于资本的构成,除了传统意义上的我们所孰知的资本构成,比如实收资本、资本公积、盈余公积、未分配利润外,还包括其他一些具有转股性质,或是吸收损失功能的资本工具,比如优先股、混合资本工具、次级债等。

表1 银行资本构成和不同纬度资本充足率

对于资本充足率,银监会的标准逐年提高,同时对系统重要性银行和其他银行设立了不同的标准。

表2 我国银行资本充足率要求

06 “不良率”与“拨备覆盖率”

银行发放贷款,可能会存在贷款人无法正常还款的,从而产生逾期。类比一般企业,就跟企业把产品卖给客户后,客户欠钱不还,从而产生账期一样。对于贷款,首先需要进行分类,目前是采取“五级分类”法,即正常类、关注类、次级类、可疑类、损失类,不良贷款即次级类、可疑类和损失类三类贷款的总和,不良贷款率即为不良贷款与各项贷款余额的比值,根据表3,不良贷款余额为344.16亿元,不良率为1.65%。

表3贷款五级分类

根据我国《银行贷款损失准备计提指引》规定,银行需要计提一般准备、专项准备和特种准备:

1、一般准备:年末余额不得低于年末贷款余额的1%;

2、专项准备:对于关注类贷款,计提比例为2%;对于次级类贷款,计提比例为25%;对于可疑类贷款,计提比例为50%;对于损失类贷款,计提比例为100%。其中,次级和可疑类贷款的损失准备,计提比例可以上下浮动20%;

3、特种准备由银行根据不同类别(如国别、行业)贷款的特种风险情况、风险损失概率及历史经验,自行确定按季计提比例。

所以,根据表3中贷款分类,我们大致可以测算出,一般准备不得少于208亿;专项准备=539.19*2%+174.96*25%+120.68*50%+48.52*100%=163.38亿,所以贷款损失准备合计至少为371.38亿元,计算下来拨备覆盖率=贷款损失准备/不良贷款余额=107.91%;拨贷比=贷款损失准备/贷款余额=1.79%。

但是监管对拨备覆盖率和拨贷比的比例都有要求,根据最新下发的《关于调整商业银行贷款损失准备监管要求的通知》,将拨备覆盖率要求由150%调整为150%-120%,贷款拨备率监由2.5%调整为1.5%-2.5%。

所以,从银行的角度而言,偏保守的银行会提高贷款损失准备的计提比例,比如上述银行的实际贷款损失准备为722亿,拨备覆盖率和拨贷比分别达到210.51%和3.48%。

贷款损失准备不会在资产负债表中体现出来,直接在贷款总额中扣除,所以资产负债表里显示的“发放贷款和垫款“是扣除贷款损失准备后的净值。所以,当发生坏账需要核销时,直接在贷款损失准备中进行扣除即可,不会影响到资产负债表里的贷款净值。

对于每年的贷款损失准备都需要计提新的资产减值损失,实际上是一个预期损失的概念,不一定会真的发生损失,只是计提出来,放入拨备中,对不良贷款可能发生的预期损失提供一种保障。因为“资产减值损失“是计入利润表的,所以会拨备计提的多少会影响到银行的净利润,从而也有说法”拨备是银行的蓄水池“。

表4 贷款五级分类

总而言之,大家记住:银行做的就是资金买卖,借来的钱不能全部贷出来,要缴存一部分的准备金,以备大家突然取现或是结算;贷出去的钱也要计提准备金,万一别人还不了钱了,要用来补窟窿。因为是借钱做生意,所以杠杆要控制,受到资本充足率的约束。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP