“YOLO们”嗅到爆金币良机 豪赌“AI信仰”卷土重来

长期以来,对于AI盈利前景持怀疑论者一直警告称,人工智能相关的热门股票存在泡沫,尤其是自2023年以来持续受益于全球布局AI这股史诗级热浪的芯片股。现在,随着全球芯片股回调之势似乎告一段落,科技股多头们坚信这轮回调挤掉了绝大部分“AI泡沫”,后市行情中那些能够在AI浪潮中持续获利的科技公司有望步入新一轮“主升浪”暴涨,比如英伟达(NVDA.US)、AMD(AMD.US)以及博通(AVGO.US)等热门芯片股。芯片对于ChatGPT等热门生成式AI工具来说不可或缺的核心基础设施,这些热门芯片股堪称AI热潮最大赢家。

痴迷于在AI热潮中随着多头趋势而大举押宝英伟达等热门芯片股的“YOLO们”——即以“你只活这一次”(You Only Live Once)为投资宗旨的激进投资群体,他们热衷于以“赌博式”的方式全仓或买入高杠杆期权来押宝某一只个股。

不少迹象显示,“YOLO们”似乎在近日大举逢低买入自2023年以来受益于AI的热门芯片股,从Reddit热门散户投资者论坛以及社交媒体X的散户投资风向来看,“YOLO们”押注芯片股这波回调将是逢低买入英伟达等受益于AI的热门芯片股的“一生只有一次式良机”,押注“AI信仰”将在全球再掀波澜,进而带动芯片股迈入新一轮暴涨行情。

人工智能股票热度消退之际,看涨者寻得布局良机

与人工智能硬件基础设施制造商相关的股票,其中包括戴尔科技(DELL.US)、超微电脑(SMCI.US)、ARM(ARM.US),以及英伟达与AMD等公司近几个月来承受着巨大抛售压力,但是这也使得它们的估值在英伟达重磅财报出炉前回到了相对合理的水平,且这一轮抛售浪潮几乎淘汰了那些蹭AI热度且业务模式几乎无法实现盈利的AI概念股,这也是多头们认可的“挤泡沫”逻辑。

随着大多数大型云计算客户计划继续在人工智能项目,尤其是AI数据中心建设上坚持投入数十亿美元,更加支持英伟达等芯片巨头长期盈利基本面。长期看涨英伟达等芯片股多头们普遍表示,是时候有选择地重新进入人工智能领域了,毕竟全球范围如此大规模的AI数据中心建设离不开英伟达AI GPU、博通以太网芯片与人工智能ASIC芯片、企业级SSD存储以及光纤、液冷设备等诸多硬件基础设施。

来自加拿大皇家银行财富管理部门(RBC Wealth Management)的技术策略师罗布•斯卢默表示:“人工智能股票的走势肯定是戏剧性的,但它们已经回到了今年剩余时间内可以稳定下来的水平。”“动量势头指标已经从‘超买’转为‘超卖’,现在头寸已经趋于中性甚至平仓,交易员们完全有机会重新建仓。”

经过这一轮全球芯片股回调之后,较低的市盈率以及长期可持续的人工智能需求——全球“芯片代工之王”台积电(TSM.US)已经用强劲的业绩展望和7月份无与伦比的45%增速强劲销售证明了这一点,这在很大程度上表明,人工智能硬件最糟糕的时期可能已经过去,至少从AI芯片的需求基本面层面来说,与AI相关的基本面稳健热门芯片股上行逻辑可谓“无懈可击”。

近日有业内人士曝出,由于全球对于英伟达即将量产的Blackwell架构AI芯片需求极为强劲,英伟达已将其与芯片代工巨头台积电的AI芯片代工订单量大幅增加至少25%。

因此,当前AI芯片需求可谓无比强劲,未来很长一段时间可能也是如此。台积电管理层近期在业绩说法会上表示,AI芯片所需的CoWoS先进封装预计供不应求持续至2025年,2026年有可能小幅缓解。博通首席执行官Hock Tan在最近一次的业绩会议上预测,2024财年全年与人工智能相关的合计营收规模将超过110亿美元,相比之下,在截至5月5日的三个月中,博通整个半导体业务部门营收约72亿美元。

由AI芯片引领的这一波芯片行业复苏趋势可谓愈发明朗,美国半导体行业协会 (SIA) 近日公布的数据显示,2024 年第二季度全球半导体行业销售总额高达1499 亿美元,相比2023年第二季度增长18.3%,比本已强劲的2024 年第一季度增长6.5%。其中2024年6月销售额约为 500 亿美元,比 5月的491亿美元总额增长1.7%。关于2024年半导体行业销售额预期,SIA 总裁兼首席执行官 John Neuffer 在数据报告预计2024 年整体销售额将相比于2023年实现两位数级别增幅。

研究机构Gartner同样预计生成式AI和大语言模型(LLM)发展趋势将全面推动数据中心部署基于AI芯片的高性能服务器,该机构预计2024年全球AI芯片总营收规模将达到约710亿美元,较2023年大幅增长 33%,2025年则有望达到920亿美元。

在“Advancing AI”发布会上,英伟达最强竞争对手AMD将截至2027年的全球AI芯片市场规模预期,从此前预期的1500亿美元猛然上修至4000亿美元,而2023年AI市场规模预期仅仅为300亿美元左右。知名投资机构I/O Fund预计2027年全球AI数据中心市场的总计潜在市场规模将达到4000亿美元,而到2030年预计将达到惊人的1万亿美元。

资金逐渐重拾热门芯片股,期待新一轮涨势

二级市场层面,全球资金已经开始重拾科技股,尤其是与AI相关的热门芯片股,这些股票已经出现了明显反弹的迹象:数据中心AI芯片领域处于垄断地位的英伟达股价较8月份低点大幅反弹超17%。

美国银行(Bank of America Corp.)最新的客户数据显示,截至上周美股科技板块出现了四周来的首周资金净流入。关于英伟达股价预期,美国银行强调,英伟达近日股价下跌提供绝佳的逢低买入机遇,重申目标价150美元以及芯片行业首选投资标的。截至发稿,英伟达股价徘徊于114美元附近。

来自Truist Advisory Services的联席首席投资官基思•勒纳表示:“过剩的部分似乎已被榨干。”他最近上调美股科技股评级,并且写道:“在经济降温的大环境下,我们预计投资者们将重返基本面强劲的科技股,因为人工智能及其长期乐观的增长前景带来股价利好。”

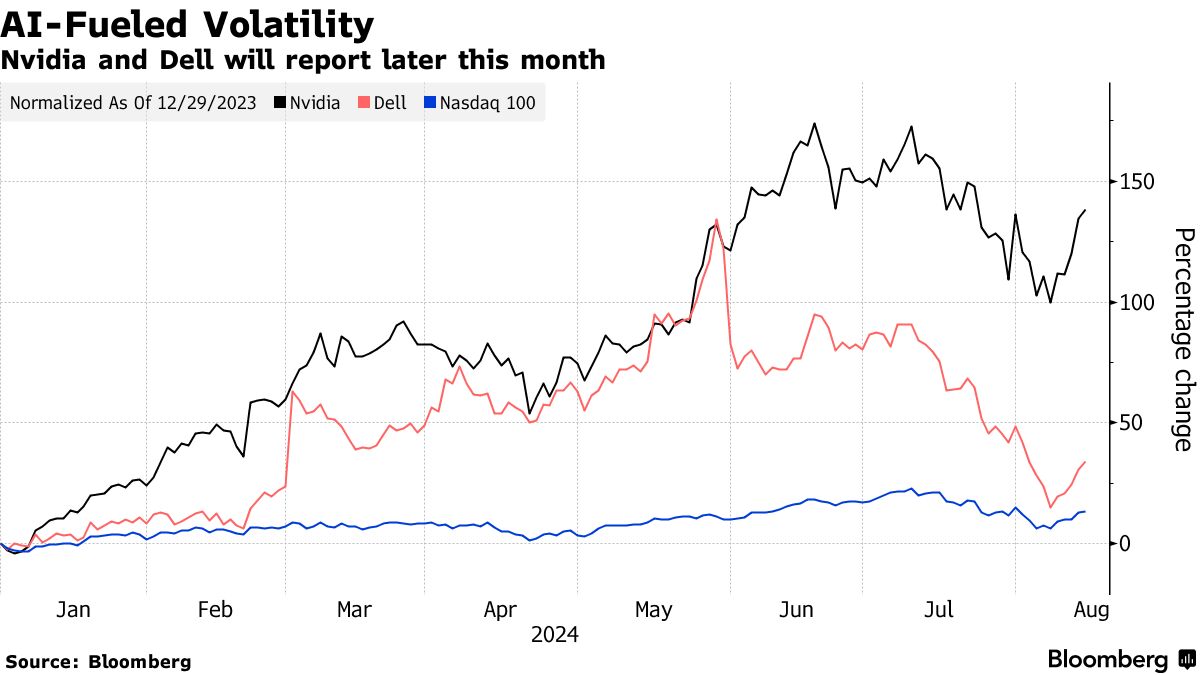

受益于AI投资热潮的戴尔和英伟达即将发布的业绩可能是对抛售是否真的结束的关键考验。戴尔因其可运行人工智能数据轰炸般工作负载的高性能AI服务器以及与英伟达长期深度绑定的硬件合作关系而成为市场宠儿,但其股价从5月份的历史高点跌至上周的低点,跌幅超过50%,其预期市盈率已经低于标普500指数,促使逢低买入在近日涌入戴尔,自8月7日以来涨超8%。

来自 Kestra Investment Management的投资组合主管德里克·舒格表示:“市场对戴尔的非理性情绪已经消退,但它确实是一家真正的多元化企业,长期以来一直表现出持续的盈利增长,这使其成为一个更具吸引力的投资领域。”巴克莱(Barclays)的分析师们同意这一观点,他们在周二上调了该股的评级,称抛售已将“人工智能炒作泡沫”从估值中剔除。

尽管如此,关于如何评估硬件基础设施领域未来的人工智能机遇的争论仍在继续。AI服务器制造商超微电脑体现了这一点,该公司的市值在2024年的头几周翻了四倍,但由于投资者们开始质疑业绩与市值是否匹配,该公司股价近期暴跌近60%。

该公司上周发布的季度报告为看多和看空双方提供口实。虽然业绩不及预期,导致大幅抛售,但该公司今年的销售额展望超出市场预期。该股目前估值还不到2024年逾40倍预期市盈率峰值的一半,但在过去几天一直在反弹。

但即使在最近的抛售之后,一些分析师仍然有可能认为受益于AI的芯片股估值过高。按远期销售额计算,ARM是纳斯达克100指数中估值最高的股票,而英伟达排在第三位。

随着微软、亚马逊和Meta Platforms Inc.等大型客户承受着庞大人工智能投资必需获得回报的压力,人们担心未来几个季度的支出可能因股东们施压利润增速而放缓。

American Century Investments投资组合经理DJ Cross表示,目前的科技公司AI资本支出计划对人工智能相关硬件,尤其是英伟达和博通等公司来说是个好兆头,“但人们对资本支出大幅增加带来的短期投资回报仍持有谨慎态度,这实际上引发了对未来12-18个月需求‘悬崖’的担忧。”“我们可能不得不忍受波动性增加。”DJ Cross表示。

扫码下载智通APP

扫码下载智通APP