崔东树:8月中国汽车实现出口61万台同比增速39% 主要因国际市场竞争力提升

智通财经APP获悉,乘联会崔东树发文称,2024年8月中国汽车实现出口61万台,同比2023年8月增速39%、环比上月增10%,同环比走势很好;1-8月中国汽车实现出口409万台,出口增速27%。今年的主要动力仍是中国产品竞争力提升和欧美市场的小幅增长及俄乌危机下的俄罗斯市场的国际品牌全面被中国车替代,尤其是中国的燃油车出口竞争力提升带来的出口增大。

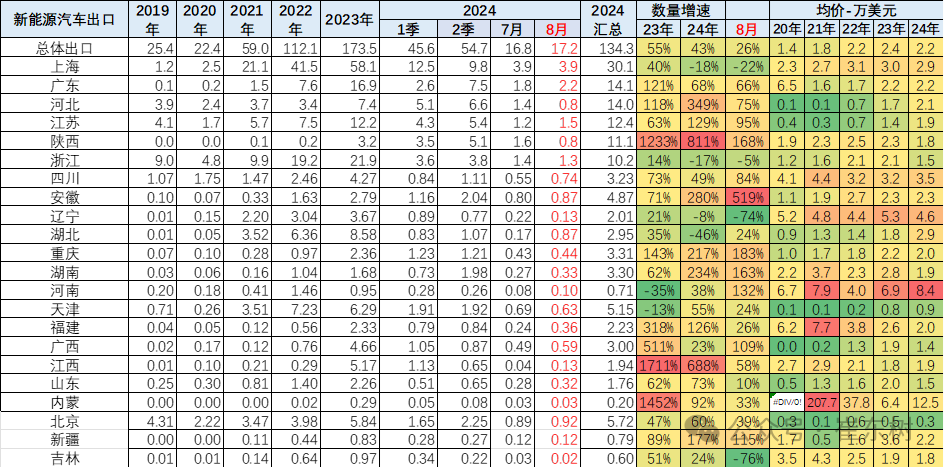

今年的主要动力仍是中国产品竞争力提升和中美洲和南美洲市场的小幅增长及俄乌危机下的俄罗斯市场的国际品牌全面被中国车替代,尤其是中国的燃油车出口竞争力提升带来的出口增大。2024年1-8月新能源乘用车出口131万台,同比增长25%,新能源乘用车出口占比新能源汽车出口总量的98%。2024年8月新能源汽车出口量18万台,同比增速20.9%,环比上月增速2.9%,2024年1-8月新能源汽车累计出口量139.7万台,同比增长24.9%。

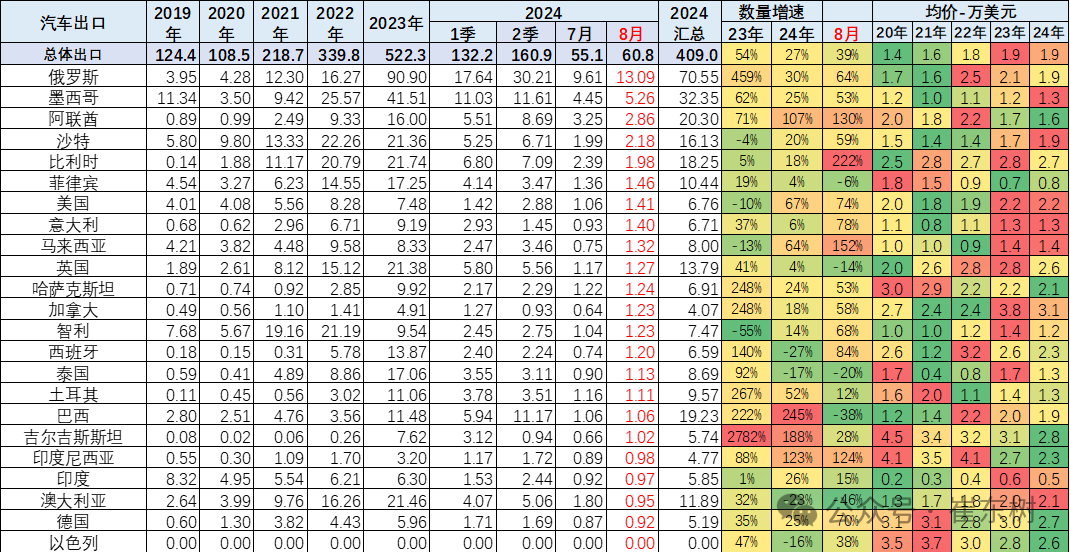

2024年8月中国汽车出口总量的前10国家:俄罗斯130948辆、墨西哥52640辆、阿联酋28576辆、沙特21836辆、比利时19752辆、菲律宾14609辆、美国14064辆、意大利14005辆、马来西亚13224辆、英国12670辆;8月中国汽车出口增量的前五国家:俄罗斯50872辆、墨西哥18185辆、阿联酋16171辆、比利时13610辆、沙特8116辆。

2024年1-8月整车出口总量的前10国家:俄罗斯705514辆、墨西哥323540辆、阿联酋203048辆、巴西192254辆、比利时182504辆、沙特161261辆、英国137925辆、澳大利亚118888辆、菲律宾104402辆、土耳其95650辆;1-8月中国汽车出口增量的前五国家:俄罗斯161695辆、巴西136511辆、阿联酋105043辆、墨西哥65306辆、吉尔吉斯斯坦37516辆。增量前5国家的增量贡献度为62%,其中俄罗斯出口贡献巨大。2024年1-8月澳大利亚、泰国、厄瓜多尔、法国等市场下降较大;中亚和俄罗斯市场都表现相对较强,巴西和俄罗斯市场也成为增量的核心市场。

2023年增量相对较多的是俄罗斯、中亚和北美、亚洲的市场,近期俄罗斯、墨西哥、巴西等都很强。总体看世界疫情对中国汽车市场出口带来一定促进,由于海外冲突和中国汽车性价比提升导致中国对各类国家出口也有一定增量。

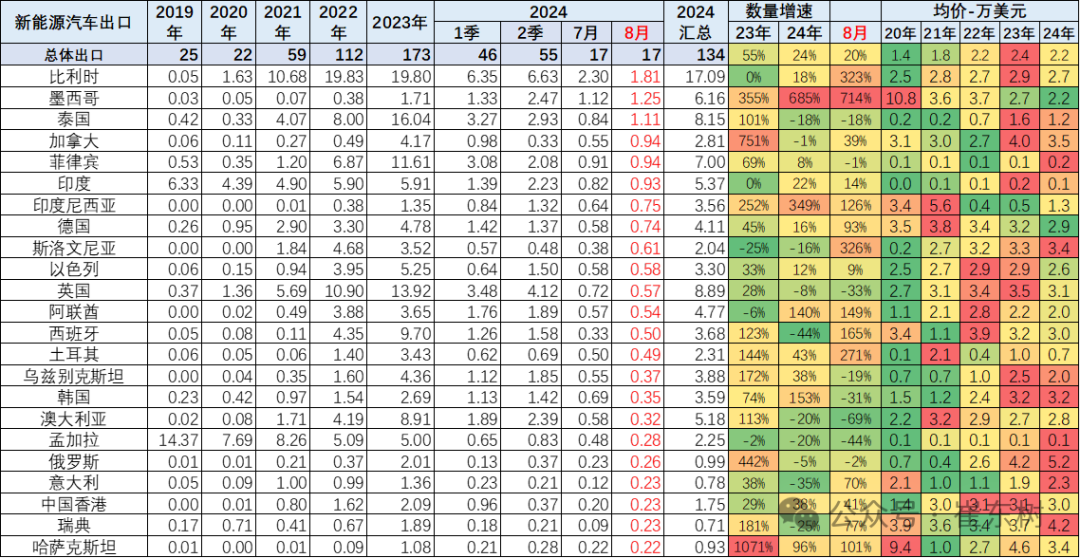

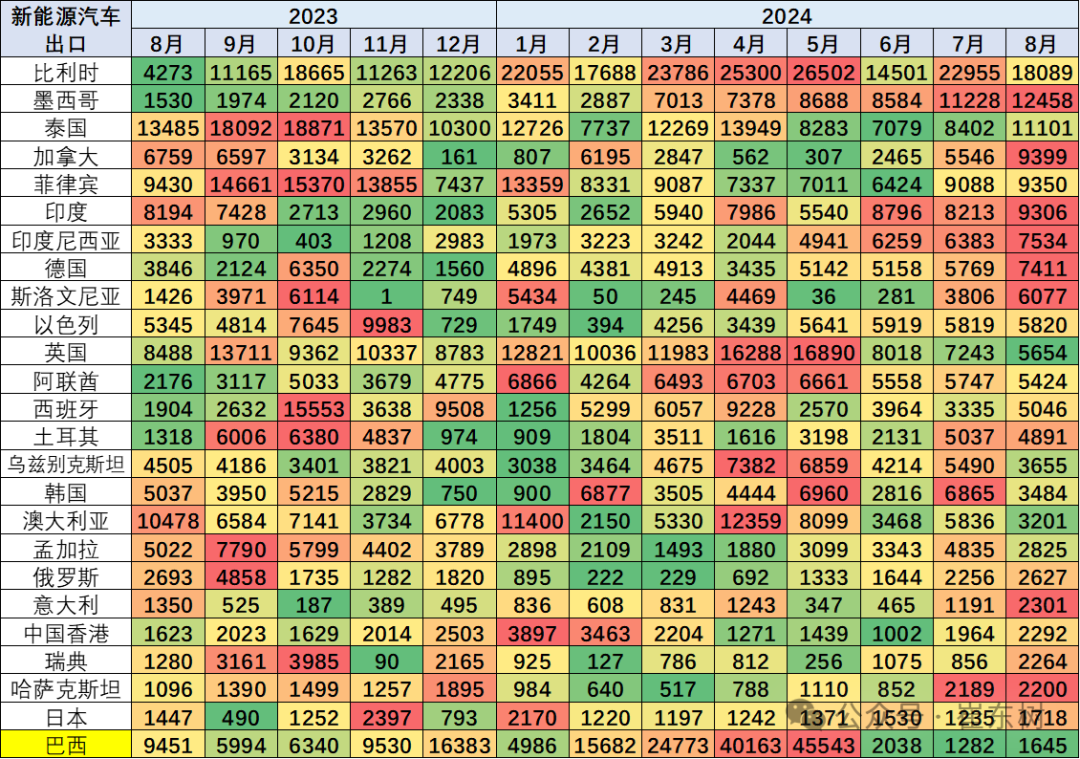

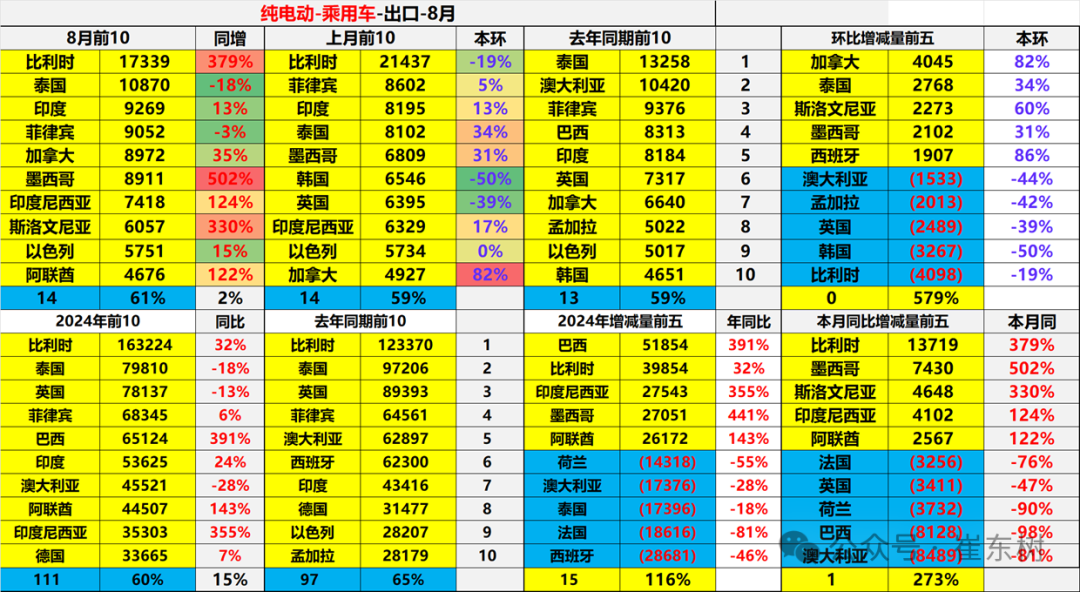

2024年8月中国新能源汽车出口总量的前10国家:比利时18089辆、墨西哥12458辆、泰国11101辆、加拿大9399辆、菲律宾9350辆、印度9306辆、印度尼西亚7534辆、德国7411辆、斯洛文尼亚6077辆、以色列5820辆;8月中国新能源汽车出口同比2023年8月增量的前五国家:比利时13816辆、墨西哥10928辆、斯洛文尼亚4651辆、印度尼西亚4201辆、土耳其3573辆。

2024年1-8月新能源汽车出口总量的前10国家:比利时170876辆、巴西136112辆、英国88933辆、泰国81546辆、菲律宾69987辆、墨西哥61647辆、印度53738辆、澳大利亚51843辆、阿联酋47716辆、德国41105辆;1-8月中国新能源汽车出口增量的前五国家:巴西106171辆、墨西哥53792辆、阿联酋27870辆、印度尼西亚27674辆、比利时26145辆,增量前5国家的的增量贡献度为98%,其中巴西出口贡献巨大。

出口增长动力是天帮忙、高质量、人努力、地缘变。首先是天帮忙—中国汽车产业链韧性强;其次是高质量—新能源的出口贡献增大;第三是人努力—自主品牌企业很努力;第四是地缘变—中国出口的全面发展。

中国新能源车出口向发达国家市场呈现高质量发展的局面,主要是出口西欧和东南亚市场,近两年西欧和南欧的比利时、西班牙、斯洛文尼亚和英国等发达国家持续成为出口亮点,8月稍有回落。而今年对巴西等美洲国出口走强。自主品牌的上汽乘用车、比亚迪等新能源车型表现较顽强。虽然新能源汽车出口欧洲8月暂时放缓,期待随着欧洲反补贴影响的逐步适应,中国对欧洲出口应该还能回升向上。

一、中国汽车出口总体走势

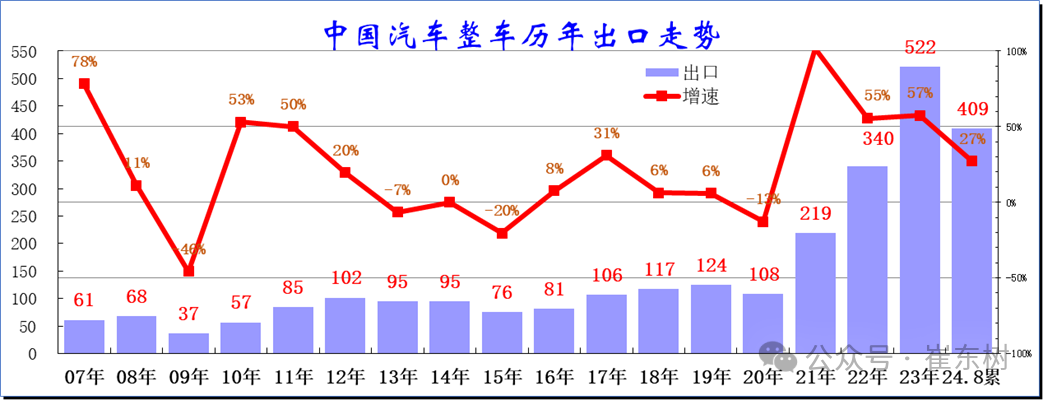

1、汽车出口历年走势

中国汽车出口经历多年的百万量级平台期终于在2021年开始突破。在2013-2016年世界经济低迷下的剧烈下滑后,2017-2020年出口增速逐步企稳改善,年度出口量维持在100万台左右水平。2020年的出口达到108万台,同比下降13%,随后进入高增长期。

由于世界疫情冲击和特斯拉国产,中国汽车出口实现2021-2023年的巨大的销量和单价的突破。2023年中国汽车实现出口522万台,出口增速54%的持续强增长。2024年1-8月中国汽车出口409万台,同比增长27%。只要国际上有稳定的市场环境,未来中国汽车出口发展仍有巨大空间。

2020年全年的销量达到108.5万台,同比下降13.1%。2021年的出口市场销量218.7万台,同比增长102%。

2022年的出口市场销量340万台,同比增长55%,主要是海外供给不足和中国车企出口竞争力的大幅增强。2023年中国汽车实现出口522万台,出口增速54%的持续强增长,表现超强,相对于国内汽车销量的逐步复苏,出口市场的表现仍是超强的。近两年的国际疫情+俄乌危机下的中国出口增长较大。

2024年8月中国汽车实现出口61万台,同比2023年8月增速39%、环比上月增10%,同环比走势很好;1-8月中国汽车实现出口409万台,出口增速27%。今年的主要动力仍是中国产品竞争力提升和欧美市场的小幅增长及俄乌危机下的俄罗斯市场的国际品牌全面被中国车替代,尤其是中国的燃油车出口竞争力提升带来的出口增大。

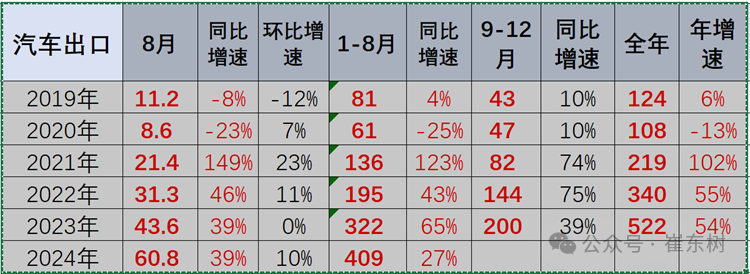

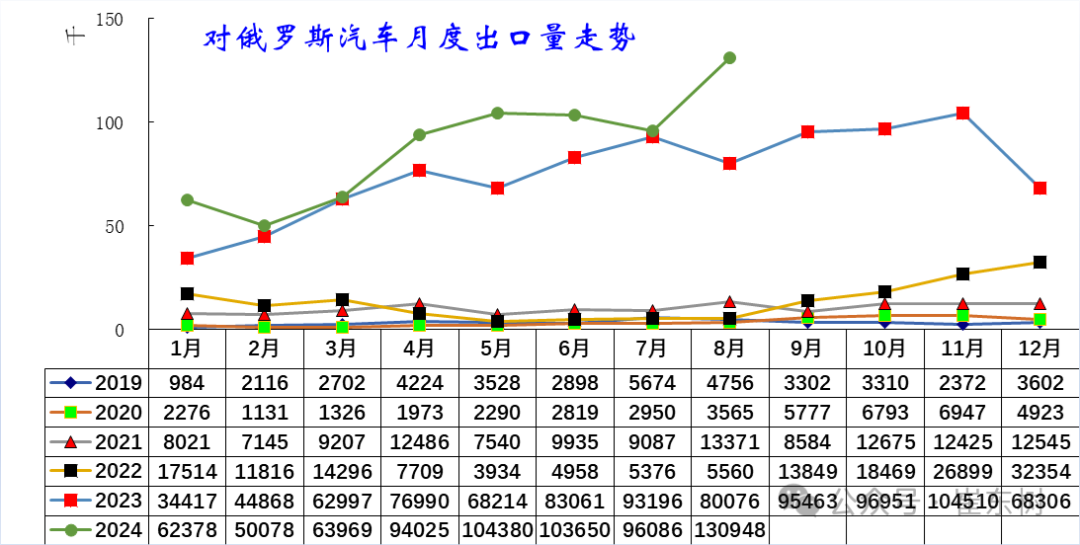

2、整车出口月度走势

从月度走势看,近几年的出口仍呈现季节性特征,呈现夏季走高与国内反差走势特征。2022年车市出现开局较强,但受到上海疫情影响的2-4月呈现出口量逐月环比下降,5-12月持续攀升。而2023年出口继续保持强势,保持2022年4季度的销量,体现中国汽车产业的世界竞争力大幅提升。

2024年1-8月中国汽车出口基本符合前几年的月度走势,1季度增速相对前三年的超高增速有所放缓,4-5月增速回升,6月偏弱,8月开始出口恢复增长。今年1-2月的出口仅增长20%,3-5月增长30%以上,汽车出口在近期外部环境复杂下反而走强。

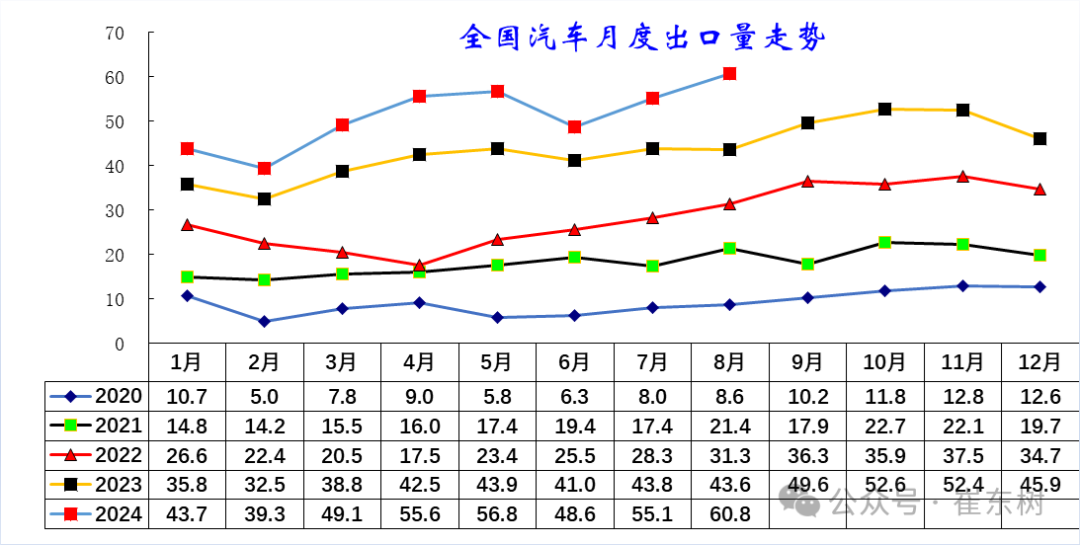

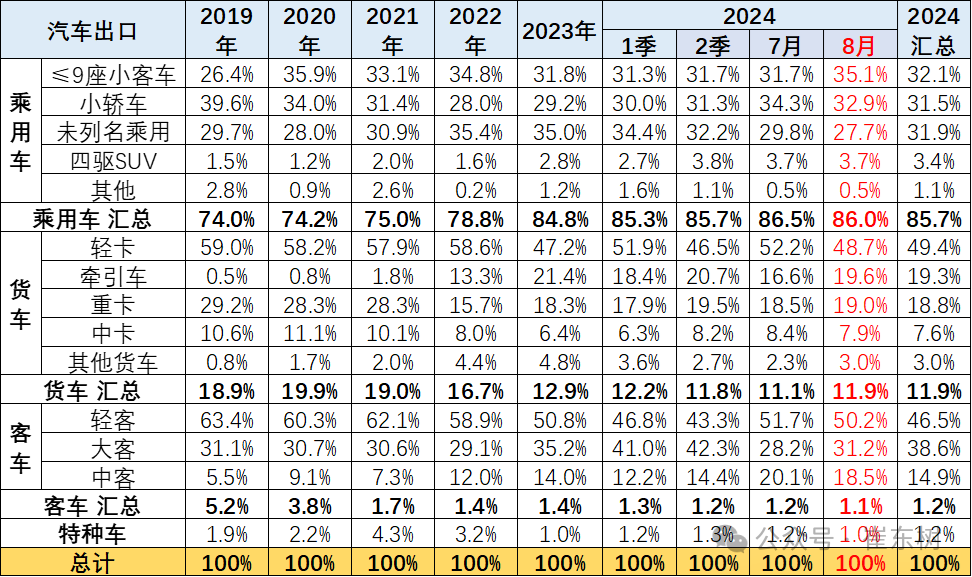

3、汽车整车出口结构特征

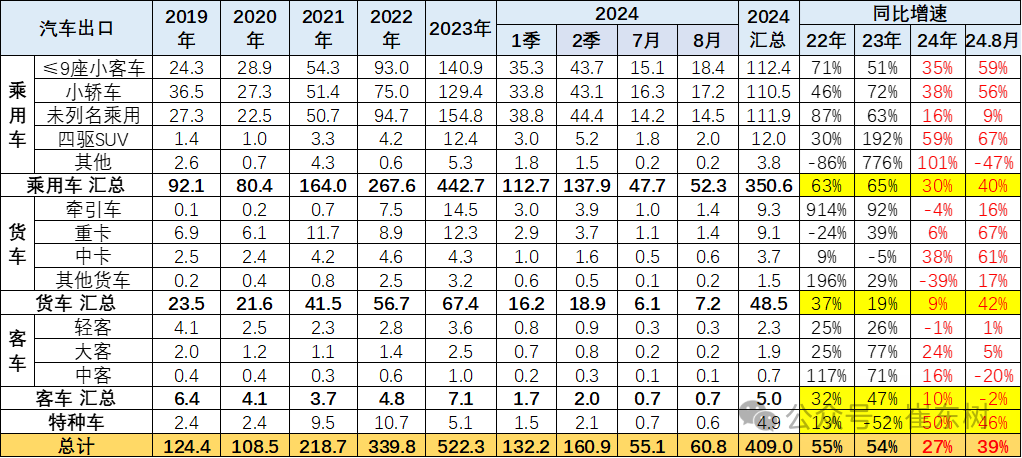

2020年前的出口维持在百万规模。2021年整车出口(含底盘)出口219万台,增速102%的表现算很好。2021-2022年出口表现较好的是四驱SUV和其它乘用车。

2023年的汽车出口是全面走强,油车强,乘用车是出口主力,增速65%,其中四驱SUV、小客车出口较好。

2024年俄罗斯市场需求增速弱了,乘用车出口韧性较强。卡车、客车和特种车出口表现有所疲软,8月的乘用车出口增40%的走势回稳。

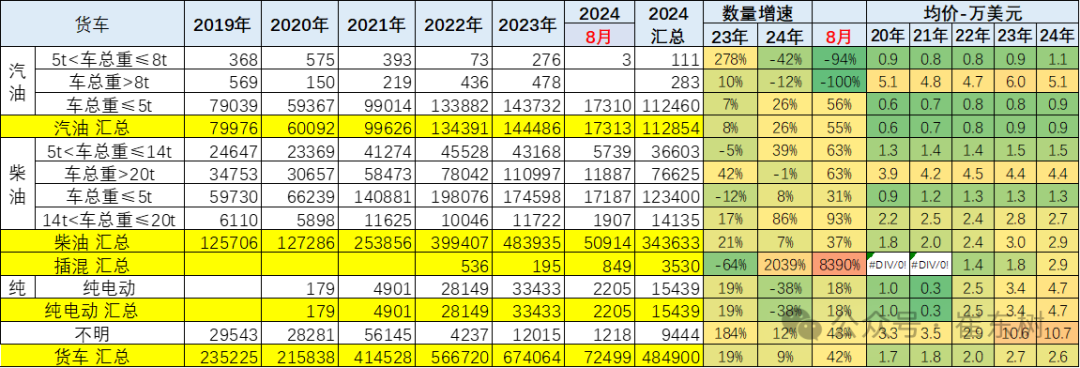

今年海关卡车出口增9%,相对于国内的卡车低迷,近期各类卡车出口偏分化,中重卡出口较好。

从结构看,乘用车出口占比不断提升,卡车占比和客车占比大幅下降。乘用车的几类主力车型表现较均衡,表现下降的是小轿车的出口,2024年9座以下客车占比32%最高,8月达到35%。

卡车中的轻卡增长表现较好,牵引车出口表现回落。客车中的大中型客车回暖,轻型客车稍弱。

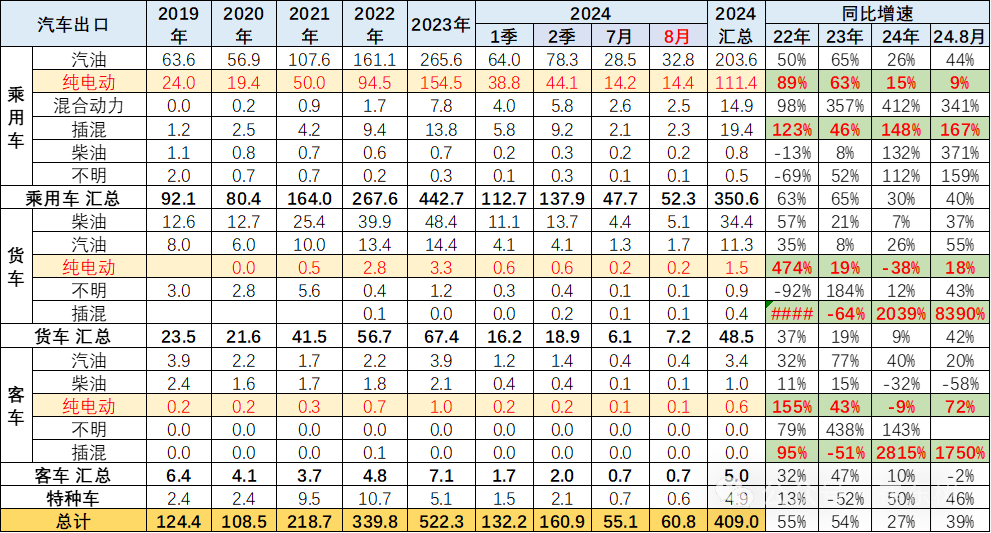

4、出口动力结构特征

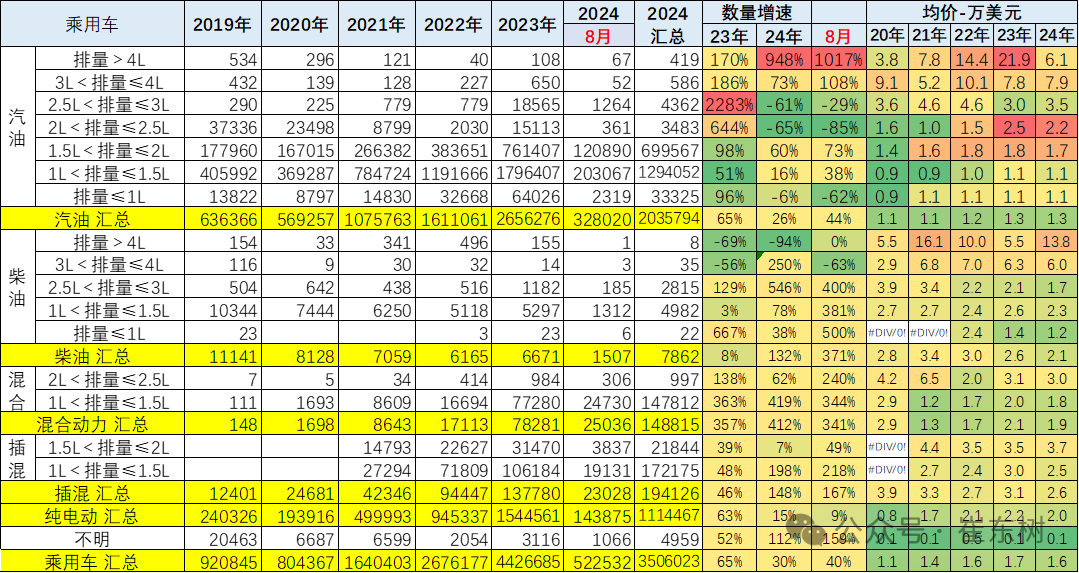

2024年的乘用车的出口增速回升,7-8月走势好于上半年增速。2024年8月的纯电动乘用车出口回落,插混和混合动力很强。1-8月汽油乘用车的出口很强。今年卡车和客车出口低迷,但汽油卡车的和汽油轻客走势较强,增长动力转变。

二、汽车出口市场格局

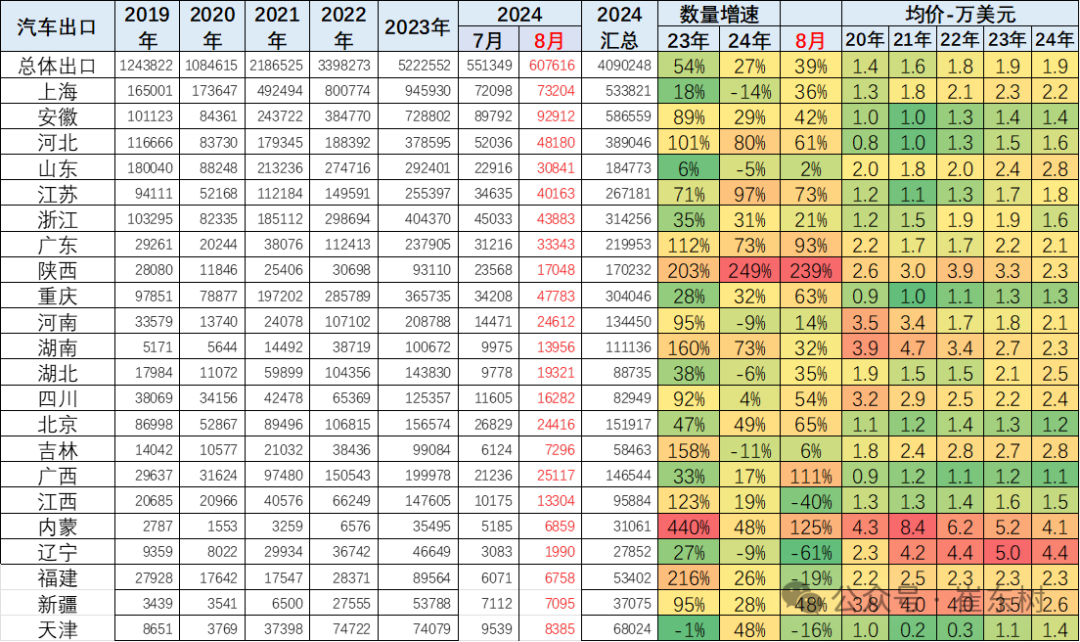

1、出口厂家国内区域特征

8月上海出口全国汽车龙头地位被安徽替代。上海对中国出口的重要意义极其明显,2023年上海95万台,这里主要是由于上海本地的企业相对比较优秀,尤其是上汽乘用车和特斯拉两家企业,出口量都相对较强,上汽通用出口表现平稳。但近期上海出口异常偏低,2024年1-8月降到53万台降14%,8月增36%。

安徽的出口表现相对较强,主要也是奇瑞的出口表现相对较强。陕西和河北、江苏的汽车出口贡献度上升较大。

2、出口分区域走势分析

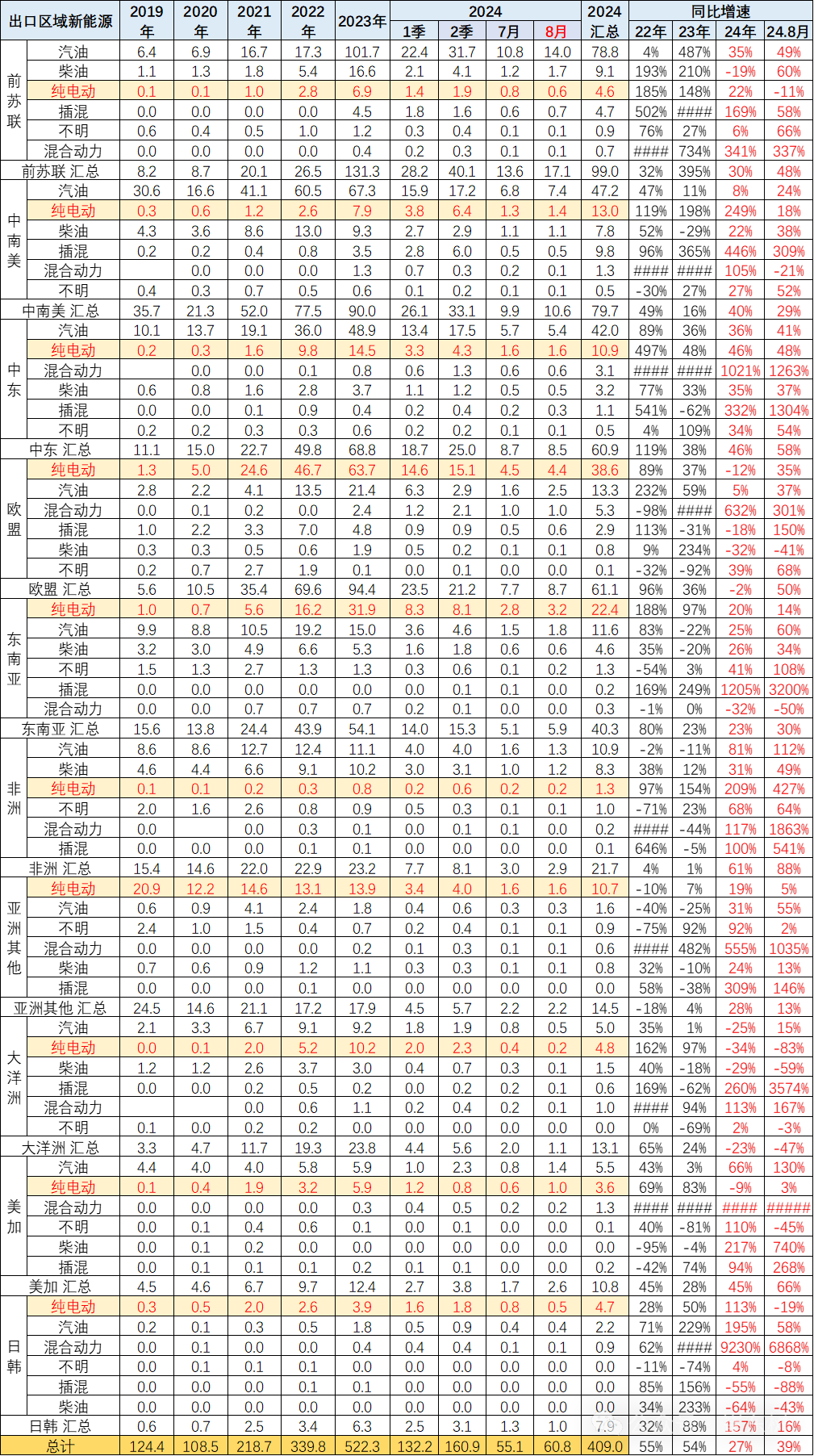

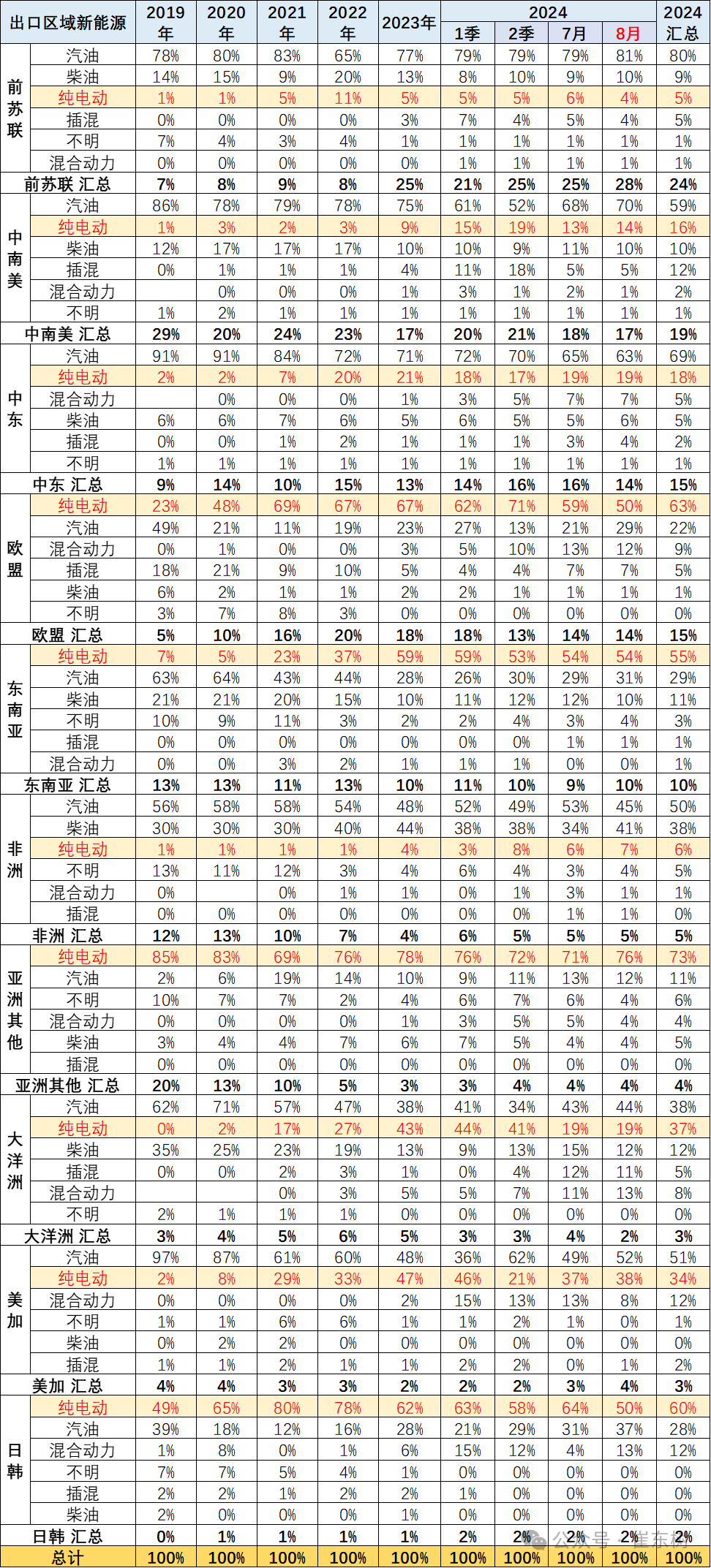

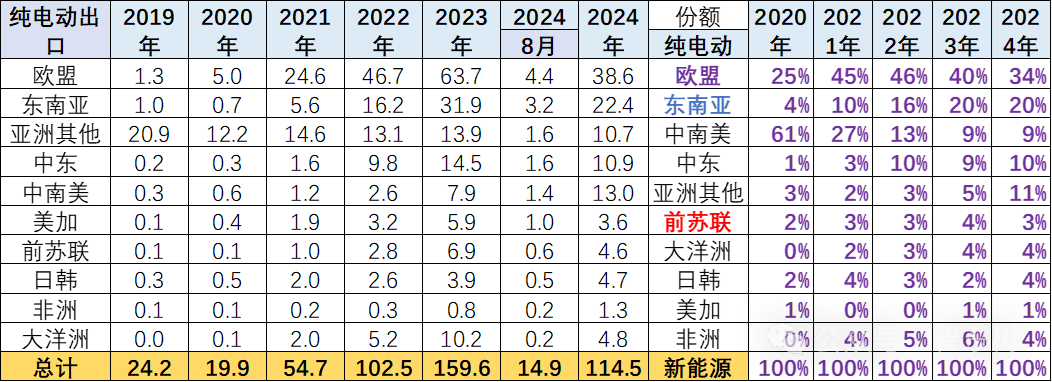

2024年1-8月对大洋洲和欧洲的纯电动出口明显放缓,但其它地区纯电动仍很强。红海危机基本对中国出口没有太大影响,欧盟政策导致中国新能源出口量下降一些,目前8月增长是挖掘非洲、南美、中东等市场的结果。

从销量看,2017-2023年的出口是逐步回升的态势,主要是欧洲的贡献。2024年欧盟占比下降,中南美和美加的出口有所增长。对日韩8月新能源车出口占比达到50%,远超其它地区。近期欧洲和北美发达市场的市场份额下降,发达国家的市场表现回落。

南美洲的新能源出口表现波动大。世界贫穷落后地方的出口需求不稳定不可持续。

3、整车出口分国别走势分析

2021年出口均价1.6万美元,2022年汽车出口均价1.8万美元,2023年上升到1.9万美元,今年出口均价1.9万美元,同比去年的均价几乎持平。

前期俄罗斯市场巨变,其它外资退出,因此2023年以来中国对俄罗斯的出口也较多。去年出口是对比利时的出口车较多,今年欧洲经济低迷,出口表现一般。

智利、秘鲁等车市2023年暴跌,巴西、土耳其等市场今年有所恢复,巴西市场波动较大。亚洲仍是沙特和孟加拉市场。近期的墨西哥市场表现较强,暂未受到欧美加税的影响。

4、整车出口月度增减量走势

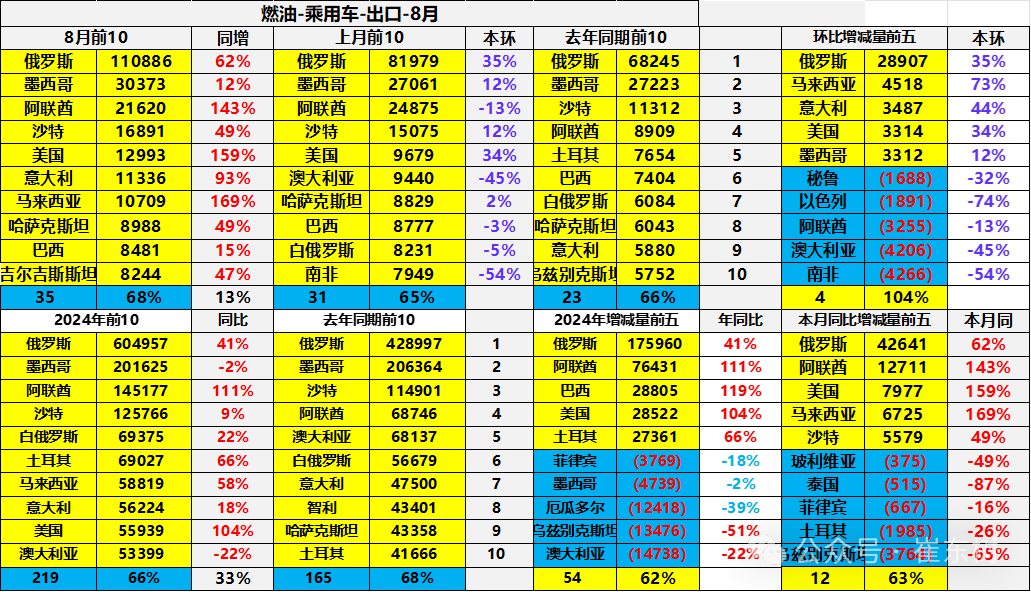

2024年8月中国汽车出口总量的前10国家:俄罗斯130948辆、墨西哥52640辆、阿联酋28576辆、沙特21836辆、比利时19752辆、菲律宾14609辆、美国14064辆、意大利14005辆、马来西亚13224辆、英国12670辆;8月中国汽车出口增量的前五国家:俄罗斯50872辆、墨西哥18185辆、阿联酋16171辆、比利时13610辆、沙特8116辆。2024年1-8月整车出口总量的前10国家:俄罗斯705514辆、墨西哥323540辆、阿联酋203048辆、巴西192254辆、比利时182504辆、沙特161261辆、英国137925辆、澳大利亚118888辆、菲律宾104402辆、土耳其95650辆;1-8月中国汽车出口增量的前五国家:俄罗斯161695辆、巴西136511辆、阿联酋105043辆、墨西哥65306辆、吉尔吉斯斯坦37516辆。增量前5国家的增量贡献度为62%,其中俄罗斯出口贡献巨大。2024年1-8月泰国、厄瓜多尔、法国等市场下降较大;中亚和俄罗斯市场都表现相对较强,巴西和俄罗斯市场也成为增量的核心市场。

2023年增量相对较多的是俄罗斯、中亚和北美、亚洲的市场,近期俄罗斯、墨西哥、阿联酋等都很强。总体看世界疫情对中国汽车市场出口带来一定促进,由于海外冲突和中国汽车性价比提升导致中国对各类国家出口也有一定增量。

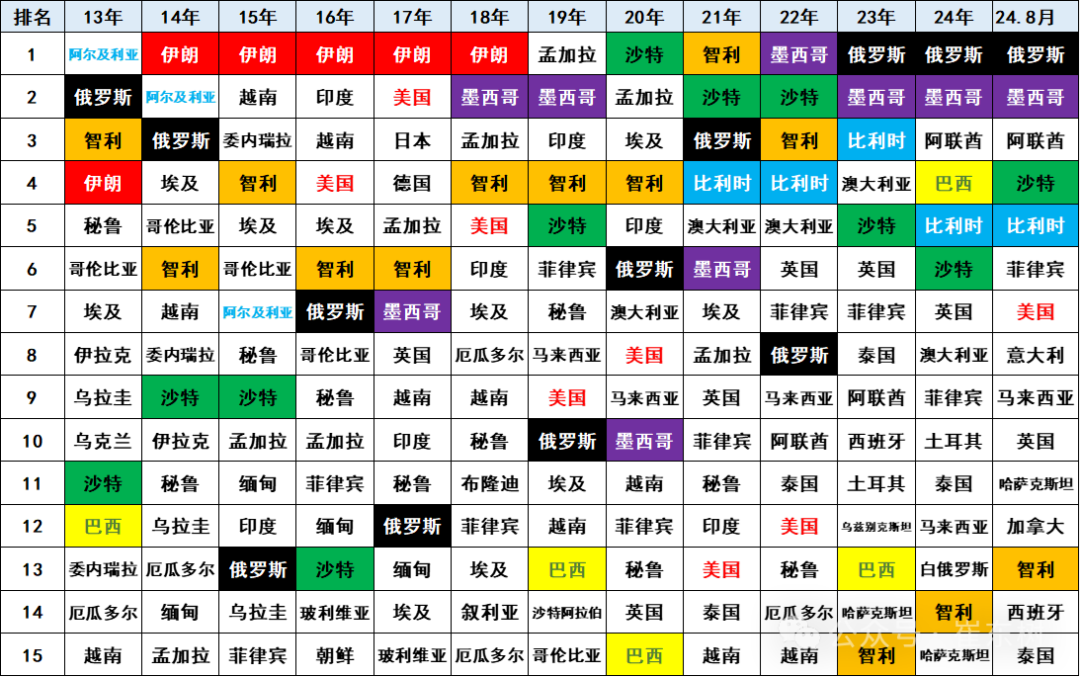

5、历年出口主力国家变化分析

前期汽车出口的海外根据地效果并不理想,2020年汽车出口实现主要是沙特、孟加拉、埃及、智利等国家,波动剧烈。

2022年汽车出口主要市场来自墨西哥、沙特、智利、比利时、澳大利亚、菲律宾、俄罗斯等,不发达国家较多。

2023年汽车出口主要市场来自俄罗斯、墨西哥、比利时、澳大利亚、沙特、英国等国家,欧美市场走势较强。近期澳大利亚、比利时、英国等相对发达国家表现改善。

2024年汽车出口结构变化,俄罗斯、墨西哥前两位没有变化,比利时恢复,巴西出口剧烈下滑,阿联酋和沙特的出口提升。

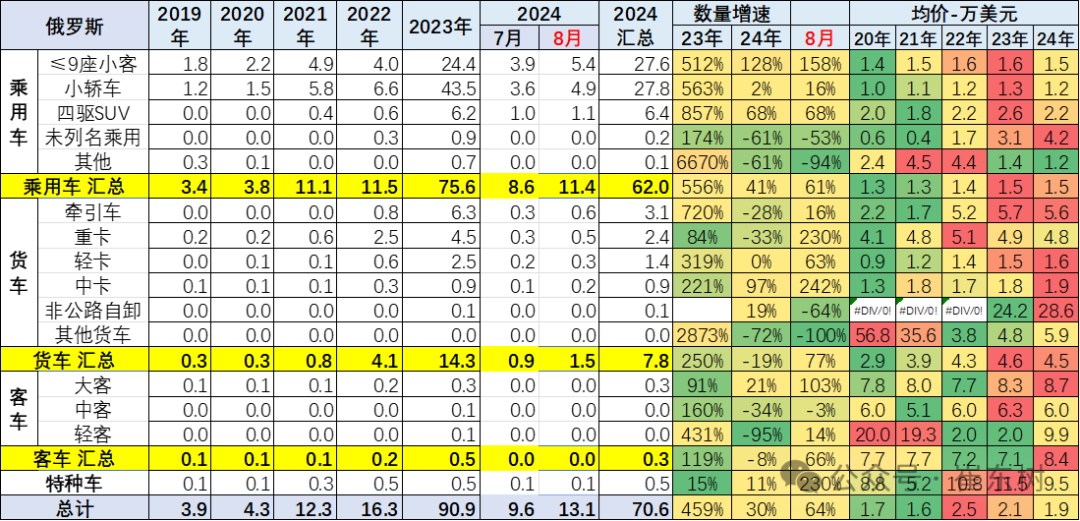

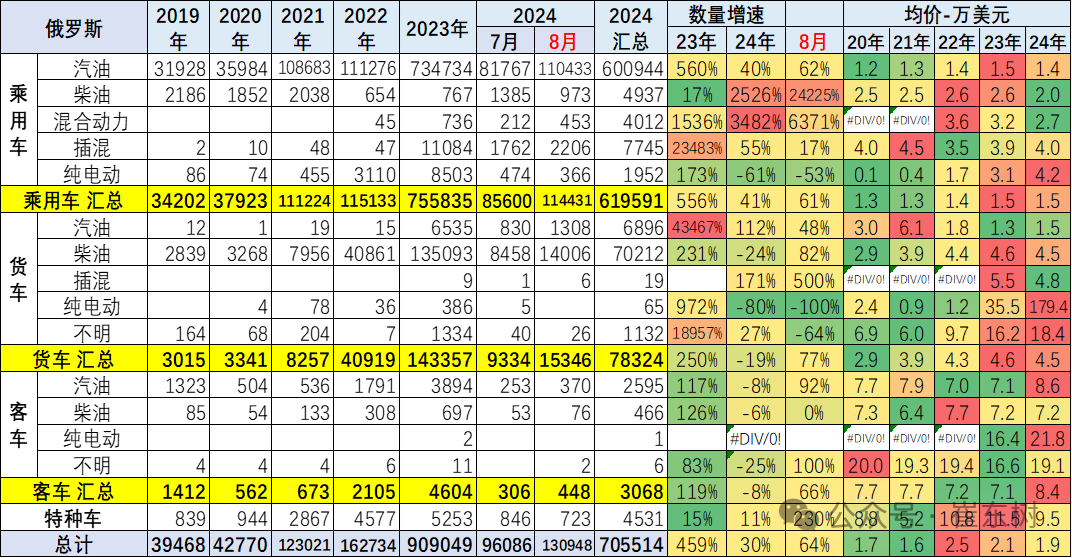

6、对俄罗斯出口变化分析

2022年中国对俄罗斯出口16万台,2023年中国对俄罗斯汽车出口91万台,同比增长459%。2024年1-8月中国对俄罗斯出口71万台车,同比增长30%。2023年以来俄罗斯突然变成中国汽车出口第一大市场,这是时隔15年后中国汽车再一次的出口巨变。2008年中国自主品牌进军俄罗斯的市场表现很好,但随着俄罗斯对中国汽车巨额加征关税政策,当年中国汽车车企大面积退出俄罗斯。

近期由于其它国家汽车企业退出俄罗斯,2023年中国车企迅速保证了俄罗斯的车辆供给需求,目前的中国车企在俄罗斯应该暂时是安全的,但仍需谨慎。

2024年中国对俄罗斯的新能源车的出口剧烈波动,俄罗斯的进口规则根据供需不断调整。

2024年牵引车、重卡等产品的中国出口暴增后回落,近期乘用车的出口规模提升。

三、新能源车出口走势

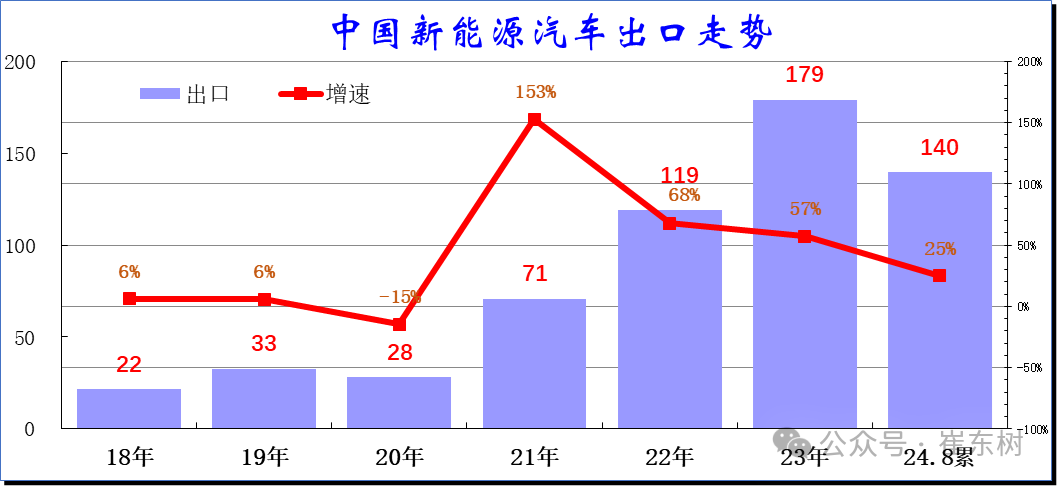

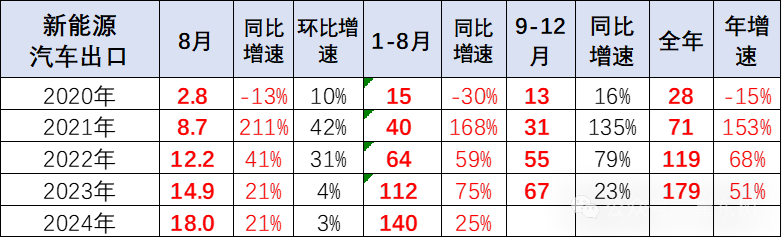

1、历年新能源汽车整车出口特征

随着中国国内新能源车市场从补贴驱动向市场驱动的转型,中国新能源汽车的市场竞争力大幅增长。中国新能源汽车出口自2021年实现爆发增长,随后进入持续的高增长区间。虽然今年受到欧盟出口新能源的政策干扰,但2024年1-8月中国新能源汽车出口仍达到140万台,同比增长25%。

2024年8月新能源汽车出口量18万台,同比增速20.9%,环比上月增速2.9%,2024年1-8月新能源汽车累计出口量139.7万台,同比增长24.9%。

2、新能源汽车整车出口结构特征

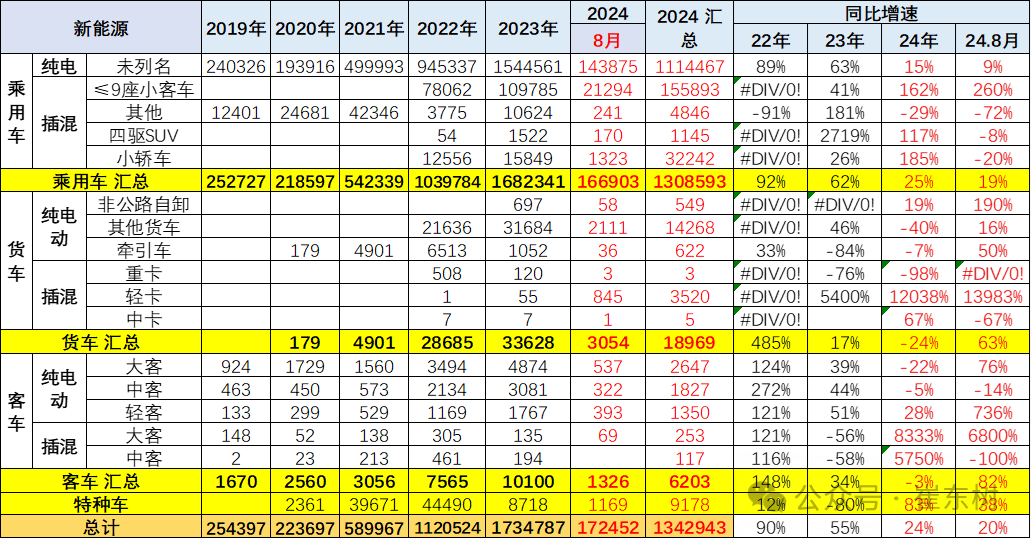

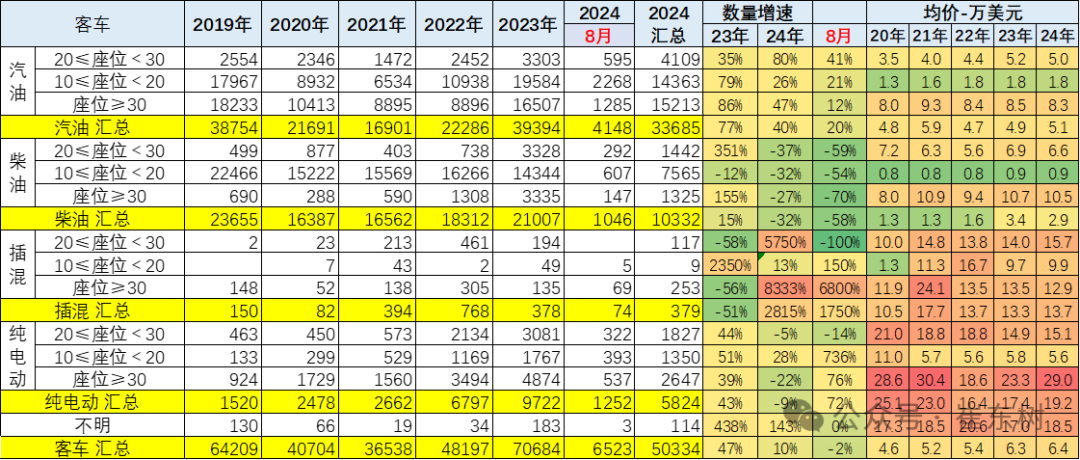

2019年以前的新能源车的出口数量较大,但乘用车基本是微型低速电动车为主,实际的主流新能源车型数量不大。新能源乘用车出口结构和数量表现有所改善。2020-2022年新能源出口表现好,2023年累计出口新能源汽车173万台。

2024年8月出口新能源汽车17.2万台、同比增长20%;1-8月出口新能源车134万台、同比增长24%;2024年1-8月新能源乘用车出口131万台,同比增长25%,新能源乘用车出口占比新能源汽车出口总量的98%。近期新能源客车与专用车的出口下降较快,1-8月的新能源客车出口增速剧烈放缓到0.6万台,下降3%。

3、新能源出口地区变化分析

随着特斯拉进入中国,中国汽车出口格局改变,上海长期第一,但随着欧盟的进入暂时受阻,上海出口剧烈萎缩。2024年新能源汽车出口比较强的地区是广东、陕西、河北、江苏等。

从目前出口的增量来看,陕西和安徽的增量相对是比较大的。

4、历年新能源乘用车整车出口国家特征

2022年新能源汽车出口同比增长90%。新能源汽车出口主要是欧洲和亚洲两大市场。

2023年中国新能源乘用车出口173万台,达到55%的强势增长。2024年1-8月新能源汽车出口134万台,增长24%,8月增20%的表现仍相对一般。

今年中国对欧洲的比利时、荷兰等国家的新能源车出口表现逐步改善,尤其8月对比利时出口同比增长,对巴西新能源下降明显。澳大利亚的新能源出口剧烈下降,近期中国对以色列的出口走势企稳,以色列的中国车优势仍很强。

5、2024年新能源汽车整车出口变化分析

2024年8月中国新能源汽车出口总量的前10国家:比利时18089辆、墨西哥12458辆、泰国11101辆、加拿大9399辆、菲律宾9350辆、印度9306辆、印度尼西亚7534辆、德国7411辆、斯洛文尼亚6077辆、以色列5820辆;8月中国新能源汽车出口同比2023年8月增量的前五国家:比利时13816辆、墨西哥10928辆、斯洛文尼亚4651辆、印度尼西亚4201辆、土耳其3573辆。

2024年1-8月新能源汽车出口总量的前10国家:比利时170876辆、巴西136112辆、英国88933辆、泰国81546辆、菲律宾69987辆、墨西哥61647辆、印度53738辆、澳大利亚51843辆、阿联酋47716辆、德国41105辆;1-8月中国新能源汽车出口增量的前五国家:巴西106171辆、墨西哥53792辆、阿联酋27870辆、印度尼西亚27674辆、比利时26145辆,增量前5国家的增量贡献度为98%,其中巴西出口贡献巨大。2024年出口比利时、英国等欧洲国家和巴西、泰国等东南亚是几大主力方向。近期的荷兰、英国、法国等市场出口较弱。非欧盟的欧洲国家和墨西哥、泰国、土耳其等两类市场表现较强。

5、2024年纯电动乘用车整车出口变化分析

2022年中国新能源车出口的欧盟占比达到46%峰值,近期欧洲和中南美的纯电动出口占比下降。近期东南亚的纯电动出口表现持续走强。

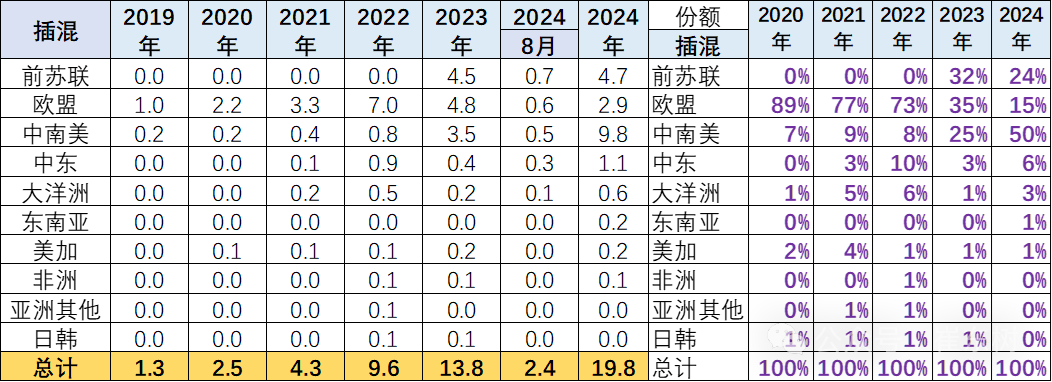

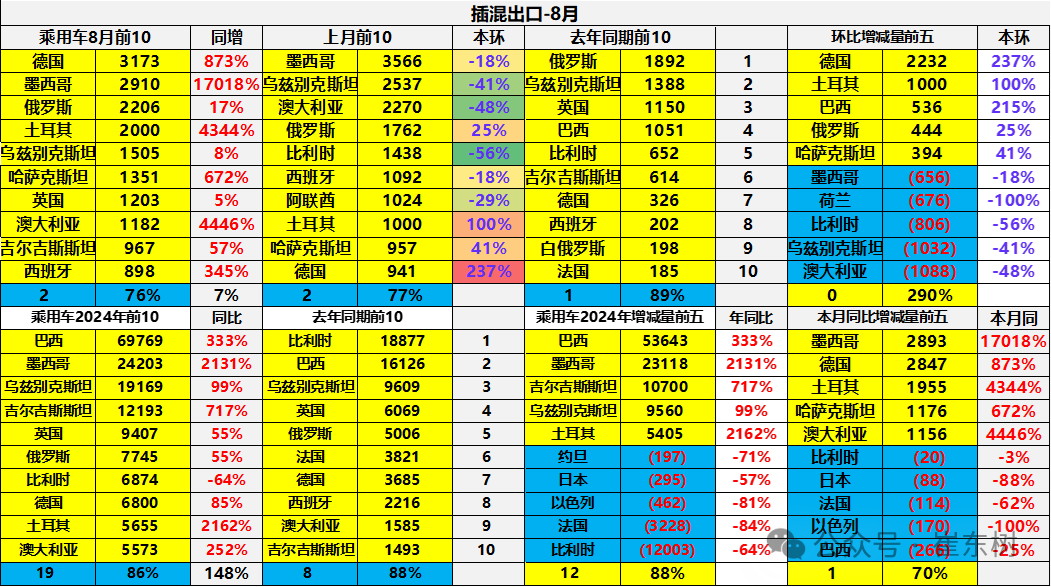

6、2024年插混乘用车整车出口变化分析

前苏联地区的插混需求增长较快,而欧盟地区的中国插混车型需求剧烈减少。巴西的需求近期减弱。

四、乘用车分类别出口走势

1、乘用车分排量出口

乘用车出口的排量在1升-1.5升区间为主体,这也是中国自主乘用车的产品综合优势。近期1.5-2升车型出口增长较快,说明俄罗斯等更需求中国的高端高价车型。

而电动车车型的产品档次分化,高端电动车出口改善较大,而入门级插混出口增长较好。

2、乘用车整车出口结构特征

中国燃油乘用车2024年1-8月出口表现较强的是俄罗斯、阿联酋、巴西、美国、土耳其等。2024年主要下滑市场是澳大利亚、乌兹别克斯坦、厄瓜多尔等。

中国纯电动乘用车2024年1-8月出口主要增长的是巴西、比利时、印尼、墨西哥等。下滑市场是西班牙、泰国、荷兰、澳大利亚、斯洛文尼亚等。

插混的增量主要是巴西和墨西哥、中亚等市场。插混丢量市场是比利时、法国、以色列、日本等。

五、卡车分类别出口走势

1、卡车出口

货车市场出口近几年增速不强,在汽车出口市场占比表现处于持续小幅萎缩状态。

货车市场主力是5吨以下汽油和柴油货车较强,20吨以上柴油重卡货车总体来看也有较强需求。

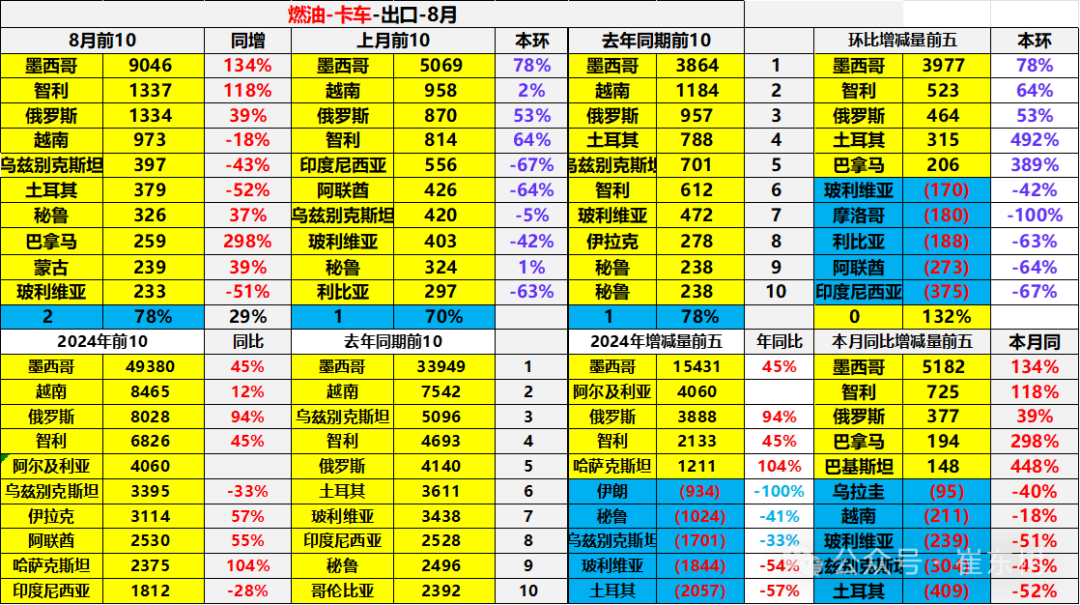

2、卡车出口市场变化特征

卡车出口市场前几位总体表现稳定。2024年主力出口市场的墨西哥、阿尔及利亚、俄罗斯等表现得较好。土耳其等市场卡车出口下滑,但下滑的都很小。

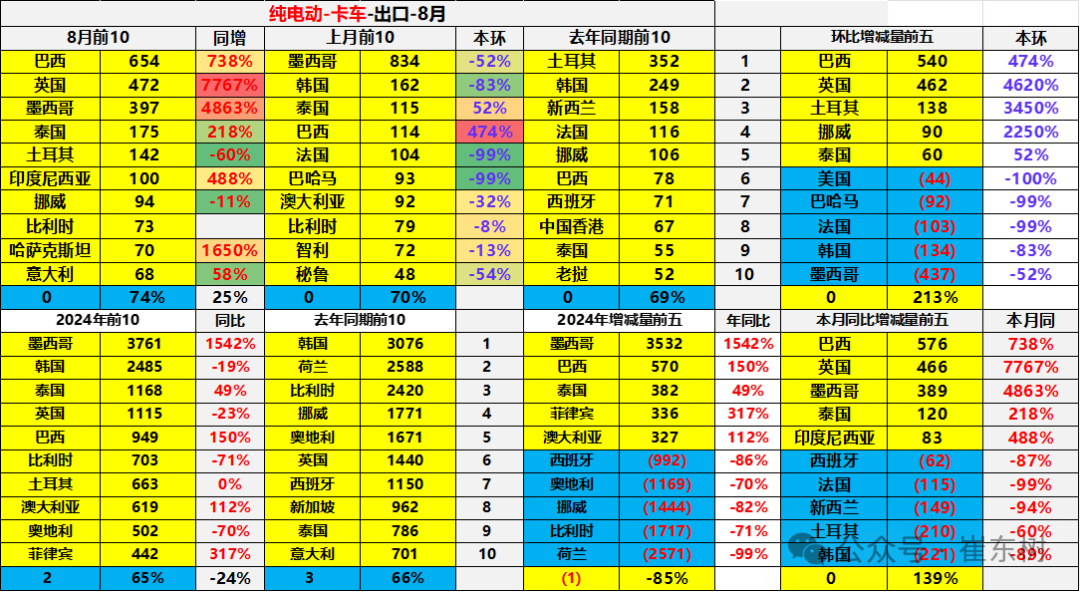

新能源纯电动卡车出口市场前几位总体表现稳定,墨西哥和韩国、泰国等的出口较大,但总体不是主流产品。

对欧洲的新能源卡车出口市场表现较差,目前出现持续下滑。

六、客车分类别出口走势

1、客车出口

近期世界客车需求出现一定下降,导致前两年的中国客车出口持续萎缩,从2019年的6.4万台下降到2021年的3.7万台。

2023年以来的世界需求恢复,中国客车2023年出口恢复增长到7.1万台。2024年的1-8月达到5万台,增长10%。

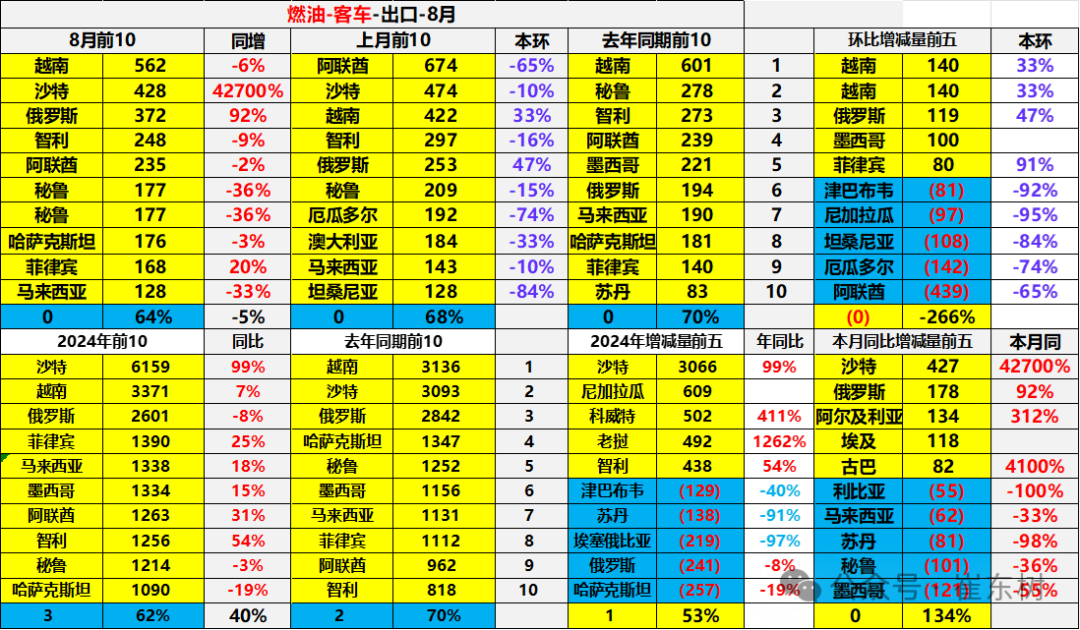

2024年纯电动客车出口下滑10%的表现较差,燃油车客车出口增长较大,毕竟我们客车出口主要是落后国家。

2、客车出口市场变化特征

中国客车出口主要市场比较分散,属于欠发达国家为主,市场比较复杂,难以有序持续开展出口。

今年沙特、厄瓜多尔和东南亚国家需求较大,其中沙特、秘鲁、越南、俄罗斯、墨西哥等国家的客车需求较强。今年的出口增量是沙特、尼加拉瓜、科威特等市场,萎缩的也是发展中国家,南非等市场下降较大。

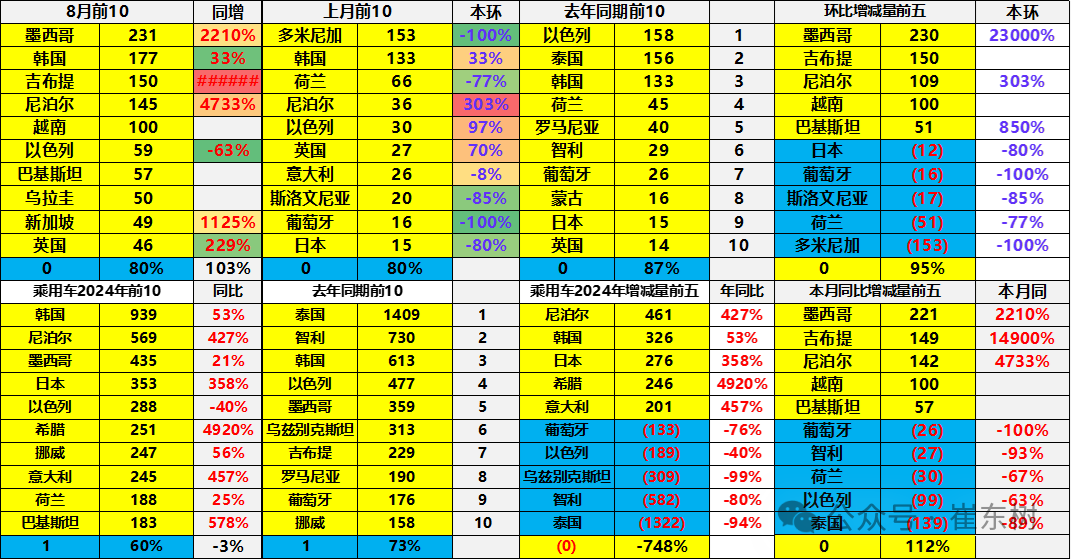

新能源客车出口市场较小,数据波动较大,泰国等主力地区表现较差。尼泊尔、韩国和日本的出口客车较强。海外对中国客车电动化的需求不是很高。

扫码下载智通APP

扫码下载智通APP