中产阶级肯砸钱,枫叶教育(01317):占住“小别离”风口的猪?

本文来自中泰证券的研报《枫叶教育(01317):轻资产+收购多点开花,战略布局新市场》,作者为中泰证券分析师范欣悦。

智通财经APP获悉,中泰证券发表研报称,枫叶教育(01317)的国际学校网络以二三线城市为主,符合消费升级的趋势;学费定位中产阶级,成长空间广阔。依靠轻资产和收购,学校扩张驶入快车道,为学生人数的快速增长提供物质基础。看好公司在国际学校赛道的龙头地位,首次覆盖给予“增持”评级。

K12国际学校:受益于留学低龄化和中产家庭崛起

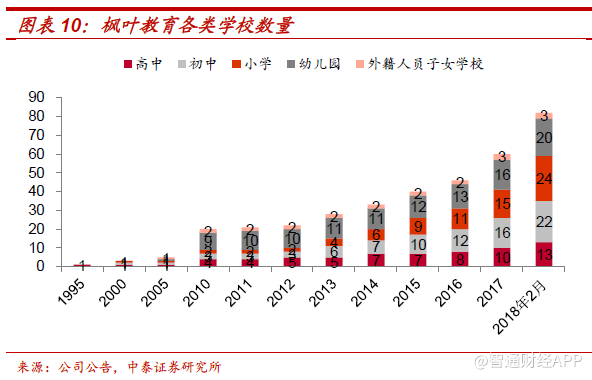

枫叶教育成立于1995年,2014年在香港联交所上市,提供学前及K12阶段国际教育,目前已在大连、上海、天津及加拿大温哥华、甘露市等国内外21个城市开设82所枫叶国际学校和幼儿园。截至2018年3月31日,在校学生人数约3万人,是我国国际学校的龙头公司。

中国社科院发布的《中等收入群体的分布与扩大中等收入群体的战略选择》报告提到,中国大约有6亿人口属于中等收入以上家庭,国际学校(特别是定位中产家庭的国际学校)发展空间广阔。从美国的数据可知,收入越高的人(4万美元以上)对于教育投入的比重越高。

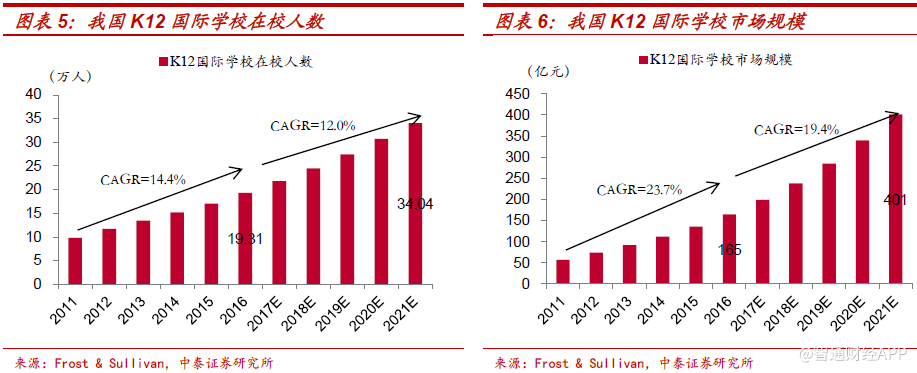

根据Frost & Sullivan统计,2016年我国K12国际学校在校生约19.3万人,相较K12阶段学生人数仍是“小众”选择,预计未来5年有望达到12%的年化增速。K12国际学校拥有百亿量级的市场规模,2016年约165亿元,预计未来5年有望达到19%的年化增速。

教育部最新出炉的留学数据显示,2017年出国留学人数60.8万人、同增11.7%。就读国际学校的升学选择大概率是出国,出国留学人数的增速回暖实际上反馈了前端国际学校需求的旺盛。

业务进展:国内外多点开花

收购深圳市伊思顿龙岗书院55%股权,一线城市再下一城。伊思顿龙岗书院实行美式教育,高中为AP课程,并购完成后将换用加拿大BC课程。课程学校容量1500人,学费水平远高于其他枫叶学校(小学12.8万/年、初中16.8万/年、高中19.8万/年),是继上海后公司第二个布局的位于一线城市的国际学校,有助于公司品牌影响力的提升。另外,该学校也是广东省的首个布局,为将来扩张广东市场打下基础。

海口连续出击,巩固份额。在2017年收购海南国科园实验学校后,拟以1.5亿元收购海口1所初中、3所小学、1所幼儿园及1间青少年服务中心。初中和小学提供国内课标课程,共有在校生3260人。

轻资产拓展济南章丘。2018年1月公司与济南市章丘区政府签订合作协议,合作建设济南枫叶国际学校(包括高中、初中、小学和幼儿园),章丘政府提供土地、负责建设(2019年5月底前竣工),公司提供教学和运营服务。预计可容纳学生2700人。

第三所海外高中落地澳大利亚。与南澳大学签订5年协议,在莫森湖校区建立高中,共享南澳大学的设施,预计2019年2月开学。若试点成功,将考虑在马吉尔教育区或南澳大学其他校区附近设立永久性学校。我们认为此举的战略意义大于财务意义,为公司后续在澳大利亚拓展业务奠定基础。

竞争优势:二三线城市轻资产扩张,定位中产家庭颇具潜力

从1995年任书良博士在大连举办第一所国际高中开始,历经23年,公司已发展成遍及国内19个城市和加拿大2个城市的学校网络,共有20所幼儿园、24所小学、22所初中、13高中及3所外籍人员子女学校,品牌优势和规模效应逐渐凸显。

轻资产+收购并行,扩张提速。2014年以前枫叶的扩张以重资产自建为主;随着品牌影响力的提升,2014年后以轻资产模式为主,与政府或地产商合作,降低前期资本投入,实现快速复制和输出。2016年新增的学校除了浙江平湖以外全部为轻资产,2017年新增的学校除了海口以外全部为轻资产。公司先后收购湖北荆州、海口国科园、深圳、海口美舍/美文/美华学校,战略布局新市场,形成据点效应。

二三线城市为主,定位中产家庭。从地理位置看,学校所在城市除上海、深圳外,其他均位于二三线城市。从学费看(除新收购的学校以外),高中4.9-10万/学年,初中2.1-4.8万/学年,小学1.8-4万/学年,适应中产家庭的消费水平。

课程设置符合国家课标要求。枫叶幼儿园在完成《幼儿园探究式活动课程》(B版)的内容外,增加英语和美育课程;小学和初中的课程在符合义务教育国家课程标准的基础上,增加英语和素质课程。高中获得加拿大BC省教育部及我国当地政府的认证,为学生提供双语、双课程教育,毕业生可以获得BC省高中及我国普通高中毕业证书。

财务分析:学生数量加速增长,规模效应渐露

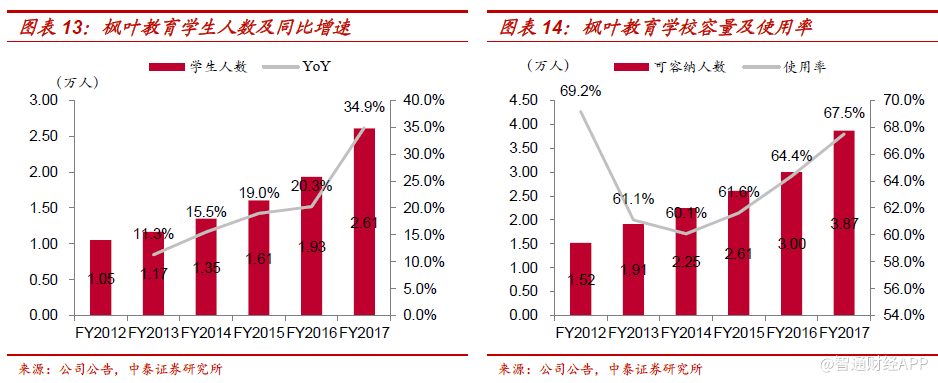

扩容为学生人数增长赋能。轻资产模式令学校网络扩张提速,可容纳人数CAGR达到20.5%,新校不断投入使用、开始招生,是未来学生人数增长的强大动力,2017财年学生人数同增34.9%至2.61万人。学生人数的增长快于容量的扩张,近三财年使用率不断攀升。

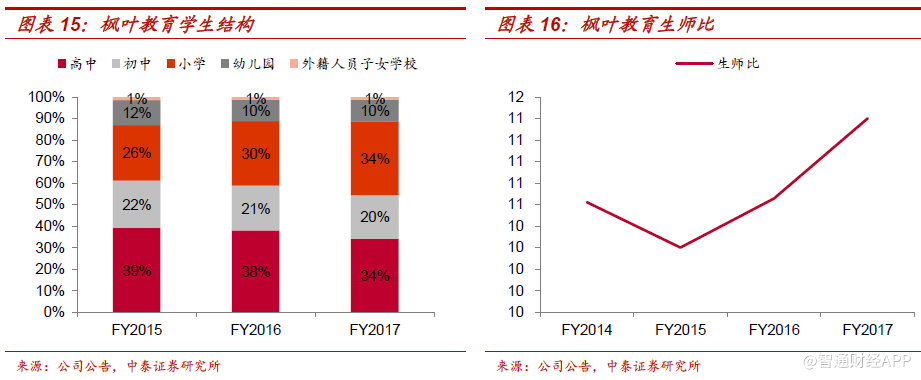

从学生结构看,高中占比不断降低、但仍为主要学生来源(34%),初中占比基本稳定,小学占比提高,趋势整体符合公司“从小学至高中金字塔学生结构”的战略,实现小学向初中、初中向高中的内部输送生源。

生师比略有提高。枫叶的教师由国内教师和加拿大BC省认证教师组成,截至2016/17学年末,共有教师2288人,其中BC省认证教师356人,生师比提升至11.4:1。

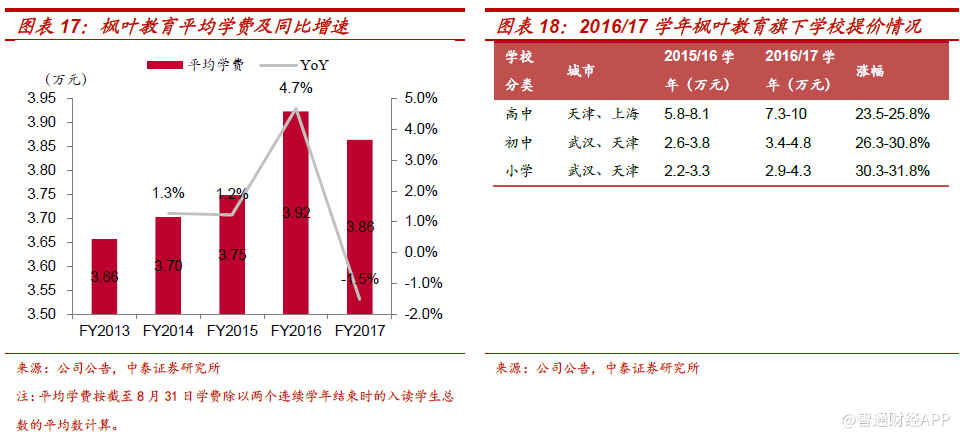

平均学费相对稳定。枫叶基本上每年会上调部分学校的新生学费,2016/17学年上调了上海、天津、武汉学校的学费,2015/16学年上调大连、武汉、重庆、镇江学校的学费,提价幅度一般在20-30%。2014-16财年枫叶的平均学费小幅增长,2017财年受到海南学校并表时间(2017年5月)、学费水平以及整体学费收入结构的影响,平均学费略有下滑。

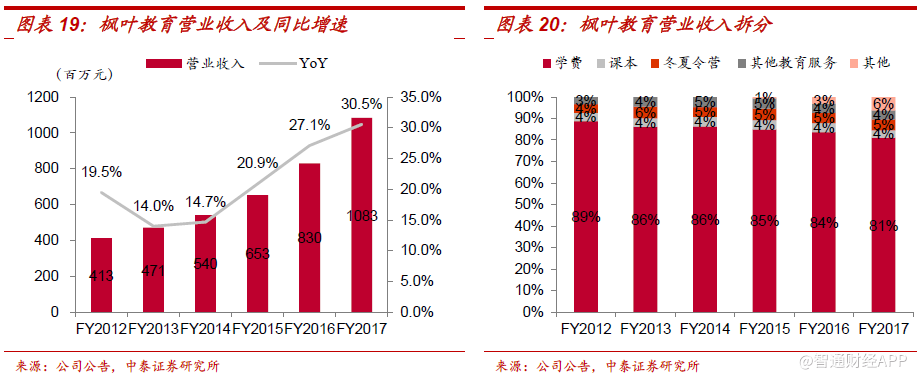

非学费收入占比约19%。学生人数的快速增长致收入增长强劲,近三财年增速超过20%,2017财年收入同增30.5%至10.8亿元。学费是公司主要收入来源,但近年贡献比重逐年降低,这与公司着力发展冬夏令营、超市、校服等教育服务衍生的产业息息相关,2017财年学费收入占比约81%,费学费收入占比约19%。

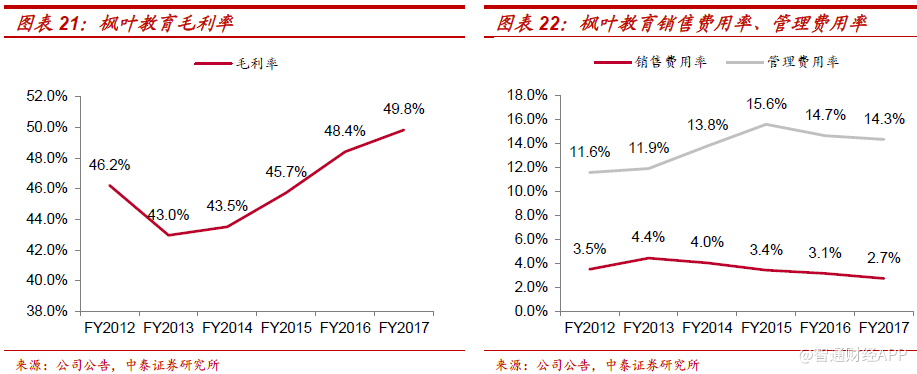

毛利率提高,期间费用率降低。毛利率与使用率有很强的正相关关系,使用率的提高及轻资产的扩张模式令公司毛利率得以不断攀升,2017财年毛利率提高1.4pct至49.8%。近三财年,公司销售费用率和管理费用率逐年降低,2017财年销售费用率下降0.4pct至2.7%,管理费用率下降0.3pct至14.3%。

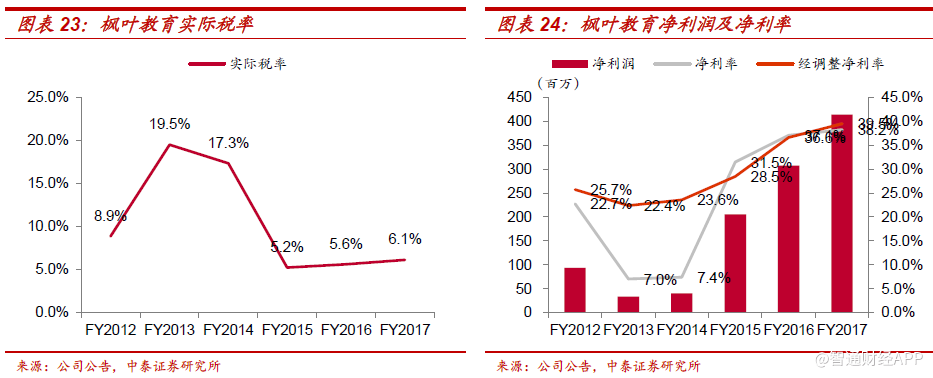

实际税率稳定。根据修订前的《民办教育促进法实施条例》,“出资人不要求取得合理回报的民办学校,依法享受与公办学校同等的税收及其他优惠政策”。公司旗下大部分学校被当地税务局豁免缴税,学费收入免征企业所得税。2015-2017财年,公司实际税率保持稳定,2013-2014财年实际税率较高主要是优先股公平值变动及认股权证公平值变动所致。

净利率不断提高。在毛利率提高、期间费用率降低的共同作用下,公司经调整净利率不断提高。2017财年,公司净利润同增34.5%至4.1亿元,经调整净利率39.5%。

盈利预测投资建议

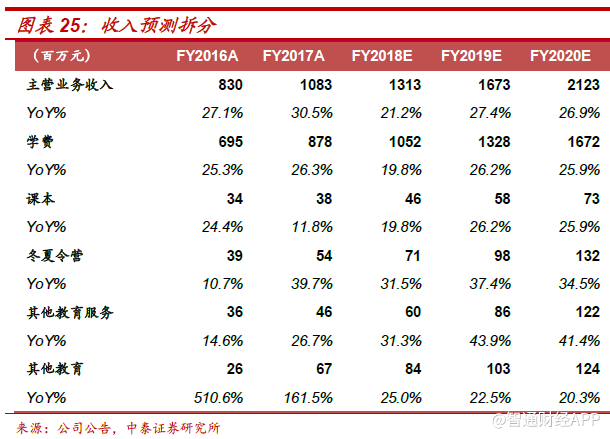

收入及毛利率:截至2018年3月末学生人数达到3万人,相比2017学年末增长15.0%。假设海口新收购项目将于2018年5月开始并表,我们预计2018/19/20财年收入13.13/16.73/21.23亿元,同增21.2%/27.4%/26.9%。学校利用率的提高将带动公司毛利率同向变动,预计2018/19/20财年毛利率50.8%/52.1%/54.2%。

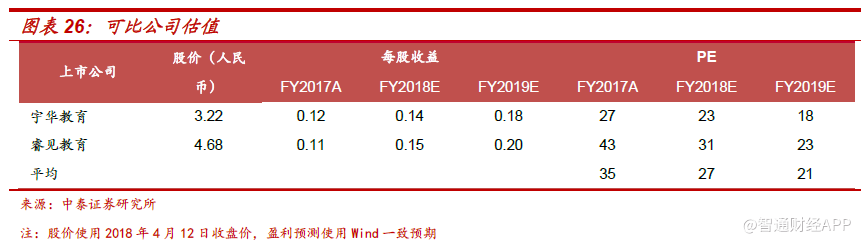

净利润及EPS:预计2018/19/20财年净利润4.95/6.39/8.38亿元,同增20.6%/29.2%/31.0%,摊薄每股收益0.33/0.43/0.56元,假设汇率1港元=0.81人民币,对应0.41/0.53/0.69港元。当前市值169亿港元,对应估值28x/21x/16x。

投资建议:枫叶的国际学校网络以二三线城市为主,符合消费升级的趋势;学费定位中产阶级,成长空间广阔。依靠轻资产和收购,学校扩张驶入快车道,为学生人数的快速增长提供物质基础。看好公司在国际学校赛道的龙头地位,首次覆盖给予“增持”评级。

风险提示:多数省份新民促法实施细则尚未出台,义务教育阶段民办学校使用VIE架构海外上市存在政策风险;新学校投入使用、学生人数增长、学费提价不及预期;非学费收入增长不及预期。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP