“李超人”退休,再看和记港口与香港辉煌

本文来自“航运交易公报”微信公众号,作者为贾天琼。原标题为《和记港口与香港辉煌》。

2018年5月10日,“超人”李嘉诚将卸任长和集团主席职务,正式退休。

李嘉诚14岁投身商界,22岁创业,到2018年7月将年满90岁。他一手打造了比肩香港辉煌的长和“商业帝国”,业务遍及基建、能源、零售、港口和电信五大板块,遍布50多个国家和地区,雇员超30万人。

2017年,李嘉诚执掌的长和一系四大蓝筹上市公司共创造收益5116.79亿港元,溢利838亿港元;其坐拥332亿美元身价,排名《福布斯富豪榜》第21位。

港口是李嘉诚很早便投资的重点板块。1979年,李嘉诚联合汇丰成功收购和记黄埔,奠定了其港口商业版图的根基。1994年,其港口版图的核心——和记港口成立。此后,伴随全球化港口网络布局的延伸,和记港口一度成为全球最大的码头运营商。

迄今,和记港口在全球26个国家和地区经营52个港口、287个泊位,2017年集装箱吞吐量达8470 万TEU。长和的港口生意见证了李嘉诚“商业帝国”的崛起,也亲身参与和见证了香港港口的繁荣和辉煌。“李超人”告别,再看和记港口与香港辉煌。

长和的港口生意遍及26个国家、52个港口,且拥有287个泊位的经营权,曾长期保持全球最大码头运营商的地位。

长和的港口版图

港口资产是李嘉诚商业版图的重要一子。十年前,港口板块曾贡献长和总营收的近“半壁江山”。2017年,长和总收益为4148亿港元,其中港口板块贡献8%;息税前利润(EBIT)为676亿港元,其中港口板块贡献82亿港元,占比12%。

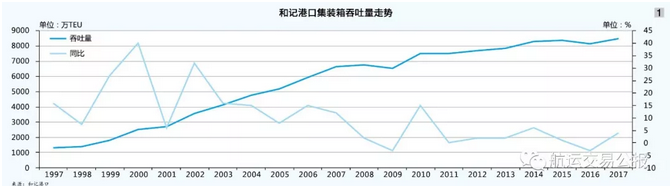

长和的港口生意遍及26个国家、52个港口,并拥有287个泊位的经营权,其中包括全球10个最繁忙集装箱码头中的五个。旗下的和记港口是排名前三位的全球码头运营商,2017年长和旗下港口集装箱吞吐量达8467万TEU(见图1)。

前世今生

李嘉诚于1940年随父母来到香港,由做推销员开始;1950年创业成立长江实业的前身——长江工业,从事塑料花生产;20世纪60年代,开始涉足香港地产市场,并在1972年安排长江实业在香港证券交易所上市。

此后,李嘉诚开始留意市场上的资本收购运作,发现在香港上市的英资企业以小量股份控制着庞大资产,如若能收购这些英资企业,既能取得其资产,也可善用其人才和拓展业务。和记黄埔便成为李嘉诚首个收购目标。

1979年,李嘉诚利用长江实业6.93亿港元的资产,在股市上成功吸纳和记黄埔股份,最终持股超过40%,一举控制了价值超50亿港元的这家老牌英资企业。李嘉诚因此成为首位入驻英资财团的华人,并被冠以香港“超人”的称号。

李嘉诚涉足港口生意,也正是源于此次“蛇吞象”式的商业奇迹。与长江实业专注于地产业务不同,和记黄埔业务繁多,旗下的港口、基建等传统业务在此后很长时间保持了良好的盈利能力,也为长和的多元化经营奠定了基础。

和记港口的发展始于1866年成立的香港黄埔船坞公司,起初致力于船舶建造及维修服务。1949年之后,香港作为亚洲枢纽港的地位与日俱增,香港政府于1966年在葵涌区规划香港首个大型集装箱码头。到1969年,香港黄埔船坞公司以黄埔码头有限公司的名义开展集装箱船和货物处理业务,并成立香港国际货柜码头有限公司(HIT),开启专业集装箱码头作业服务。

1974年,HIT获批发展香港葵涌4号货柜码头,填海17公顷,投资3.6亿港元;1976年,HIT收购葵涌2号货柜码头,同时继续运营新发展的4号货柜码头。

1980年,李嘉诚出任和记黄埔主席,和记港口的发展进入“李超人”时代。

李嘉诚以香港为发展基地,1985年,HIT获批发展葵涌6号货柜码头,同时将2号货柜码头转让予现代货箱码头有限公司。1989年,HIT耗资近10亿港元的6号货柜码头竣工,处理能力达100万TEU,标志着香港入列全球最繁忙的港口。

自20世纪90年代开始,李嘉诚主控下的和记黄埔开始大规模海外投资,并迅速发展成为国际型企业。其港口版图拓展趋向国际化,1990年,收购英国最大集装箱港——菲力斯杜港75%的权益,成为全球最大的码头运营商。

1992年邓小平南巡后,李嘉诚开始加码内地投资。1993年,和记黄埔与上海和深圳市政府合资,分别成立上海集装箱码头和深圳盐田国际集装箱码头。深圳盐田港成为和记黄浦挺进内地的大本营。

伴随着港口网络于全球的不断扩展,和记黄埔的港口旗舰企业——和记港口于1994年成立,持有并管理和记黄埔旗下所有港口业务及相关权益。自此,和记港口开启了香港、内地和海外的港口版图同步扩张步伐。基于此,和记港口的集装箱吞吐量不断攀升。

港口版图

按地区划分来看,和记港口以HIT经营香港地区的集装箱港口作业。1991年,葵青7号码头落成;1996年,HIT获权兴建及经营9号货柜码头内的2个泊位,9号码头于2003年启用。

迄今,HIT经营葵青港区(葵涌区后与青衣岛合并成葵青区)4号、6号、7号及9号码头共12个泊位,集装箱吞吐量占整个港区的70%。

在内地,1995年,合资企业江门国际货柜码头投入运营;2003年,上海浦东国际集装箱码头成立;2004年,和记港口外高桥与上港集团合资成立上海明东集装箱码头;2007年,和记港口发展深圳盐田港东港区一期集装箱码头。

2011年,和记港口将广东省、香港及澳门的深水集装箱码头业务拆分为和记港口信托,于新加坡交易所主板上市。2016年,和记港口信托与中远海运港口签署统筹经营协议,共同运营葵青港16个泊位;同年,和记港口收购广东惠州国际货柜码头权益,和记港口信托持股41.3%。目前,和记港口在内地共运营9个集装箱码头。

和记港口的全球最大码头运营商地位来自于其在海外的持续扩张。1995—2014年,和记港口密集收购海外有竞争力的港口权益,几乎每年都有港口被其纳入麾下。2015年,和记港口在全球的码头泊位曾高达319个。

2015和2016年,港口高速发展时代不再,和记港口的扩张步伐有所收缩(见图2)。2017年,和记港口运营的码头新增加12个泊位,分别位于荷兰阿姆斯特丹、伊拉克巴士拉、马来西亚巴生、巴基斯坦卡拉奇、阿联酋拉斯海玛与奥姆古温等港。截至2017年年底,和记港口运营的海外港口遍及亚洲、中东、非洲、欧洲、美洲及澳洲25个国家、41个码头。

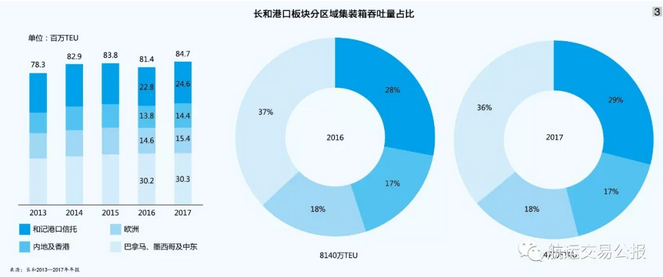

全球布局的港口版图保证了长和旗下港口风险分散、均衡发展。和记港口2017年的整体吞吐量同比增长4%至8470万TEU,分区域来看,巴拿马、墨西哥及中东港口的经营业绩呈现逐年上涨态势(见图3)。

具体到2017年,内地及香港港、西班牙巴塞罗那港、巴拿马港口的吞吐量稳定回升,卡拉奇新深水码头也作出贡献,但巴生港、印度尼西亚耶加达港、沙特阿拉伯达曼及巴哈马群岛自由港的吞吐量同比减少。

业绩大观

长江实业和和记黄埔是李嘉诚商业版图中最重要的两家企业,2015年,李嘉诚对两家企业进行世纪大重组,即今天的长和(00001)。长和已经打造出遍布全球的港口、零售、基建、电信和能源五大板块,2017年,各板块EBIT占比分别为12%、18%、35%、4%、26%。

在上市公司层面,长和港口板块包括对和记港口旗下企业80%的权益及和记港口信托30.07%的权益。

2014年,长和的港口板块创造了356.24亿港元的总收益,2015年有所下降;但在2016年,长和旗下港口的集装箱吞吐量自2009年以来首次负增长,致使其当年收益总额大幅缩减至321.84亿港元,同比下降5.67%。2017年,因集运业复苏,集装箱作业量回升,长和的港口板块创造收益总额为341.46亿港元,息税折旧摊销前溢利(EBITDA)为125.63亿港元,EBIT为82.19亿港元(见表1)。

整体而言,港口作为传统产业,加之其全球化的布局,对长和的贡献已趋于稳健。宏观上,中国内地、欧洲、东南亚以及巴拿马对和记港口的未来发展有所提振。但香港港口业务受到来自内地港口的冲击,活跃度受到影响。和记港口信托表现出与集团业绩全然不同的走势。

2017年,和记港口信托所经营港口的收益总额下降4%至27.15亿港元,EBITDA和EBIT分别为13.55亿港元和6.48亿港元,均为近四年来的最低水平。而在前三年,和记港口信托还处于业绩上升阶段(见表2)。

和记港口也有彷徨,港口的黄金时代一去不复返;行业内,强劲的竞争对手结伴而来,港口市场的蛋糕“好看不好吃”。

和记港口的执守与彷徨

曾经,港口资产是李嘉诚“商业帝国”皇冠上的“明珠”,在2015年之前,和记港口一直保持全球最大码头运营商的地位。和记港口以香港港和深圳盐田港为母港,伴随着香港港口的繁荣,繁荣发展。

然而,老牌传统的和记港口也有彷徨,港口依然是一门好生意,但相对长和的其他核心板块,已然不再是赚钱利器——港口的黄金时代已经一去不复返了。行业内,强劲的竞争对手结伴而来,港口市场的蛋糕“好看不好吃”。

最大码头运营商地位不再

港口市场的集中度不断提升,德鲁里2016年数据显示,全球码头运营商控制码头产能份额达60.9%,较2015年增加1.1个百分点;前六大全球码头运营商共完成权益吞吐量2.32亿TEU,约占全球总箱量的30%,同比增长1.53%。

“当你彷徨的时候,总有人在前行”。和记港口作为专业的码头运营商,已经被内地企业——招商局港口和中远海运港口赶超。在国企央企改革的行业重组整合和推进“一带一路”倡议中,招商局港口和中远海运港口在过去两年呈现大刀阔斧式发展。

2016年,全球码头运营环境逐渐出现回暖趋势,如北美东部、大洋洲及中国部分港口均呈现良好的运营态势。但和记港口“破天荒”地出现近年首次吞吐量下滑,2016年处理集装箱量8140万TEU,远不及吞吐量前两位的内地港口企业。招商局港口以9577万TEU的吞吐量排名问鼎;中远海运港口则因整合中远海运集团所有码头资源,整体吞吐量大幅攀升至9507万TEU,位列全球第二位。

2017年,尽管和记港口重拾增长,但仍难以望招商局港口和中远海运港口项背,2017年上述两家内地企业整体集装箱吞吐量均破亿。马士基码头、新加坡国际和迪拜环球2017年集装箱吞吐量也明显增长(见表1)。

但是在权益上,和记港口依旧保持领先地位。2017年,和记港口权益吞吐量为4650万TEU,不及新加坡国际的5740万TEU(和记港口和新加坡国际均为上海国际航运研究中心预测数据),但遥遥领先于排名第三位的马士基码头(见表2)。和记港口与新加坡国际强强合作,引进新加坡国际背后的PSA进行港口项目投资,新加坡国际对和记港口实现整体股权层面的参股。

在经营风格方面,和记港口以远东及欧洲为主,中南美和非洲也有投资;港口版图布局中,以占据主航道和主枢纽港为主,在主枢纽港的投资均以实现控制为主,无论是向PSA出售整体股权还是信托分拆上市,在套现的同时,并不放弃控制权和经营权。

港口经营环境变化

面对“新平庸”经济,部分码头运营商,尤其是传统码头运营商开始从投资主导向成本管控及自身资产更高效利用转移,和记港口便是如此。抑或是基于此前多年海外港口项目收购的积累和覆盖饱和,和记港口在2014年之后逐步放慢了港口扩张步伐。

究其根本,和记港口的彷徨还是因为经营环境的变化。和记港口依托的是香港港口,一直以来,香港港都是以其高效的运作效率抵消其高成本,然而伴随着大型船舶日增、内河驳船驳运交通流量增加,本就受地域限制的香港港缺少支撑运作效率再提高的后勤用地。此外,加之内地港口的崛起,其低成本运作吸引远洋船舶直接靠泊,分流了香港港的货量。2016年,和记港口处理集装箱量缩减,其中原因是位于亚洲区内的中转货物需求逐渐降低。

在海外业务,和记港口也受到了内地港航业重组整合影响。中远海运港口整合后,先后收购多个国外码头,导致和记港口面临竞争加剧局面,尤其是中远海运港口收购鹿特丹码头之后,与其同质化竞争严重,分化了和记港口的经营效益。

权益上,2016年5月,和记港口将其持有的鹿特丹Euromax集装箱码头35%的股权及相关股东贷款作价1.25亿欧元出售予中远海运港口。

在更早前,和记港口便已开始削减在内地的集装箱码头股权,有猜测为和记港口的扩张受到相关部门的关注。和记港口原控股的盐田国际集装箱码头一二期的股份从50.5%减至48%;上海集装箱码头的股份也由40%减至37%。同时,还将经营葵涌8号码头的中远香港国际集装箱码头的持股从44.5%降至43.25%。

当下,和记港口的竞争对手是内地已经崛起的市场和更多资源背书的国家级公共码头运营商。

传统码头运营商的优势是有充裕的码头建设资金,专业化的管理团队,但对货源控制力较弱。有分析认为,传统码头运营商是全球码头运营商的1.0版本,而诸如中远海运港口此类有船东属性的码头运营商发展模式将是2.0版本。此种发展模式反映在近期市场,便是航运企业与港口企业之间交叉持股和战略性合作愈发频繁,这可为港口带来充足的货源,并可提升全程供应链的综合服务能力。

英国Ince&Co.的分析报告称,2018年将是全球码头运营商争霸天下的关键性年份。伴随着中国“一带一路”倡议的宏观经济效应的显现,到2020年,中远海运港口将成为全球最大的码头运营商。此外,还有评论指出,伴随着招商局集团内部整合中外运长航的推进,招商局港口也有望升级到2.0版本。

执守高投资回报思路

和记港口作为专业化深耕集装箱作业的传统码头运营商,依旧保持着行业领先地位。这种领先表现为在有限的陆域空间,超高效的作业效率。也因为此,香港港保持了亚洲重要枢纽港的地位。

正如香港运输及房屋局副秘书长李颂恩所言,“港口一直是香港经济发展的基石。作为区内具有领导地位的枢纽港,香港港辉煌的成绩很大部分归功于码头营运商高效而专业的管理和服务,多年来不断投放资源,利用科技发展改善码头设备。”

以香港母港的港口旗舰企业——HIT为例,其依靠现代化的管理模式、先进的计算机设备及内部信息科技系统,成为港口业的典范,港口装卸效率首屈一指。

近年来,和记港口的资本支出相当一部分用于提升作业设备。2012年,HIT引入路轨式龙门架吊机遥距操作系统,在堆场实行遥距操作。日前,葵青9号货柜码头的吊机遥距操作及货柜自动堆栈系统全面启用。该项投资,可进一步提升HIT港口作业20%的操作效率,此外还能有效加强工业安全,减低碳排放,改善作业环境。

面对行业全维度的竞争,和记港口继续依靠敏锐嗅觉拓展商业机遇。在2015年,和记港口便提出瞄准“一带一路”倡议的发展机遇;面对全球集运业经营环境的变化和班轮公司间组建战略联盟的新格局,和记港口也开启与中远海运港口的合作,共同运营香港葵青4、6、7、8、9号货柜码头,以在设施调度和人力资源分配等方面发挥最大效益。据悉,新安排下,码头组合的日常营运由一支管理团队负责,此举将有助于提升操作效率。

再看和记港口的未来成长,上海国际航运研究中心港口研究室主任赵楠认为,和记港口依旧保持着传统全球码头运营商的优势地位。和记港口较早涉足专业港口运营,其全球布局的特点,更容易统筹全球物流链,在这个领域和记港口具有充分的优势。

具体来看,和记港口在全球范围内实行打包优惠的港口费率制度,物流链式的发展特色十分明显。因此,整体而言,和记港口的价格是有优势的,通过对整个物流链条的总收入进行再平衡,也赚得盆满钵满。

另一层面,纵观和记港口的港口版图,其所布局的港口大多是较为成熟的港口,具有稳定可见的收益回报率,这也保证了其对长和的业绩贡献。

基于此种投资思路,和记港口也在一定程度上规避了与中远海运港口和招商局港口的正面竞争。从布局的区域来看,中远海运港口和招商局港口更倾向于投资成长性的港口,尽管这类港口具有较高的发展潜力,但仍有政治性和运营性的风险。

另外,将和记港口放置在长和的整体业务板块,港口亦可算作传统的物流地产业务,伴随着港口板块对长和整体贡献率的降低,以及长和新业务板块的成长,和记港口的体量规模或相对收缩,成熟港口和高投资回报仍将是和记港口的发展思路。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP