列出三大逻辑 德银力证中国股市是反转而非反弹

中国本轮牛市,究竟是一场结构性调整,还是一次短期的市场反弹?

德银在最新研报中给出了答案:当前的市场反弹并不仅仅是短期的空头回补,而是趋势的改变。

德银分析师Peter Milliken在21日的研报中认为,当前中国股市正与GDP脱钩,经济增速不再是股市上涨唯一因素;此外,中国市场还有6.5万亿美元的庞大现金储备待释放,叠加较低的估值,港股有望借次轮牛市迎来反弹。

基于上述三大逻辑,德银对中国股市的前景持乐观态度。德银预测,随着全球资金流入和投资者信心的恢复,恒生指数有望迎来一场强劲的牛市,甚至可能在本轮反弹中突破33000点,创出历史新高。

股市与GDP脱钩,经济增速不再是唯一因素

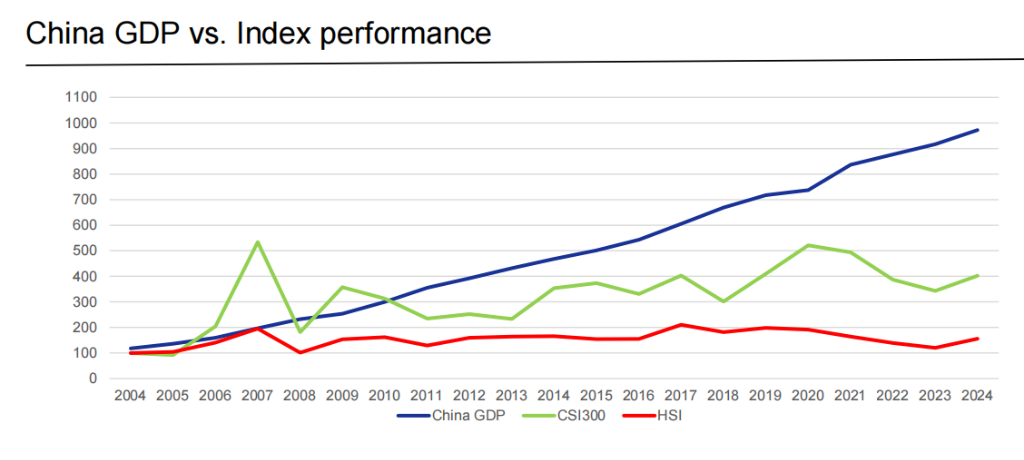

德银的分析指出,中国股市与经济增长之间的相关性正在减弱。报告显示,尽管中国的GDP增速大幅超越了西方国家,通常为其2到3倍,但股市表现并未直接反映这一增长。

以沪深300指数为例,过去10年间中国的GDP增长了10倍,而沪深300仅上涨了4倍。

这种经济增长与股市表现脱钩的现象,正是中国资本市场的一个显著特点。

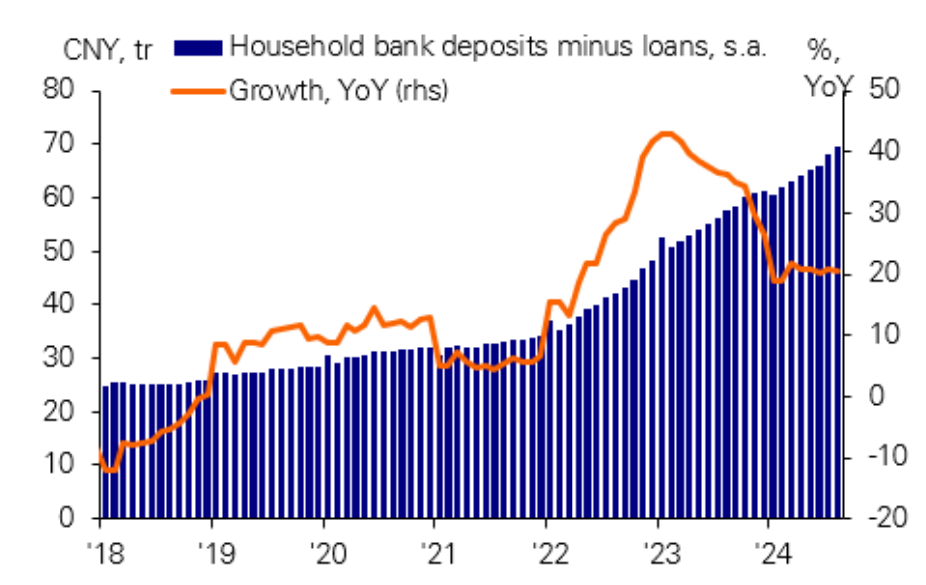

庞大现金储备待释放,股市资金面充足

德银指出,自2020年以来,中国家庭积累了6.5万亿美元的存款。未来这些巨额资金有望进入市场,无论是通过消费还是投资,都将为股市带来巨大的流动性支持。

随着更多资金转向股市,尤其是在存款利率维持在1%左右的情况下,资金从银行转向股市更加有可能。

德银还强调,目前全球资本对中国股市的持仓仍然偏低,中国市场的低持有率使其具备巨大的增长潜力。

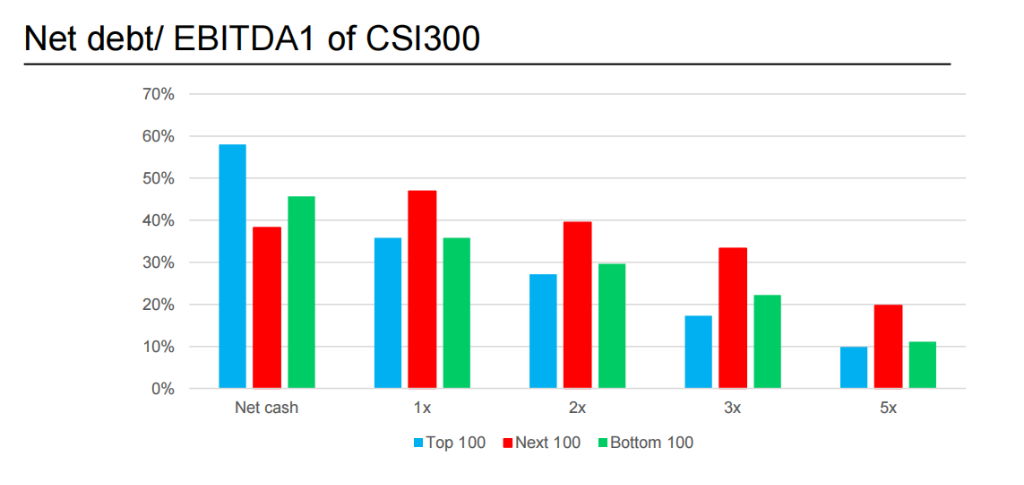

此外,政策的进一步放松将促进企业盈利能力的提升。德银指出,当前中国市场的许多上市公司拥有充足的现金储备,尤其是沪深300和恒生指数中的主要成分股。这意味着,在市场出现波动时,这些企业具备进行股票回购的能力,从而为市场提供了进一步的支撑。

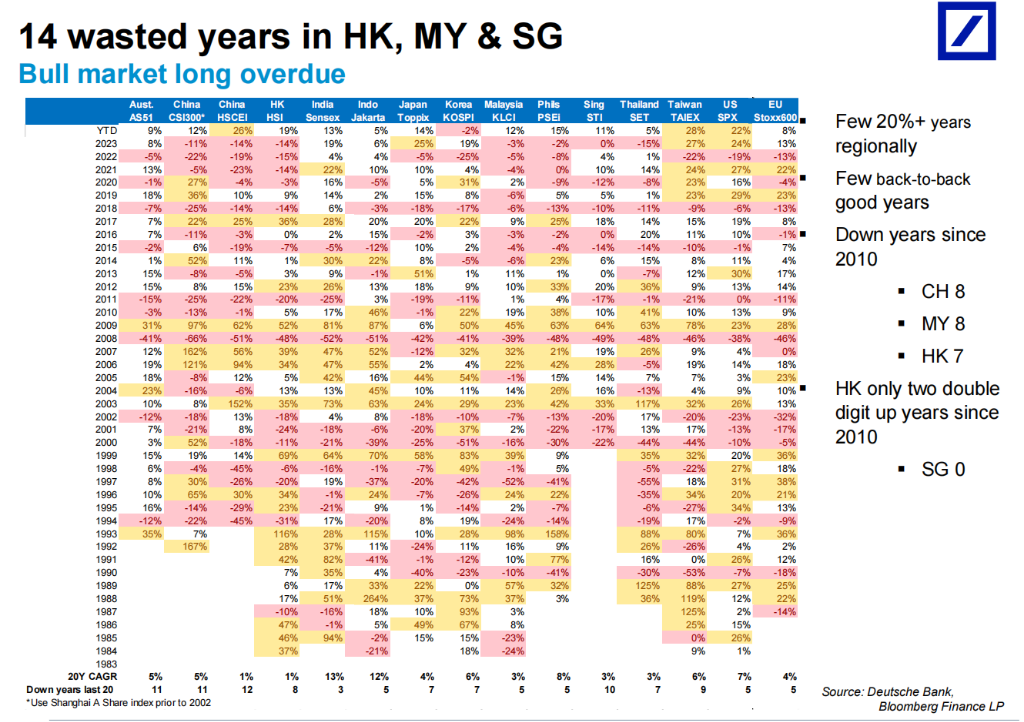

恒指有望借牛市反弹

报告显示,自2010年以来的十四年里,港股仅出现了两次双位数的上涨,大部分年份则是下跌或表现平平。因此,港股的估值被大幅低估,积累了巨大的反弹潜力。

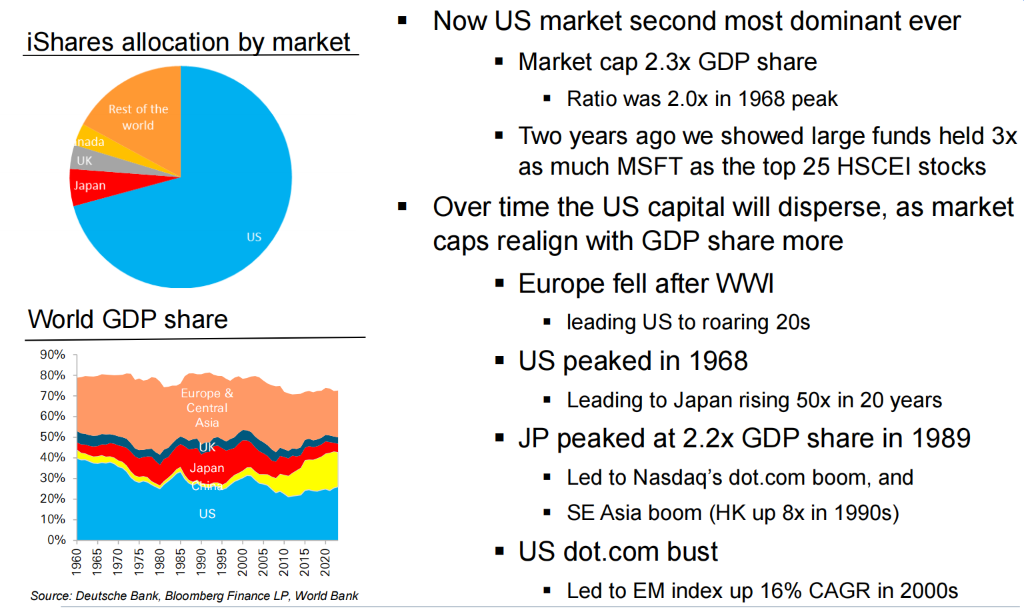

此外,德银指出,美国资本外流也有助于港股延续涨势。当前,美国市场的市值是其GDP的2.3倍,是历史第二高的水平。随着时间的推移,美国资本将分散,因为市值将与GDP份额更加一致。例如,上世纪60年代末,美国市场高度集中,随后资本开始向日本等其他地区流动,推动了这些地区的经济增长。

因此,德银预测,美国市场的高度集中状态将会逐渐改变,资本将向其他地区流动,尤其是亚洲。这将为香港市场带来新的发展机遇。

本文转载自华尔街见闻,智通财经编辑:李佛。

扫码下载智通APP

扫码下载智通APP