国银租赁(01606)10年成长另一面:中国改写全球飞机租赁市场格局

时间倒退到10年之前,国银租赁(01616)不会想到其能收获2017年总营收达到118亿人民币的硕果。

这家成立于1984年的金融租赁企业,是中国租赁行业的开创者和领导者,见证并参与了中国租赁行业的发展。可以说,从国银租赁身上,可以寻觅到中国金融租赁行业特别飞机租赁行业的崛起进程。

以飞机租赁为例,纵使时间倒退回10年前,彼时国内市场上只有国银、工银、建信等寥寥几家公司有能力做飞机租赁,国内航空公司的主要租赁交易对手还是GECAS、Avolon等欧美飞机租赁公司,彼时中国的飞机租赁市场95%为国外租赁公司占据。

2013年,国银租赁飞机租赁收入为36.8亿元,而2017年这个数字为63.73亿元。

国银租赁的成长也是中国飞机租赁行业发展的标杆。2017年,中国租赁公司占据了中国市场在租飞机总数的51%,同时,占据了世界飞机租赁市场的11%。2017年,中国市场新增租赁飞机中,中资租赁公司占据了85%以上。

智通财经APP认为,享有“中国最大租赁公司”名头且业绩靓丽的国银租赁理应受到更多关注。

中国飞机租赁改写全球格局

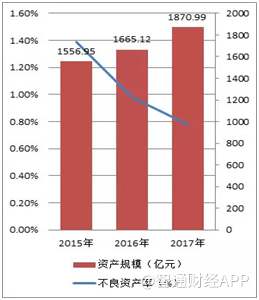

受惠于强大股东背景以及严格的融资成本管控,国银租赁2017年实现净利21.31亿元人民币(单位下同),资产规模为1870.99亿元,足以佐证其 “中国最大租赁公司”的行业地位。

国银租赁的倍增历程,是中国飞机租赁正在撼动着全球飞机租赁市场的切面。研究机构Flight Global的数据显示,中国企业市场份额从2008年的5%已经提高到现在的28%左右,预计这个数字到2022年将进一步提升到35%。

截止到2017年底,中国航空租赁行业机队规模已经达到了3300余架,随着国家政策的推进以及行业企业主体运营模式的不断改善,我国航空租赁机队规模仍将继续保持增长。

据Flight Global数据统计,2017年国银租赁在全球前50大飞机租赁公司排名第11位,无论从机队规模还是资产价值来算,国银租赁在亚洲乃至全球的飞机租赁公司中都属于佼佼者。

由此可见,在这个过去由西方租赁公司占据主导地位的有利可图的市场中,中国的银行、金融机构和独立投资商也成功得分得一杯羹,而国银租赁的成长则成为中国飞机租赁行业发展的标本。

不良资产率降至0.78% 股息率高达6%

任何前景广阔的领域,都免不了众资本趋之若鹜。正如国银租赁总裁彭忠向记者所言,短期内飞机租赁竞争加剧,飞机的租金费率也在下降,因此租赁公司的整体收益取决于对飞机的资产管理能力、以及管理团队的专业化水准。

从财报数据来看,国银租赁2017年净利润21.31亿元,同比增长36.5%,涨幅大幅超过其营收增长水平,平均计息负债成本为4.09%,较2016年上升34个基点。

此外,不良资产额和不良资产率实现“双降”,分别为人民币14.82亿元及0.78%,风险控制实现三年来最低水平。

智通财经APP了解到,2017年,公司在资产质量的显著改善主要归因于期内加强了信用风险管控,同时处置和化解了风险资产和不良资产。在新增业务方面,严格遵从行业选择和客户挑选方面的原则,存量业务方面,在租后管理、抵押物管理和业务的各环节上缓释风险,加强信用风险管理。

目前国银租赁已打开多渠道融资的局面,其管理层在业绩会上表示,今年发债也将会是一个主要的融资渠道,此外非银行的同业资金,如保险、信托、资管、银行的理财等资金,也将成为主要的资金渠道来源。

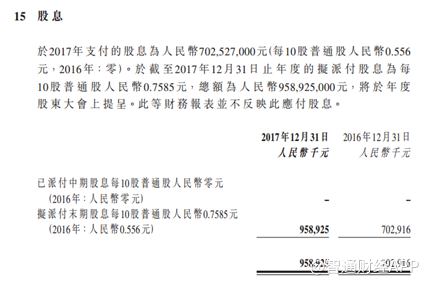

值得一提的是,2017年国银租赁拟派发末期股息为10股派0.7585元,总额为9.589亿,派息比率约45%,对应目前股价,股息率接近6%。

2018年成功锁定行业“大蛋糕”

根据Flight Global的预测,到2020年,飞机经营租赁渗透率将超过50%,飞机租赁市场空间将达到5000亿美元。

然而,飞机租赁市场分羹者越来越多,飞机租赁的利率呈现同比下滑的趋势下,未来将如何演变呢,国银租赁又将如何享受航空租赁的巨大蛋糕呢?

从行业发展前景来看,全球飞机租赁格局重心东移。根据行业预测,在20年内亚太区航空运输量将增长3倍并引领全球。Forsberg预测中国的航空公司在未来十年内至少需要额外3000架飞机,而目前订购的飞机数量还不足这个数量的50%。这个消息对于飞机租赁公司来说无疑是非常悦耳的好消息。

从行业发展趋势来看,尽管中国航空租赁公司的数量整体来看比较庞大,但是许多公司只拥有一架或两架飞机,因此未来几年,许多航空租赁公司可能会进行整合,或者一部分将走向消亡。

因此每一家租赁公司不仅面对着租赁利率的压力,还面临着抢占市场的压力。面对如此行业格局,国银租赁也在尽可能的以最快的速度保持发展。

截止2017年,国银租赁已从传统的“债务融资”向“经营资产”与“价值链延伸”的模式转型,以及日益“全球化”的发展趋势。

智通财经APP了解到,2017年国银租赁共交付38架新飞机,出售19架飞机,续租转租13架飞机,计划2018年底交付或到期的飞机已全部锁定客户,还向飞机制造商订立了105架新飞机的采购合同。

从收入构成来看,国银租赁的经营租赁收入主要来源于飞机租赁,占经营租赁总收入95.7%。

同时,国银租赁持续以审慎态度开展船舶领域的经营租赁业务,2017年船舶、商用车和工程机械经营租赁收入大幅提升,较2016年增长60.2%至1.389亿元。

期内,国银租赁紧抓工程机械市场回暖的良好态势,大力推动业务发展和规模提升,业务投放较去年同期上升80.61%。

此外,公司还将业务重心转移到战略新兴行业、环保行业以及国家政策支持的制造业领域,在风电、核电、光伏、等行业开拓业务,其他租赁业务板块的调整举措已取得良好成效。

随着基础设施、船舶、商用车和工程机械以及其他租赁业务投放增加,占收入比重最大的融资租赁业务将继续维持增长。

结语

上市一年多以来,国银租赁不断加强资产管理能力,自身发展良好,其信用评级分别获得穆迪“A1”,标普“A”及惠誉“A+”评级。此外,从大环境来看,未来数年流动性不会宽松,这也将带动市场对融资租赁服务需求的增长。

智通财经APP认为,受惠于强大的股东背景以及严格的融资成本管控,国银租赁未来几年的净息差将进一步提高。

截止4月17日收盘,国银租赁收报1.7港元,总市值214.92亿港元,市净率(PB)仅为0.76倍,不仅低于中国飞机租赁(01848)的1.65倍PB,也低于中银航空租赁(02588)的1.08倍PB。

对比其将近6%的股息率,国银租赁不应该被低估,大可安心持有。

扫码下载智通APP

扫码下载智通APP