高盛:主宰2017年的“低波动率时代”已经过去了!

本文来自于华尔街见闻(微信ID:wallstreetcn),作者为曾心怡。

摘要:上周,VXX净流入飙升至3.93亿美元,VIX指数期货多头头寸攀升至历史高位附近。高盛认为,如此持仓,或许是个正确的选择。目前持续低波动率时代的可能性已经降低,但想要维持高波动率,当下可能性也不大。

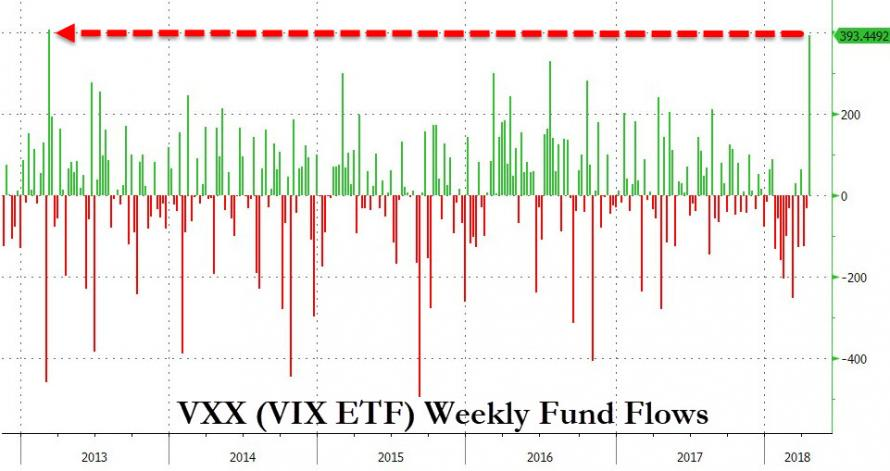

上周,在华尔街财报季完美收官的同时,投资者也做出了自2013年3月以来前所未有的举动:在不断上升的波动性身上押注了更多筹码——iPath标普500波动率指数短期期货ETN(VXX)净流入飙升至3.93亿美元。

与此同时,有“恐慌指数”之称的VIX指数期货多头头寸攀升至历史高位附近,投机净多仓达到近乎创纪录的77951手。高盛认为,如此持仓,或许是个正确的选择。他们相信,近来走高的波动率表明,主宰2017年的“低波动率时代”已经过去。

值得一提的是,在此前的研报中,高盛就曾指出,由于未来几周标普500企业进入“回购空窗期”,美股波动性将走高。

在本次的报告中,高盛注意到,在过去的一百年中,标普500指数1个月内的波动率曾15次跌入低谷,14次攀上高峰。标普500指数波动率最大的时期分别为大萧条、黑色星期一以及2008年全球金融危机期间。

另外,自1990年代以来,VIX指数波动率逐渐走高,但波动率聚集效应却渐渐趋弱。同时,较长期的低波动率可能导致金融和市场失衡,因此增加了中期波动率上行的风险。

高盛分析称,尽管宏观经济背景往往会影响到波动率的高低起伏,波动率状态转换通常很难仅仅归咎于宏观。特别是自大缓和时期(1980年代中期)以来,由于金融失衡的状况有所松弛,波动率经常与宏观背景脱节,甚至对宏观经济有引导作用。

高盛发现,目前持续低波动率时代的可能性已经降低,但想要维持高波动率时代,似乎暂时也不太可能。高低两相对比,低波动率状态与宏观经济关系更密切,更容易预测;高波动率状态与经济基本面联系不大,因而预测较为困难。若从经济指标表现来看,低波动率时期表现喜人,高波动率时期则通常出现极端表现。

高盛认为,低波动率时代,市场风险偏好上升,资产估值随之走高,标普500指数风险调整后回报率也将达到高点。但随着波动率上行,其再度回落时持续时间将更长,幅度也会更大,于是股票下跌即买入的交易策略不再具有吸引力,大波动率将会增加股票回报的中期不对称性。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP