中泰国际:收入倍数增长 平安好医生(01833)值得申购

本文来自中泰国际的新股研报,作者为中泰国际分析师赵红梅。

智通财经APP获悉,平安健康医疗科技(01833)于2014年8月成立,是全国最大规模的互联网医疗健康平台(2017年底有多于190万名注册用户),母公司持股量为46.2%。主要专注于在线医疗健康服务,按业务划分则为家庭医生服务、消费型医疗、健康商城、健康管理及健康互动。

中泰国际发表研报称,平安好医生的品牌知名度和用户体验较好,而且健康商城等拥有良好潜在需求,平安集团拥有强大销售推广能力,因此预计公司未来几年业绩将维持快速增长,且公司拥有强大的股东背景和保荐商作支持。综合公司的成长性,市场稀缺性和估值水平等方面,给予其75分,评级为“申购”。

行业概览:中国大健康市场未来十年估计复合增长率达12%

中国医疗健康服务产业近年发展提升。根据弗若斯特沙利文报告,中国互联网医疗健康市场规模由2012年的30亿元人民币增至2016 年的109亿元人民币,复合年增长率为38.7%,预于2026年将进一步增长至1978亿元人民币,2016年至2026年的复合年增长率为33.6%。此外,2015年中国人均医疗健康开支为481.6美元,G7国家的平均数4850.1美元,数据显示市场增长潜力巨大。

政府强调中国互联网医疗健康行业发展。近年,中国政府大力推广互联网医疗健康服务,包括支持远程医疗应用体系、智慧健康医疗服务及健康医疗大数据保障体系等概念的一系列政策。预期这些有利政策将激励互联网医疗健康的进一步发展。

社会医疗保险资金的预期不足。中国医疗保险制度主要包括由政府资助的社会医疗保险及医疗援助计划以及由私营保险公司提供的商业医疗保险。根据弗若斯特沙利文的报告,社会医疗保险开支的增长速度已超过其收益增速。预期于2020年出现资金短缺,该短缺将于2026年扩大至超过2.3万亿元人民币。

中国优质医疗资源的稀缺及分佈不均。三级医院在专业知识、医疗团队、管理及技术水平方面均达到优质水平。但是三级医院仅占全国医院总数7.7%,而且主要集中位于北京及上海等一线城市以及山东、江苏及浙江等较富裕及人口密集的东部沿海省份。

业务优势:一站式医疗健康服务,位处行业龙头地位

取得互联网医疗健康龙头地位。根据费若斯特沙利文的资料显示,平安好医生是目前国内最大的互联网医疗健康平台,中国互联网医疗健康市场预计将由2016年109亿人民币增至2026年1978亿人民币,复合增长率为33.6%。

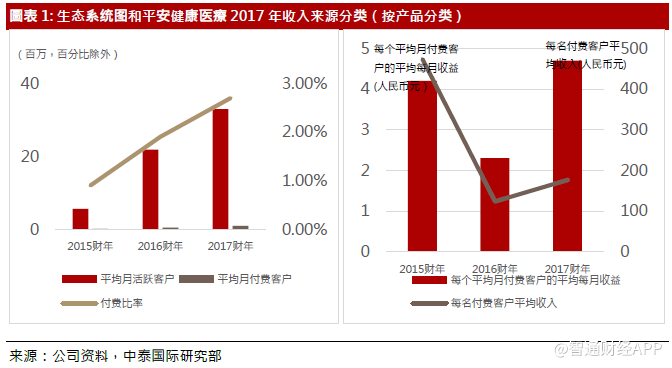

2015至2017年12月底,注册用户的复合增长率达152.3%至192.8 百万名,而平台的月活跃用户复合增长率亦达142.4%到32.9百万名。月活跃用户数量亦较中国互联网医疗健康企业高出5倍以上。可见公司正处于有利位置,未来受益于市场增长。

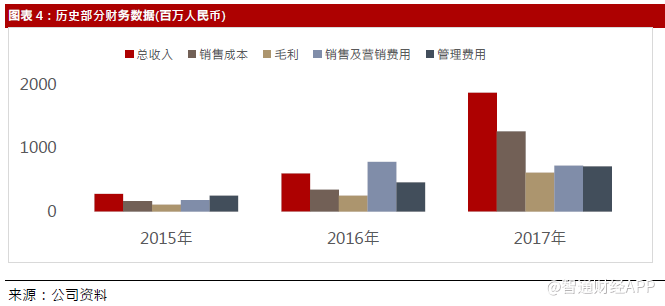

独特的商业模式,将客户由线上到线下医疗健康资源连接。公司提供全方位的医疗及健康服务,并建立其全国性医疗健康供应商网络,以确保其服务及产品达一定的质量水平和定价优势。在线药房与送药快递公司合作,可以在14个国内城市提供24/7的1小时快递服务。

另外,公司亦会为客户建立其个人化电子健康档案,并会不断更新及扩展数据。建立内部医疗团队和外部医生网络并以人工智能作咨询的辅助。其自有医疗团队人数于2017年12月底己达888名,加上外部医生网络,配合自主开发的人工智能技术,辅助医生团队达成高质量的在线咨询业务。

人工智能助理会执行智能分析路径,将患者指引至最相关的科室或医生,并向自有医生团队提供相关信息和建议,相比传统的线下咨询,能显著提升效率和降低成本。未来诊断准确度和服务质亦可随着数据扩大而有所提升。据用户调查显示,在线咨询服务的满意度达到了97%。

提供一站式服务,丰富客户互动和参与度。公司能为用户提供及时和所需的医疗服务,透过提升用户的互动频率,以增强用户对平台的参与度和粘度。在线上商城提供多元化产品和服务,通过用户的档案,互动的记录和其用户的数据为其推荐可能心仪的产品。

业务模式:健康商城收入倍数增长

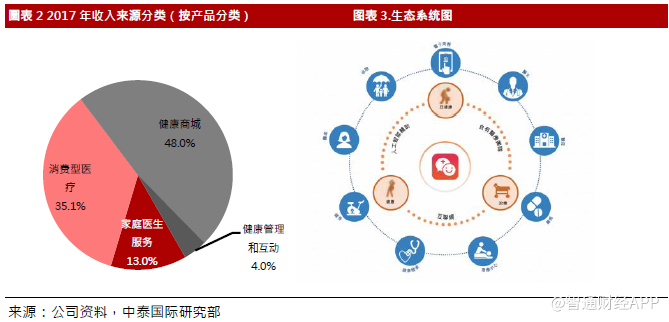

公司的收入来源于四大板块,分别是健康商城、消费型医疗、家庭医生服务和健康管理。

健康商城。通过在线健康商城提供范围广泛的医疗健康及健康产品,以满足客户需求。自营模式下销售医疗健康及健康产品产生收益,并透过平台模式自第三方卖家赚取佣金(介于4.0%至 10.0%)。

另外,亦向平台卖家收取定额年度会员费。2017年收入为896.1百万元人民币同比增13倍;占总收入从2016年的10.5%提升至2017年的48.0%。公司未来会提高定价能力,降低在自营模式的采购成本及增加在平台模式下佣金费用。

过去三年健康商城的商品交易总额分别为人民币2.5百万元、人民币187.4百万元及人民币1193.3百万元,其中医疗健康产品分别占健康商城的商品交易总额77.3%、55.7%、53.1%,为其主要收入来源。

家庭医生服务。透过移动平台提供家庭医服务,包括合作医院网络提供的在咨询、转诊及挂号、住院安排及二次诊疗意见服务。其收入主要通过在线咨询,以及向个人,企业及保险公司提供的健康会员计划等增值服务中产生收益。

自有医疗团队一般免费提供在线咨询服务,或视医生的资历、经验、用户评价每次收取20元至60元人民币的费用,另外,用户也可透过“找名医”计划向外部医生寻找咨询,每次向用用户收取介于人民币50元至人民币500元的费用,并保留其中约20%作为佣金。

公司未来会专注会员认购模式(如就医360 计划)开发产品,增强服务能力及鼓励用户采纳付费咨询服务。2017年收入为242.2百万元人民币,同比增77%;占总收入从2016年的22.7%下降至2017年的13.0%。

消费型医疗。主要提供体检及基因检测、医美和、其他如供口腔卫生服务。公司会以低于零售价的价格医疗机构支付医疗保险费,从而使平安健康医疗通过转售服务方式获利,同时可批发给平安集团成员公司。2017年收入为655.4百万元人民币,同比增68.9%;占总收入从2016年的64.5%下降至2017年的35.0%。过去三年,体检一直都是消费型医疗主要来源,分别占总收入87.9%/69.6%/81.2%。

健康管理和互动。向用户提供健康头条,奖励计划,健康管理及健康测评。其主要的收入来源来自广告业务,收费模式是基于每千次展示费用,每次点击费用或按天付费选择支付广告费用。公司未来会专注计划专注吸引更多广告商及提升广告的定价能力。2017年年收入为74.3百万元人民币,同比增31倍;占总收入从2016年的2.3%提升至2017年的4.0%。

未来展望:预计用户数量增加将带动收入增长,利润率将逐步改善

健康商城和消费型医疗将继续带动收入增长。由于用户数量增加和业务范围扩大等原因,公司近年来收入快速扩张。中泰国际认为未来收入还有提升空间,主要原因包括:

i)健康商城和消费型医疗发展潜力巨大。公司的收入来源主要来自健康商城和消费型医疗。过去三年,健康商城和消费型医疗的复合年均增长率分别达6.7倍和62%,占17年总收入分别为48.0%向35.0%。中泰国际预期这2项收入未来作有提升空间,将会为公司未来增长。

ii)平安集团拥有强大的品牌知名度和销售推广能力,协同效应显著。公司通过转换母公司的客户来扩大用户基础,未来会进一步提高用户参与度及粘性。

引入知名投资者。此次招股公司引入多名国际著名机构投资者作基石投资者,包括Blackrock 基金、Capital Researchand Management Company 基金、GIC Private Limited,占这次发售股数49.2%-53.1%,总投资额达550 百万美元。

另外,此次提交IPO申请前,软银集团透过旗下的远景基金投资4亿美元的价格换得了7.41%的股份,说明市场均一致看好未来发展潜力。

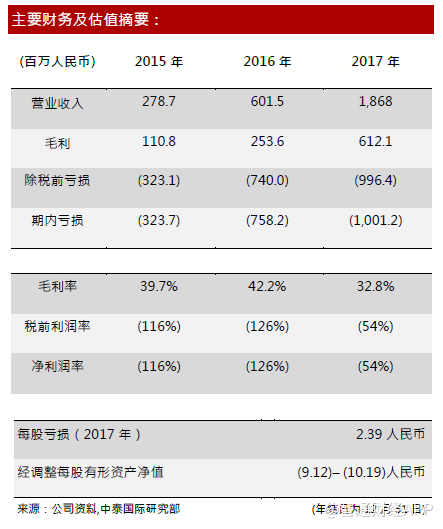

短期看新业务和推广费用将影响公司净利润,但是长线看公司有能力控制成本。公司2017年毛利率显著降低,主要原因是2017年加入了利润率较低的电商业务。公司近几年处于业务推广期,推广费用投入较大,因此近几年持续出现亏损。

中泰国际认为短期内这种情况将继续,但是长线而言,平安集团拥有丰富的商品资源与行业关系,因此相信电商业务的成本将得到控制。

另外,公司销售推广费用较高的主要原因是公司为吸引客户推出“步步夺金”app,用户只要步行数量达标即可获得红包,邀请好友可以获得高额奖金。相信这是公司业务初期的推广方式,业务成熟后将控制成本,因此长远看利润率有提升空间。

投资建议:公司招股价对应20.9~25.0倍2017市销率,估值不低,短期看推广费用等初期投入将影响公司利润,但是平安好医生的品牌知名度和用户体验较好,而且健康商城等拥有良好潜在需求,平安集团拥有强大销售推广能力,因此预计公司未来几年业绩将维持快速增长。

中泰国际认为平安健康医疗拥有强大的股东背景和保荐商作支持。综合公司的成长性,市场稀缺性和估值水平等方面,给予其75分,评级为“申购”。

风险提示:i)收入增长不如预期,未来无法达致或维持盈利。ii)未能妥善管理自有医生的注册事项,可能受到监管当局处罚。iii)与线下医疗机构的合作可能被视为无证从事诊疗,而且涉及法律风险。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP