赤裸中奔跑,投资者为何要拥抱长城汽车(02333)?

曾记得在今年四月初时,各大汽车自主品牌的季度销量出炉,吉利(00175)、广汽(02238)、东风集团股份(00489)及长城(02333),乘用车季度销量分别为38.63万辆、50.74万辆、64.37万辆和25.66万辆,同比增速分别为39%、11.05%、2.28%和0.97%,长城汽车销量增速是最低的。

但最近长城和广汽相继公布了季度业绩后,投资者都看懵了。长城汽车季度报告显示,营业收入为262.29亿元,同比增长13.06%,股东净利润为20.81亿元,同比增长6.46%,扣非经常损益净利润21.25亿元,同比增长16.32%。而广汽的季度报告显示,191.97亿元,同比增长13.69%,股东净利润38.8亿元,同比增长1.34%。从数据看,长城季度业绩可以说是逆袭了。

在资本市场上,投资者对长城的业绩表示拥抱,24日业绩公布,次日逆市一度拉涨近10%,收盘涨2.89%,第二天仍涨3.32%,而广汽26日公布业绩后,次日开盘直接往下跌,半个小时跌进4%,截至收盘仍跌近2%。

行情来源:富途证券

港股投资者是看业绩投票的,因此业绩表象往往会带来投资冲动,不过我们需要解释业绩背后的原因。

一、会计政策变更使收入风险增加

以广汽的季报解释来看,公司收入增长13.69%,主要是由于本期自主品牌销量持续增长及集团产业链上下游汽车零部件、商贸服务、金融业务发展带来总收入增加,智通财经APP了解到,广汽自主品牌为广汽传祺,由广汽乘用车生产运行,2018年季度销量149320辆,同比增长22.73%。广汽的品牌大部分为合资品牌,但整体销量增速11.05%,符合营收的增速。

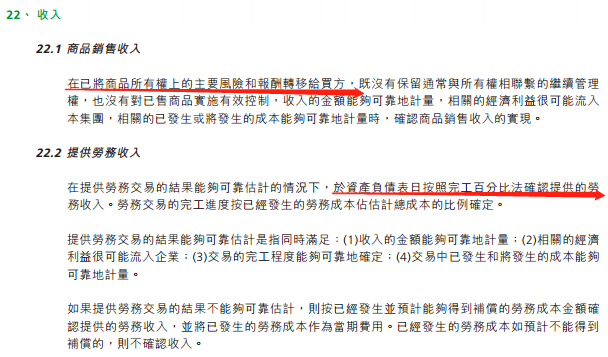

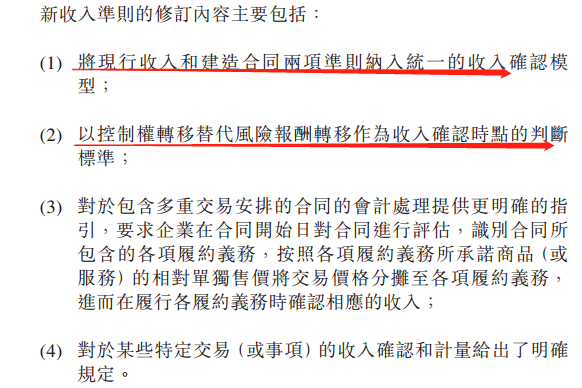

而以长城的季报来看,长城出现会计变更,收入确认发生了一些改变,其中将现行收入和建造合同两项准则纳入统一的收入确认模型,以控制权转移替代风险报酬转移作为收入确认时点的判断标准。其实这样的会计法则扩大了长城的收入数额,控制权转移但产品并没有转移,仍存在一定的交货风险以及经营风险,长城的收入包含了这类风险。

图片来源:长城汽车2017年年报

图片来源:长城汽车2018年第一季报

而新收入确认的第三条,按照各项履约义务所承诺商品(或服务)的相对单独售价将交易价格分摊至各项履约义务,进而在履行各履约义务时确认相应的收入,长城向客户提供的免费保养服务应承担的金额原列报于销售费用,现确认为收入项。

按照新收入标准,该公司收入变动正5042万元,成本变动正2.05亿元,销售费用变动负1.546亿元,递延收益变动正7.24亿元,递延收益项为免费保养服务项转入,是该公司尚未确认的未来收益。

不过长城一季度的收入为262.29亿元,变动收入占比仅为0.2%,收入影响甚微,但该季度收入增长13.06%,而汽车销量仅增长0.97%,为何会出现这种状况呢?

二、长城靠WEY系列赢得收入增长

智通财经APP了解到,长城在产品上作了组合优化,我们可以看到长城的原先的传统产品在做减法,比如哈弗系列,季度销量180523辆,同比下降18.56%,轿车系列长城C30季度仅销1415辆,下滑49.39%。新增的WEY系列无同比数据对比,但季度销量达42948辆,刚好抵消哈弗与C30减少的数量。但问题是售价不一样啊。

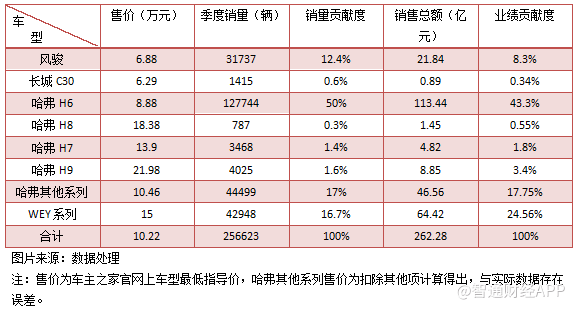

智通财经APP通过车主之家官网查询到长城各品牌车的售价情况:

按照该网站给出的价格,长城的WEY系列有两类,分别为VV5和VV7,VV5有两款车型,指导价15万元和16.3万元,VV7有6款车型,指导价位在16.78-18.88万元。长城的热销品牌H6,共有60款车型,但有40款已经停产,指导价区间在10-14万元,哈弗H8和H9算中高端车型,指导价分别在18.38-23.18万元,21-27万元。

长城的C30和风骏系列均是低价位,c30指导价在6-8万元,风骏指导价在7-11万元,H7系列指导价为15-18万元,哈弗的其他系列价位均较低。假设消费者均喜欢低价位车型,以车主之家给出的对应车型最低价,通过销量计算长城各车型的最低贡献率,H6的贡献率最高,为43.3%,新品WEY系列贡献率24.56%。

因为WEY的最低价位为15万元,H6为8.88万元,风骏为6.88万元、C30为6.29万元,哈弗其他系列均价10.46万元,我们可以计算净增量数据(增量扣除去减量)约32.48亿元,占比季度收入12.4%,其中WEY的增量贡献率88.4%,若不考虑H6和风骏的增量,用WEY增量扣除减量,得出的净增量Y为24亿元,占比季度收入9.1%。通过最低贡献率计算,长城季度收入增长基本靠WEY系列推动。

长城的产品组合路线,实质上是淘汰低端产品,往中高端方向走,但有一点需要注意,该公司的新会计收入确认规则即使在第一季度影响不大,但后期可能会有较大影响,因为收入暗含风险因素,且递延收益项未来可能粉饰收入增长,因为该项是免费服务付出项。

三、盈利能力仍不如广汽,后市待发力

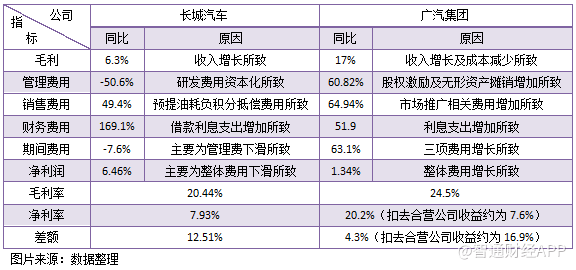

智通财经APP将长城汽车和广汽集团在毛利率,期间费用(管理费用、财务费用、销售费用)以及盈利能力进行列表分析:

以制造环节看,广汽的盈利水平比长城要高,广汽的毛利率为24.5%,高于长城汽车4.06个百分点,因长城因会计表更,导致成本增加了2.05亿元,若加上,长城毛利率为21.22%,仍比广汽低3.28个百分点。在费用项上,长城通过会计处理使得期间费用减少了7.6%,广汽期间费用增加63.1%,但广汽即使扣去合营公司收益,净利率和长城也基本差不多。

智通财经APP调整下长城的会计政策,因为免费保养服务项之前属于销售费用,该项列入递延收益数额是7.24亿元,开发支出原为管理费用,但列入资本化,在资产列项数额为4.092亿元,若还原位置,该公司期间费用增长46.2%,净利率约为3.6%,比广汽扣合营公司收益后净利率少4个百分点。

各项费用还原后,长城毛利率和净利率差额为16.84%,和广汽扣除合营公司收益后的差额基本一致,也就是说这两家公司的费用率差距不大,净利率差距主要由于毛利率所致。

综上内容,长城的一系列新的会计准则使得收入增加,费用减少,实际上账面业绩被稍微粉饰了,盈利能力目前仍不如广汽,长城新的会计准则也暗含一定的风险,可能导致已确认的收入存在风险,比如控制权转移无法保证产品的如期交付而产生的经营风险。但是长城有一点做的非常好,该公司走中高端产品路线,新品替代速度加快,在销量上暂时没有体现,但在收入上已经体现出来了。

2018 年2 月份,长城与宝马集团初步达成在新能源汽车领域合作意向,主要在Mini 品牌的电动生产,该公司今年也将上市的VV6 和插电混动车型P8,均是中高端价位,2018年业绩仍有一定的良好预期。这或许也是投资者对长城的期望,该公司业绩发布至今已连涨三天,涨幅7.2%。

长城的新能源战略和中高端战略能否让该公司追赶上广汽及吉利这两家强势品牌,我们仍拭目以待。

扫码下载智通APP

扫码下载智通APP