招行(03968)一季报透露了哪些重点信息?

本文来源于雪球网,作者“云蒙”。原标题为《招商银行2018年一季报解读》,文中观点不代表智通财经观点。

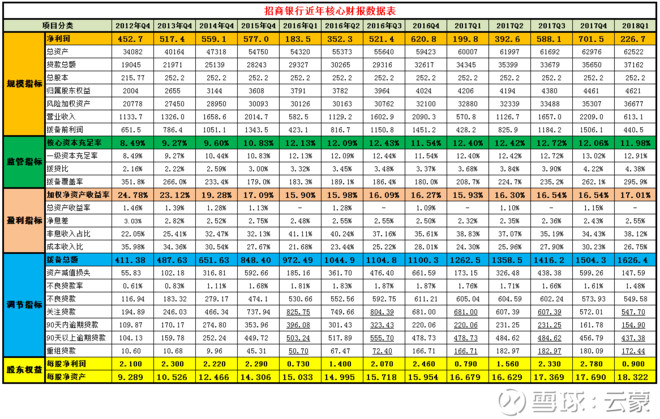

总体评价:招商银行2018年一季度延续2017年的优异,各方面都表现不错,在2017年息差和不良双反转的情况下,2018年息差继续反转上升,不良系列指标继续大幅好转。同时,招商银行的拨备本来就非常充足,一季度在非常充足的基础上继续加大了拨备,应该说还是在隐藏了利润,也许是为了低调吧,其实其真实净利润是增长40%以上的。要是对比其他股份制银行,招商银行的财报真的非常了不起。唯一遗憾的是,市场有不少银行股估值实在太低了。

下面对财报进行分项解读:

一、关于规模指标

一季度招商银行归属本行股东净利润为226.7亿,同比增长13.5%;总资产为62522亿,同比增长4.2%,环比降1%;贷款总额为37162亿,同比增长8.2%,环比增加4.24%;归属普通股股东权益为4621亿,同比增长9.85%。风险加权资产为36677亿,同比增长11.6%。营业收入为613亿元,同比增长7.4%。拨备前利润为440亿元,同比增加2.9%。

点评:一是资产规模保持增长。招商银行2018年一季报总资产同比只增加了4%,环比还下降了1%,看来招商银行无意在资产规模上发力,从资本金角度看招商银行是非常有条件扩大资产规模的,看来招商银行走轻型银行的路子很坚定。

二是基本上实现了内生性增长。和五大行相似,得益于高级管理法和零售业务,2014年之后总资产的增长并不太消耗资本。虽然资产结构调整风险加权资产增长较快,再加上新的准则影响了资本净额,使得核心资本充足率下降了一些,但这点量影响很小,再加上规模没有大发力,结构调整是有限的,30%分红率内生性增长是没有问题的。

三是整体盈利稳定好转。2017年以来,招商银行的整体盈利能力在大中型银行中遥遥领先,在继续加大拨备的基础上净利润两位数增长非常不错,营业收入8%左右的同比增速也是非常难得,其实其真实利润增长是40%以上的,或者更高。

四是股东权益稳定增长。我们看到股东权益只增长了3.6%,实际上是4.9%。由于会计准则的调整,未分配利润会减少90亿的样子,其他综合收益增加30亿多一点,也就是说一季报由于新的准则要减少60亿的净资产,如果加上这60亿,一季度普通股股东权益同比就增长了4.9%。

二、关于资产负债结构

一季度招商银行贷款和垫款总额37162亿元,占比59.4%,年初为54.2%;投资类的四类资产变为三类总计15439亿元,占比24.7%。总负债57528亿元,比年初下降1.15%;吸收存款40669亿元,比年初增长0.06%,占比70.7%,年初为70%;活期存款占比总存款62.00%,年初为62.8%。

点评:一是资产结构符合目前的监管风和市场的零售风。其实招行曾经也试验过同业,小微,但并不符合胃口,找准了自己的零售方向重点发力,目前看已开始开花结果。资产结构在强监管下也是符合政策导向的,资产构成上俨然成为第五大国有行。在贷款结构中,零售贷款占比已52%,零售营业收入占比也达51%。一季度仍然在加大零售贷款投放,比年初增长0.3%。此外,对于投资方面,招行购买的政府债不多,从22.5%的税率可以看出来。

二是继续维持低成本负债优势。一季度存款比年初增长0.06%,占比略有提高,活期存款占比略有下降,这个和不少银行表现相似,但占比六成以上还是很高,这是其低成本负债的优势。所以在资产端高收益资产的增加以及资产重定价的情况下,我们看到净息差的上升。

三、关于监管指标

一季度招商银行核心资本充足率为11.98%,同比下降0.42个百分点,环比下降0.08个百分点;拨贷比为4.38%,环比上升0.16个百分点。拨备覆盖率为296%,同比上升87个百分点,环比上升34个百分点。

点评:一是核心资本依然非常充足。虽然新准则减少了一部分核心资本,再加上资产结构调整风险加权资产增加了不少,但其核心资本充足率依然非常优秀,考虑其资产并不追求规模,未来一段时间应该都不需要融资,完全可以提高分红比例。

二是拨贷比和不良贷款覆盖率继续升高。招商银行的这两个指标这一年来一直在提升,主要原因就是不良双降,尤其是新生不良率或信用成本大幅下降,而同期的利润有大量用来留存拨备,导致两个监管指标大幅飙升,这里面隐藏了大量的净资产在里面。

四、关于盈利能力指标

一季度同比折算全年加权净资产收益率为17.01%,同比增长1.08个百分点。同比折算净息差为2.55%;非息收入占比38.12%,去年同期为 38.83%。成本收入比为26.75%,去年同期为24.30%。

点评:一是收益率指标继续提升。招行可以说是传统银行的榜样,让我们看到了专注成就未来。资产质量的好转是非常关键的因素,是银行戴维斯双击的典范。一季度我们看到收益率指标还在提升,主要在于净息差在不断回升,利息净收入同增长8.66%。

二是非息收入表现一般。一季度非息净收入同比增长4.62%,非息收入占比提升至38%以上,大幅高于去年。主要是受新准则影响,基金投资和部份票据非标投资会计分类调整为以公允价值计量且其变动计入当期损益的投资,且相应收益由利息收入改为非利息收入,剔除这个影响,按原口径非利息净收入同比下降5.89%,但是不影响总利润。

三是业务及管理费增长较快。零售业务也是成本消耗型的,如果用业务及管理费/净利息收入这个指标,招行为43%,也是比较高的。我们看到一季度业务及管理费同比增长了19.6%,去年同期增幅为 7.57%。

五、关于不良系列及调节指标

一季度招商银行拨备总额1626亿,同比增加了364亿,环比增加了122亿;资产减值损失148亿,同比去年减少了26亿,是净利润的65%。不良贷款余额为550亿,同比减少9.2%,环比减少4.2%,不良贷款率为1.48%。

点评:一是资产质量继续提升。招商银行连续五个季度实现不良双降,不仅仅是数据外在的双降。从内在看,一季度资产减值损失减去拨备增加量为26亿元,不良贷款减少了24亿,新生不良贷款已经非常少了。而且招商银行一直以来不良认定非常严格,这个在历次公布的年报、中报都有体现。

二是拨备在不断隐藏利润。一季度拨备总额增加了122亿,不良贷款环比减少了24亿,这就说明招商银行的拨备是在大幅隐藏利润,而且之前招商银行相对其他银行就有大量的拨备。换句话来说,招商银行完全可以将资产减值损失将资产减值损失148亿降到28亿,那么考虑税收后可以增加100亿的净利润,可想一下这个净利润增长会是多少。

六、关于估值

一季度每股净利润0.90元,去年同期为0.79元;新准则下,每股净资产18.32元,去年同期为16.68元。

点评:截至2018年4月27日,招商银行A股收盘价为29.33元,A股的市净率为1.60倍。H股收盘价为32.70港币,折合人民币为26.39元,市净率为1.44倍。从绝对值角度看,这家优秀的银行估值并不贵,其投资价值还是可以的。只是由于有些银行实在太低估了,就显得其投资价值相对不那么明显。

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:文文)

扫码下载智通APP

扫码下载智通APP