洛阳钼业(03993):快速成长中的矿业巨头!新能源汽车增长红利的受益者

本文编选自微信公众号“笑看有色”,作者杨诚笑。原标题:《快速成长中的全球性矿业巨头!新能源汽车产业增长红利的受益者》。

快速成长中的全球性矿业巨头

洛阳钼业在短短六年内成长为全球领先,A股有色公司中市值第一的矿业巨头离不开其精准的行业周期判断。公司凭借其优秀的资源并购运作能力,在周期底部收购巨量铜钴资源,充分享受行业上涨周期。根据公司官网披露,公司目前已发展成为全球第二大钴矿生产商(钴金属年产能超1.6万吨,仅次于嘉能可)、全球领先的铜矿生产商(铜金属年产能超20万吨),全球最大的钼钨生产商之一和全球领先的铌和磷肥生产商。2017年公司实现营业收入241.48亿元,同比增长247.47%,归母净利润为27.28亿元,同比增长173.32%。我们预计公司未来的业绩有望持续增长。

连续大手笔并购实现跨越式发展。公司先后于2013年以8.2亿美元收购Northparkes铜金矿山,2016年15亿美元收购巴西铌磷资产,26.5亿美元收购Tenke铜钴矿山。通过海外并购,公司掌握了大量的优质海外资源。公司的核心资源由钨钼矿转变为铜钴矿。Tenke并购完成后,公司的铜金属资源储量超过2500万吨,钴 金属资源储量超过200万吨。2017年11月,公司与NCCL合作设立规模达10亿美元的投资基金,未来有望进一步进行资源扩张。

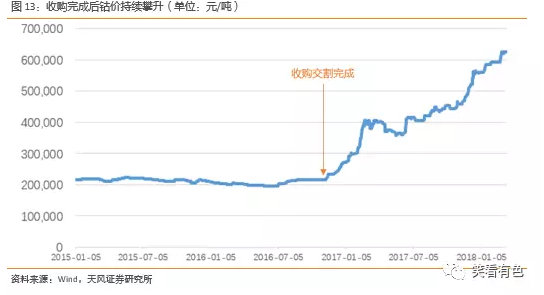

低位抄底全球第二大钴矿,充分享受新能源汽车产业增长红利。公司在2016年取得Tenke铜钴矿后,成为全球第二大钴矿生产商。而公司收购Tenke矿山的时点正好位于钴价暴涨前夕。资产交割完成后,钴价即由2016年末的20万每吨攀升至如今的60多万每吨,公司业绩也相应大幅提升。随着新能源汽车的快速发展,我们依然看好钴价未来走势,公司有望继续受益于钴价上涨。

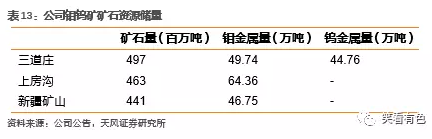

传统钼钨业务业绩回升。钼钨业务是公司的传统主营业务。公司目前所开采的三道庄矿山为国内最大的在产单体钨矿山之一,三道庄矿山氧化钼资源储量接近50万吨,伴生钨资源储量超过44万吨。随着2017年钼钨金属价格回升,公司钼钨业务业绩也相应反弹,重回增长趋势。

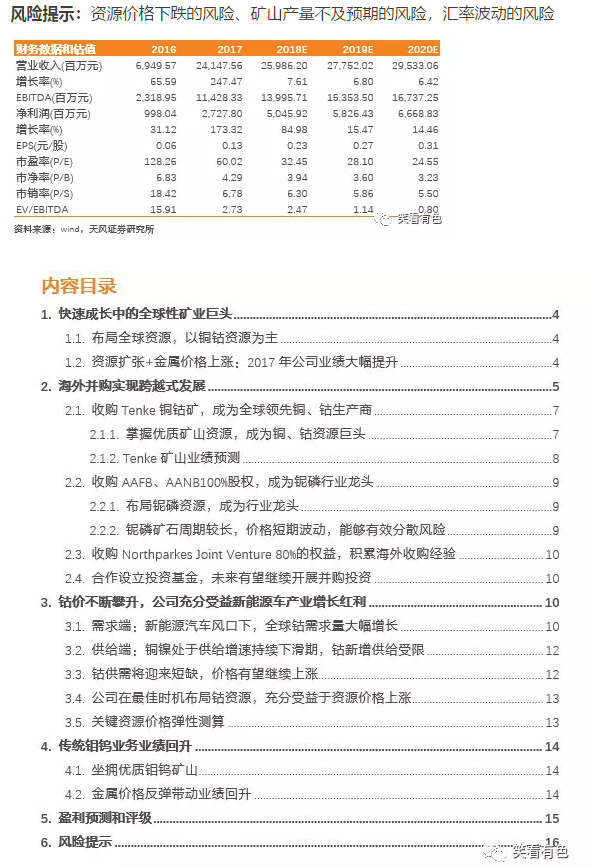

盈利预测和评级

公司通过海外并购实现了资源扩张,再加上公司重点布局的铜、钴资源正处于价格上升周期,我们预计公司未来业绩有望持续增长,公司2018-2020年EPS预计为0.23元/股、0.27元/股和0.31元/股,分别对应现价PE32、28和25倍,考虑到公司发展战略和基本面,公司目标价格区间为8.18-8.88元,对应PE35-38倍,给予公司“增持”评级。

风险提示:资源价格下跌的风险、矿山产量不及预期的风险,汇率波动的风险

1.快速成长中的全球矿业巨头

洛阳钼业在短时间内通过海外并购成长为全球矿业巨头。公司凭借其高效的并购运作能力短时间内拿下巴西铌磷资产和Tenke铜钴矿山,成为世界铜钴领先生产商。公司的资源价格判断力较强,在钴价低点完成钴资源布局,钴价之后的上涨大幅了拉动公司业绩。我们看好公司进一步进行资源布局的能力,而公司旗下的主要资源铜、钴的价格有望继续攀升,公司的未来业绩有望持续增长。

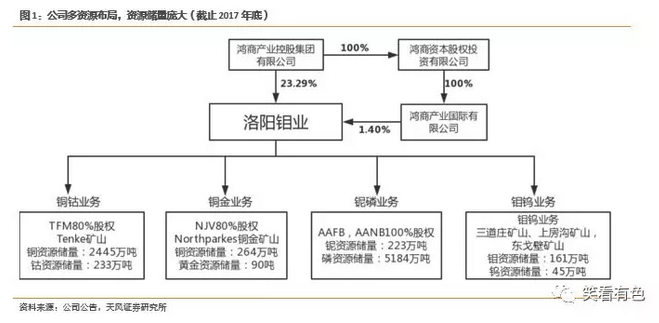

1.1布局全球资源,以铜钴资源为主

洛阳钼业是一家布局全球资源,以铜、钴、钼、钨、铌、磷等矿业的采选、冶炼、深加工为主营业务的矿业公司。根据公司官网介绍,公司目前已发展成为全球第二大钴矿生产商、全球领先的铜矿生产商,全球最大的钼钨生产商之一和全球领先的铌和磷肥生产商。公司主要的核心资产在于公司旗下的铜钴资源。

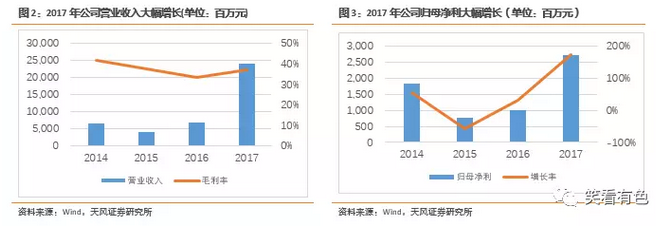

1.2.资源扩张+金属价格上涨:2017年公司业绩大幅提升

2015年以来,公司的业绩持续大幅增长。2017年公司实现营业收入241.48亿元,同比增长247.47%,归母净利润为27.28亿元元,同比增长173.32%。2018年一季度实现营业收入74.3亿元,同比增长28.5%,归母净利润为15.5亿元,同比增长159.5%。

公司业绩在2015年后大幅增长主要在于两点:1.海外并购带来资源增量:公司依靠较强的资金能力进行海外并购,不断注入新的资产,特别是Tenke铜钴矿山资产的注入,大幅提升了公司的盈利能力。2.主要资源价格上涨提高盈利能力:公司在资源价格低点进行资源布局。公司收购Tenke铜钴矿时,钴价仅为22万元/吨,而在收购资产交割完成短短一个月后,钴价开始不断攀升,公司业绩也相应大幅增长。

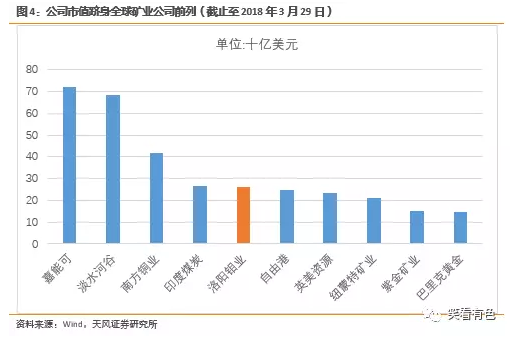

公司目前已经成长为顶尖的全球矿业公司。公司的资源布局横跨中国、非洲、澳洲和南美,积累了丰富的海外项目管理经验,为公司未来进一步的扩张奠定了基础。公司目前的市值也已经超过200亿美元,跻身全球矿业公司前列。

我们认为,公司在全球布局资源的能力是公司长期发展的重要竞争优势,公司依靠强大的资金能力,高效的并购运作能力和海外项目管理经验,在未来可以根据战略需求进行进一步的资源布局,带来新的业绩增量。另一方面,公司旗下的主要资源铜、钴都处于价格上涨周期,特别是钴价在新能源汽车需求拉动下有望保持上涨趋势,从而继续带动公司业绩的增长。

2.海外并购实现跨越式发展

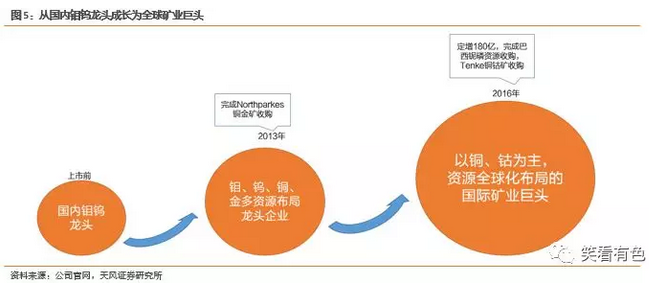

洛阳钼业早期以钼钨业务为主。公司在2012年A股上市以后,开始积极海外并购进行资源布局。公司先后于2013年完成Northparkes铜金矿山收购,2016年完成的巴西铌磷业务的收购和刚果(金)Tenke铜钴矿山的收购,实现了从国内钼钨龙头到世界矿业巨头的转变。根据公司官网介绍,公司目前已发展成为全球第二大钴矿生产商、全球领先的铜矿生产商,全球最大的钼钨生产商之一和全球领先的铌和磷肥生产商。

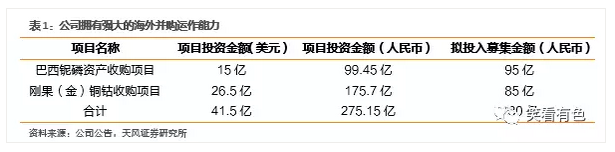

公司拥有强大的海外并购运作能力。公司2016年对Tenke矿山和巴西铌磷资产的收购交易总金额超过40亿美元,公司强大的资金实力保证了交易的顺利进行。公司为了尽快完成交易,在交易过程中先使用了自有资金和银行借款的方式进行支付,大大加快了交易流程,公司从发布收购预案到资产交割只用了不到半年时间。2017年,公司完成了180亿的巨额定增,然后使用定增资金置换部分交易垫付的自有资金和银行借款。

2017年A股上市公司定增募集资金金额排名中,公司的180亿定增排名第4,展现了公司强大的资金募集能力。

公司通过海外并购完成了资源的大幅扩张。截止2017年底,公司精矿含铜资源储量接近2700万吨,钴金属量超过200万吨,成为了全球领先的铜生产商和钴生产商。

我们认为,公司的并购运作能力和海外项目管理经验是公司长期发展的重要竞争优势,使公司有条件在未来进行进一步的资源布局,带来新的业绩增量。2017年11月,公司发布公告,公司拟作为有限合伙人参与设立以NCCL为普通合伙人的“NCCL自然资源投资基金”。该基金主要从事境外自然资源及其产业链上下游等相关领域项目的并购;基金总规模为10亿美元。该基金的设立将有助于公司在未来成功并购优质项目,获取优质资源及其上下游产业链的优质标的。

2.1.收购Tenke铜钴矿,成为全球领先铜、钴生产商

2016年11月,公司通过支付现金26.6亿美元的方式完成了对自由港旗下FMDRC公司100%股权的收购。FMDRC间接控股刚果(金)境内TenkeFungurume Mining(TFM)公司。此外,公司与BHR签署合作协议,BHR间接持有TFM 24%股权,协议签订后,公司取得该部分股权的独家购买权,公司实现对TFM80%间接控股。TFM拥有全球范围内储量最高、品位最高的铜、钴矿矿区之一,TenkeFungurume。

2.1.1 掌握优质矿山资源,成为铜、钴资源巨头

Tenke Fungurume矿区位于刚果(金)Katanga省境内,是全球范围内储量最大、品位最高的铜、钴矿产之一。该矿区在2009年由TFM正式开始采掘并投入生产。截止2017年12月31日,该矿区资源储量矿石量为8.32亿吨,铜金属量为2445万吨,钴金属量为233万吨。

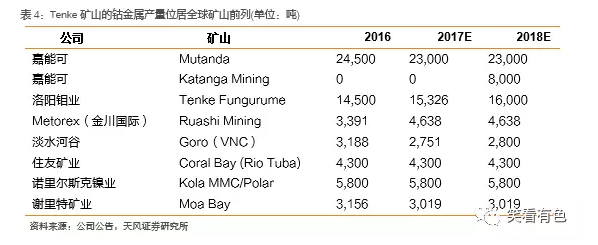

在完成Tenke铜钴矿的收购后,钴金属年产能超过1.6万吨,TFM的铜金属年产能达到21万吨。2017年,TFM铜金属产量为21.4万吨,钴金属产量为1.64万吨。通过对Tenke矿山的收购,公司成为了全球领先的铜生产商和钴生产商。其中钴产能仅次于嘉能可成为世界第二大钴生产商。

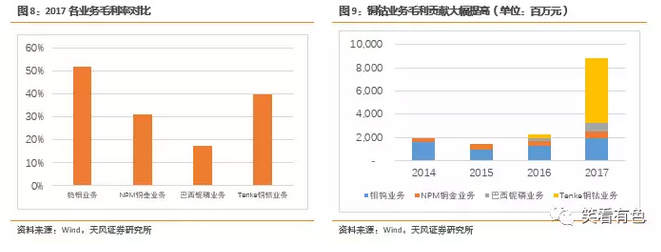

在完成对Tenke矿山的收购后,铜、钴金属的采选冶炼业务对公司的业绩贡献占比将逐渐提高,未来铜、钴业务将成为公司最主要核心业务。2017年,公司铜钴业务毛利在总毛利中的占比已经超过60%。

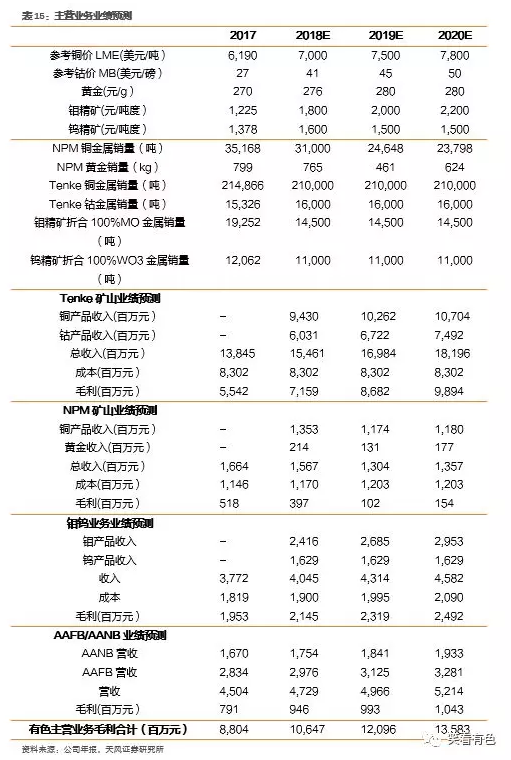

2.1.2.Tenke矿山业绩预测

Tenke矿山每年铜金属产能可达21万吨,钴金属产能可达1.6万吨。我们预计,2018年Tenke矿山可为公司贡献毛利近70亿元。

2.2收购AAFB、AANB100%股权,成为铌磷行业龙头

2016年10月,公司通过香港子公司CMOCLimited以支付现金15亿美元的方式收购英美资源集团旗下AAFB(磷业务)、AANB(铌业务)各自100%股东权益。收购完成后,公司成为全球领先铌生产商和磷肥生产商。

2.2.1.布局铌磷资源,成为行业龙头

AAFB是一家业务范围覆盖磷全产业链的矿业公司,经营范围具体包括磷矿的露天开采作业、磷矿石的提炼、P2O5浓缩物的生产,以及不同种类、不同组合的化肥成品及中间产品的生产。经过30余年的发展,AAFB现已成为一家较为成熟的磷肥资源运营商,是巴西第二大的业务范围覆盖磷全产业链的化肥生产商。

AANB是全球三大铌矿石生产商之一。AANB的主营业务主要分为两部分,一是从公司拥有的Boa Vista矿中开采铌矿石,二是通过破碎、格筛、浓缩、浸出及冶炼等工序对铌矿石进行加工,使之成为符合客户需求的铌产品。

根据公司披露信息,巴西业务矿石量超过5亿吨,铌(Nb2O5)资源储量为223万吨,磷(P2O5)资源储量为5184万吨。

2.2.2.铌磷矿石周期较长,价格短期波动,能够有效分散风险

公司此次收购的铌磷资源周期较长,短期内价格波动较小,一定程度上可以分散资源价格变化对公司业绩造成大幅波动的影响。

铌行业全球市场集中度非常高,巴西CBMM公司占据全球市场80%-85%的产量,是行业中的绝对主导,对铌价格走势具有较强的影响力,且控制着全球铌产品扩产计划的进度,因此铌价格在历史上一直保持较为稳定的水平。磷主要应用于农业领域,业务所在地巴西拥有全球最大面积的潜在可耕作土地,是全球第四大磷消费国,但缺少磷矿资源,地域优势明显、发展较为平稳,有利于公司业务的多元化和分散化。

2.3.收购Northparkes Joint Venture 80%的权益,积累海外收购经验

公司对Northparkes的收购是公司最早的海外并购尝试。2013年公司以8.2 亿美元从力拓股份(RioTinto PLC)收购North Mining Limited拥有的Northparkes Joint Venture 80%的权益及相关权利和资产,掌握了位于澳大利亚的Northparkes的铜金资源。

Northparkes 矿山主要从事的业务为铜金属的采选,主产品为铜精矿,副产品为黄金。根据收购报告书,截止2017年底,Northparkes拥有铜金属资源储量约264万吨,黄金资源储量89.6吨。2017年,Northparkes铜金属产量为34913吨,黄金金属产量为0.8吨。

2.4合作设立投资基金,未来有望继续开展并购投资

2017年11月,公司香港全资子公司洛钼控股与NCCL(New ChinaCapital Legend Limited)签订协议。洛钼控股拟作为有限合伙人参与设立以NCCL为普通合伙人的“NCCL自然资源投资基金”。

基金主要从事境外自然资源及其产业链上下游等相关领域项目的并购;基金总规模为10亿美元,洛钼控股认购金额占基金总规模的比例不超过45%,合计不超过4.5亿美元,资金来源于其自有资金。基金将积极参与自然资源及产业链上下游等相关领域的投资并购。基金的投资项目将以IPO、并购为主要退出方式。

2017年12月,基金与Louis Dreyfus Company B.V.(LDC)签署《TheSale And Purchase Agreement》,约定基金购买LDC旗下从事基本金属和贵金属原料和金属贸易平台业务的LouisDreyfusCompany Metals B.V(LDCM).的100%股权。LDCM主要从事各种基本金属和贵金属原料和精炼金属的采购、混合、加工、运输和贸易等业务,除了在精炼锌、铝和镍市场处于领先地位之外,也是全球主要的铜、锌和铅精矿的贸易商。公司对LDCM的并购可以进一步加强对全球资源的布局。

投资基金的设立将有助于公司成功并购优质项目,获取优质资源及其上下游产业链的优质标的,为公司未来发展提供新的动力。

3.钴价不断攀升,公司充分受益新能源车产业增长红利

公司在2016年取得Tenke铜钴矿后,成为全球领先的钴生产商。近年来新能源汽车飞速发展,钴作为新能源汽车三元锂电池的重要原料,其需求不断攀升,钴资源处于供不应求的状态。钴价由2016年末的22万/吨攀升至如今的60多万元每吨。公司收购Tenke矿山的时点正好位于钴价暴涨前夕,公司现作为全球第二大钴生产商,业绩将充分受益于未来的钴价上涨。

3.1.需求端:新能源汽车风口下,全球钴需求量大幅增长

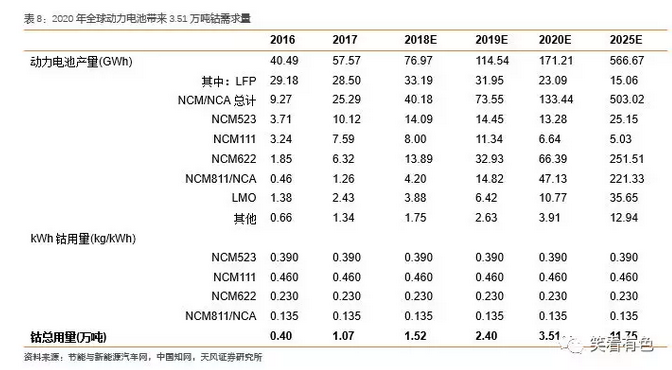

新能源汽车领域:钴消耗量大幅增长。2016年全国新能源汽车共消耗钴金属量0.28万吨,2017年达到0.67万吨。到2020年,国内新能源消耗钴金属量或将达2.58万吨,全球新能源消耗钴金属量或将达3.51万吨(按300万辆新能源车计算)。

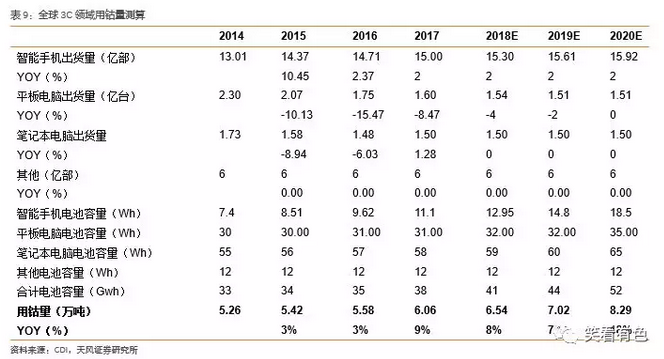

传统应用领域:3C领域电池扩容提升用钴量。全球3C产品渗透率接近饱和,出货量增速保持个位数增长,但电池容量在快速提升,尤其是智能手机领域。到2020年,3C端消耗钴金属量或将达8.29万吨。

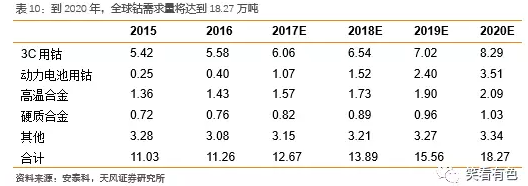

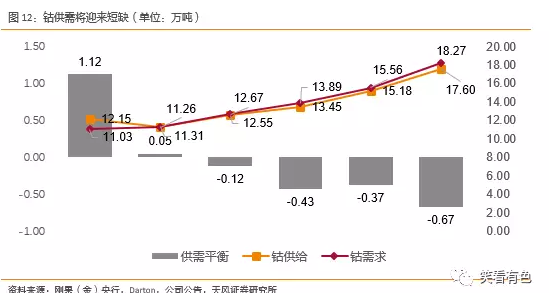

自2016年开始,动力电池对钴消费的影响逐渐增强,我们预计到2020年全球钴需求量有望达到18.27万吨,其中动力电池用钴量达3.51万吨,成为钴消费领域中需求增量最大的应用领域。

3.2.供给端:铜镍处于供给增速持续下滑期,钴新增供给受限

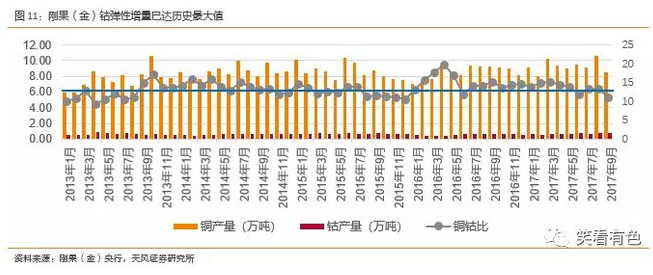

钴的供给主要来自矿山钴以及回收钴。矿山产钴是其供给的主要来源,约占总供应量的82%,而矿山钴主要以铜镍矿伴生为主,纯钴矿山分布极少。从资源分布来看,上游钴资源主要集中在刚果(金),2013年至今,刚果(金)铜钴产量比一直维持在10-15左右,均值为13.5,即平均每开采13.5吨铜可产出1吨钴。从最新的2017年9月份产量数据来看,铜钴比已达11,已达2013年以来的历史低点,因此在没有新增铜钴矿山的情况下,钴的弹性增量已达最大值。

通过对全球钴矿企业产量统计,未来几年受制于铜镍伴生,供给端除嘉能可、欧亚资源外,并无新增大矿,供给刚性,增量有限,到2020年全球钴矿供给有望达到17.6万吨。

3.3. 钴供需将引来短缺,价格有望继续上涨

受益于需求端新能源汽车用钴的快速拉动,供给受限于铜镍伴生,钴供需缺口将逐步扩大,价格有望继续上涨。

3.4.公司在最佳时机布局钴资源,充分收益于资源价格上涨

公司在2016年11月完成铜钴资产的交割,而就在交易完成一个月后,在下游新能源汽车的需求拉动下,钴价开始节节攀升。钴价由2016年底的22万/吨攀升至如今的60多万每吨。

2018年以来,随着下游新能源汽车的迅速发展,钴资源的需求量快速增长,我们对钴价的未来走势看好。公司业绩有望继续受益于未来的钴价上涨。

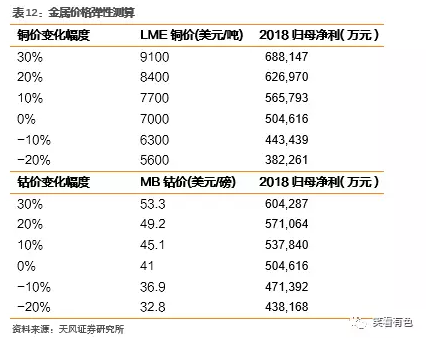

3.5.关键资源价格弹性测算

公司通过海外并购掌握了优质铌磷资源和铜钴资源,盈利能力大大提升。多元化的资源业务将分散公司的经营风险。我们对公司进行了简单的弹性测算,公司目前利润受铜价和钴价影响较大,在假设当前LME铜价为7000美元/吨,MB钴价为41美元/磅的基础下,当铜价上升10%,公司归母净利润可提高6.1亿元,当钴价上升10%,公司归母净利提高3.3亿元。

4.传统钼钨业务业绩回升

公司拥有从钼采矿、选矿、焙烧、钼化工到钼金属加工上下游一体化的完整产业链,目前公司是全球领先的钼生产商和钨资源综合回收利用企业。

4.1坐拥优质钼钨矿山

公司钨钼资源十分丰富。公司目前拥有三道庄、上房沟和东戈壁三座矿山,三道庄矿正在开采。上房沟矿和东戈壁矿仍未开发。三道庄为国内特大型钨钼矿。目前,公司正在开采的三道庄钼矿矿石资源储量为4.97亿吨,氧化钼资源储量49.74万吨,伴生钨资源储量44.76万吨。

4.2.金属价格反弹带动业绩回升

三道庄钼精矿采用露天开采,年产量维持在15000吨左右,钨精矿产量近年持续缓慢增长,目前年产量维持在11000吨左右。随着2017年钼钨金属价格回升,公司钼钨业务业绩也相应反弹。2017年,公司钼钨业务实现营业收入37.7亿元,同比增长34%,实现毛利19.5亿元,同比增长50%。

5.盈利预测和评级

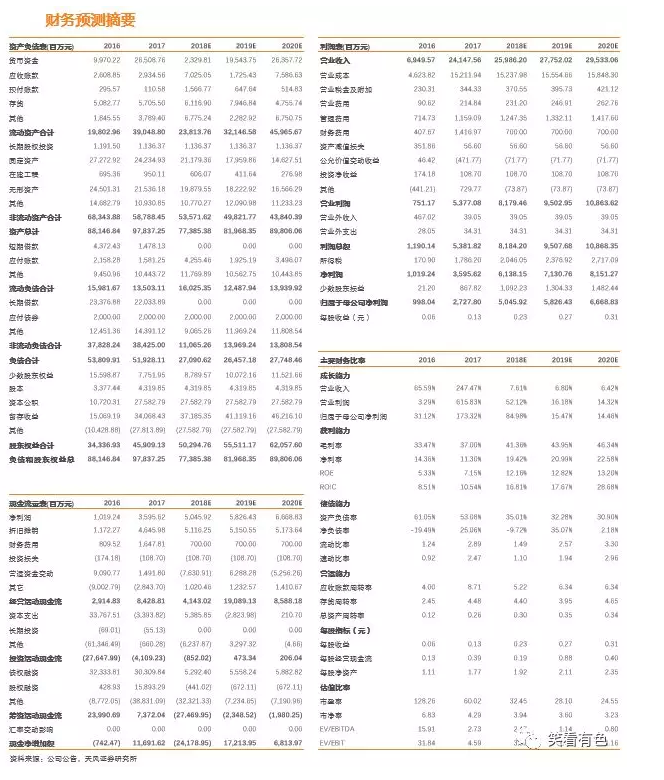

凭借公司通过并购带来的资源增量,再加上公司重点布局的铜、钴资源正处于价格上升周期,公司未来业绩有望大幅增长,预计公司2018-2020年EPS为0.23元/股、0.27元/股和0.31元/股,分别对应PE32、28和25倍,与可比公司对比,公司估值处于合理区间。

目前钴资源上游集中度高,随着新能源汽车产业发展钴需求持续增长,钴行业长期发展值得看好。同时短期内铜原矿供应趋紧,全球经济复苏明显,铜价易涨难跌。公司作为铜钴资源巨头,充分受益于行业景气度上升。同时公司具有丰富的海外项目运作经验,公司参与设立并购基金未来有可能进一步进行资源布局,考虑到公司发展战略和基本面,公司目标价格区间为8.18-8.88元,对应PE35-38倍,我们给予公司“增持”评级。

6.风险提示

资源价格下跌的预期,矿山产量不及预期的风险,汇率波动的风险。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP