张忆东:国际化红利释放期开启,港股将焕发新生

本文来自微信公众号“张忆东策略世界”,作者为兴业证券研究所副所长、全球首席策略分析师张忆东,原标题为《国际化红利释放期开启——港股策略报告》。

2018年是中国改革开放40周年,不论A股还是港股市场都迎来了新一轮的改革开放、创新。标志性事件包括:中国证监会CDR试点意见出台、A股将纳入MSCI、沪伦通;港交所改革《上市规则》等一系列金融开放的措施。

国际化红利一:上市制度借鉴海外经验,拥抱创新。中国证监会CDR试点意见出台以及港交所上市制度改革,A股及港股IPO将抢占全球创新制高点。

中国资本市场不论是A股还是港股未来5到10年甚至更长时间面对的最大的宏观变量,就是中国经济从高增长转向高质量发展。

中国高质量发展的新阶段,科技创新的重要性更加凸显,因此,不论是A股或港股的上市制度都需要改变,从而实现资本市场驱动科技创新、产业升级。过去几十年中国全力发展工业化,依靠债务融资、银行体系的间接融资来推动中国成为世界工厂。未来,中国的发展靠创新,更需要股权融资、资本市场。

A股及港股IPO制度的改革、创新,旨在让资本市场以更包容的心态拥抱新经济,吸引新兴产业最具代表性的核心资产从海外回归。港交所此前对IPO有严格的财务要求及同股同权限制,阿里巴巴等“新经济”龙头只能远赴美国。目前港股仍以金融、周期行业为主,对中国经济转型的晴雨表作用不强。

改革后的香港主板将吸引全球更多高成长创新企业赴港上市,包括没有收入的生物科技企业、大型的同股不同权创新企业及已在海外上市的中概股选择香港第二上市,有利于优化港股市场结构、注入市场活力。

国际化红利二:新一轮金融对外开放,驱动外资配置中国资产的大趋势。

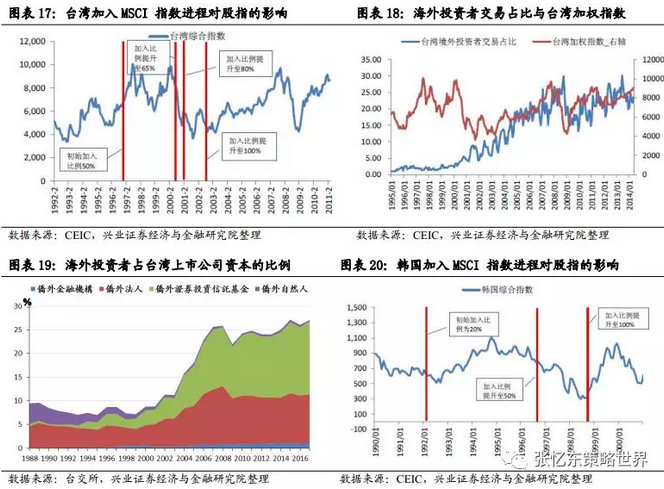

伴随今年QFII和沪深港通额度扩容,特别是A股纳入MSCI,中国资产将直面全球资金配置的新时代。从台湾、韩国的经验来看,纳入MSCI指数都曾对短期行情产生过“利多”影响,但中长期决定股市趋势的还是基本面。

港股作为最便宜的中国资本市场,长期来看将跟A股共同受益于外资增加对中国资产配置的进程,中国核心资产价值重估的大趋势才刚刚开始。

投资策略:从保持谨慎转向保持平常心,寻找阿尔法,敢于逢低布局。

我们年初以来提醒“港股牛市的调整期”,已被验证,中短期风险逐渐释放,虽然二季度后期可能仍有波折,但不必悲观,敢于立足长期牛市逢低布局。

维持观点“港股超级牛市的基础是港股增强对中国转型升级的代表性”。随着国际化红利的释放,港股将焕发新生,建议保持平常心,布局优质企业。

风险提示:贸易战、中美通胀、美国加息、中国去杠杆等风险超预期。

以下为正文内容:

聚焦开放和创新,红利释放期开启

2018年是中国改革开放40周年,不论A股还是港股市场都迎来了新一轮的改革开放、创新。标志性事件包括:中国证监会CDR试点意见出台、A股将纳入MSCI、沪伦通;港交所改革《上市规则》等一系列金融开放的措施。

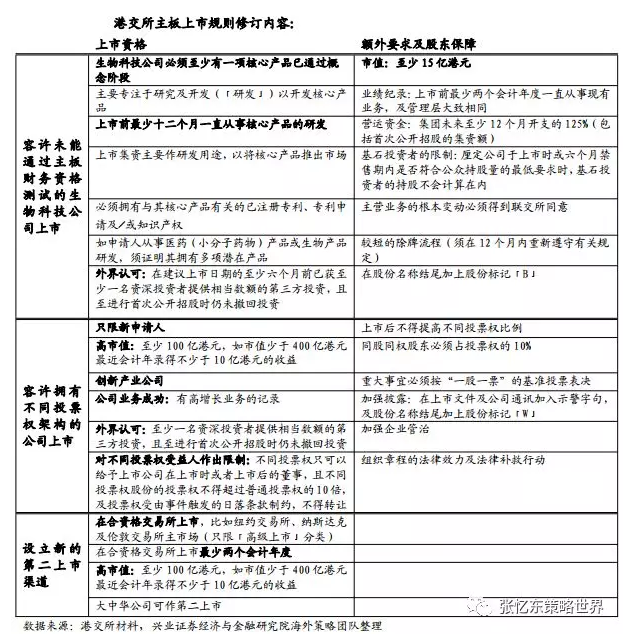

港交所新订的《主板上市规则》新增三个章节,(i)容许未能通过主板财务资格测试的生物科技公司上市;(ii)容许拥有不同投票权架构的公司上市;及(iii)为寻求在香港作第二上市的大中华及国际公司设立新的便利第二上市渠道。

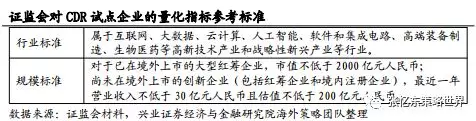

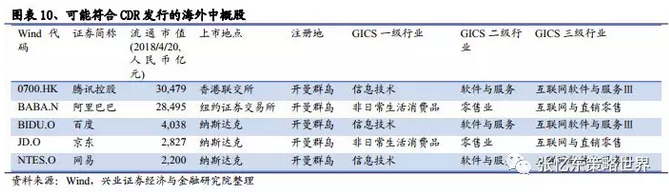

5月4日,证监会就《存托凭证发行与交易管理办法》公开征求意见,制定CDR框架性内容,并对CDR发行、条件、交易、信息披露有了统一的规章制度,预计最快将于6月试点发行。

国际化红利一:上市制度借鉴海外经验,拥抱创新

中国证监会CDR试点意见出台以及港交所上市制度改革,A股及港股IPO将抢占全球创新制高点。

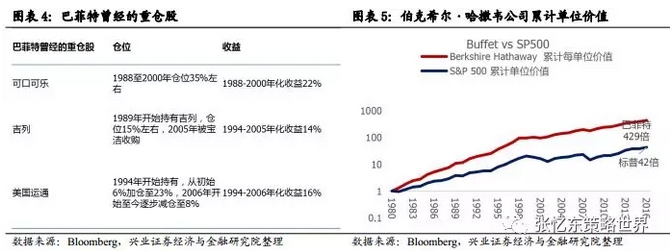

中国资本市场,不论是A股还是港股,未来5到10年甚至更长时间面对的最大的宏观变量,就是中国经济从高增长转向高质量发展。2018年中国出台一系列监管政策主动地结构性去杠杆,中短期经济或略有下滑压力,但长期战略清晰,内需支撑、结构优化及产业升级加速,中国经济的大分化、大创新时代已经到来,导致各个行业有核心竞争力的优质公司呈现“强者恒强”。中国现在阶段类似美国的80年代,宏观经济总体是很平庸的,却是伟大企业崛起的时代,是巴菲特和彼得林奇为代表的价值投资者声名鹊起的时代。

中国高质量发展的新阶段,科技创新的重要性更加凸显,因此,不论是A股或港股的上市制度都需要改变,从而实现资本市场驱动科技创新、产业升级。过去几十年中国全力发展工业化,依靠债务融资、银行体系的间接融资来推动中国成为世界工厂。

未来,中国的发展靠创新,更需要股权融资、资本市场。而现阶段的矛盾在于,港交所、证监会此前对IPO有严格的财务要求及同股同权限制,阿里巴巴等“新经济”龙头只能远赴美国上市。高科技行业为了防止在多轮融资中稀释投票权,往往采取同股不同权的架构,生物科技公司前期研发投入和融资需求较大,在一段时间内难以创收,此类“新经济”企业不符合上市条件。

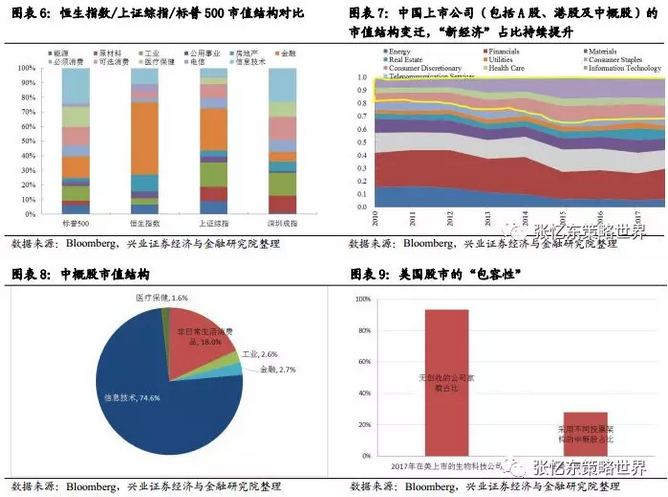

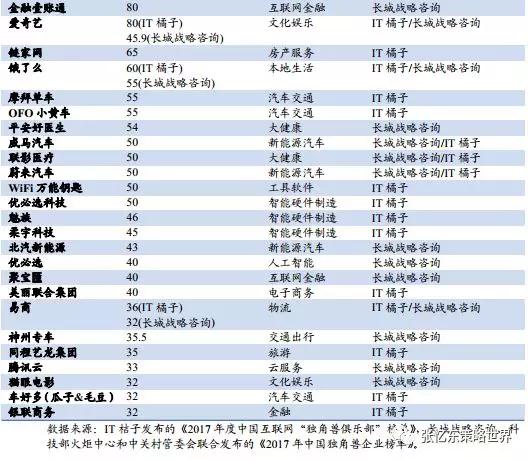

A股及港股IPO制度的改革、创新,旨在让资本市场以更包容的心态拥抱新经济,吸引新兴产业最具代表性的核心资产从海外回归。中概股中,代表中国经济转型升级最有活力的信息技术、可选消费类公司占据93%的市场份额,目前港股仍以金融、周期行业为主,对中国经济转型的晴雨表作用不强。

改革后的香港主板将吸引全球更多高成长创新企业赴港上市,包括没有收入的生物科技企业、大型的同股不同权创新企业及已在海外上市的中概股选择香港第二上市,有利于优化港股市场结构、注入市场活力。正如我们一直强调的“港股牛市的基础是提升对中国转型升级的代表性”,“新经济”公司回归上市,将同时激发中国社会财富的配置需求以及海外资金对中国资产的重估,分享中国新经济企业的红利。

国际化红利二:新一轮金融对外开放,驱动外资配置中国资产的大趋势

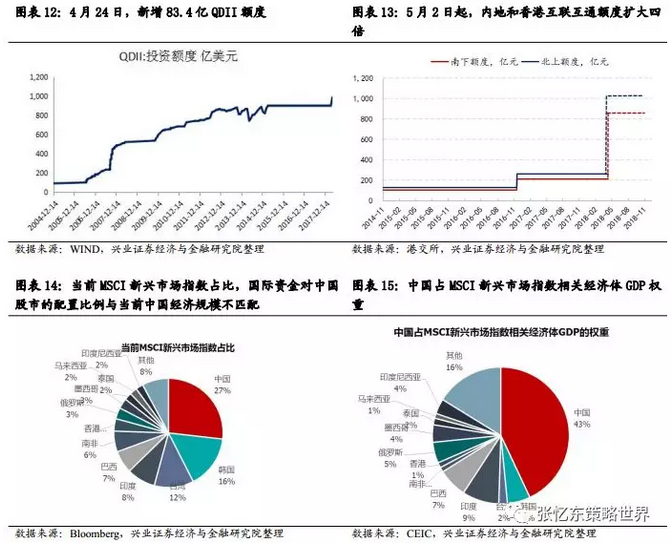

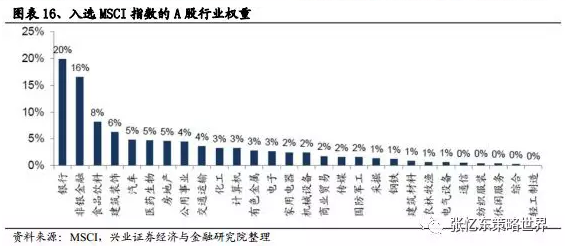

伴随今年QFII和沪深港通额度扩容,特别是A股纳入MSCI,中国资产将直面全球资金配置的新时代。短期内,预计将直接吸引约90亿美元(2.5%纳入因子)~180 亿美(5%纳入因子)的海外配置资金。当前全球资金对中国的配置远未达到均衡,A 股纳入MSCI 的比例有望随着资本市场的逐步开放而逐步扩大比例的,假以时日,A股自由流通市值可以100%纳入MSCI,预计将吸引约3400亿美元的海外资金。

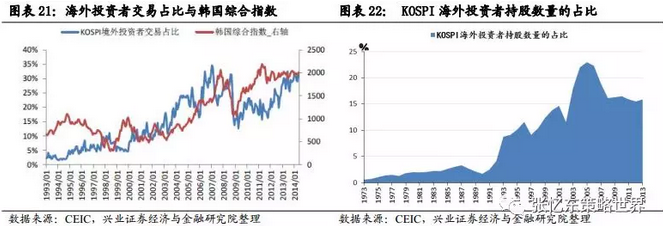

从台湾地区、韩国的经验来看,纳入MSCI指数都曾对短期行情产生过“利多”影响,但中长期决定股市趋势的还是基本面,是中国优质核心资产的盈利新周期持续被验证。

港股作为最便宜的中国资本市场,长期来看将跟A股共同受益于外资增加对中国资产配置的进程,中国核心资产价值重估的大趋势才刚刚开始。

投资策略:从保持谨慎转向保持平常心,寻找阿尔法,敢于逢低布局

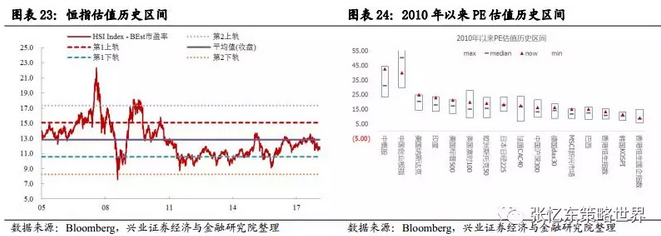

我们年初以来持续提醒“港股牛市的调整期”,而全球主要股市的确陷入困境,中短期仍需警惕二季度海外资金面和中国基本面导致的波动风险,虽然二季度后期可能仍有波折,但不必悲观,敢于立足长期牛市逢低布局。便宜是硬道理,恒指5月8日收盘价对应PE(forward)11.75倍,已经位于历史均值和负1倍标准差之间;横向对比全球,港股仍是价值洼地。

维持观点“港股超级牛市的基础是港股增强对中国转型升级的代表性”。随着国际化红利的释放,港股将焕发新生,建议保持平常心,布局优质企业。投资策略建议二季度仓位继续维持相对保守、动态中性即可,敢于轻仓逢低布局、积小胜为大胜,立足港股长期牛市的基本面逻辑而逢低布局核心资产。

投资机会:一方面,围绕大创新和内需消费时代筛选标的,看好医药、新能源、半导体、计算机等产业的绩优股;另一方面,可以逢低增持性价比高的传统行业的优势蓝筹特别是金融、地产龙头,以及受益于大国博弈背景下的石油LNG产业链。

风险提示:贸易战、中美通胀、美国加息、中国去杠杆等风险超预期。

扫码下载智通APP

扫码下载智通APP