莎莎国际(00178)深度:复苏强化,拐点之后继续向上?

本文来源于雪球网,由雪球号@江东猫草发布,内容为华创证券深度研究报道,作者为分析师王薇娜 、林轩宇。

主要观点

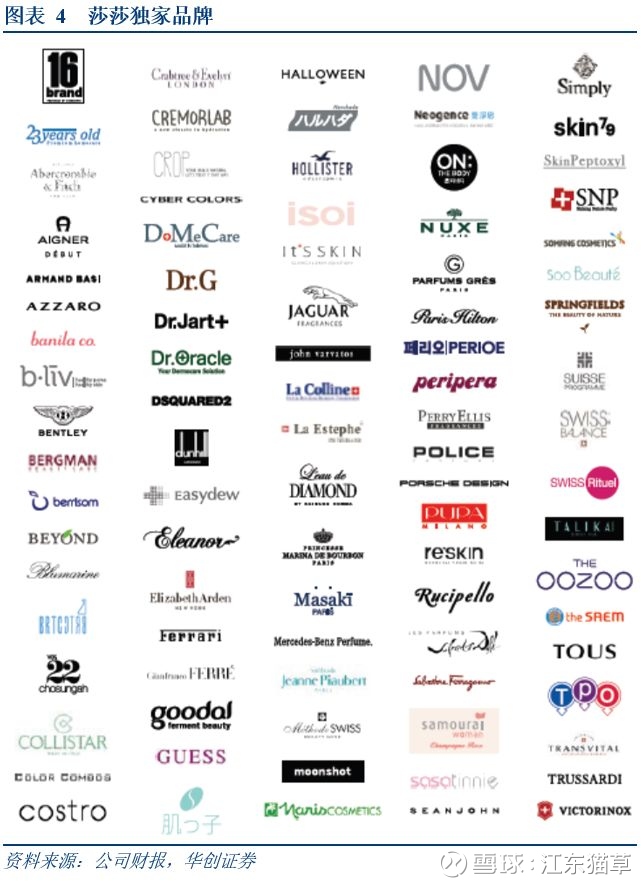

莎莎公司是港股通标的,亚洲领先的化妆品零售集团,定位为一站式化妆品专门店,提供超过700个品牌的香水、护肤、化妆、护发、个人保健品,商品种类达到1.8万种。公司以平行进口为主要货源模式,并凭此提供高性价比的产品。莎莎目前是100多个国际品牌的亚洲独家代理商,有近四成销售额来自于高毛利的独家代理品牌和自有品牌。门店分布于香港、澳门、新加坡、台湾地区和中国大陆,电商渠道则有自有平台sasa.com和第三方平台(如考拉、天猫、京东等)。

环境向好,受益内地赴港客流持续复苏,交易宗数提升支撑边际改善

1. 莎莎营收及利润主要来源为港澳门店,内地顾客的每单交易金额是本地顾客的2.3倍且预计将维持稳定,客流强劲复苏对莎莎营收端有显著的边际改善。莎莎2018年“五一”销售额同比大增34.4%,其中内地客人销售额增长42%;

2. 赴港陆客数据2014年由于香港群体事件、经济环境、旅游目的地增多等因素下滑,2017年开始复苏,2018年Q1同比增长12.6%达3年最高增速;

3. 赴韩游体量仅为赴港陆客10%,复苏趋势未成,边际影响有限。历史上看,赴港陆客数据是先验指标,提前5个月与赴韩游反向变动;

4. 海南免税数据验证“客单稳定、购物人次强劲增长”的消费升级趋势,此外粤港澳大湾区潜在政策利好、基建改善将利于赴港澳游客人次提升。

公司基本面改善:搬仓影响消化,毛利率企稳回升,租金下降

1. 17年3月搬仓影响消化,预计内地顾客交易宗数增速将强于赴港客流增速;

2. 毛利率对净利率影响最大,莎莎平行进口产品备货灵活但毛利率较低,逐步力推高毛利率的独家品牌,预计产品结构改善能带来2 ppts毛利率向上弹性;

3. 获益于香港一线街铺租金大幅下跌,在租金下降的同时能够优化门店布局。

盈利预测、估值及投资评级:趋势持续,高增长消化估值

我们预计陆客回暖、香港零售改善趋势将持续,预计莎莎国际FY18-20净利分别为4.6亿、6.8亿、8.5亿港币,FY 19/20EPS分别为0.22/0.28港元,对标上一轮上行周期25-35x估值区间,分别给予28x/23x估值,目标价6.30港元。首次覆盖给予推荐评级。

风险提示:赴港客流增速、签证等政策变化不及预期;港元贬值。

目录:

一、平行进口的老牌零售企业... 5

(一)公司简介

(二)公司核心竞争力分析:多品类、价格低、品质好... 5

二、港澳门店同店劲升,成本回落... 6

(一)港澳门店贡献八成营收,弹性优秀

(二)租金下降+搬仓结束,费用下行

1、香港商铺租金大幅下降,莎莎借机优化门店位置、减少租金

2、搬仓压制FY18销售,影响结束带来高弹性... 6

三、毛利率企稳,产品结构优化... 6

(一)平行进口一招鲜

1、平行进口的概念:什么是“水货”

2、莎莎采用平行进口的优势

3、国内的平行进口:受制于卫生检疫

(二)莎莎综合毛利率企稳

1、莎莎毛利率与产品结构

2、毛利率企稳,利润端弹性获得支撑

四、陆客全面复苏,香港零售业春风拂面... 6

(一)访港、访澳的内地游客全面复苏

1、访港过夜与不过夜内地游客增速均达3年最高

2、访澳游客获得非广东省客源的强力支撑

(二)香港零售业春风拂槛

1、香港零售业下行周期复盘:经济增速放缓、大陆电商等渠道强势崛起分流明显、陆客消费下行

2、香港零售业全面复苏:药妆复苏稳步加强.

(三)对标韩国游、海南免税客流,预计访港景气度持续

1、韩国游复苏尚待时日

2、对比海南免税,消费升级驱动强劲

(四)莎莎获益消费复苏,内地顾客提供优质边际改善

正文

一、平行进口的老牌零售企业

(一)公司简介

公司是港股通标的,亚洲领先的化妆品零售集团,定位为一站式化妆品专门店,提供超过700个品牌的香水、护肤、化妆、护发、个人保健品,商品种类达到1.8万种。公司以平行进口为主要货源模式,并凭此提供高性价比的产品。莎莎目前是100多个国际品牌的亚洲独家代理商,有近四成销售额来自于高毛利的独家代理品牌和自有品牌。门店分布于香港、澳门、新加坡、台湾地区和中国大陆,电商渠道则有自有平台sasa.com和第三方平台(如考拉、天猫、京东等)。

2018年以来,赴港内地游客增速亮眼,香港零售业回暖趋势加强,同时莎莎基本面改善(搬仓影响消化,门店优化,毛利率企稳),股价涨幅接近90%。

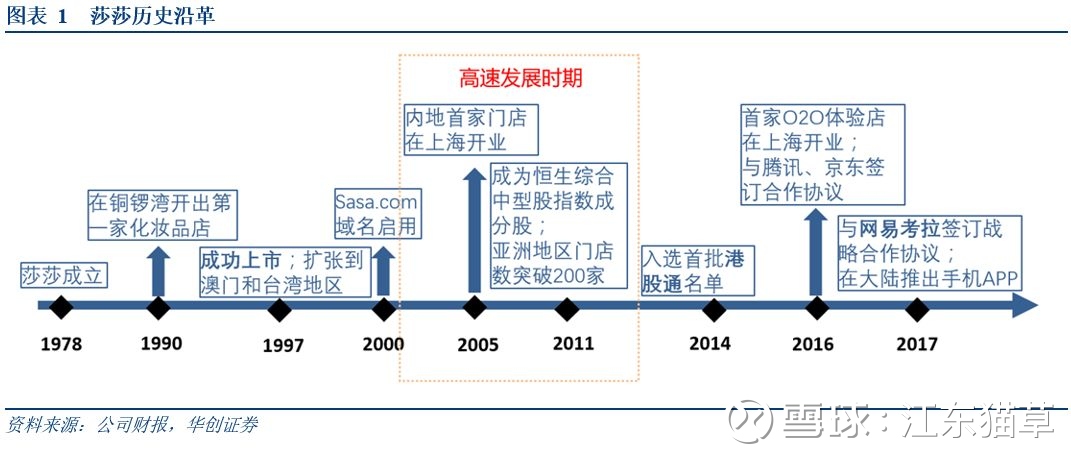

莎莎于1978年成立,1990年在铜锣湾开出第一家化妆品店,尔后于1997年登陆港交所。莎莎的门店数在2006-2011年高速扩张,2011年亚洲门店数已突破200家。莎莎在2014年入选港股通首批名单。莎莎的持股结构集中且稳定,创始人郭少明夫妇直接或间接持股共计65%,公众股东共计持股35%。

(二)公司核心竞争力分析:多品类、价格低、品质好

莎莎的核心竞争力在于通过“独家品牌+平行进口”两个方式提供了多品牌、多品类的产品,目前SKU约为18000个,品牌数约为700个,覆盖高中低端需求;同时,平行进口带来了自主定价、进货价低的优势,使得莎莎能够提供相对专柜6-7折的较低定价。在严格监管、长期经营的背景下,莎莎已经形成了较高的品牌美誉度,在提供低价大牌的同时逐渐通过消费者教育减少了“售假”、“销售过期产品”等无谓质疑。即使面临海淘、代购、免税等多种渠道的竞争,莎莎的价格依然具备强大吸引力。

二、港澳门店同店劲升,成本回落

(一)港澳门店贡献八成营收,弹性优秀

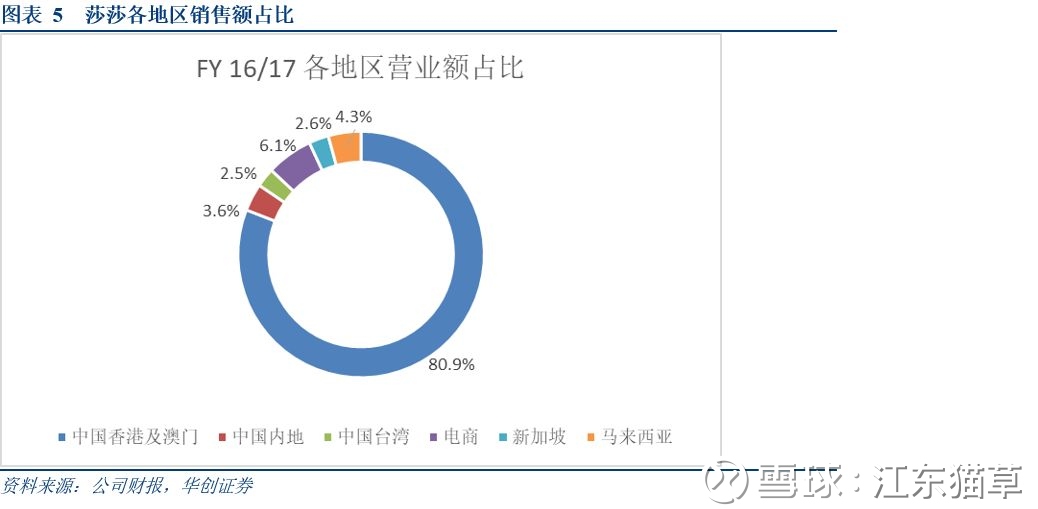

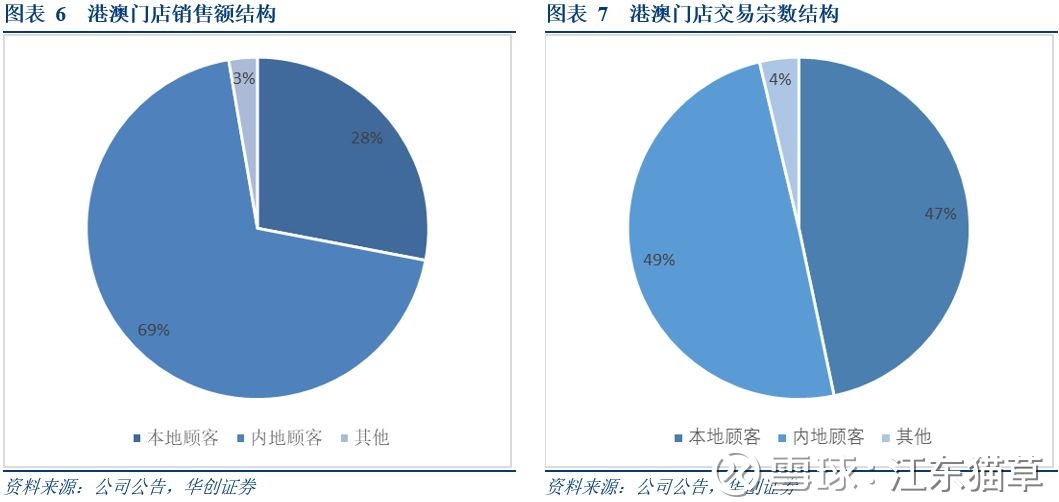

由于港澳地区相对大陆地区有平行进口及关税的优势,体现在丰富的产品种类和低廉的价格,因此大量的内地游客在莎莎港澳门店购买化妆品。目前港澳地区的门店贡献了81%的营业收入,且这部分收入有69%由内地消费者贡献。

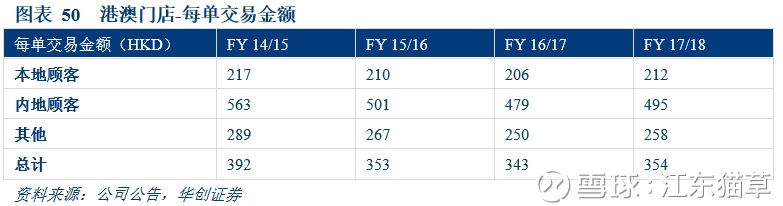

莎莎提供了18000种商品,覆盖了高中低端的客群,港澳本地顾客采购和消费较方便,贡献了47%的交易宗数;而内地顾客的每宗交易金额较高,以49%的交易宗数贡献了69%的销售额。内地消费者的每单交易金额为本地消费者的2.3倍:目前内地消费者每单消费约500港币,而本地消费者每单仅约210港币。

(二)租金下降+搬仓结束,费用下行

莎莎在全球拥有290家莎莎店铺/专柜,其中119家位于港澳,占比41%;另外中国大陆有56家店铺(主要位于珠三角、京津冀、长三角区域)、马来西亚有75家,店铺数量也较为可观。

根据公司的策略,我们预计:1)在大本营港澳地区继续开店,净增约15家,以充分享受港澳零售业回暖之春;2)公司已宣布关闭全部台湾门店,台湾区域的经营情况一直较差,在FY 18缩减了11家门店后同店销售额企稳、亏损收窄;3)在中国内地、新加坡更加积极地开店,以渠道形成一定的品牌规模效应。

1. 香港商铺租金大幅下降,莎莎借机优化门店位置、减少租金

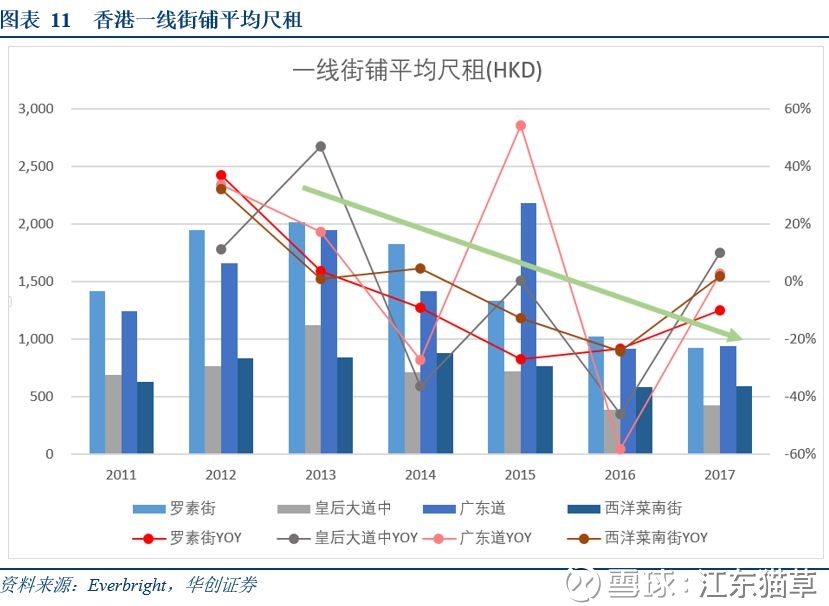

自2014年以来,香港地区的一线街商铺租金有明显的回落趋势。选取铜锣湾、中环、尖沙咀、旺角四个主区的零售一线街铺,可以发现2017年的平均租金相较于2013年的高点已经腰斩,当中跌幅最大的中环皇后大道中已经不及2013年的4成。随着2014年最后一波高峰期租约到期,2017年的租金继续下滑,但这波下调已经进入尾声,租金水平开始企稳。

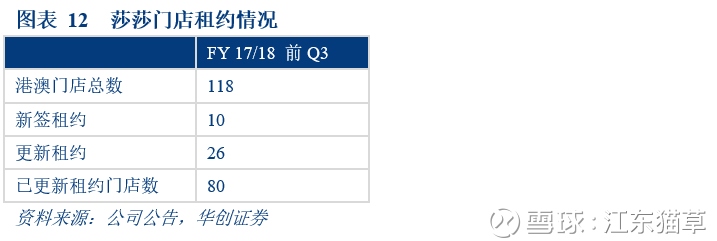

莎莎作为根植香港的零售店铺,利用这一状况调整店铺位置、降低租金开支。在FY 17/18的前三个季度(即2017/4到2017/12),在香港的119家店铺当中对26家店铺完成租约更新,这26家门店的租金随之降低了14%;此外,莎莎也开始选择过去租金过于高昂的主区一线街铺进行开店,2017年莎莎在四大主区新租4家门店,平均单店月租约90万港币,例如将铜锣湾地区的黄金广场门店搬迁到崇光百货对面、内地客流更密集的店铺。未来随着租约更新的持续推进(尚余30家门店租约未更新),租金有望进一步下降,同时门店位置将得到进一步优化。

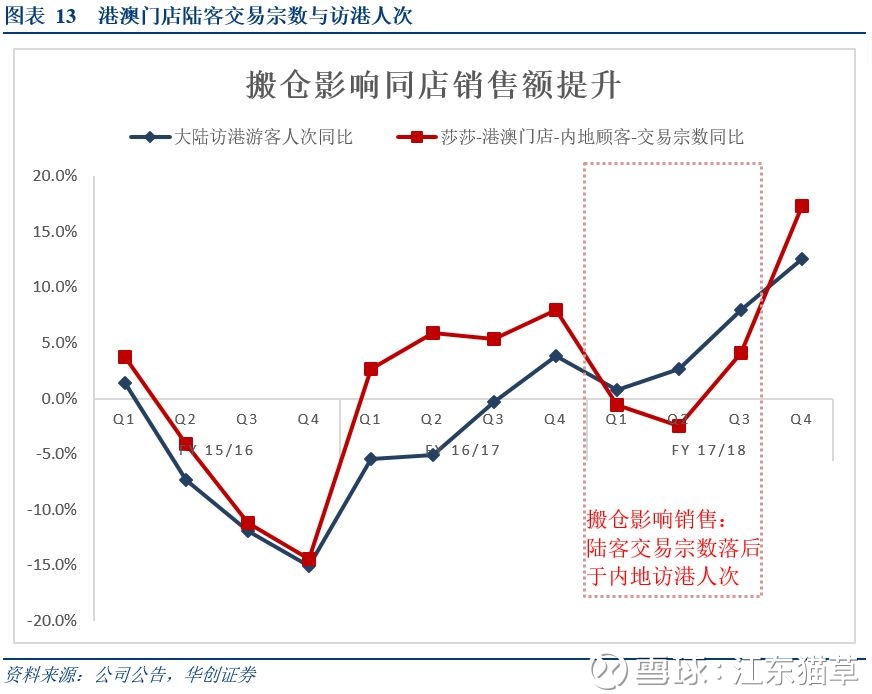

2. 搬仓压制FY18销售,影响结束带来高弹性

2017年上半年,莎莎开始推动仓库搬迁事宜,选择高度更高、单平米效益更好的新仓库。搬仓不仅有成本端的影响,更重要的是库存管理影响销售。早在2016年Q1,莎莎港澳门店的内地顾客交易宗数增长率已先于大陆访港游客人次翻正(领先2个季度翻正),这一势头在启动搬仓的2017年3月(FY18 Q1)开始逆转,2017年8月搬仓基本结束(对应FY18 Q3),FY18 Q4马上再度反转。搬仓成本将反映在FY 18 H2的财报当中,放眼未来,FY 18/19将全面受益于内地访港游客人次的持续向好,搬仓对FY 18的压制给FY 19提供了优秀的弹性。

三、毛利率企稳,产品结构优化

莎莎采用自有品牌/独家代理+平行进口模式,为顾客提供多种品牌、品类的高性价比产品。过去几年,受制于销售额下滑,莎莎引入大量低ASP产品,毛利率从47%下降到41%。随着近期大力推出高毛利率(70%左右)的自有品牌,毛利率已企稳。

(一)平行进口一招鲜

1、平行进口的概念:什么是“水货”

莎莎的核心竞争力在于平行进口。平行进口的产品俗称“水货”,其进口货物是正规生产商生产、具备知识产权(即商标、品牌、配方专利等)的产品,进口渠道为未经进口国知识产权所有人或独占被许可人同意的其他渠道(渠道包括:其他地区的特许分销商或品牌总代理商、免税店等)。也即,平行进口的产品(通常称为水货)是正品,而水货与行货的区别在于:行货是特许分销商进口的、售后由特许分销商/品牌总部承担、价格受到总部统一管控;水货则是平行进口商独立从多渠道分批次购入、售后由平行进口商承担、价格不受品牌总部管控。

2、莎莎采用平行进口的优势

自主定价权:平行进口的产品不受总部价格指导,莎莎可以采用比专柜、百货低30%左右的定价策略以吸引消费者;

备货能力灵活:平行进口分批谈判、分批进口,莎莎可根据市场风向而灵活选择备货产品。

进货价格较低:平行进口的货源来自于其他地区的特许分销商或品牌总代理商、免税店,这些渠道往往因为销售指标未达成、货品积压导致存货风险上升而急于脱手,莎莎能够拿到较低的价格。

3、国内的平行进口:受制于卫生检疫

目前中国内地的平行进口较为困难,也使得莎莎形成了“内地消费者贡献了港澳门店的大部分销售额”且“港澳门店单店销售额远高于大陆门店”这样的经营模式。大陆的进出口检验检疫管控严格,以中国国家质量监督检验检疫总局为核心的进口检验检疫系统目前基本没有放开平行进口的空间。以化妆品为例,根据《进出口化妆品检验检疫办法》的规定,首次进口化妆品应提供国家相关主管部门批准的卫生许可批件或备案凭证,对于国家没有实施卫生许可或备案的化妆品则需要提供在生产国家允许生产、销售的证明文件或原产地证明。由于绝大部分正规化妆品品牌已经由当地特许分销商取得卫生许可批件或备案凭证,平行进口商将对当地分销商的销售形成冲击,因此特许分销商是不会将卫生许可批文或备案凭证提供给平行进口商的。

莎莎在大陆的门店由于能够进行平行进口的品牌和品类都较少(大部分产品的卫生许可批文掌握在品牌区域分销商手中),并且有关税等税收影响,大陆门店的产品种类和价格都与香港门店差距较大,高性价比、多产品种类的优势大幅弱化,也导致莎莎在大陆开店受阻、效益不佳。

(二)莎莎综合毛利率企稳

1、莎莎毛利率与产品结构

目前莎莎的总体销售毛利率约为41%。其中:

独家代理品牌及自有品牌:毛利率约为70%,销售额约占总销售额40%;

一般销售产品定价:价格为专柜/百货的7折左右,毛利率约为30%,销售额占比约30%;

VIP客户:在一般定价的基础上再进行折扣,毛利率约为15%,销售额占比约30%。

2、毛利率企稳,利润端弹性获得支撑

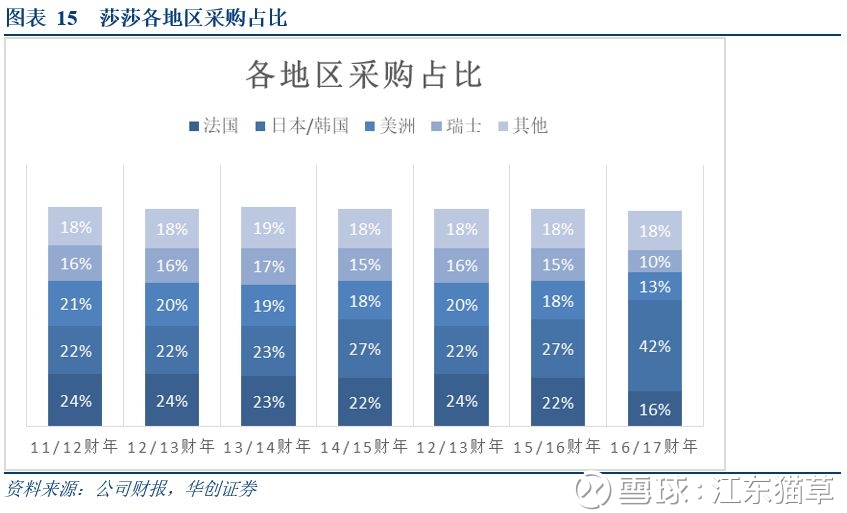

莎莎过去主要的货源国为美国、法国、日本、瑞士等,通过平行进口进口中高端国际品牌,再以具备吸引力的折扣售出。而在2014-2016年,市场更为偏爱ASP(平均售价)较低的韩国品牌产品,莎莎也在2015-2016年大幅提高日韩产品的进口和销售,这一策略拖低了综合毛利率。

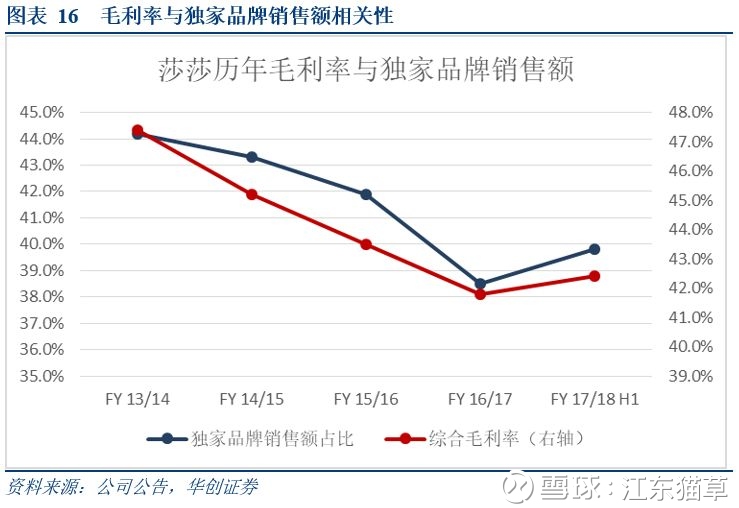

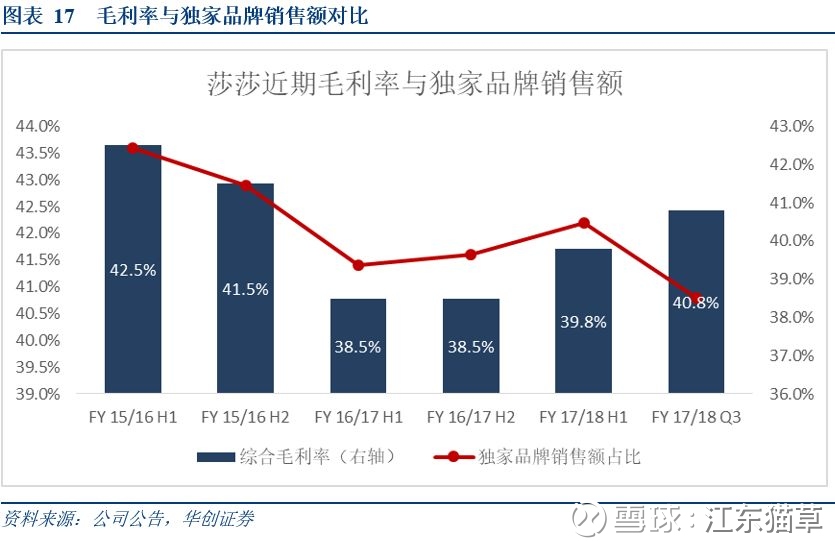

除了货源地之外,影响莎莎毛利率的主要因素为独家品牌销售占比。莎莎的商业模式在于以热销产品、大幅折扣吸引顾客到店,通过店内陈设等动线设计引导顾客购买较高毛利的独家品牌。而在零售业较为萧条的时期,这样的模式将使得独家品牌销售情况更为不乐观。莎莎的综合毛利率与独家品牌销售额占比的相关性强,独家品牌销售额占比每变动1个百分点,综合毛利率随之变动约0.5个百分点。我们预期独家品牌销售额占比能够从低潮期的38.5%提升到43.5%,这部分将提供2%左右的毛利率弹性。

随着2017年韩国产品的消费热潮有所消退、购买渠道拓宽,相对韩妆具备更强功能性的欧美品牌化妆品回暖,莎莎在稳住销售额情况下渐渐加大独家品牌的销售力度。FY 17/18 Q3的综合毛利率已经回升到40.8%,比去年同期高出2.3 ppts。毛利率企稳的基础上,随着总销售额的复苏改善,莎莎盈利的弹性将十分可观。

四、陆客全面复苏,香港零售业春风拂面

(一)访港、访澳的内地游客全面复苏

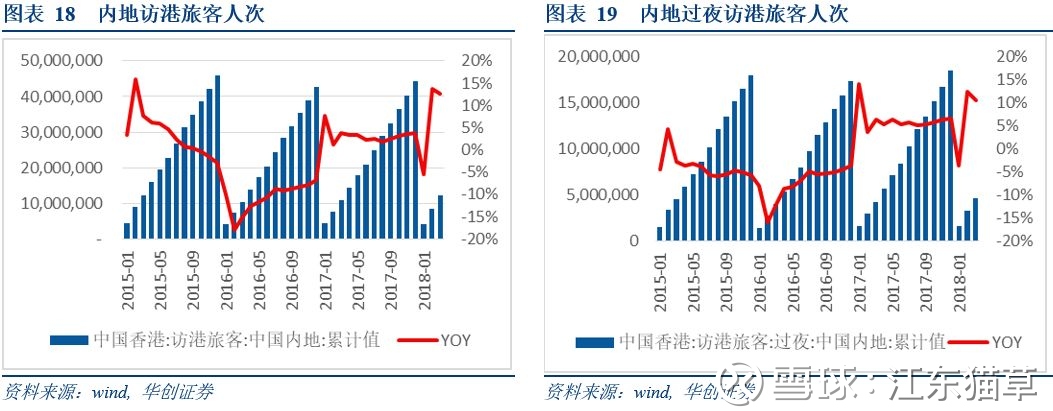

1、访港过夜与不过夜内地游客增速均达3年最高

在经历2015-2016年大陆访港游客数量全面下滑之后,2017年已经展示了稳定的复苏势头,2018年开年以来这一趋势在加强,在总数和过夜游客两方面,2018年1-3月累计同比分别增长12.6%、10.5%,均达到了3年来的最高值。

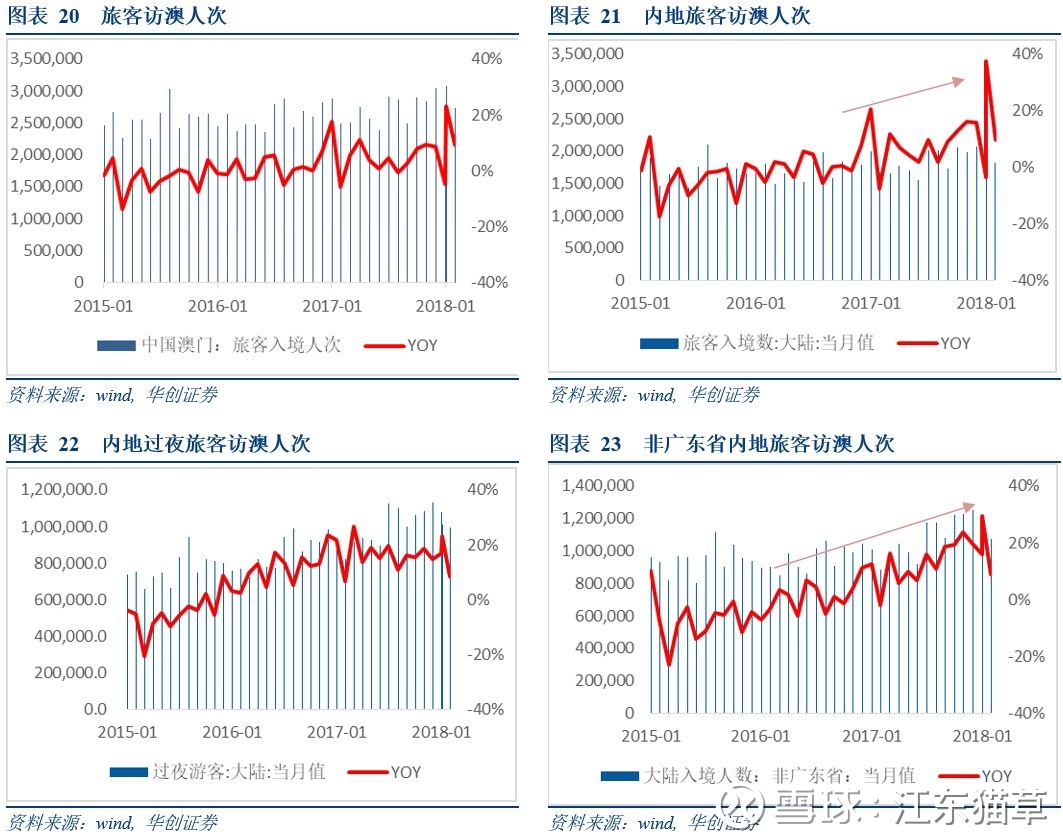

2、访澳游客获得非广东省客源的强力支撑

澳门的大陆游客客流也有明显的复苏势头。经历2017年的复苏后,2018年1-3月大陆游客累计访澳超过600万人次,同比增长13.4%;其中过夜游客累计超过300万人次,同比增长16.0%,数据亮眼。更为可喜的是,同期非广东省游客入境人次达到339万人次,同比增长18%,提供了更充足和更可持续的游客增长动力。

采用较保守的方式对近年来澳门基建(主要为对外大交通)的项目建设测算,可以得到大约2000万人次的客流量增长空间。对比过去12个月3328万人次的客流,基建改善就提供了60%的空间。

(二)香港零售业春风拂槛

经历了数年寒冬后,香港零售业向上趋势显著。

1、香港零售业下行周期复盘:经济增速放缓、大陆电商等渠道强势崛起分流明显、陆客消费下行

(1)经济增速放缓,香港零售连续3年负增长:

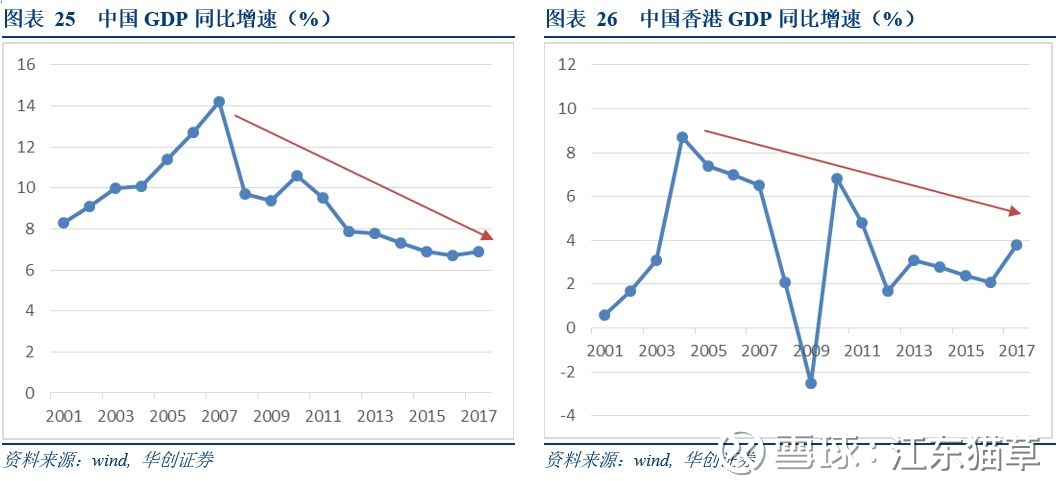

21世纪以来,我国经济增速峰值出现在2007年,而香港的高点则在更早的2004年。

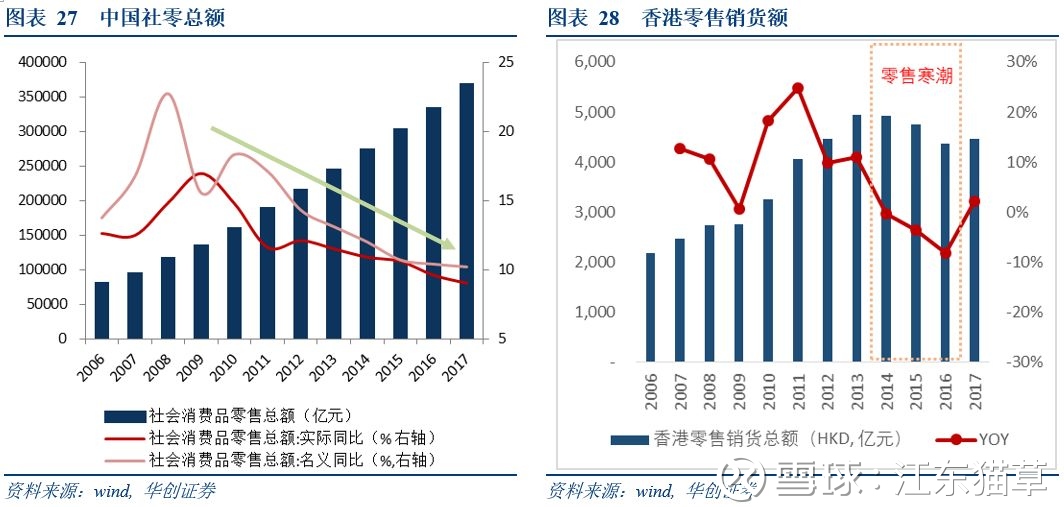

零售业发展历史长,目前全国零售业总体增速回落,香港零售额增速波动下行——在2014-2016年三年连续负增长。全国的化妆品市场规模增速在2012-2016年显著下行,2016年增速滑落到6%以下。

(2) 电商崛起,渠道竞争激烈:

中国电商市场经历了长时间的爆发式增长,2007-2016年十年间交易额增长了90倍(9075%),2017年网络零售交易额达到7.2万亿人民币。而香港的零售市场在2007-2016年增长了80%,2017年零售总额4461亿港币,以0.83的汇率换算,我国网络零售额是香港零售额的19.4倍。

网络零售市场相对香港零售市场的体量从2006年的12%到2017年的1939%,当中形成的冲击是显而易见的。

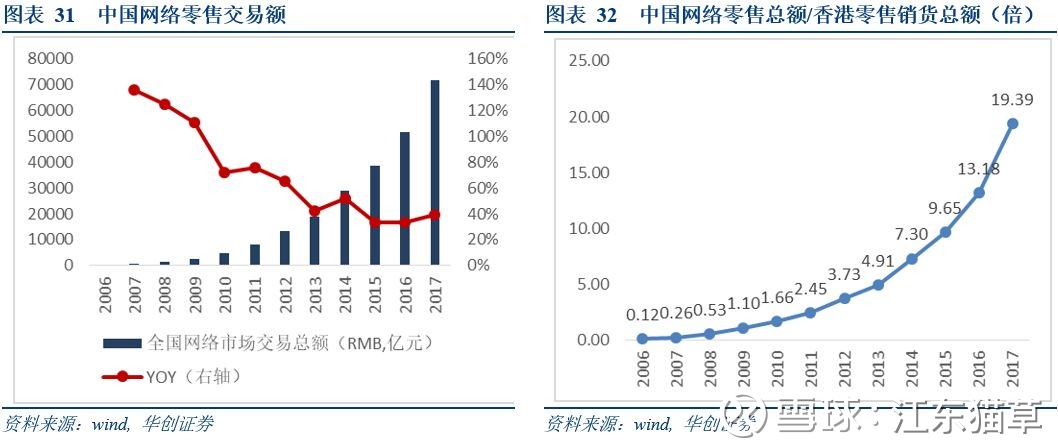

(3)陆客消费下行,非必需品行情表现较差

香港在2014-2015年爆发了数次群体事件,2015年4月赴港签证政策收紧(深圳居民的“一签多行”收紧为“一周一行”),叠加周边日韩地区放宽签证、日韩航线及旅游产品增加,内地访港客流在2015-2016年连续下滑,增速分别为-3%、-7%。香港零售业高度依赖内地客流拉动——在访港旅客当中,内地游客占比超过75%;在访港过夜旅客当中,内地游客占比超过65%。

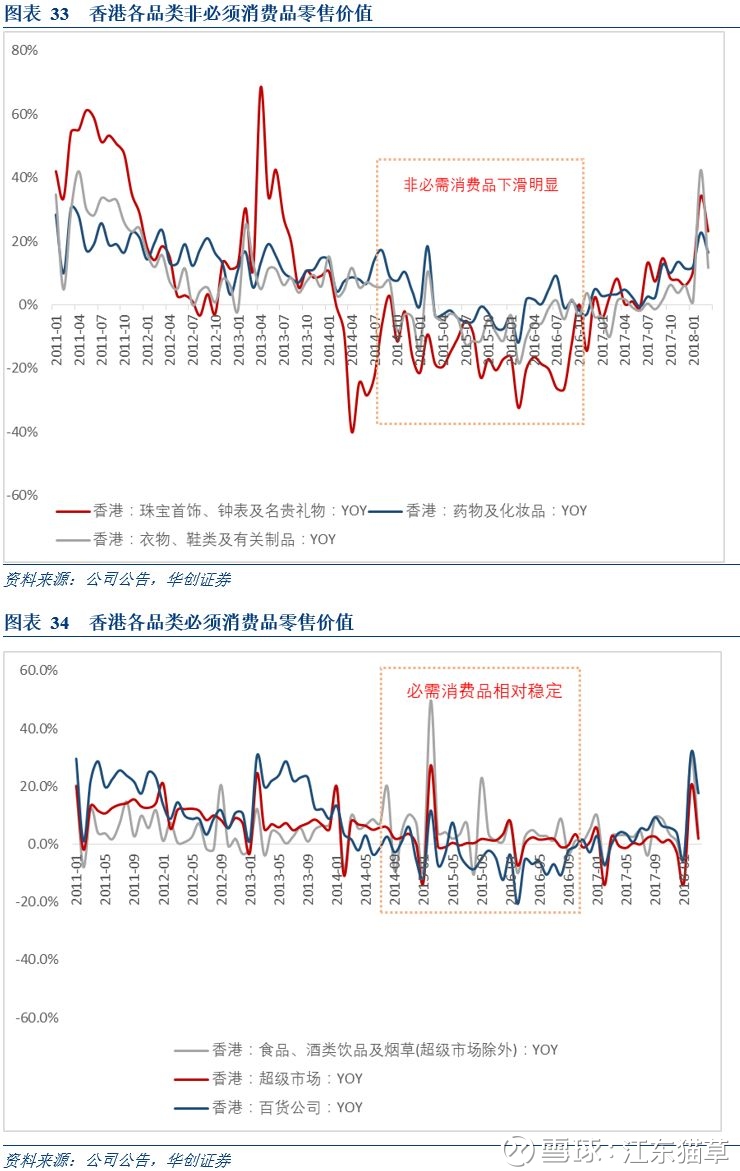

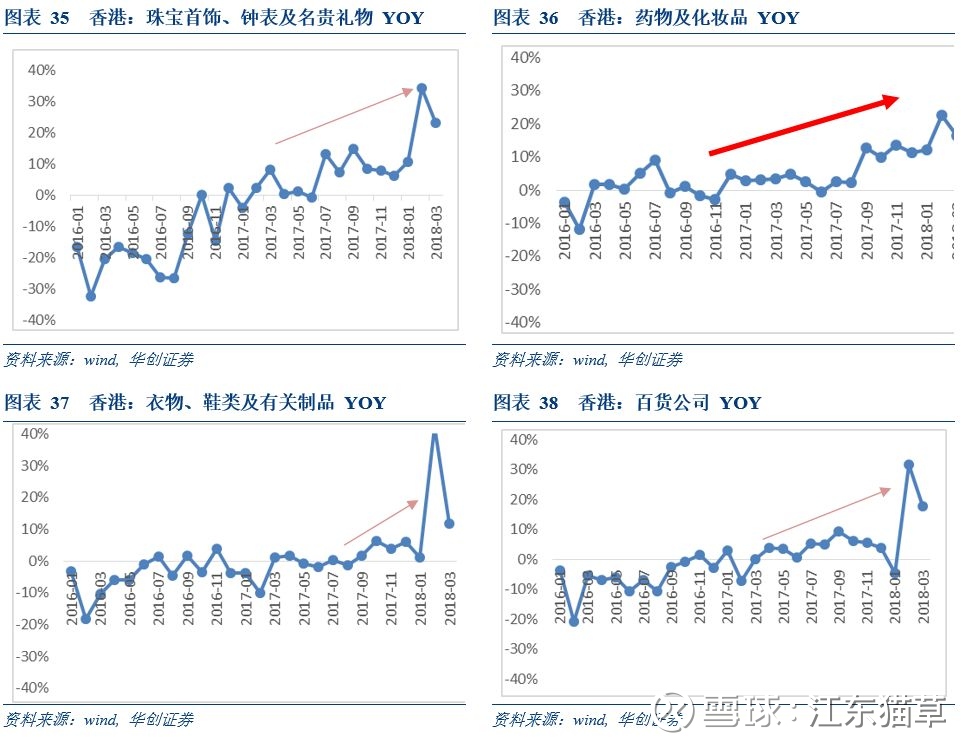

在零售业整体增速下降的背景下,着重分析2014-2016年三年的状况可以发现,这3年间非必须消费品零售市场状况相对必需品而言较差,结论为经济整体不景气的影响较显著(而非消费偏好转变带来的消费品类转移)。在非必须品当中,珠宝、手表这一奢侈品类跌幅最大、持续时间最长,3年期间年化跌幅为15%;衣物、鞋类的下跌则较珠宝、手表滞后,而药妆品类跌幅较小、持续时间也较短。

我们认为,莎莎提供的高性价比化妆品符合消费升级的趋势。对标日韩、台湾地区,从整体来看大陆消费者对化妆品的消费水准、消费习惯培育等还有很大的提升空间。永远不可低估中国庞大的人口所蕴含的体量,经济体量提升、中产阶级人数扩大带来的化妆品需求尚未充分释放——香港周边的基建改善带来的客流提升导流了部分需求,莎莎将受益于此,长期增长可期。

2、香港零售业全面复苏:药妆复苏稳步加强

在香港零售品类当中,药妆的复苏趋势稳定且逐渐加强——2016年3月曙光初现,从2016年12月开始持续正增长,2017年9月开始保持10%+的双位数增速,至2018年Q1同比增速更是达到17%。

香港零售销货价值从2017年2月开始保持正增长,现已连续13个月正增长。各品类全面复苏,2017年下半年全品类都有良好表现。从2018 Q1来看,零售业销货价值同比增长12.7%,弹性最大的珠宝首饰、钟表品类同比增长21.8%,衣物、鞋类品类同比增长16.9%,药物及化妆品同比增长16.9%,百货公司同比增长13.2%。

(三)对标韩国游、海南免税客流,预计访港景气度持续

1、韩国游复苏尚待时日

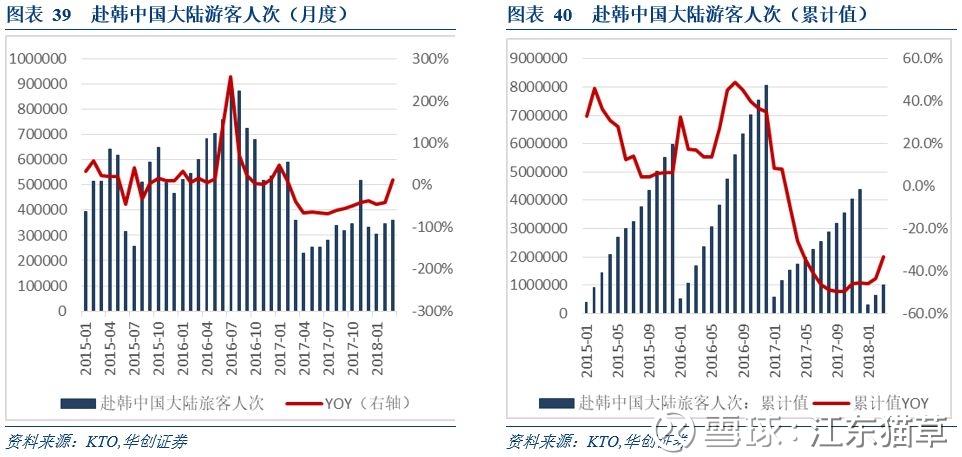

(1)18年3月赴韩客流增长对应低基数

2018年3月,韩国大陆游客人次达40.3万人次,月度同比增长11.8%,结束连续12个月的负增长,但我们认为,韩国游复苏的验证还尚待时日。2017年2月27日,萨德事件爆发,在舆论发酵下2017年3月赴韩大陆客流暴跌,同比下降40%,环比下降44%,18年3月开始韩国大陆客流将持续对应低基数——2017-3到2018-2这连续12个月总计大陆客流388万人次,而2016-3到2017-2的12个月总计大陆客流则达到816万人次,同期下跌了52%。

(2)赴韩客流重回高峰尚需多因素配合

2016-2017年,大陆赴韩客流人次分别为439万、807万,2017年同比下滑46%;2018年Q1,大陆赴韩客流人次为101万,同比下滑33%。虽然同比下滑幅度有所收窄,但游客能否保持正增长、正增长幅度都需要时间验证。

在赴韩客流分为自由行男性、自由行女性和团客三类,其中自由行女性占据多数(超过55%)。自由行女性客流的弹性较大,2018 Q1同比下滑34%,复苏趋势也远未明朗。

我们认为,赴韩客流的复苏还需要签证、“赴韩禁令”、目的地偏好等多种因素的配合验证。

(3)赴港客流相对赴韩客流体量庞大,数据先验

2017年,大陆赴港客流4445万人次,是大陆赴韩客流的10倍(439万人次),二者的体量差距明显。考虑到赴韩旅游的购物色彩明显,对香港零售具备一定影响力,但将二者做相关性研究可以发现二者无显著相关关系。

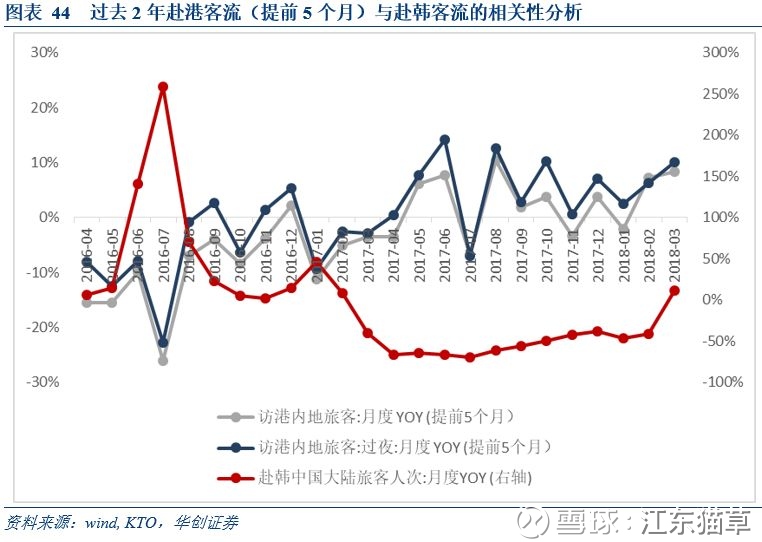

但是,我们选取过去24个月的数据,可以发现香港客流是韩国客流的先验数据(提前5个月),R方均超过71%。统计结果显示,过去2年,赴港客流的庞大体量外溢能够对赴韩游产生显著影响。我们认为反之的韩国游对赴港游客的分流效应并不显著。

综上,韩国大陆客流过去的12个月腰斩,复苏尚待时日验证;韩国大陆客流的体量仅为赴港大陆客流的不到10%,二者相互的影响以赴港大陆旅客变动外溢影响赴韩大陆旅客人次,体现在近2年赴港陆客人次提前赴韩大陆游客5个月变动——不论从体量还是时间节点上看,韩国客流对赴港客流的影响十分有限。

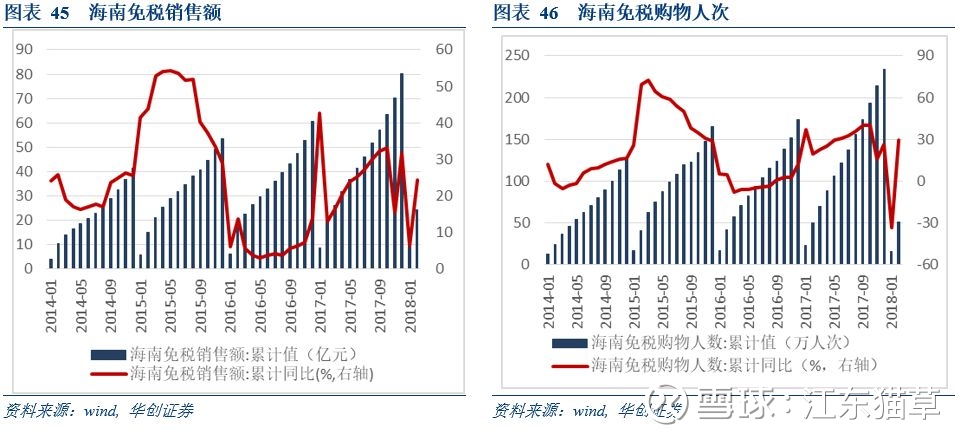

2、对比海南免税,消费升级驱动强劲

规模增长的主要驱动来自于人次提升:海南免税整体体量规模与莎莎相近(2017年销售额约80亿人民币),其销售产品主要为香化、鞋包、烟酒等品类,符合消费升级的特征明显,在此作为对比借鉴。可以看到,2016-2017年海南离岛免税规模增速分别为14%、32%,免税购物人次增速分别为12%、34%,

客单稳定,验证消费群体扩大支撑消费升级趋势:海南免税的人均消费金额较为稳定,2015-2017年的人均消费金额分别为3240、3506、3436元,其中海棠湾的人均消费金额4600-4700元。海南离岛免税目前有购买限制,包括购买件数(如香水8件以内)、购买限额(非海南岛居民购买单价在8000元以下的商品每人每年累计16000额度,每人每次只可买一件8000元以上单品,每年限购两件)等。海南免税稳定的客单配合强劲增长的客流显示,我国中产阶级人数扩大、财富效应对消费的驱动日趋明朗。

(四)莎莎获益消费复苏,内地顾客提供优质边际改善

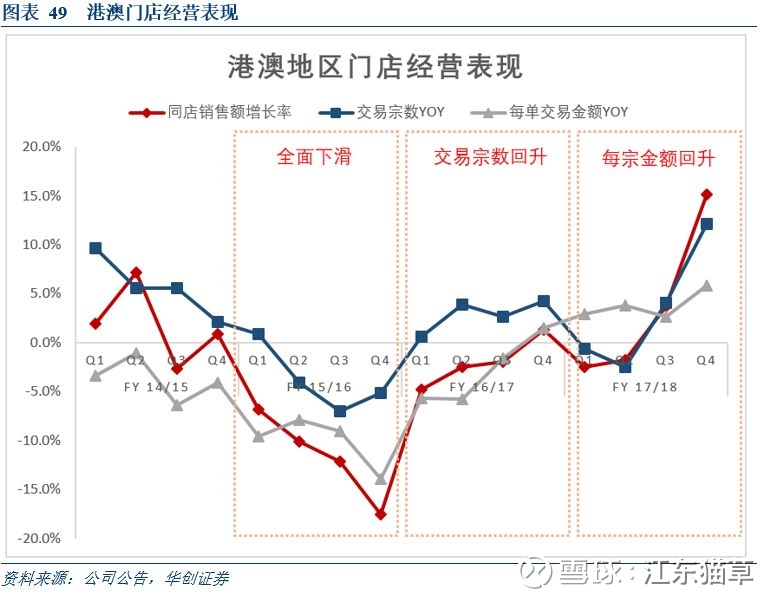

莎莎港澳地区门店的销售额在FY 14/15达到高点,年销售额超过73亿港币。长期的每单交易金额的下滑拖累同店销售额持续走低,这一趋势在2017年Q1(FY 16/17 Q4)得到港澳本地消费的复苏推动而有所反弹,近3年的每单交易金额约为350港元。

FY17 Q2(对应2017年Q3)开始,港澳门店交易宗数增速率先翻正,保持全年正增长;后受制于搬仓等影响,交易宗数增速回落,但每宗金额已于FY17 Q4接力正增长;在FY18 Q3,搬仓影响消化,每宗金额保持增长的情况下交易宗数强势回归增长,双重利好共振驱动同店销售额大幅走高。

在莎莎FY 17/18的全面复苏中,边际改善主要来源于内地消费者。

内地消费者的每单交易金额为本地消费者的2.3倍:目前内地消费者每单消费约500港币,而本地消费者每单仅约210港币,内地消费者的边际增量更显著。随着大陆购买国际品牌香化产品的渠道增多(跨境电商、代购、国内专柜等),莎莎的内地消费者每宗交易金额经历了2014-2017年的小幅下滑——内地消费者在莎莎店铺“囤货”的现象逐渐下降,但2017年以来小幅回暖。我们认为内地消费者的每宗消费金额将保持长期的相对稳定,内地消费者的访港成本(交通费、住宿费;签证次数;通关、通勤时间)、莎莎产品类别决定了每单交易金额不会有持续下滑的空间。

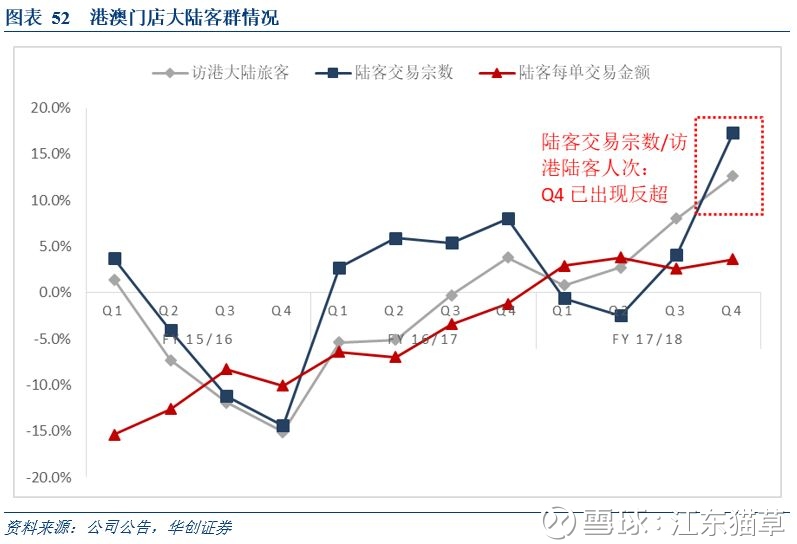

我们判断内地消费者的每宗交易金额有访港成本的支撑,那么对于边际改善而言,内地消费者交易宗数的趋势则更为重要。而莎莎港澳门店的内地客人交易宗数从2016年下半年已经出现持续回升,但受到搬仓等因素影响在FY Q1-Q2回落。在搬仓结束后,内地客人交易宗数FY 18 Q4同比增长17.3%,实现对访港大陆旅客人次(同比增长12.6%)的再次超越——我们认为,内地客人交易宗数将继续保持这一势头,预计FY 19的增速超过同期游客增长。

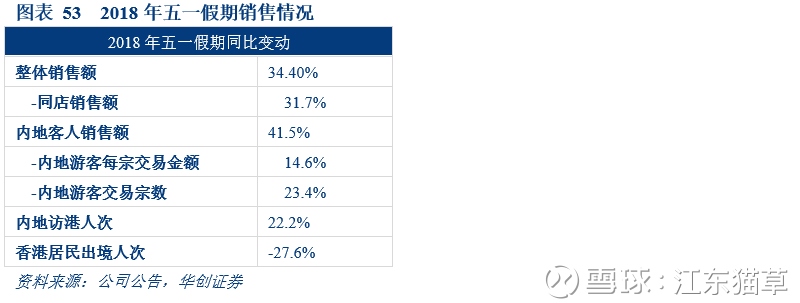

莎莎2018年“五一”小长假的销售情况表现十分优秀,有力佐证了这一观点。过去几年,莎莎在五一假期的销售表现和同店表现均不见起色,今年五一假期销售额大增34.4%,其中内地客人销售额增长41.5%;在内地访港人次同比上升22.2%的情况下,内地客人交易宗数录得23.4%增长——内地消费者的交易宗数增速继续高于访港人次。

风险提示:赴港客流增速、签证等政策变化不及预期;港元贬值。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP