强势美元考验了谁?

本文来源微信公众号“ 姜超宏观债券研究”,作者姜超、李金柳。原标题为《强势美元考验了谁?——新兴经济体债务比较》。

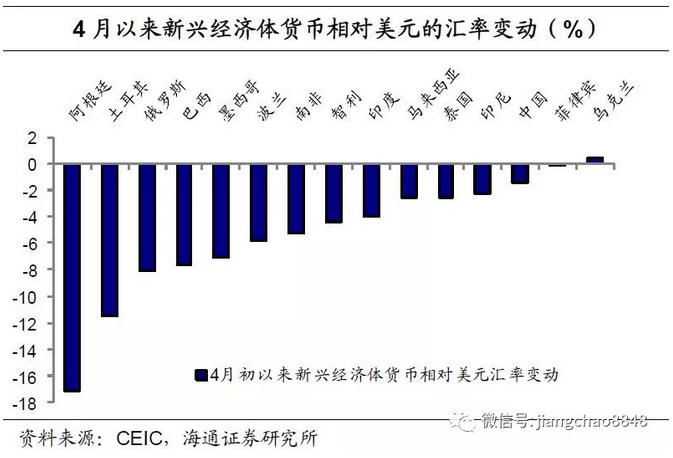

强势美元归来,考验新兴市场。4月以来美元指数强势反弹创年内新高,不少新兴经济体汇率大幅贬值。截至5月17日,阿根廷比索、土耳其里拉对美元汇率相对4月初已贬值17%和11%,俄罗斯、巴西、墨西哥货币相对美元贬值逾7%。新兴经济体汇率贬值,其实是美元弱势时流动性涌入新兴市场埋下的隐患,主要有三个途径:一是资本大量流入,推升汇率和资产价格,二是刺激外债融资增加,三是新兴经济体也采取宽松,刺激内部信贷增长。

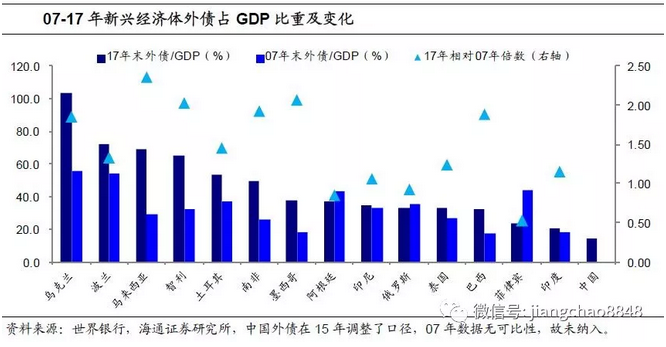

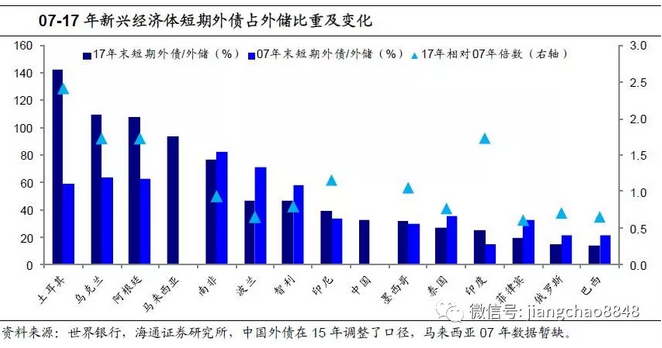

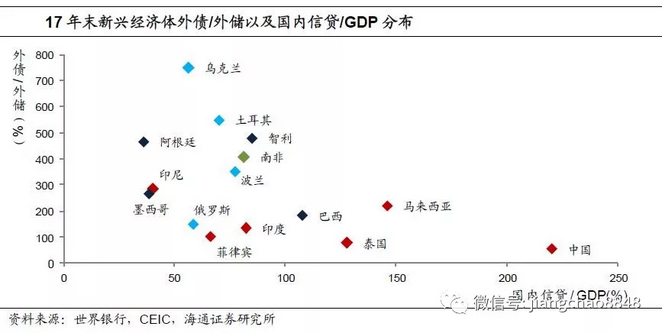

外债还是内债?新兴经济体的众生相。第一:外债规模膨胀,偿债压力上升:从外债规模占GDP的比重看,乌克兰外债规模超过名义GDP,波兰、马来西亚、智利、土耳其、南非的外债/GDP在50%以上,都是外部举债较多的国家。考虑到偿付能力,乌克兰外债是外储的7倍多,土耳其、智利、阿根廷、南非外债是外储的4倍以上,潜在风险突出。按期限看,大多数新兴经济体短期外债规模不到外储的50%,风险相对可控。但土耳其、乌克兰、阿根廷、马来西亚短期外债已超过或接近外储规模。分部门看,阿根廷和墨西哥的政府部门外债中分别有8%和10%是短期外债,对应政府短期外债占外储的比重约23%和12%,阿根廷的潜在风险更大,土耳其、乌克兰的政府外债几乎都是长债,更需关注企业短期偿债能力。国际收支方面,土耳其、阿根廷近年经常账户余额恶化,将进一步加重外债偿付负担。此外,美元汇率上升、美债利率走高,也增加了新兴经济体“借新还旧”的成本。

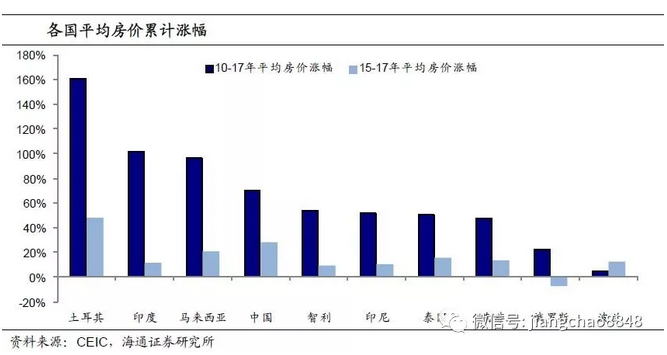

第二:内部债务激增,资产泡沫风险:17年末中国国内信贷/GDP超过220%,在新兴经济体中最高,其次是马来西亚、泰国和巴西,国内信贷/GDP都在100%以上。08年后国内信贷/GDP上升最多的是俄罗斯,其次是中国。过度宽松、提高债务,会加剧资产价格泡沫的风险。从资产价格增幅来看,2010到2017年的8年间,新兴经济体普遍经历了房价的大幅上涨,土耳其平均房价增长了160%,印度、马来西亚平均房价增长了100%左右,中国平均房价增长了70%,智利、印尼、泰国的房价涨幅也都在50%以上,而同一时期美国的全国房价指数仅上涨25%。当资产价格存在严重泡沫,美元又强势上行,新兴经济体将面临资本流出压力,一种后果是维持宽松政策、但汇率大幅贬值,另一种后果是货币被迫收紧、刺破资产价格泡沫。

总结来说,08年后新兴经济体整体债务率较快增长,但不同的新兴经济体特点有所差异:南美、东欧的国家,内部杠杆率不高,但外债规模相比外储余额过于庞大,应当重视其外债风险;亚洲国家,整体外债负担不大,但普遍存在国内信贷膨胀而带来的高杠杆问题,应当重视资产价格泡沫的风险。

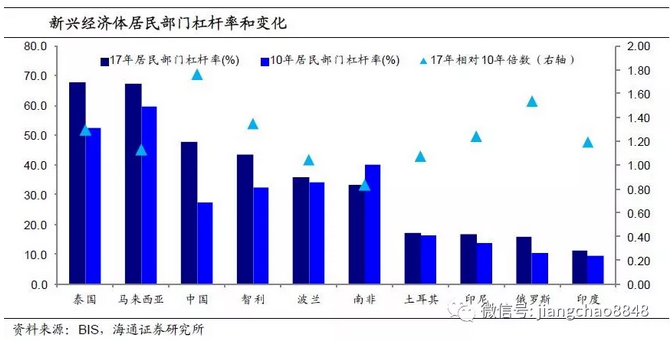

中国控杠杆,长期靠创新。08年金融危机以来企业、政府、居民的三轮大幅举债,使得我国总体杠杆率已明显高于其他新兴经济体。但从结构来看,与大多数的新兴经济体相比,我国的外债比重远低于内部债务,因此在美元上升周期,我国面临的主要是国内的高债务和房价泡沫的风险。房价上涨的背后是加杠杆的行为,比较来看,泰国、马来西亚的居民部门杠杆率都高于我国,但我国居民部门杠杆率最近7年增长了0.8倍,远超其他经济体。因此,要防范加息周期强美元带来的资产价格风险,就应当改变过去过度举债的行为,坚持控制宏观杠杆率的大方向不变,防止地产泡沫再度膨胀。未来应该做的是摆脱对举债刺激经济的依赖,提升资金的使用效率,用改革和创新释放制度和人才的红利,真正提高经济增长潜力!

1.强势美元归来,考验新兴市场

1.1美元持续强势,新兴货币贬值

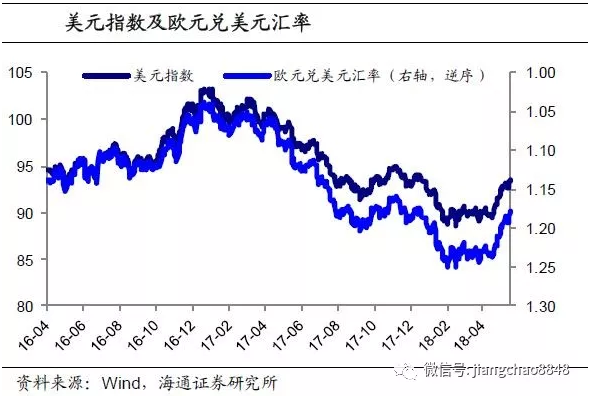

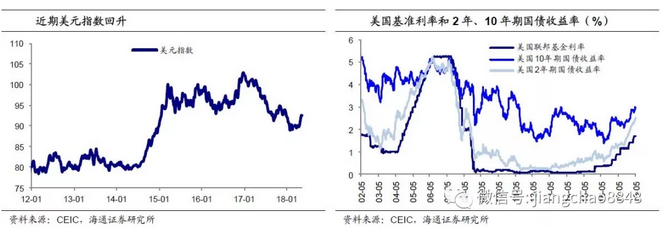

4月以来,伴随着美国通胀的回升和欧元区经济的低于预期,美元指数在经历了一年的低迷后重新强势回升。一方面,作为美联储最重视的物价指标,美国的核心PCE同比在3月份达到了1.9%,已十分接近2.0%的目标,通胀的回升支撑加息进程。而另一方面,欧元区1季度经济表现却逊于预期,使得欧元区退出宽松的猜想似乎再度远离。截至5月17日,欧元兑美元汇率从4月中旬的1.24跌至1.18,而美元指数则从89.6强势反弹到了93.5的年内新高。

虽然此次美元重新反弹才持续了1个月左右,但不少新兴经济体的汇率却已感受到了压力。随着美国持续加息,而港币市场利率仍低,3月底美元兑港币汇率首次触及了7.85的弱方兑换保证线,促使香港金管局入市购买港元,以维系联系汇率制度。而到了4月,伴随着美元指数的强势反弹,阿根廷、土耳其的汇率先后出现大幅贬值,截至5月17日,阿根廷比索、土耳其里拉对美元的汇率相对4月初已分别贬值17%和11%,俄罗斯、巴西、墨西哥货币相对美元贬值了7%以上,都已超过了这期间美元指数升值的幅度(4%)。

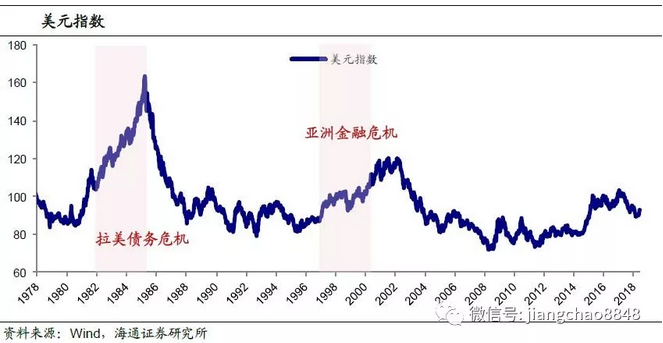

1.2“我们的货币,你们的问题”

新兴市场的汇率贬值,似乎是拉响了某种信号。正如美国前财长的言论“美元是我们的货币,却是你们的问题”背后所揭示的,每一轮美元强弱变化的周期,影响的都不仅仅是美国本身,新兴市场甚至可能遭受更大的考验。无论是80年代的拉美债务危机,还是90年代的亚洲金融危机,都是发生在美元走强的背景下。

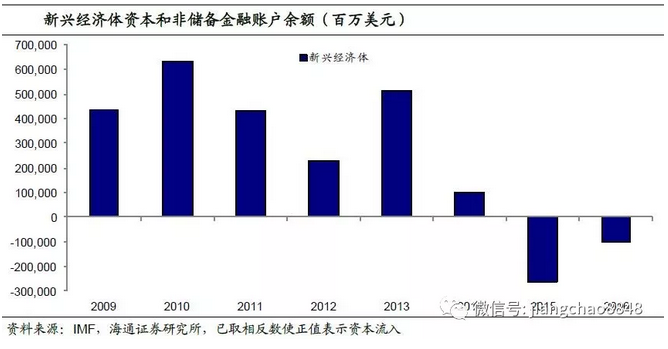

新兴经济体汇率贬值,背后直接原因是美元和美债收益率重新走高,产生资本回流美国的压力,但这其实是在美元弱势时流动性涌入新兴市场埋下的隐患。美国货币宽松时,释放大量流动性,资本往往流向利率更高的新兴市场,带来以下几种后果:

第一,是资本大量流入新兴经济,导致这些市场的货币和资产受到追捧。直接结果是推高新兴经济的汇率和资产价格。

第二,是美国利率降低、汇率大幅走弱,对其他经济体而言,更低的成本会刺激他们增加外债融资的冲动。无论是政府还是企业,相比在国内发债,此时外债的融资成本都更有吸引力,因而弱美元往往引发新兴经济体外债激增。

第三,是新兴经济体采取宽松政策,同时也刺激了内部的信贷增长。全球经济通过分工和贸易联系到一起,当美国经济下行,新兴经济体的外需和国内生产也会受到冲击,并且美元走低也造成汇率较大的升值压力,因此新兴经济体往往出于对冲国内经济下行或者稳定汇率的考虑,也采取货币宽松政策,由此刺激了内部信贷的增长。

但这种变化对新兴经济体来说是外生的,新兴经济体并不能控制美元的宽松或收紧,当美国自身经济复苏,逐渐加息、紧缩货币时,美元重新升值,资本回流美国,新兴经济体就会受到外部流动性收紧的冲击,汇率贬值压力加大,如果再叠加新兴经济体国内经济不景气、或者外汇储备不足,那么考验将更加严峻。

2.外债还是内债?新兴经济体的众生相

2.1外债规模膨胀,偿债压力上升

那么,本轮美元走强后,各新兴经济体又将面临怎样的问题?

我们先来看外债方面的压力。外债规模占名义GDP的比重,可以直接反映一个经济体来自外部债务的高低。截至17年末乌克兰的外债规模已超过名义GDP,而波兰、马来西亚、智利、土耳其、南非的外债占GDP的比重也都在50%以上,是从外部举债较多的国家。而与07年末比较,这十年间马来西亚、墨西哥、智利和南非四国外债占GDP的比重都翻了一番,外债的扩张速度较快。

外债水平只是一方面,关键在于偿付,外债的偿付能力一般可以考虑三个方面:一是自身外储的充足程度;二是经常账户顺差改善也能为偿还外债提供有利条件;三还可以通过发行新的外债来“借新还旧”。

首先,从外汇储备是否充足来看,截至17年末,乌克兰的外债规模已是外储规模的7倍多,而土耳其、智利、阿根廷、南非的外债也已是外储规模的4倍以上,说明这些国家潜在的外债风险最为突出。

但更重要的其实是对1年及以下短期外债的偿付能力。按期限来看,大多数新兴经济体的短期外债规模不到外储的50%,当前风险相对可控。但需留意的是,土耳其、乌克兰、阿根廷、马来西亚的短期外债/外储已超过或接近100%,其中土耳其的短期外债与外储之比高达140%,意味着仅依靠现有外储余额,将无法完全偿付短期外债。

分部门来看,17年末阿根廷、乌克兰、南非、印尼、波兰、墨西哥、土耳其政府部门的外债已超过外储余额,其中,阿根廷和墨西哥的政府部门外债中分别有8%和10%是短期外债,对应政府短期外债占外储的比重约23%和12%,阿根廷的潜在风险更大。而土耳其、乌克兰的政府外债几乎都是长期债券,高额外债下更需关注的是其企业的偿债能力。

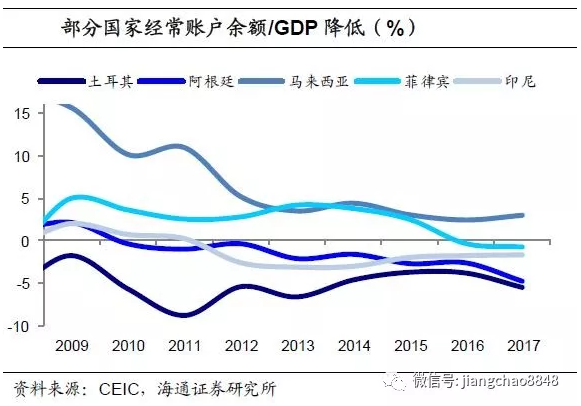

其次,在国际收支方面,土耳其、阿根廷近年经常账户余额恶化,也将进一步加重外债偿付的负担。土耳其经常账户差额/GDP在15-16年一度收窄至-3.8%,但到17年却再度扩大至-5.6%,阿根廷的经常账户逆差恶化更加严重,经常账户差额/GDP在15-16年为-2.7%左右,但17年扩大至-4.9%,因此,土耳其和阿根廷的偿债负担进一步加重。而亚洲国家中,印尼和菲律宾经常项目转为逆差、马来西亚顺差降低,同样增加了脆弱性。相反,巴西、乌克兰、南非、智利等国近年经常账户逆差有所收窄,有助于减轻国际收支和外债压力。

此外,美元汇率上升、美债利率走高,增加了新兴经济体继续举借外债的成本,对于外债较多的经济体来说也是重要的不利因素。伴随着美国的加息,美国的2年和10年期国债收益率较去年同期,已分别上升了120BP和70BP,这意味着新兴经济体如果想通过“借新还旧”的方式偿还外债,成本将大大提高,并且部分国家的汇率近期大幅贬值,更增加了这些国家发行外债的难度。

2.2内部债务激增,资产泡沫风险

我们再来比较新兴经济体的内部债务。与外债类似,用国内信贷占GDP的比重,可以反映一国内部债务水平的高低。截至17年末,中国的国内信贷/GDP超过220%,在新兴经济体中是最高的。其次是马来西亚、泰国和巴西,其国内信贷占GDP的比重也都在100%以上。而从变化来看,07年后国内信贷/GDP上升最多的是俄罗斯,内部杠杆率提高了150%,而中国、波兰的内部杠杆率提高了50%以上,速度也较快。

杠杆没有绝对的高低好坏,关键也是看是否与经济相匹配、债务偿还有没有问题。国内债务的偿还可以依靠经济增长的产出,或者继续融资“借新还旧”。如果经济增长水平足够,新增的产出足以支付利息和偿还到期债务,那么国内债务的担忧便不大;但如果新增的名义GDP不足以偿还利息和到期债务,那么就需要借新还旧。与外债相比,内部债务少了汇率和外储的牵制,因而强美元带来的直接压力似乎不及外债,但这并不意味着就可以继续保持宽松、借新还旧、高枕无忧。

维持过度宽松、不断提高债务的副作用是显而易见的,资产价格泡沫的风险将会加剧!无论是内部信贷还是国外举债,本质上都是对经济加杠杆,短期内有助于刺激经济增长,但充裕的流动性也同时推高了资产价格,尤其是楼市的上涨,埋下了资产泡沫的隐患。

从资产价格的增幅来看,2010到2017年的8年间,新兴经济体普遍经历了房价的大幅上涨,其中,土耳其全国的平均房价增长了160%,印度、马来西亚的平均房价都增长了100%左右,中国的平均房价增长了70%,此外,智利、印尼、泰国的房价涨幅也都在50%以上,而同一时期美国的全国房价指数仅上涨了25%,因而这些新兴经济体国家的资产泡沫风险值得重视。

在资本流动的情况下,当资产价格存在严重泡沫,而美元又强势上行,新兴经济体便会面临资本流出的压力,伴随的一种后果是维持宽松政策、但产生货币大幅贬值的压力、消耗大量外储,另一种后果则是货币政策被迫收紧、刺破资产价格的泡沫。

2.3西方多外债,亚洲宽信贷

总结来说,08年后美国实施降息和量化宽松,在美元贬值、美国利率下降,以及内部货币宽松、信贷扩张的刺激下,新兴经济体整体债务率较快增长。而加息周期美元重新走强,可以看作是对宽松时期过度依赖债务的新兴经济体的一种“收紧”,从而引发相应的风险。

如果以外债/外储、国内信贷/GDP两个指标分别衡量外债和内部债务方面的风险,我们发现:南美、中东欧的新兴经济体中,仅巴西国内信贷/GDP超过100%,其他国家国内信贷对应的内部杠杆率并不高,但这些国家外债规模相比外储余额却过于庞大,因而可能面临较大的偿付压力,应当重视其外债的风险;而亚洲的新兴经济中,除了印尼的外债/外储较高,其他经济体整体上外债负担不大,外储水平相对充足,但却普遍存在由于国内信贷膨胀而带来的高杠杆问题,应当重视其资产价格泡沫的风险。

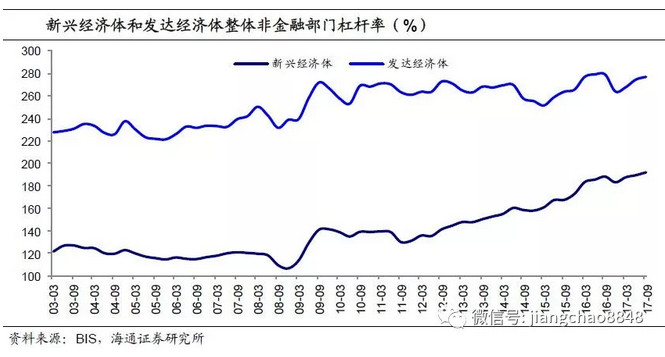

3.中国控杠杆,长期靠创新

经过08年金融危机以来企业、政府、居民的三轮举债,我国负债/GDP代表的总体杠杆率已经明显高于其他新兴经济体。根据BIS的统计,截至17年3季度我国的非金融部门总体杠杆率超过250%,距离发达经济体280%的整体杠杆水平已不远。而与07年末相比,我国的总体杠杆率也是增长最快的,说明在08年后的弱美元周期中,我国也经历了债务规模的高增。

但从结构来看,与大多数的新兴经济体相比,我国的外债比重远低于内部债务。当前强美元归来,导致拉美等新兴经济体货币大幅贬值、外储大量消耗,并引发了关于外债的担忧。相比之下,我国外债占比小,并且外储规模也依然庞大。08年后我国债务的高增主要是来自内部的信贷扩张,所以在美元上升的周期,或许个别企业的外债偿付会有压力,但对我国来说,更主要的风险在于国内的高债务和房价的泡沫。

房价上涨主要与加杠杆的行为有关。比较新兴经济体居民部门的杠杆率,泰国、马来西亚都高达67%,高于中国48%的水平。但从2010到2017的变化来看,中国的居民杠杆率这7年增长了0.8倍,远超其他经济体。

因此,要防范加息周期强美元带来的资产价格风险,就应当改变过去过度举债的行为,坚持控制宏观杠杆率的大方向不变,防止地产泡沫再度膨胀。未来应该做的是摆脱对举债刺激经济的依赖,提升资金的使用效率,用改革和创新释放制度和人才的红利,真正提高经济增长潜力!(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP