浩沙国际(02200)遭遇沽空始末,公司内含价值已为零?

6月29日,或许是浩沙国际(02200)这家运动服饰企业上市以来最难过的一天。

该交易日早盘,浩沙国际股票遭遇投资者大笔抛售,股价在15分钟时间内下跌超过8成,紧随股价暴跌之后,浩沙国际紧急宣布公司股票停牌,而公司股价也定格在0.29港元,较上一交易日收盘价下跌86.19%。

行情来源:富途证券

要知道,浩沙国际在5月8日才刚和阿里体育达成战略合作,双方将在中国范围内就线上线下融合打通、在服饰产业、运动服务以及大数据等板块展开全面深度战略合作。此外,6月11日,浩沙国际还公布拟向控股股东收购中国健身俱乐部,并表示健身俱乐部业务将和公司其他业务产生协同效应。

换言之,浩沙国际股价在暴跌之前并无明确的利空消息公布,反而有连续利好傍身,按理股价不该遭遇如此大跌。浩沙到底遭遇了什么?想必是市场迫切想要知道的。

然而,浩沙并未在第一时间给出答案,公司在7月5日宣布延迟派付2017年末期息的公告,也让事情变得“扑朔迷离”。

暴跌真相竟是董事长分派资产予家人?

终于,浩沙国际在7月10日发布内幕消息及恢复买卖的公告给事件暂时画上了句号。

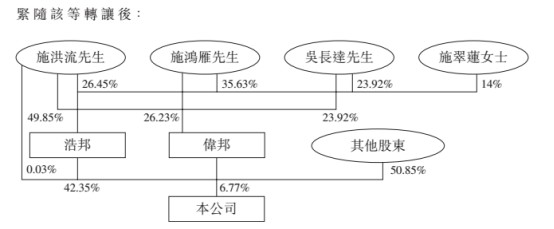

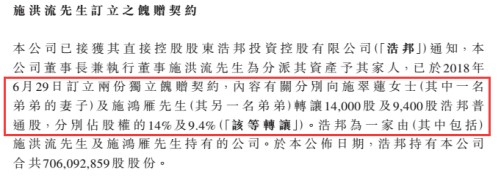

公告表示,浩沙董事会已注意到近期该公司股份价格下跌,而交易量增加。公司已接获其直接控股股东浩邦投资控股有限公司通知,公司董事长兼执行董事施洪流为分派其资产予其家人,已于2018年6月29日订立两份独立馈赠契约,内容有关分别向施翠莲(其中一名弟弟的妻子)及施鸿雁(其另一名弟弟)转让1.4万股及9400股浩邦普通股,分别占股权的14%及9.4%。

公告指出,浩邦为一家由施洪流及施鸿雁持有的公司。于2018年7月10日,浩邦持有浩沙国际共计7.06亿股股份。

浩邦已知会浩沙国际,由于浩沙股价下跌,存入证券公司作为保证金证券的20万股股份及378.4万股股份(分别占公司股权约0.01%及0.23%),已分别于2018年6月28日及2018年6月29日由证券公司售出。

此外,伟邦已知会浩沙国际,由于浩沙股价下跌,存入证券公司作为保证金证券的698.2万股股份(占公司股权约0.42%),已于2018年6月29日由证券公司售出。

浩邦及伟邦乃处于被动情况且对上述出售事项并无控制权。鉴于发生此等出售事项,浩邦及伟邦的股权分别由约42.59%及7.19%减至42.35%及6.77%。

智通财经APP注意到,浩沙国际在7月11日还发布了一则自愿性公布公告,该公告表示,公司注意到近期刊发的市场报告质疑于福建的运动服饰公司的财政是否健全。董事确认,公司并非为报告所指,怀疑有财政健全问题的公司。集团的业务经营正常,拥有健全的流动比率,处于净现金水平。

集团业务并无不寻常情况,也无对集团业务构成不利影响。为应对近期股价波动,集团已作出应变计划,与福建省晋江地方政府联系,其已向集团指出有意在必要时向集团提供所须援助。

此外,集团正就潜在策略合作及认购公司股份与两家国有企业积极磋商。

按照浩沙国际上述两则公告,公司董事长施洪流向亲属分派资产,甚至是部分股票强制平仓并没有改变施洪流对浩邦的控股地位,以及浩邦对浩沙国际的控股地位。更何况,公司业务并无异常情况,所以,浩沙股价暴跌似乎是一场“乌龙”事件。浩沙股价在复牌之后直接高开7成以上,并在盘中一度上涨9成也很好的证明了这一点。

市场疑虑难以平息

然而,事情并没有想象的那么简单。

智通财经APP注意到,在浩沙股价暴跌8成的6月29日,公司股票成交量为2520.8万股,成交金额为1680.05万股。而7月11日,不及收盘公司股票成交量就突破了5亿股,成交额也超过2.25亿。

这说明,6月29日参与浩沙的多头们被空头轻松“打爆”,而多头想要反击却遭遇空头无情“镇压”。

资料来源:富途证券

根据交易宝券商净买入/卖出的数据,7月11日盘中,净买入浩沙股票超过3百万港元的券商为3家,而净卖出浩沙股票超过3百万港元的有4家,其中两家净卖出金额超过4百万港元。成交量较大的券商中,空头的力量要大于多头。这意味着,浩沙股价虽然在盘中出现大涨,但其推动力量很大程度来自散单。关于浩沙,似乎还有不为人知的“秘密”。

数据来源:交易宝

沽空报告伤口撒盐,浩沙内含价值为0?

这一次,市场并没有等太久。

智通财经APP获悉,格劳克斯创始人Matt Wiechert旗下的Bonitas Research于7月11日发布沽空报告表示其正做空浩沙国际(02200),沽空的主要原因是对这家浩沙的财务报告存有疑虑。(详细见智通财经文章《沽空机构Bonitas狙击浩沙(02200),称其财务造假并操纵股价》)

Bonitas Research在报告中称,相信浩沙管理层构建了一个欺诈计划,通过未披露的关联方分销商及供应商网络,夸大收入及盈利能力,从不知情的债权人和少数股东手里骗钱。根据浩沙主要分销商的信用报告,Bonitas估算该公司在2016年及2017年分别夸大营收6.85亿元及8.94亿元,即夸大盈利217%。此外,公司负债累累,仅有少量现金,及实际业务规模小于其申报文件,因此Bonitas认为浩沙国际股权的内含价值为0。

沽空报告中,Bonitas公开了工商总局的备案文件、信用报告、中国法院判决等材料,以支持该行观点,即浩沙国际向投资者捏造其财务表现。

Bonitas认为,投资者已经来不及撤回投资,因为施氏兄弟已经通过股票质押、未披露的关联方交易及派息,将公司资金收入自己口袋。该行留意到,2018年7月5日,浩沙国际宣布延迟派息,这增加该行担忧,若浩沙清盘,投资者将只能取回极少量现金。

该沽空报告发布后,浩沙股价在下午开盘之后再度出现跳水,涨幅一度缩小至个位数。

行情来源:富途证券

此后,浩沙国际再度发声,发布公告称,Bonitas的指控并无依据、属不正确及误导。这份澄清报告的发布也暂时平抑了公司股价大幅波动的态势。

激增的应收账款或为沽空的苗头

在智通财经APP看来,Bonitas Research对浩沙沽空最核心的一点是认为浩沙故意夸大收入及盈利能力,并且负债累累。

众所周知,扩大营收规模是企业存在根本任务,而财务造假是资本市场最为痛恨的行为。Bonitas此次指控浩沙故意夸大收入及盈利能力,可谓直指“要害”,哪怕浩沙没有造假也能令投资者惊出一身冷汗。

反过来讲,假设浩沙真的造假了,公司会如何做?公司财报又会如何体现?

据了解,一家公司如果通过关联交易、虚假发货等形式虚增营收,通常其财报会表现出营业收入增加,应收账款增加同时经营活动现金净流入偏低等情况。

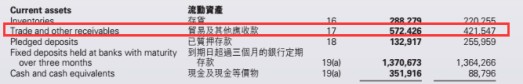

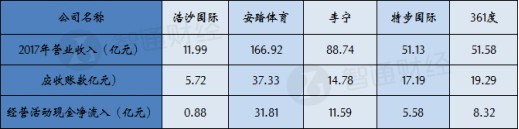

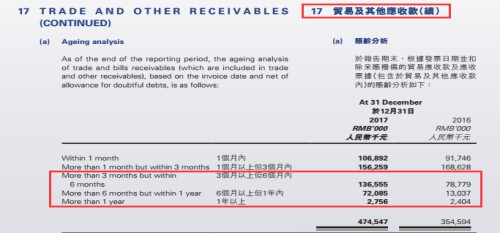

智通财经APP查阅浩沙国际2017年年报发现,公司年内实现营收11.99亿元,流动资产中贸易及其他应收款总额为5.72亿元,同比增长35.87%,相当于总收入的47.71%。

同时,公司经营活动产生的现金净流入为0.88亿元,相当于收入的7.34%。

把浩沙2017年财报中的这些数据和港股市场上其他四大体育用品公司的数据对比,可以发现,四大体育用品公司应收账款和营收的比值远低于浩沙,而经营活动现金净流入与总收入的比值也要远高于浩沙。

值得注意的是,浩沙的贸易及其他应收款的账龄也在增加,公司三个月及以上的营收账款金额均较2016年同期有不同程度的增长。

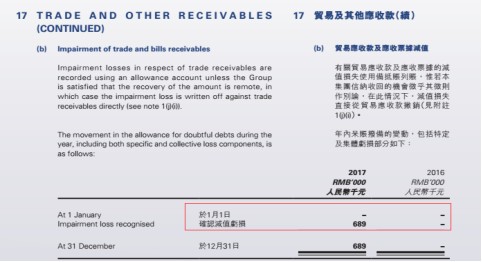

并且公司已经有少量应收账款开始确认减值亏损,这对于浩沙来说不是一个积极的信号。

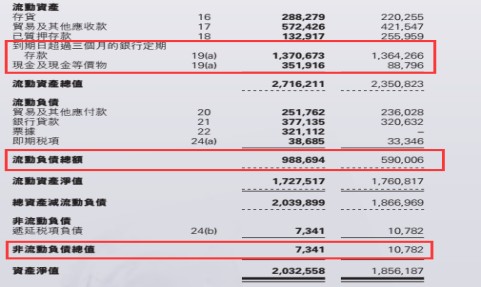

负债方面,根据浩沙财报,2017年公司流动负债及非流动负债总额为9.95亿元,负债率为32.89%,公司流动资产中的定期存款加上现金及现金等价物17.22亿元已经能够应对公司的负债。此外,浩沙偿债能力指标流动比率为2.75倍,速动比率为2.46倍,也表明公司偿债压力并不大。

当然,过去的财务报表只能作为参考依据,其并不能反映公司后来经营状况发生的变化。浩沙应对沽空,应当不是三言两语便可澄清。浩沙和沽空机构之间后续还会如何出招,还请关注智通财经APP的跟踪报道。

扫码下载智通APP

扫码下载智通APP