阿米巴改革见效,恒安国际(01044)将迎业绩大改观?

本文来源辉立证券研报,作者行业分析员顾慧宇。原标题为《恒安国际(01044)阿米巴改革见效,拓展上游纸浆及保养业务》

投资概要

近期市场焦点均围绕中美贸易战,我们预计,这将促使中国政府更关注内需市场,对于整体经济增长拉动作用,而随着人均收入的提升,也有利带动快速消费品包括生活必需品市场的消费升级。恒安作为内地纸巾及卫生巾行业龙头,我们预计将受惠于这股浪潮。

面对市场竞争加剧及原材料木浆价格上涨,恒安透过推出高毛利新产品来应对,并在去年4月尾实施阿米巴改革(平台化小团队经营),成效已在下半年反应,今年预计将全面反映,进一步带动经营利润率的改善,抵消木浆价格上扬对毛利率带来的冲击。

而透过阿米巴模式,管理团队也能更清楚了解市场情况,观察到除了卫生巾纸巾及纸尿片产品外,也会有其他产品方面的需求。管理层已将卫生巾业务重新定位为女性护理业务,今年内计划推出化妆棉等全新产品类别,并加强电商平台的竞争力。我们预计,这些举措有利其在收入增长及成本控制等方面保持优势。

恒安早前公布收购芬浆计划,标志正式将业务拓展至上游纸浆,市场对于该举措意见分歧。我们认为,收购上游业务将有利加强中长期的成本优势,减低纸浆价格波幅对于毛利率的冲击。以芬浆计划总木浆产量120万吨,及恒安最终持股最多49%来计算,预计至2021年能够供应恒安60万吨的长纤木浆,相较恒安过往长纤需求仅为每年30逾万吨。

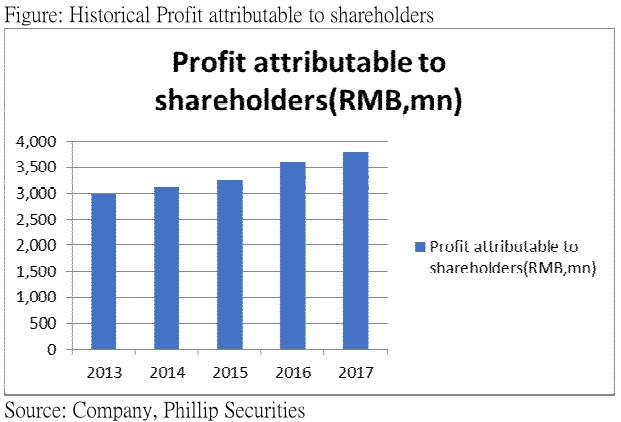

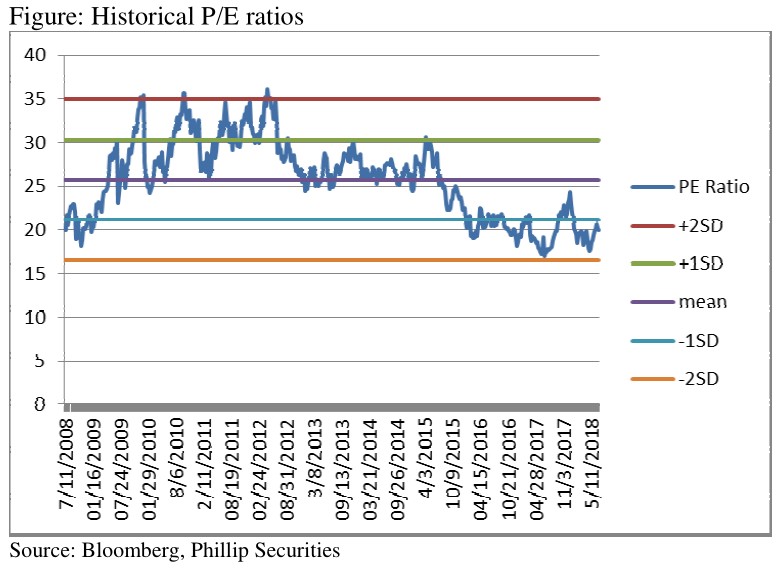

恒安过往3年派息率均在60%以上,管理层有意继续维持该派息政策。我们给予增持评级,预测市盈率21.1倍,目标价80.5港元。(现价截至2018年7月9日)

以下为研报原文:

公司概况

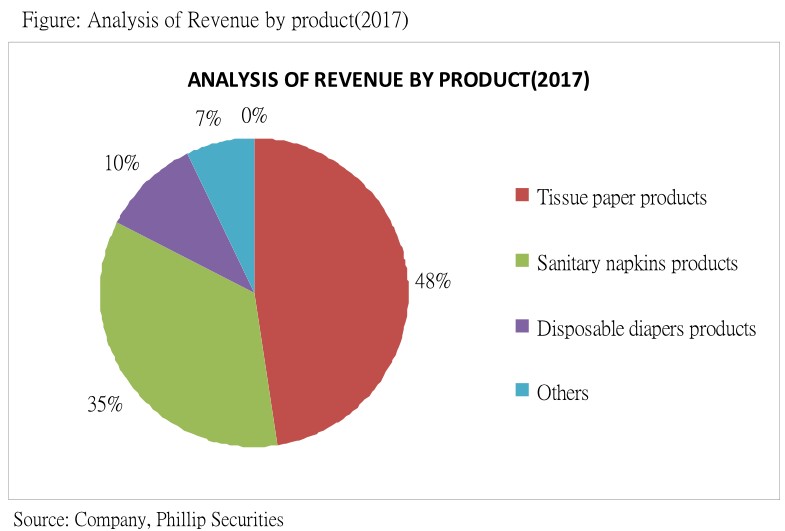

恒安成立于1985年,是全国较早生产卫生巾产品的企业。经过多年发展至今,恒安业务大致可以分为四个部分,头三大属于个人卫生用品,包括纸巾用品、卫生巾用品以及纸尿裤产品,占总收入比率分别为47.4%、35.2%及10.1%。

在2017年的中国市场市占率方面,纸巾为20%,为行业龙头;卫生巾为27至28%,也为行业龙头;纸尿片为单位数字,主要由于该市场较为分散,但为内地同行中的龙头。

今年收入增幅有望加快 阿米巴全年反映改革成果

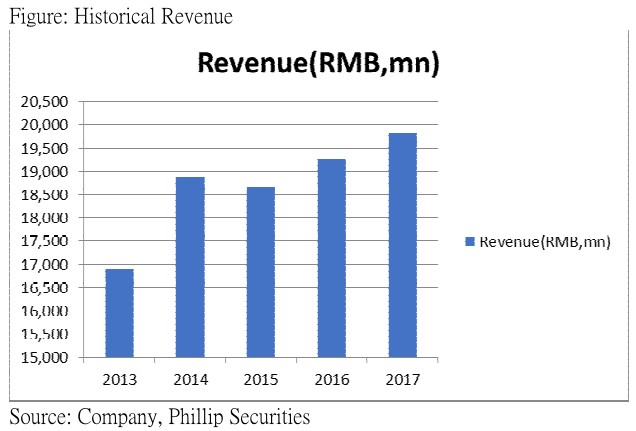

恒安近年收入增幅均仅有单位数字,去年为2.8%,收入规模达198.25亿元人民币。管理层给予今年收入增长指引为双位数字,主要驱动因素为最大业务纸巾增长将加快,由目前年初至今的情况来看,我们认为可以达标。纸巾业务去年全年仅增3.6%,但下半年增幅则超过7%,反应其阿米巴改革初见效,以及整体销售渠道的改善。

我们预期,恒安阿米巴经营模式成效将在2018年全面反映,小团队达标率有望由2017年的约20%提升至50%以上,并在收入及费用率控制将有进一步贡献。考虑到行业整合释放的需求,恒安本身电商渠道的改善,双位数字收入增长目标有望达标,并将主要受到销售数量带动,整体售价预计受到高毛利产品带动能够保持平稳,而纸巾将为三大业务中增长最快的业务。不过,由于我们也同时考虑到行业竞争激烈,故预计收入增幅仅将有低双位数字。

经营利润方面,今年仍然会有新产品宣传及品牌方面的投入,故此相信有机会抵消阿米巴带来的费用率改善的成果,但若果收入能够达标有双位数字增长,我们相信整体费用率将会有改善,带动经营利润率保持基本稳定。去年少于20%的阿米巴团队达标,今年有望提升至逾50%。

原材料木浆价格持续高企 并购上游企业惹憧憬

受到木浆价格上涨拖累,去年纸巾业务的毛利率大幅下跌5个百分点至32.9%,拖累整体毛利率下滑1.9个百分点至46.9%。我们预计,木浆价格今年将继续上扬并高企,高于去年水平,会对整体毛利率带来一定压力,特别是纸巾业务的毛利率,虽然会推出高毛利新产品来应对,但要完全抵消压力预计将会有难度。

恒安在4月23日发布公告,公布有关FinnpulpOy(芬浆)收购事宜,初步投资代价为1,666,666欧元(约人民币90,416,662元),占扩大后已发行股本的36.46%,并有权最终将持股提升至40至49%。

芬浆现时从事并旨在于芬兰库奥皮奥建造大型生物制品厂,规划中的纸浆厂目标为每年为全球市场生产约120万吨北部经漂白软木硫酸盐牛皮纸浆及其他生物制品。工程预计将于今年启动,2021年完成。

我们认为,恒安收购的芬浆能够以稳定的成本价格,向恒安提供稳定的纸浆供应量。据管理层给予的资料,芬浆主要会供应长纤纸浆,过往需求为每年30逾万吨,主要透过芬兰等海外北方区域进口供应,未来需求预计会再进一步上升。

而事实上,芬浆产品除了纸浆产品外,另外还将有占比10至20%的生物制品的副产品,能够替代煤矿成为发电的原材料,故在整体利润及经营效率方面,会相较一般木浆厂房为高。我们如果参考芬浆的芬兰同行芬宝(Mesta)业务表现,2017及2016年的经营利润均保持在16%以上。

芬浆木浆总产量预计为120万吨,而恒安在芬浆的股权占比预计能够提升至最高49%来计算,我们预计至2021年能够为恒安供应约60万吨的木浆。管理层并表示,下一步会将芬浆纸浆产能在亚洲做外销代理。

卫生巾定位为女性护理业务 开拓全新面膜化妆棉保养业务

高毛利的卫生巾业务,是近年恒安三大业务板块中表现最出色的,去年收入增长6.1%,并透过产品组合升级舒缓成本上升压力,毛利率按年基本持平在高达72.2%。我们预计,今年该业务收入将保持平稳增长,毛利率预计能透过高毛利产品得以维持。

中国市场卫生巾的普及率已处于较高水平,若果未来仍局限于卫生巾,会较难有较大的增长,故恒安有意将该业务定位为女性护理业务,未来并会以少女市场为核心,进一步开拓成熟及白领市场。市场方面,三线以下城市是早前较为专注的市场,将来随着消费升级料能带来优势,一二线城市表现有望改善,会透过新品牌及包装去进一步改善,当地市场份额有望提升。

恒安在去年完成收购的皇城,拥有东南亚分销网络。管理层透露,今年将透过该平台推出化妆棉产品,其后预计还会将推出棉条,之后是经期专用面膜护理产品。皇城的化妆棉业务目前为为屈臣氏及新加坡万宁代工,由于与卫生巾均为针对女性客户群,故有意在今年引入中国市场,目前正在进行注册及分销渠道调研。

纸尿裤业务今年止跌回升 电商平台提升专项产品占比

纸尿裤业务销售去年按年下跌7%,市场竞争激烈在加上原材料石油化工价格上涨,以及电商价格策略未调整,毛利率也大幅下滑3.9个百分点至46.9%。公司自去年下半年起采取调整措施,包括调整电商产品,推出高档及优化产品,期内毛利率较上半年有所上升。

电商管道及母婴店策略性投入在去年初已初见成效,两个管道均录得显著增长。当中电商管道销售按年增长超过70%,并占整体纸尿裤收入逾25%。管理层透露,年初至今的销售趋势良好,今年内并会推出具备薄度及吸水力强劲的新产品。

目前内地纸尿裤市场增长较快的是高端产品,内地父母对于产品质量的要求都偏高,恒安也会在这一块市场继续进行产品升级,不做大众市场。我们预期,随着电商平台销售保持较快增长,将为纸尿裤整体销售带来支持,2018年有望能够止跌企稳。

去年恒安整体电商管道营业额达20.2亿元人民币,按年上升超过80%,对整体销售贡献提升4个百分点至10%。目前公司策略为在价格方面会尽量做到在线线下一致,甚至是比线下更贵;并推出电商专项产品,纸巾40至50%的产品均为专项产品,与线下包装不同,纸尿片有30%,目标为进一步提升,而卫生巾也约30%,产品大部分与线下一样,但售价较贵。目前有在与天猫及京东等平台销售。

我们预计,随着恒安加强与各大电商营运商在产品开发、营销及供应链等方面的策略性合作,电商业务的亏损额度有望进一步收窄,销售方面并保持高速增长,今年电商平台占比有望提升至约15%。

估值结论

鉴于纸巾业务去年下半年以来增长较快,我们预计能够带动整体收入在今年保持约10%的增幅,毛利率受累于原材料木浆价格持续高企,按年将略有下跌,但考虑到阿米巴改革将在今年全年见效,预计费用率能够略为改善。

我们给予增持评级,以预测市盈率21.1倍来计算,目标价80.5港元。需要留意的风险包括,收入增长不及预期,木浆价格大幅波动,阿米巴达标率不及预期,行业竞争大幅加剧。(现价截至2018年7月9日)

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP