新股前瞻|降价换量带动业绩增长提速,尚鼎芯产品结构单一错失第三代半导体浪潮

功率器件是半导体领域的重要分支,专为在高电压和大电流条件下可靠运行而设计。这类器件既可独立工作,也可通过模块化集成构建复杂系统,广泛应用于可再生能源、新能源汽车、工业控制及智能电网等领域,是实现高效电能转换与节能控制的核心组件。

而于功率器件领域深耕十四年,已启动赴港上市征程的尚鼎芯已于近日传来了新消息。智通财经APP观察到,12月2日,尚鼎芯第二次向港交所主板递交上市申请,金联资本为其独家保荐人。此前尚鼎芯于4月3日首次递表。

从业绩来看,尚鼎芯虽已属于行业“老兵”,但其规模仍相对较小,年营收在亿元出头,且业绩波动较为明显。据招股书显示,2022至2024年,尚鼎芯的收入分别为1.67亿(人民币,下同)、1.13亿、1.22亿元,同期的净利润分别为5360.9万、3101.7万、3511.2万。

可见,尚鼎芯业绩在2023年明显回落后,已于2024年有小幅回升。而至2025年前三季度,其增速进一步加快。报告期内尚鼎芯收入为1.05亿元,同比增长29.09%,净利润为3031.6万元,同比增长27.17%。基于此,一个关键性的问题也随之出现,即尚鼎芯业绩的增长能否继续保持?这将在很大程度上决定公司的IPO估值以及其上市后的股价表现。

“降价换量”带动业绩增长提速

作为一家无晶圆厂功率半导体供应商,尚鼎芯专门从事定制化功率器件产品的开发及供应。公司为客户量身定制技术应用解决方案,提供定制的功率器件,用于安装在终端用户最终使用的电气设备及电气产品的电路板上,旨在实现特定性能或优化该等产品的功能。

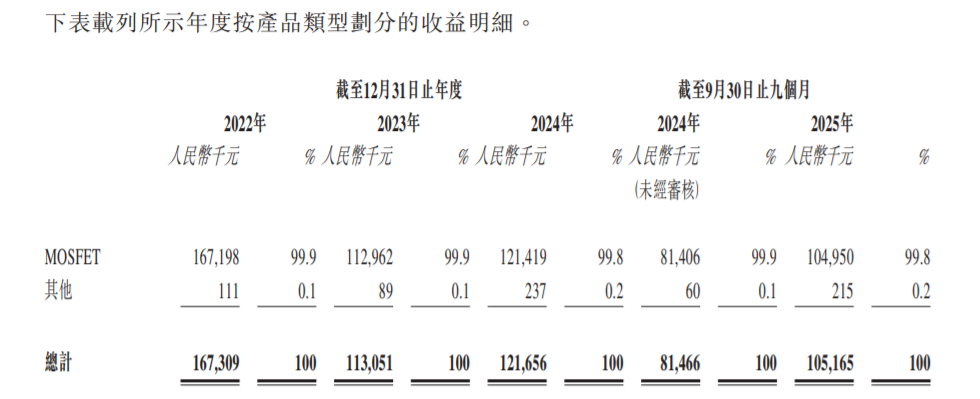

截至目前,尚鼎芯提供的产品主要是MOSFET,2024年时,该类型的产品收入占公司总收入的比例高达99.8%。其次是IGBT、GaN MOSFET及SiC MOSFET等产品,但收入占比近乎于无。值得注意的是,上述产品均是有尚鼎芯的技术专家设计、定制及/或开发,专门按照客户要求量身定制,而非标准化产品。

据招股书显示,尚鼎芯提供的产品用途广泛,包括电源转换器和电池管理系统。应用范围涵盖消费电子、工业控制、汽车电子、新能源及储能、医疗设备等应用场景,广泛用于扫地机器人、手持电动工具、无人机、各种消费电子适配器、LED照明、户外储能等应用产品。

但尚鼎芯的产品主要用于消费电子和工业控制两个领域,这也是尚鼎芯的优势赛道。2024年时,尚鼎芯来自消费电子及工业控制领域的收入占比分别为56.1%、33.6%,合计占比接近90%。其次在新能源及储能领域占比7.1%、在汽车电子领域占比3.2%。

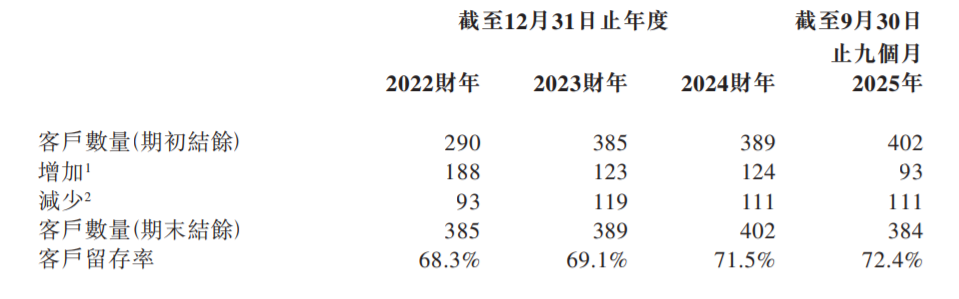

而从客户层面来看,尚鼎芯已构建了广泛且多元化的客户群,涵盖了智能家电、消费电子、电力驱动、新能源及储能、工业驱动、汽车电子及其他场景等领域的超过500名客户。2022至2024年,尚鼎芯的客户总数分别为385名、389名、402名,呈上升趋势,且客户留存率分别为68.3%、69.1%、71.5%,亦逐步上升,这表明了公司定制化产品的客户高粘性特征。

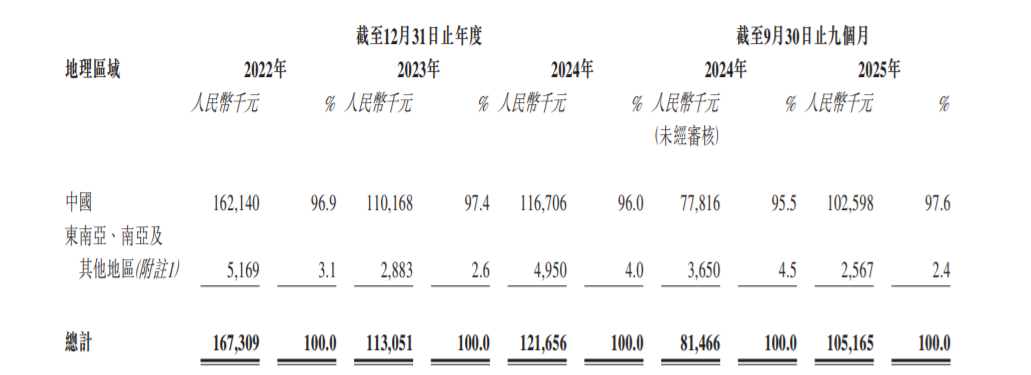

从客户地理位置的层面来看,尚鼎芯的产品主要在国内市场销售,2020至2024年,其在中国市场中的收入占比均在96%以上,剩余产品则销往东南亚、南亚及其他地区。显然,尚鼎芯虽有国际化业务,但整体业务规模仍较小。

若聚焦于业绩层面,尚鼎芯2023年收入下滑32.34%至1.13亿元,净利润下滑42.14%至3101.7万主要是因为其经营受行业周期与业务结构双重冲击所导致。

一方面,由于全球半导体供应链在疫情后产能释放与需求错配,引发了功率器件价格体系崩塌,尚鼎芯主力产品MOSFET单价三年累计跌幅超30%。另一方面,由于尚鼎芯收入结构过于依赖消费电子领域,消费电子市场的低迷导致其在该领域的收入大幅下滑。

而2024年尚鼎芯业绩的企稳复苏主要是因为工业控制领域需求的增长、在汽车电子、新能源储能等新兴领域有所扩张对冲了消费电子业务的萎缩,以及在海外市场拓展初见成效。进入2025年前三季度,尚鼎芯实现了业绩增长的进一步提速,这主要是因为其采取了“以价换量”的销售模式,其战略性降价促进了公司各类产品在下游各应用场景中的快速渗透,从而实现了销量的明显增长,且在规模效应的带动下期内毛利率仍提升0.4个百分点至57.1%。

多个因素叠加或压制公司估值水平

而尚鼎芯于2025年前三季度采取“降价换量”的销售模式的背后,或与行业的发展格局有一定关系。益普索表示,中国的MOSFET市场规模由2019年的约33亿美元增至2024年的约59亿美元,复合年增长率约为12.2%。在经历了前几年的快速增长后,中国MOSFET市场正在过渡至一个更成熟的阶段,其特点是竞争加剧及市场饱和,行业增速进一步放缓。其预计,在各个下游应用领域的持续需求及MOSFET技术不断进步的推动下,中国MOSFET市场的总市场规模预计仍将由2025年的约62亿美元增至2029年的约75亿美元,年复合增长率降至约5%。

值得注意的是,中国的MOSFET制造业高度集中,市场上有200多家制造商。截至2023年,按销售额计,前五大制造商约占市场份额的49.3%。而尚鼎芯以2023年的MOSFET产品的收入计算,其市场份额仅占0.3%。在前五大玩家占据近50%的市场份额后,剩余200多家企业争夺剩余的50%份额,竞争不可谓不激烈,而“降价换量”的发展模式并非长久之计。

不过,尚鼎芯似乎对长期可持续发展并未有足够的重视,这从公司的突击大额分红以及研发开支的持续降低上能有所体现。在2023年营收同比下滑32.4%的背景下,尚鼎芯仍于2022年、2024年突击派发股息3250万元、5130万元,合计超8000万元,占同期净利润的70%。其中2024年分红金额5130万元甚至超过当前净利润3511万元,分红比例高达146.1%。这种“重短期套现、轻长期发展”的行为,往往不被资本市场所认可。

且在研发方面,尚鼎芯2022至2024年的研发开支分别为950万、730万、580万,占总收入的比例分别为5.7%、6.5%、4.8%,研发支出不仅连续三年下滑,且均显著低于行业平均8%-10%的研发投入水平,技术投入不足或削弱公司长期竞争力。

此外,产品结构单一亦是尚鼎芯需直面解决的问题。尚鼎芯目前99%以上依赖行业增速较低的MOSFET产品,而IGBT、SiC/GaN等第三代半导体产品市场的增速超20%,但尚鼎芯该等产品的收入不足0.2%,这难以让公司有效抓住新能源、电动汽车等新兴领域高增长的机遇。且产品结构的单一性导致公司对MOSFET市场的波动高度敏感,其业绩容易随行业周期大幅波动。

综合来看,尚鼎芯虽然通过“降价换量”的方式实现公司产品在下游场景中的持续渗透从而带动了公司业绩增长在2025年前三季度的进一步提速,但突击大额分红、研发开支的不断走低均反馈了尚鼎芯在打造公司长期核心竞争力方面的欠缺,且过于依赖MOSFET产品也将会进一步压缩公司的估值水平。

扫码下载智通APP

扫码下载智通APP