24亿物业重估收益只是“冷盘”,恒隆地产(00101)430亿的“主菜”还在后头

各大地产行业上市公司轮番“秀”销售数据的今时,恒隆地产(00101)的业绩表现却显得有些黯淡。

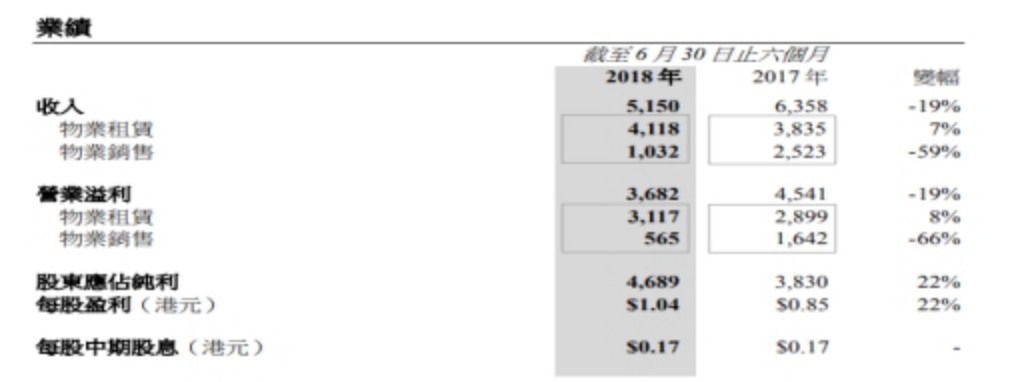

智通财经APP获悉,恒隆地产于7月30日发布2018年上半年业绩,财报显示,公司期内实现收入51.5亿港元(单位下同),同比下滑19%;若不计物业重估收益,期内股东应占基本净利下滑24%至23.19亿元。

有意思的是,恒隆地产股价在公布中期业绩后并没有下跌,反而延续近期的上涨走势,是何原因?

行情来源:富途证券

24亿物业重估收益令净利大增

根据恒隆财报,公司收入之所以在期内出现大幅下滑,主要是由于物业销售收入由于上年同期的25.23亿元下滑59%至10.32亿元;尽管租赁物业收入同比增加7%至41.18亿元也无法填补物业销售大幅下滑的“漏洞”。

通常来说,一家公司如果出现这样的主营业务表现,其股价一定会不由分说遭遇大跌。但恒隆地产却被一笔“意外之财”救了场。

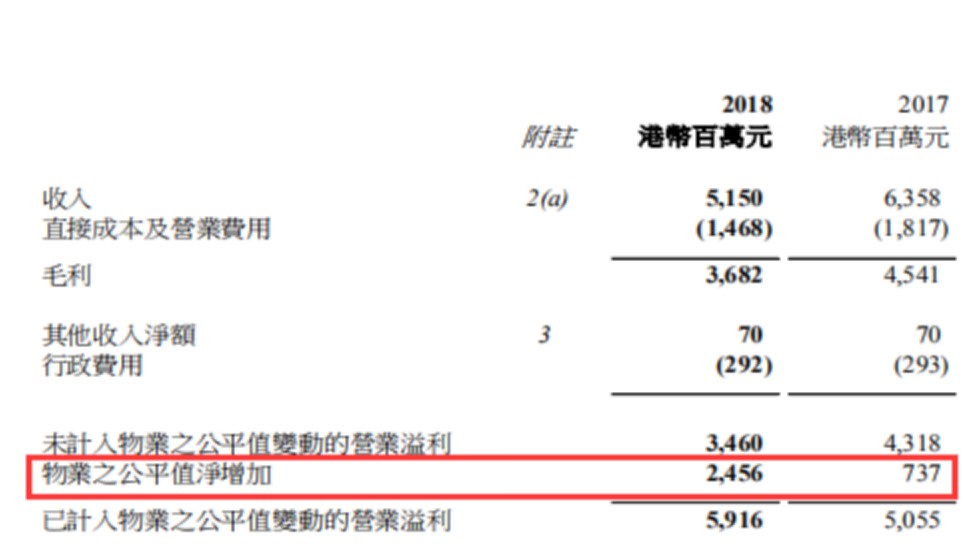

财报显示,公司2018年上半年物业公允价值净增加额达到24.56亿元,较上年同期的7.37亿元增长233.24%。

根据恒隆的指引,2018年6月30日,公司投资物业的价值由独立估值师第一太平戴维斯进行估值。截至6月30日,恒隆的投资物业的总值为港币1364.33亿元,其中香港物业组合和估值641.60亿元,内地物业组合的估值722.73亿元。

公司2018年上半年取得整体重估收益港币24.56亿元,较2017年底的估值增加2%。香港和内地的物业组合分别录得重估收益港币22.16亿元及港币2.40亿元。

有了这24.56亿元物业重估收益加持,恒隆业绩华丽转身,中期股东应占净利增长22%至46.89亿元,公司股价也保持稳定升势。

内地租赁业务值得期许

在智通财经APP看来,投资者短期看好恒隆的原因除了公司中期净利润大增之外,公司在内地物业租赁业务的发展也是投资者看中的一块业务。

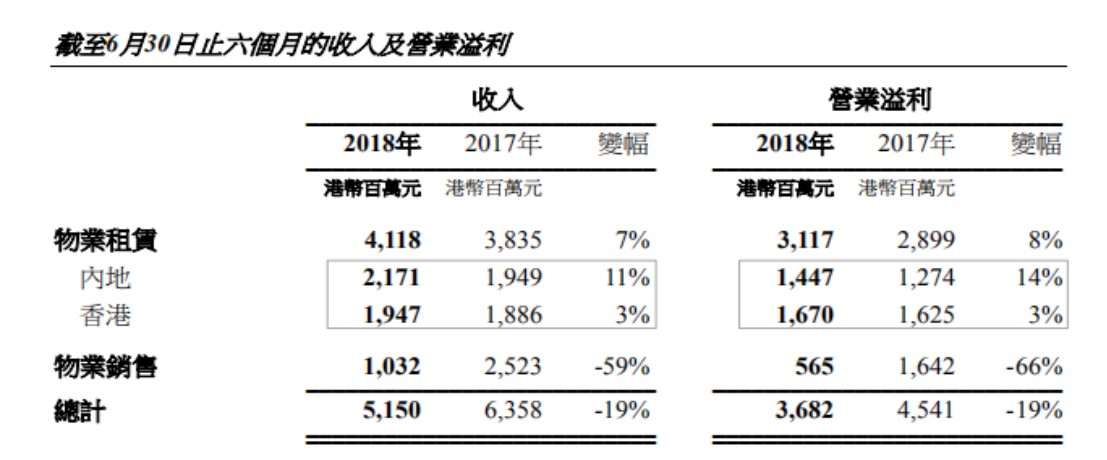

中报显示,公司在内地取得的物业租赁收入达到21.71亿元,同比增长11%,营业溢利同比增长14%至14.47亿元。相比之下,公司在香港取得的物业租赁收入为19.47亿元,同比增长3%,营业溢利同样增长3%至167亿元。

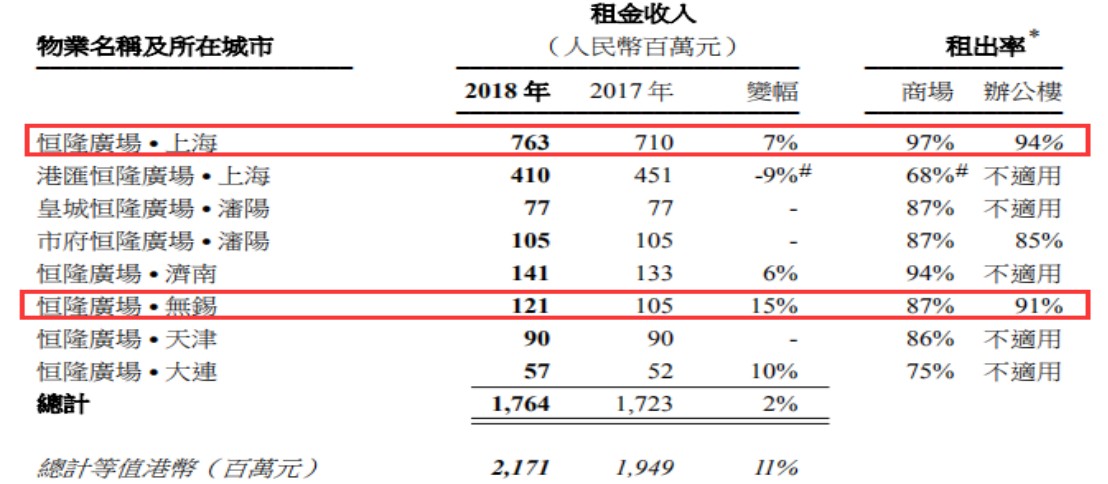

值得注意的是,截至6月30日,恒隆地产在中国内地拥有八个商业地产项目,并为公司贡献了17.64亿元的租金收入,同比增长2%,若亿港元计算则为21.71亿元,同比增长11%。倘撇除上海的港汇恒隆广场商场因翻新而关闭的面积,租金收入增幅为5%。营业溢利增长4%至11.75亿元人民币。平均边际利润率上升两个百分点至67%。可见,公司在中国内地的发展已成为公司未来业绩成长的支柱。

不过,智通财经APP查阅恒隆地产历年中期财报发现,公司2014年至2018年于中国内地取得的收入分别为19.33亿元、21.18亿元、20.38亿元、19.49亿元和21.71亿元,这又说明公司在中国内地的发展速度并不迅速。这是否可以说明恒隆在中国内地的进取心实际上并不强呢?似乎不能武断的下结论。

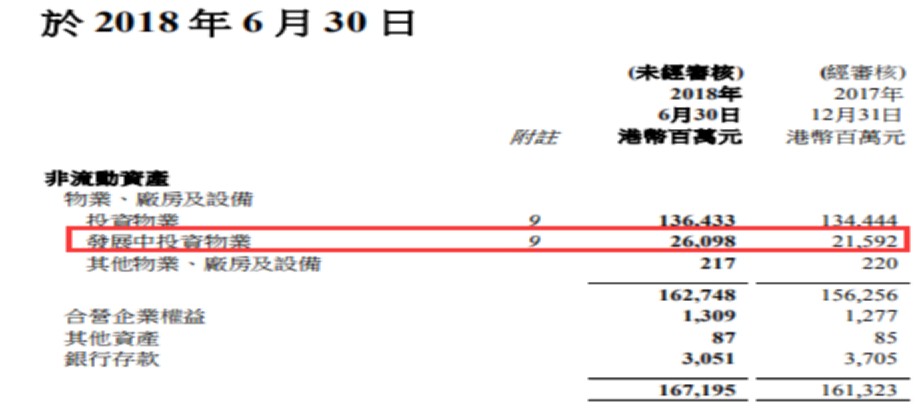

恒隆资产负债表显示,公司发展中物业在今年中期达到26.98亿元,同比增长约17%。

智通财经APP了解到,这些发展中投资物业,主要包括总楼面面积达43.2万平方米的昆明恒隆广场、总楼面面积达46万平方米的武汉的恒隆广场、面积达到5.2万平方米的无锡恒隆广场第二座办公楼、沈阳的市府恒隆广场办公楼改建的五星级酒店、香港牛头角淘大工业村项目等。

值得注意的是,恒隆地产还于2018年5月28日,以人民币107亿元成功投得杭州一幅黄金地段地块。公司表示,该地块地块地面以上面积最高可达19.4万平方米,公司将利用这地块发展大型综合商业项目,包括世界级商场及办公楼。

恒隆表示,于报告日,恒隆地产的资本承担总额为港币430亿元,主要用于上述项目。并表示凭借优质经常性收入的稳固基础以及充裕的财务资源,恒隆能够满足该等项目的资金需求以及把握进一步增长的机遇。

智通财经APP了解到,从商业地产需求端来看,201 8年上半年期间全国商业地产销售面积达7206万平方米,商业地产销售规模仍保持高位。其中,商业营业用房的销售面积占比高于办公楼。

有观点认为,在“房子是用来住的,不是用来炒的”大背景下,政府继续执行差别化调控,加强市场监管,导致市场需求外溢,与此同时,随着城市居民消费水平的提高,以及大力推进“双创”等重要举措,资本向商业地产倾斜。

结合恒隆地产自身发展动向和行业发展背景,以及公司不到10倍静态市盈率和0.5倍出头的市净率的估值,目前着实没有过度看空恒隆地产的理由。

扫码下载智通APP

扫码下载智通APP