新股前瞻︱不是每一家环保企业都叫“光大”:中国光大水务要做港股新宠

“光大”品牌,中国环保界当之无愧的“一哥”。

目前环保产业已进入了“资本+技术”的双轮驱动时代,资本已经成为环保企业发展的必备资源。

中国光大国际(00257)于2017年5月份分拆中国光大绿色环保(01257)在香港主板上市,短短一年之后,旗下水务板块中国光大水务亦于8月6日向港交所递交了上市申请,中金公司和光大证券为其联席保荐人。

值得注意的是,光大水务已于2014年在新交所上市,通过反向收购汉科环境。

中国光大国际环保业务板块主要包括环保能源、环保水务以及绿色环保项目,截至2017年12月31日,光大国际持有中国光大水务74.85%的权益,期内光大水务贡献盈利高达3.97亿港元,较2016年同比增长46%。

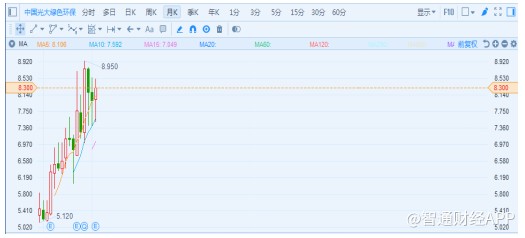

智通财经APP注意到,光大绿色环保自去年5月份上市以来,股价已累积上涨近60%,对应业绩增长更为喜人的光大水务,其上市后能否复制光大绿色环保的股价走势?

(行情来源:富途证券)

无疑,在环保产业链普遍蓄势待发背景之下,污水处理行业自然成为其中一匹黑马,而光大水务已提早加入此“整合周期”,业内更乐于将污水处理定义为具有2.5万亿的产业蛋糕。

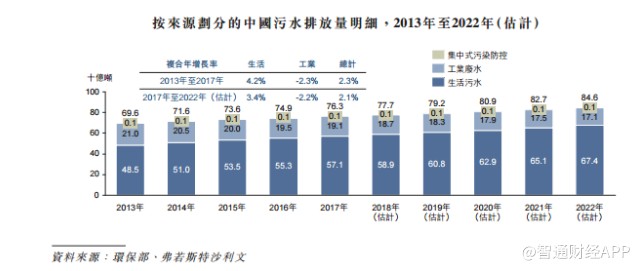

城镇化是导致市政污水排放量增加的主要因素之一,根据弗诺斯特沙利文数据统计,自2017-2022年,预计生活污水排放量将以3.4%的复合年增长增长,与之相反,随着政府持续推进工业节水及工业废水零排放项目,预计工业废水排放量将于2022年进一步下降至171亿吨。

截至2018年3月31日,光大水务共投运81个项目,其中60个为BOT项目,18个为TOT项目。

中国水务市场已发展10多年,但产业集中度一直不高。从2014年光大国际通过反向收购汉科环境,就已表明光大水务此后的持续收购,正是发生在中国环保水务公司新一轮整合的背景下。

如2015年,光大水务收购大连东达90%的股权,彼时东达拥有17座城市污水处理厂,总合约规模达到112.5万吨/日,业务涵盖辽宁省和内蒙古自治区。该笔收购完成后,公司整体处理能力提高逾30%。

据统计,2017年,光大水务于年内共取得14个新项目,涉及投资额约60.8亿元人民币,在广西壮族自治区和湖北均取得项目零的突破。

招股书显示,光大水务的外延式发展仍在持续进行中,如2018年6月13日,公司收购了徐州设计院全部股权,徐州设计院主要从事道路、桥梁、隧道、给水、及排水等业务的设计及咨询。

此外,2018年7月20日公司与济南市城乡水务局就投资建设济南污水处理项目(一厂及二厂)扩建项目签署补充协议,设计总投资约10.43亿人民币,该项目将扩大济南污水处理项目的处理能力。

据悉,污水处理行业精细管理和成本控制潜力巨大,在一系列举措带来的洗牌过程中,不乏会有新秀产生。此外,政策也在引导企业加速技术攻关,迄今很多企业在迅速完成转型或者谋求新突破口,如展开全产业链和关键技术的联合攻关。

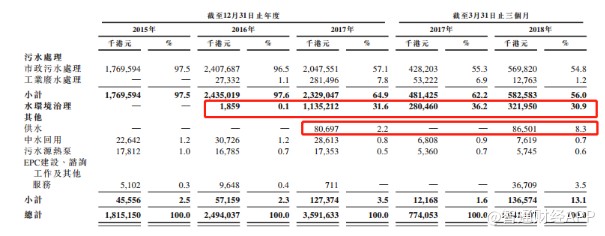

智通财经APP注意到,光大水务自2016年拓展了水坏境治理业务,其该年度该部分业务只占到营收的0.1%,到了2017年该业务占比已上升至31.6%,截止2018年3月31日,水环境治理业务占比仍然高达30.9%。

此外,光大水务于2017年还发展了供水业务,截止到2018年3月底,供水业务占比达到8.3%。

招股书显示,2015-2017年污水处理业务分别占到收益的97.5%、97.6%及62.2%,截止2018年3月32日,其污水处理业务占总收益比为56%,较2017年同期的62.2%进一步下降。

这一组数据也说明了光大水务进一步聚焦水业务,欲打造水务行业的全产业链发展,以便能拓宽收入来源及带来规模经营的机遇,目前水务业务领域包括供水、污水处理再生利用、污泥处理及水环境治理。

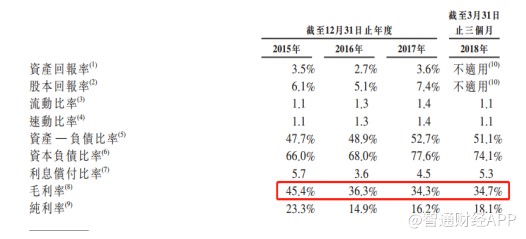

但是,经过业务结构的调整,光大水务近几年毛利率并没有提高,如2015-2017年的毛利率分别为45.4%、36.31%以及34.25%,截止2018年前3月的毛利率为34.7%,但令人欣喜的是,近两年来纯利率是有所提高的,反映公司运营效率有所提高,内生增长表现良好。

此外,光大水务2017年及截止2018年前3月均为负经营现金流,招股书解释,主要归因于服务特许经营安排建设BOT或收购TOT项目,因公司一般为预付现金以建设有关BOT项目或收购有关TOT项目,且直到项目投入运营才收取现金付款。

智通财经APP注意到,在港股市场,业务简单清晰,发展轨迹明朗的公司,向来可复制行业牛股的健康走势。如果说中国水务(00855)一路走牛是基于其聚焦主营业务供水业务,那么,同样聚焦污水处理及水环境治理的光大水务一样取得了傲娇的成绩。

但是截止2018年前3月,光大水务前五大客户的收益占比仍高达61.1%,因此,再登陆香港资本市场后,未来通过持续的行业整合,光大水务是否能进一步拓展市占率及提高毛利率为业绩增长的主要关键点。

扫码下载智通APP

扫码下载智通APP