美联储再临“独立性之争”

本文来自“鲁政委世界观”,作者郭嘉沂 , 邵翔。

特朗普再次口头“干预”美联储货币政策和美元,鲍威尔在杰克逊霍尔年会上讲话总体偏“鸽”,美元跌,欧元、黄金大涨。脱欧疑云密布,英镑上涨动力不足。

特朗普和美联储的货币政策之争将持续影响美元,关注美联储年内加息和缩表进程,警惕美国以汇率为筹码推进贸易谈判,迫使美元贬值。

一、一周观点 特朗普VS美联储:独立性之争

近期美元借土耳其危机之风,顺势站上96并一度几乎触及97。美国总统特朗普时隔一个月再次“挺身而出”,表达了对美联储继续加息和欧元区等经济体操纵汇率的不满,美元跌破96;随后数位联储委员表示加息决议不会受到政治的干扰,美元反弹;周五美联储主席鲍威尔在杰克逊霍尔年会上发表讲话,暗示联储尚无加速加息的意图,美元一度跌至95附近。美联储独立性之争或成为美元走势的重要因素。

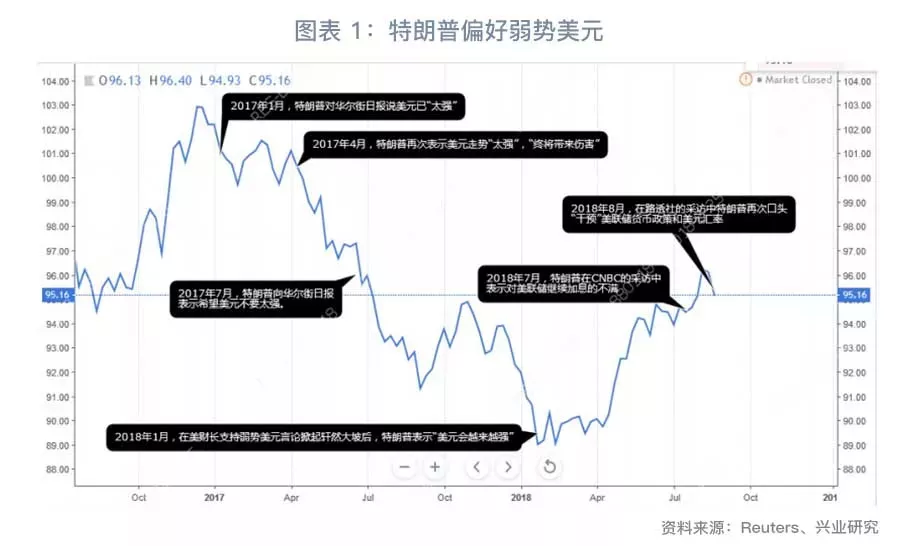

特朗普是“弱势”美元的拥趸,白宫当前激进的对内对外政策需要宽松货币政策环境的支撑。自上任以来,特朗普多次在媒体采访中表示对“弱势美元”的偏好,2018年4月以来美元的强势上涨,最终使得特朗普“染指”货币政策独立性的敏感话题——7、8月连续发声对美联储继续加息不满(见图表 1)。客观而言,无论是对外强势要求缩减贸易赤字,还是对内推行积极财政政策,扩大政府预算赤字促进基建投资,都需要弱势美元和宽松货币政策的支撑。

鲍威尔发言留有余地,美联储独立性现疑云。在周五杰克逊霍尔会议的开幕致辞中,美联储主席通过回顾20世纪60至70年代“大通胀时期”和90年代“新经济”时期货币政策的经验,论证了当前渐进加息的合理性,同时也在政策自由裁量和通胀容忍度上留有更多的空间:

由于对经济自然水平(如潜在增长,自然失业率等)的估计存在较大的偏差风险,严格按传统宏观经济规则(如泰勒规则)调整货币政策容易造成政策失误、加剧经济的周期波动。比如20世纪70年代美国经济陷入滞涨。

通过锚定中长期通胀预期,降低经济自然水平等不确定因素的影响权重,增加美联储相机抉择的空间,提高对通胀波动的容忍度,可以使得货币政策拥有更大的宽松余地,从而促进经济更加稳健地增长。典型例子是20世纪90年代格林斯潘领导下的美联储谨慎渐进加息,美国经济迎来“黄金十年”。

通胀因素在当前美联储决策中的影响有所下降。由于经济自然水平难以估计,通胀可能不再是体现就业市场压力和产能利用率最好的指标;近两次衰退的诱因都是金融市场的不稳定而非通胀脱轨,美联储将综合考虑通胀以外的诸多因素来调整政策。

当前美国通胀增速接近2%,但未出现加速上涨和经济过热的迹象,美联储坚持渐进加息的路径是合理且有益的。若收入和就业数据保持强劲,进一步加息可能是适宜的;若中长期通胀预期出现偏离或是爆发金融危机,美联储将采取一切手段(do“whatever it takes”)来稳定经济。

尽管鲍威尔措辞谨慎、试图“面面俱到”,但依旧能看出对提高政策自由裁量空间和通胀容忍度的偏好。恰逢特朗普言论“干预”,其总体偏“鸽”的讲话内容有多少是出于经济形势的客观判断,又有多少是受白宫政策的影响,一时间颇为微妙。

特朗普和美联储的货币政策之争还将继续,关注美联储年内加息次数和缩表进程,以及美联储主席鲍威尔对于渐进加息和央行独立性的表态。联储今年仍有可能完成4次加息,10月起缩表节奏将进一步加快。而特朗普政府则需要在贸易谈判上继续施压,大量增发国债以促进大规模基建落地。两者在货币政策走势上的“矛盾”将进一步加深。若联储无法兑现4次加息或延缓缩表节奏,可能被市场解读为独立性丧失,则美元大幅贬值在所难免。联储委员尤其部分具备学术背景的地方联储主席毫无疑问将直言对政策独立性的支持,鲍威尔的言论表态相较则更为重要——协调联储与白宫的关系,缓解意见冲突对市场的冲击将是他不得不面对的难题。

一定程度上,特朗普对美元汇率的影响要强于对美联储货币政政策,关注贸易谈判进展带来的汇率后果。一方面,贸易僵局的缓解可能更加有利于新兴市场等非美经济体及其货币,另一方面,汇率可以成为特朗普贸易谈判的潜在筹码——不排除以汇率升值换贸易和解的可能。

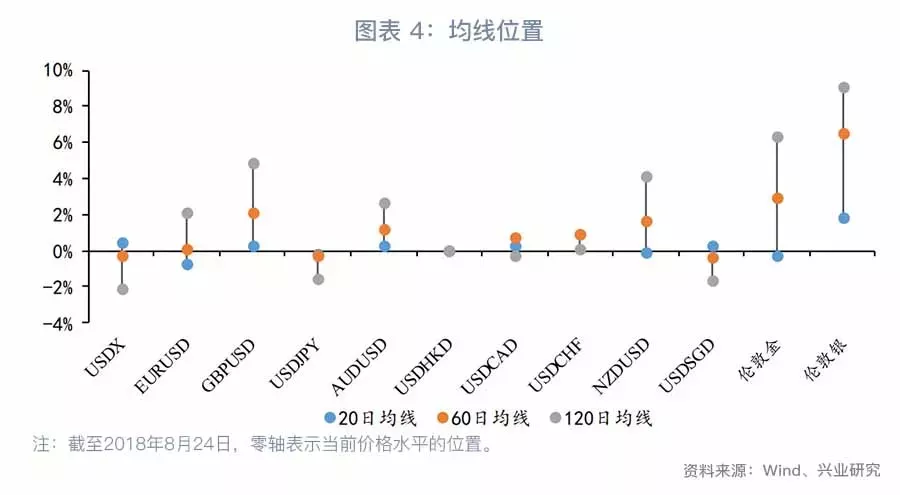

技术分析上看,美元(欧元)面临关键支撑(阻力)水平。美元指数本周大跌,当前处于2015年以来的密集交易区内。下方95至95.2处存在将强支撑,区间上沿在97.8附近。美元指数很可能继续在该区间内震荡,等待美联储或是美国经济透露进一步方向选择的信号(见图表 2)。

二、回顾与展望

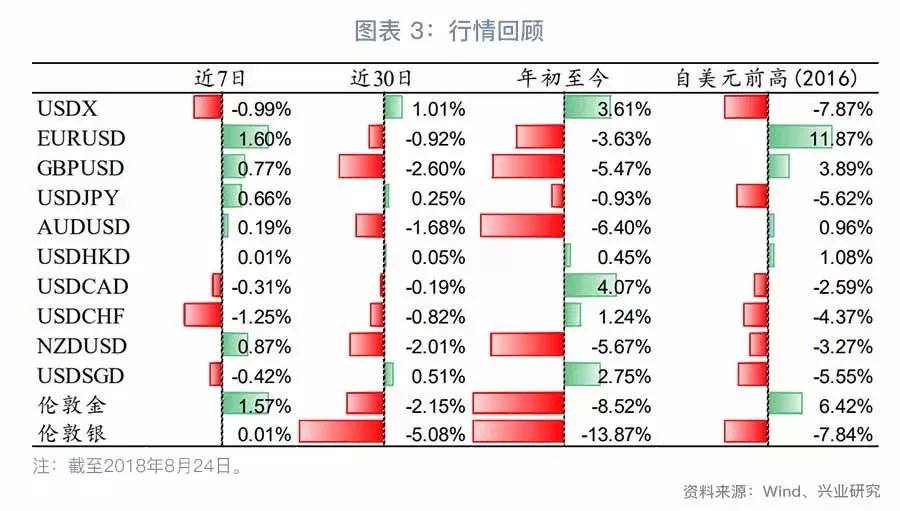

一周行情回顾

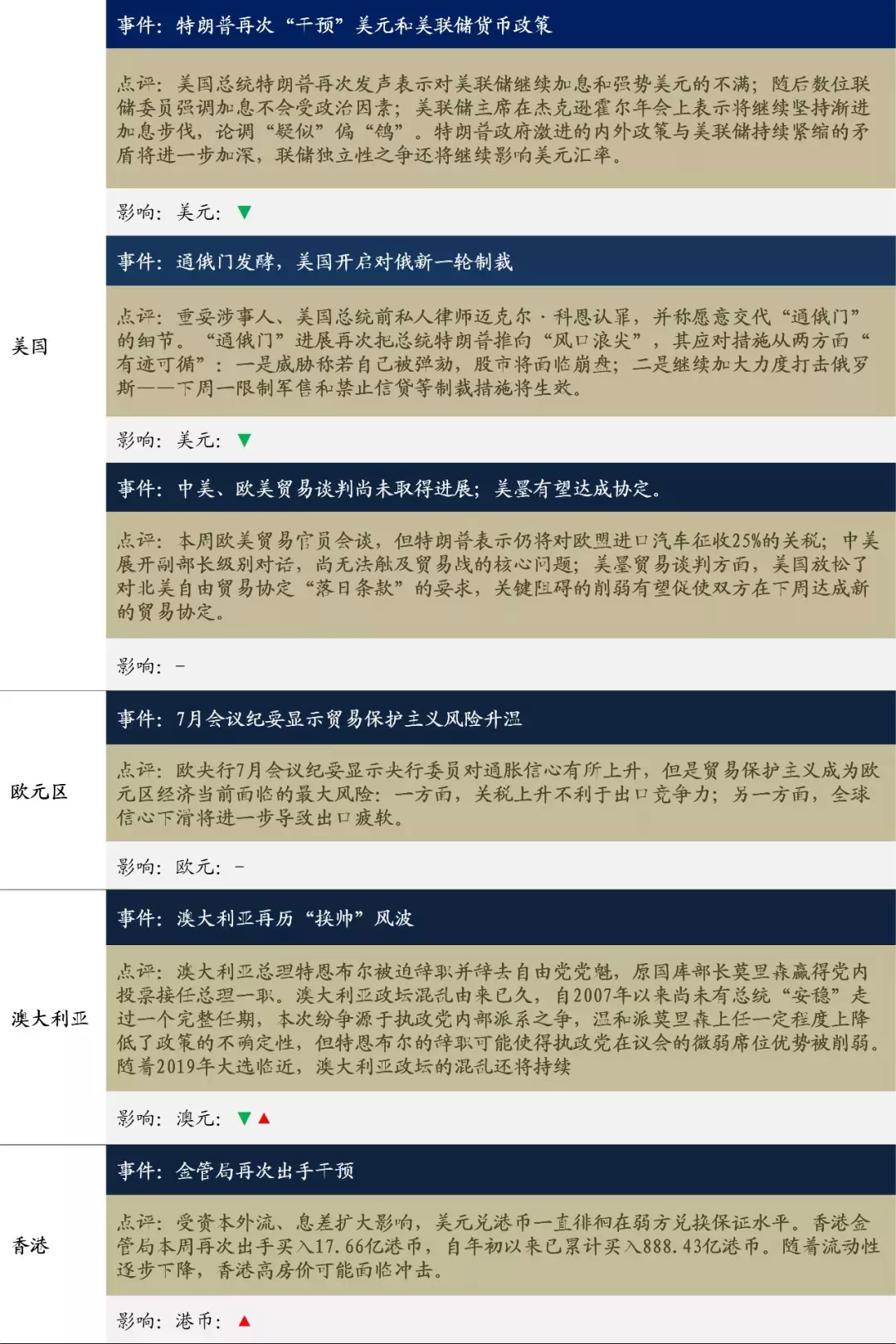

一周要闻详解

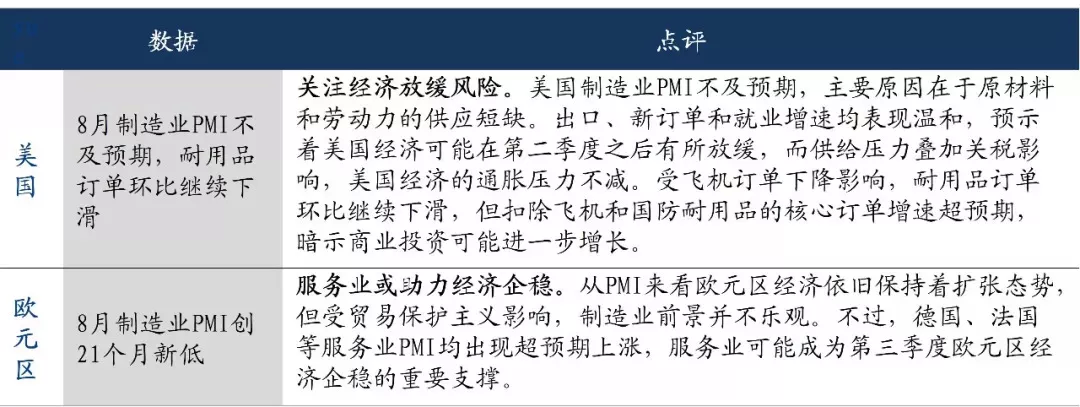

一周数据精评

主要货币展望

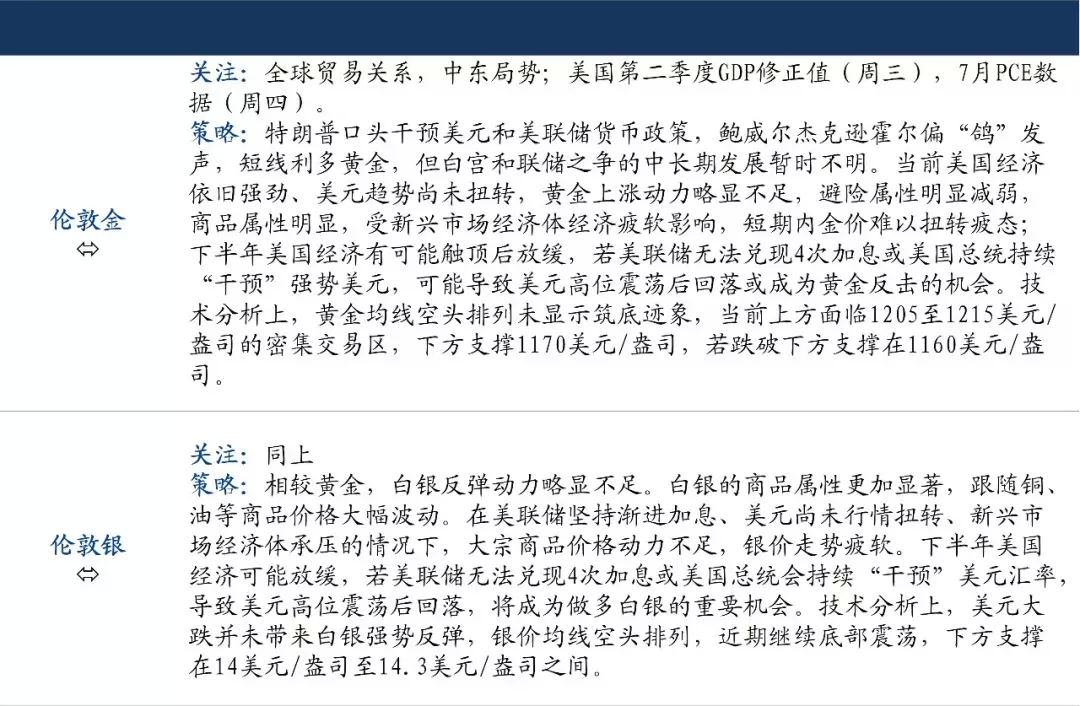

贵金属展望

三、美元货币市场概览

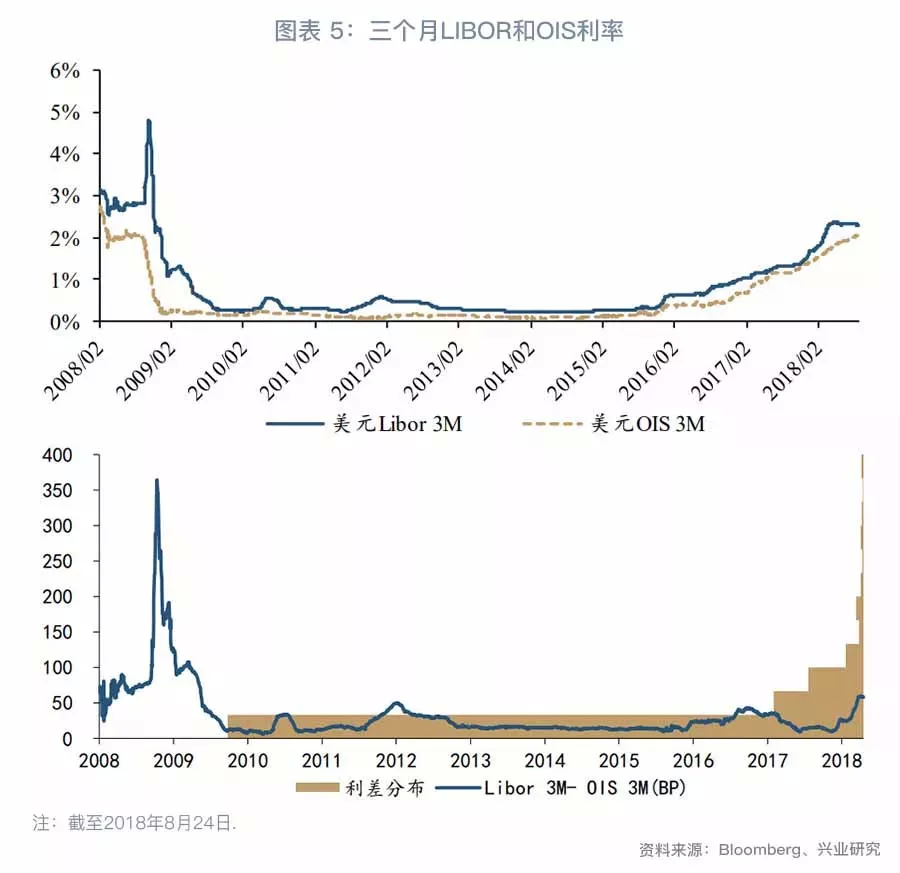

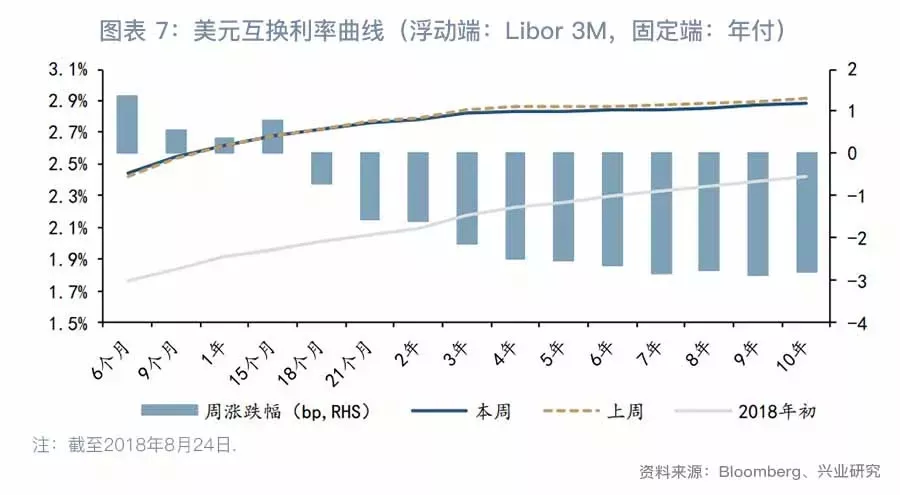

离岸美元市场方面,流动性情况依旧不容乐观:3个月LIBOR利率维持2.31%左右,而LIBOR与OIS利差继续回落,下降至22bp左右(见图表 7);美联储坚持加息的论调并未使LIBOR 3M利率进一步上升,LIBOR与联邦基金利率间的价差回落至31bp左右,维持在正常溢价水平范围。

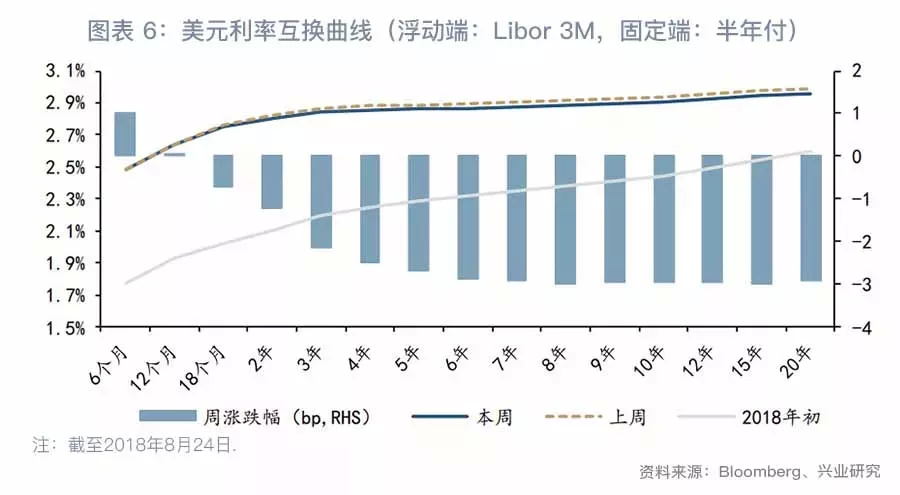

利率互换方面,美国国债期限溢价(10年-2年)继续创下危机后的新低,至21bp附近。美元利率互换价格再次出现短端上涨,长端下降的情况,互换曲线期限溢价在进一步压缩,曲线继续平坦化(见图表 8和图表 9)。

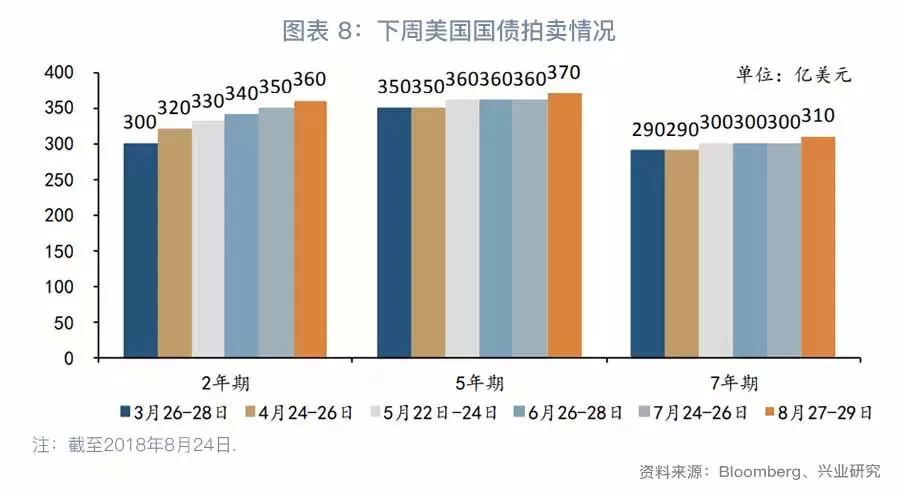

美国国债市场方面,下周将迎来巨量国债拍卖:2年、5年和7年期拍卖量均创下年内新高(见图表 10),警惕对利率的冲击——推高美债收益率,进而引起汇率市场的短期动荡。

扫码下载智通APP

扫码下载智通APP