港股异动︱收购Amer被指或需融资 安踏(02020)高开低走挫逾4%

作者:

智通财经 王岳川

2018-09-12 14:01:28

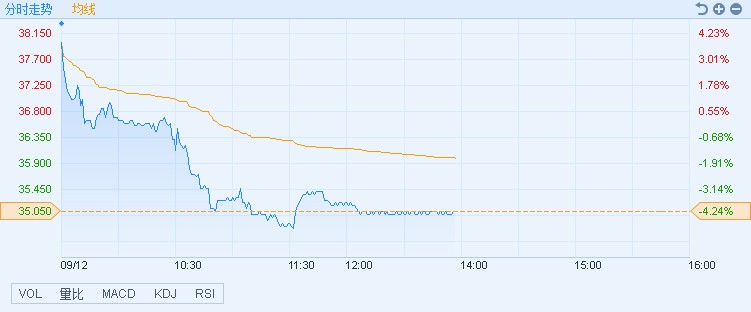

智通财经APP获悉,安踏体育(02020)收购Amer被指或需融资,早盘高开近4%,现倒跌挫逾4%,截至13时56分,跌4.23%,报价35.05港元,成交额5.35亿。

智通财经APP获悉,安踏体育(02020)收购Amer被指或需融资,早盘高开近4%,现倒跌挫逾4%,截至13时56分,跌4.23%,报价35.05港元,成交额5.35亿。

据悉,安踏宣布连同私募投资基金方源资本向Amer Sports发出无约束力的初步意向,按每股40欧元的价格,以现金方式收购其全部股份,按昨日收市价34.2欧元计,溢价近17%,据报涉资约46.6亿欧元(423.9亿港元)。

但汇证表示,收购初步意向价为每股40欧元,相当于市盈率25倍,而安踏的市盈率则为17倍。Amer旗下有7个品牌,包括Salomon及Arc’teryx等,中国消费者对这些品牌的认知度与Kolon及Descente相若,渗透率较预期低。

该行相信,收购可为安踏现有品牌以外增加跑步及户外用品等领域,而Amer也期望在中国的销售会由2017年的1.2亿欧元增至2020年的2亿欧元。不过,安踏现时拥有净现金11亿欧元,收购涉资47亿欧元,如果安踏收购51%股权,需额外融资100亿元人民币。而Amer今年的预测收入为28亿欧元,与安踏相若,但EBIT利润率只有8%,低于安踏的25%。假设安踏的持股为51%,将令公司2019年盈利增加6%。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

港股异动︱iPhone新机开售在即 数码通(00315)涨4.91%

2018-09-12 13:40

王岳川

港股异动︱中国生物制药(01177)跌7.42% 产品或面临降价风险

2018-09-12 10:29

王岳川

港股异动︱次新股奥邦建筑(01615)续创新低 挫逾一成

2018-09-12 10:03

王岳川

安踏体育(02020)与方源资本拟收购体育用品公司Amer Sports

2018-09-12 07:13

胡坤

智通每日大行研报汇总︱9月11日

2018-09-11 17:38

王岳川

扫码下载智通APP

扫码下载智通APP