卖方研究的梦醒时分

本文来源于微信公众号“起朱楼宴宾客”,作者“大卫翁”。

“在成熟的欧美资本市场,分析师通过描述、预测社会经济、产业、公司发展的过去和未来,帮助资本更具效率地流动,进而对宏观经济和产业经济产生深远影响。 在新兴的中国资本市场,相比最初那些提供简单股票操作建议的“股评式分析师”,如今投资者越来越重视对产业和公司基本面的分析,关注行业纵深的专家型分析师正受到更多的尊重。”

这是2003年第一届新财富最佳分析师评选结束后,《新财富》杂志以《探寻真实价值》为题发布评选结果时的开篇之词。

这段话可以看作是新财富评选的初衷——让“对的投票者”(机构投资者)选出“对的研究员”(关注行业纵深的专家型分析师)。

这一恰逢其时的评选活动,正好赶上了中国资本市场波澜壮阔的大发展,让原本只在二级市场投研圈里进行的小众评选活动,逐步演变成为一年一度的金融圈盛事。

它是卖方分析师魂牵梦绕的“奥斯卡”。拿到新财富前三对于分析师的意义丝毫不亚于小金人之于演员,只要到手一次,就可以天高任鸟飞。

它也是每一个买方手上最重的砝码。毕竟佣金派点通常要由公司统筹安排,而投票权却基本上是基金经理自己做主——这让卖方不敢怠慢任何一个手握投票权的投资者,也让基金经理成为分析师众星捧月的对象。

它还是中小券商拔地而起的不二法宝。抢到一个新财富团队,整个市场就会知道这家机构的名字;揽得多个新财富团队,在接下来一年里,这家机构在投资圈的出镜率一定会大大提高——这可比任何广告都更有立竿见影的效果。

然而当年创办这一评选的主办方一定想不到的是,这一纯粹民间化、市场化,且认知度仅限于金融圈的活动,竟会在举办到第十六届时,以一种近乎荒谬的方式戛然而止。

“饭桌丑闻”不过是最后一根稻草,这一年复一年看似热闹非凡的战车上,早已绑定了太多与研究不相干的利益和名誉,不堪重负之余,落幕也只是时间的问题。

就像一个分析师朋友周五晚上在朋友圈里淡淡的说了一句——“梦醒了”。

1

根据新财富的官方介绍,最初创设最佳分析师评选是借鉴国际惯例,学习先进经验。而这个先进经验,指的便是美国机构投资者杂志《Institutional Investor》的年度评选,也就是那些覆盖海外客户的分析师口中的——II评选。

II在美国市场的最佳分析师评选要追溯到上世纪70年代初,去年已是第46届,与之相比,新财富评选还是一个鲁莽的少年。

但和新财富一样,《Institutional Investor》这本杂志真正出名的并非杂志本身,而是旗下六十多个大大小小的年度榜单。

2000年开始,II将最佳卖方分析师的评选推广到了全球,延伸出II All-Europe,II All-Japan,II All-Asia等等评选,并在2010年专门为中国开辟了II All-China Research Team评选。

说句题外话,II在去年正式和财新合作,将中国区的研究团队评选更名为“机构投资者·财新大中华最佳分析师”。然而财新的名声也没能将II的评选影响力带到新财富的水平,两者之间大概还隔了三个水晶球。

如果看评选模式和投票规则,新财富和II评选几乎如出一辙——都是由买方给卖方投票,都是纯粹按累积票数计算名次。

由于近几年来私募机构的蓬勃发展,新财富甚至把II评选中那套由卖方提名投票机构资格的方法都搬进了国内——要知道,在刚开始新财富评选的前几年,分析师们甚至都不知道投票的是哪些基金经理。

但在发展了十几年之后,新财富在影响力和效用方面,却远远的超越了他的模仿对象。

2

曾经和一个拿到某年II“状元”的香港分析师朋友吃饭。席间问及他的获奖感受,他说这是客户对他的肯定,自然是高兴的,之后也会把它写进自己的履历上。

“然后呢?”我问道。

“什么然后?”他似乎有些不可思议。

我惊讶地说,若是在内地拿到了新财富第一,且不说自己的收入会大幅提升,往往还会一下子接到很多其他券商的offer。

朋友也很惊讶。因为对于他们而言,拿到II评选名次就好像是得到公司的“优秀员工”,或者是市里给了个“十佳杰出青年”——确实是对他们工作成绩的肯定,但要凭借一个奖项就“鲤鱼跳龙门”,过上完全不同的生活,那是不可能的。

但新财富就可以。

几乎每个券商都为拿过新财富的团队设立专门的新财富津贴。在很多券商研究所里,这些团队拥有的预算、人员配置以及其他资源都是非新财富团队可望而不可及的。

拿了新财富就能拥有更多的资源去扩大影响力,扩大了影响力才能让下次拿新财富更加顺利。这一循环也让很多研究员从入行第一天就将新财富作为自己的职业终极目标,衔枚疾进,不问东西。

从这个意义上来说,新财富更像是一年一度的微缩版选秀节目,一将成名万骨枯,也像是千军万马过独木桥的高考,毕竟每年每个领域的第一仅此一席。

这两天有国内分析师在为新财富打抱不平时说道:“新财富是卖方分析师评估的绝对标杆,说是研究员的高考毫不为过”。

3

如果在演员届,将是否得过奥斯卡作为衡量一个演员好与坏的绝对标杆,不知是否是件悲哀的事情。毕竟小金人每年只有一座,由此就否定其他演员的实力,实在有失公平。

然而在国内的卖方研究领域,这种评判机制似乎被视作理所当然。除了少数几家不参评的机构和超然到置身事外的大佬之外,没有拿到新财富的研究团队要么重振旗鼓明年再来,要么黯然退场离开研究圈,几乎没有例外。

同样的卖方分析师评选,同样的评选模式,为何II就没有这么大的魔力?

打开两者的投票结果,原因一目了然。

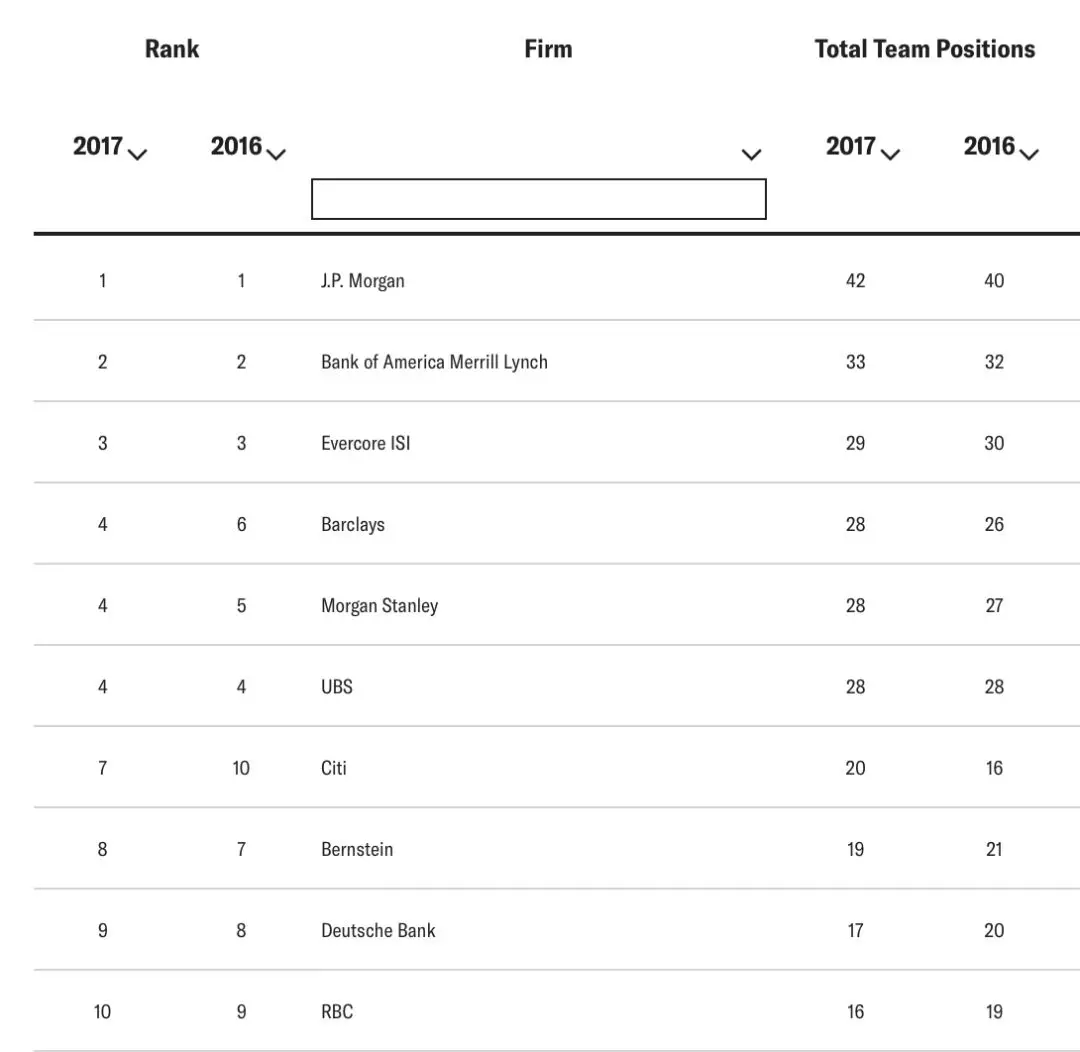

II All-America的榜单几乎每一年都被同一批大型机构垄断着。2017年的Top 10卖方机构与2016年的完全一样,甚至前三位连名次都没有变化。而Top3的机构在60个研究领域中一共斩获了31个第一,这一比例也多年没有变过。

根据II的官方介绍,2017年,在60个领域中有41个都是由同一个团队蝉联第一,只有9个领域迎来了全新的冠军队伍。

左边分别是II美国最佳研究团队评选中卖方机构2016和2017年的总排名,右边是每家机构上榜的团队数量

这种明显而稳定的头部效应,在国内的新财富评选中并不存在。虽然也有所谓头部券商的说法,但事实上,任何一家券商想要一直拥有最多的新财富团队都是一件极其困难的事情。

过去八年,新财富的本土最佳研究团队已经三易其手

原因很简单,因为国内的卖方研究大多仰仗于团队首席的个人能力和影响力。一旦这个首席跳槽,这家卖方机构在该领域的研究能力就会大幅下滑。

因此,也就有了分析师拿到新财富后,回头就要求公司将工资翻倍、预算翻倍,结果公司答应后却因为别的机构出了更高的价格而还是选择跳槽的“奇闻异事”。

海外的卖方机构已经过了群雄争霸的时代,实力排名非常稳定。既然机构的影响力远远大于个人的影响力,那么小券商就算是挖来最佳分析师团队作用也不太大。也因此,分析师评选的效用就有了局限性。

那么,再深挖一步,海外的卖方研究是为何可以进入寡头垄断的发展阶段?

这是因为他们的客户——资产管理行业的发展阶段也比国内领先许多。

有什么样的客户需求,就会有什么样的研究服务。就像李迅雷在文章中写到的,当年佣金派点制在国内卖方研究中兴起,也是因为以公募基金为首的机构投资者开始蓬勃发展,这才让基本面研究有了用武之地——若中国股市一直停留在坐庄和散户的年代,那么有一群股评家就已经足够。

而作为海外卖方研究的客户和投票方,这些海外的机构投资者早已不满足于卖方只是分析一下公司基本面、总结一些数据和信息,然后就天天路演推票。它们更看重的,是卖方分析师对产业上下游的理解,以及所在机构对资产的综合定价能力。

换句话说,我不仅要知道你的投资策略,还要知道你策略背后的原因和逻辑,更要知道为了实现这一策略,你能为我提供哪些产品。

这些都要求大平台的综合支持。只有大卖方才有能力覆盖更多的国别和行业进行交叉验证,提供更多的资产类别和金融产品进行策略推荐,只有大卖方才能横跨产业和资本两界,成为信息的聚合之地。

因此,任何一个研究团队的能力体现的其实都是平台的综合实力,而不是靠某个人、某个团队的单打独斗。

久而久之,资源自然会向大平台聚拢,卖方的头部效应就此产生。

由此来看,卖方研究的发展有赖于买方理念的成熟,而买方的成长会反过来倒逼卖方的进化。

那么现在,国内的机构投资者是否已经开始对研究有了更高的要求呢?

高善文在2012年的文章中曾说,海外机构投资者的投资视野基本以三年为单位,而国内机构投资者则希望在3-6个月的时间跨度内就获得盈利,这导致卖方研究必须重视消息面、政策面,同时顺应趋势,追涨杀跌。

然而近几年,随着社保基金、海外机构等长线投资者的市场份额一步步提升,在私募基金的大浪淘沙中也诞生了一批专注的价值投资者,再加上私募股权基金、产业资本等更注重行业基本面的机构资金进入市场,应该说国内的买方机构已经开始对研究提出了更高的要求。

然而佣金派点制和新财富投票让卖方分析师们大多“执迷”于公募基金客户无法自拔,激励机制的自我强化也让他们无暇顾及其他资金的研究需求。无奈之下,这些长线的买方机构只能自建研究团队,同时市场上一些专门的产业研究机构和专家智库也有了发展的空间。

卖方分析师在借助新财富评选获得了大量财富之后,却发现自己的研究之路越走越窄了。

4

有监管机构的朋友和我说过,他一直没有想通一件事情:为什么学术研究要以十年为单位,受人尊敬的都是钻研几十年的教授学者;产业高管也得在自己所在行业耕耘几十年,才敢出来说自己是行业专家;而国内这些卖方分析师,五年就可以自称老人,七年就是资深人士,而从业十几年仍活跃在研究一线的分析师,几乎凤毛麟角。

难道卖方研究就比其他种类的研究更容易做吗?并不是这样,卖方分析师年轻化的核心原因是卖方研究的评估机制过于单一,要么能拿到佣金派点,要么就新财富金榜题名——而这两者都依赖于单一群体,也就是买方的评价。

若是一个研究人员要证明自己的研究能力,只能靠单一群体的评价,那必然会导致服务和交流能力变得比研究能力更重要,再结合服务对象是如今散落全国多达上千家的买方机构,难怪很多卖方大佬在退场时都会感慨,不是我不想做研究,是我拼不动了。

新财富评选实际上促成了卖方研究的逆向淘汰机制——即便再有研究能力,如果拿不到新财富都是零。

事实上,之所以会存在这种逆向淘汰机制,在卖方和买方的发展阶段之外,还有第三个原因,那就是中国资本市场的发展阶段。

中国的资本市场经历了散户时代、庄家时代之后,现在处于机构投资者的初级阶段。

初级阶段指什么?是指基金经理看资本市场还是个要靠交易赚钱的韭菜收割基地,产业高管看资本市场只是个上市融资、减持套现的渠道,而对于宏观经济政策制定者来说,资本市场根本就是个无足轻重的地方。

在这样的大背景之下,卖方研究做的再好,也只是证券研究而已,而证券研究服务的对象,就只是作为二级市场投资者的买方机构。

反观海外市场,资本与经济早已融为一体。居民财富通过养老金、公募基金等多种形式投入到资本市场当中,产业界通过股权激励与资本市场深入绑定,而部分愿意参与公司经营管理的机构投资者则会帮助产业进化发展。

此外,金融机构和政府之间的“旋转门”让政策制定者会将资本市场的反应作为重要的依据和参考——君不见特朗普天天在推特上吹嘘美国的牛市,而美联储又有多少次因为资本市场的大起大落而调整自己的货币政策取向?

因此,在海外,对资本市场的研究就是对实体经济的研究。无论是二级市场投资者,还是产业界的公司高管,以及政府里的政策制定者,都会将卖方研究作为重要的决策依据。

如此一来,海外的卖方分析师就不需要像国内这样,依靠单一的机构投资者投票作为衡量自己研究实力的“绝对标杆”,他们可以去服务公司的其他业务部门,可以去影响产业发展,可以成为政府的座上宾。II评选的效用远小于新财富也就可以理解了。

但这不是条容易的路,这其实是在对卖方研究提出更高的要求。

很多国内的卖方分析师似乎认为,自己每天半夜写研报,从早到晚在群里刷消息,还要到各地奔波做路演,如此辛苦,做出来的研究当然是有价值的。

但就像高善文写的那样,“一个理想的成熟卖方分析师需要透彻地理解行业,并经历过资本市场完整的牛熊交替,从而积累对市场的感悟和敬畏,这无疑需要时间的积淀,很难速成。”

而在这篇文章一开头引用的新财富评选致辞值得再次引用,“在成熟的欧美资本市场,分析师通过描述、预测社会经济、产业、公司发展的过去和未来,帮助资本更具效率地流动,进而对宏观经济和产业经济产生深远影响。”

遗憾的是,由于中国资本市场发展阶段所限,新财富的影响力越大,就越会导致卖方分析师远离评选的这个初衷。

这是一个悖论,无解。

5

多年前,曾经和一位得过若干次II第一,在行业里沉浸了十几年的外资机构分析师聊天,我问他,为什么没有想过做基金经理,或者去做管理职位?他朝我眨眨眼,笑着说,“Because it’s like my baby.”

是的,他跟随这个行业发展数十年,影响力早已不限于二级市场的基金经理——公司高管要找他去商量发展战略,政府机构需要他提供政策意见。他是产业的一份子,而不是一个推荐股票的股评家。

所以,当有卖方分析师朋友和我哀叹,后新财富时代该何去何从时,我给他的建议是——如果可能的话,将卖方研究作为一份可以为之奋斗终身的职业看待,而不是一场“实现财富自由的梦”。

这场梦,该醒了。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP