法兴大空头再度唱响“冰河世纪理论”:当火山在身边爆发,赶紧跑

本文来自华尔街见闻,作者:杜玉。

华尔街最著名的通胀怀疑论、法兴分析师Albert Edwards再发研报,捍卫自己的“冰河世纪理论”,预言美债收益率冲高后即将开始回落。这种经济衰退的警示信号必须被股市投资者重视,否则难逃庞贝古城一瞬间遭遇灭顶之灾的命运。

华尔街最著名的通胀怀疑论、法国兴业银行的大空头分析师Albert Edwards再发研报,捍卫自己的“冰河世纪理论”(Ice Age thesis)。他很形象地比喻称,美股正在见证“启示录中的四骑士”(Four horsemen of the Apocalypse)徐徐走来,代表坚持了九年的美股牛市“药丸”。

启示录中的四骑士一般解释为瘟疫、战争、饥荒和死亡,是圣经描绘世界末日即将到来的信号。在Edwards眼中,向美股发起挑战的四骑士首当其冲是美债收益率飙升,紧随其后的是贸易摩擦升级和新兴市场货币不稳定,排在最后也是最深不可测的是意大利与欧盟就预算赤字僵持不下。

“冰河世纪”是他于15年前提出的理论,认为西方央行的超量宽松货币政策是完全不可持续的路径,会造成一个庞氏信贷骗局,并相信由此被推迟发生的经济衰退将迎来终极爆发。Edwards从1996年起成为极端的股市空头,建议低配权益资产、做多政府国债,预言10年期美债收益率跌破2%。他认为贸易摩擦和竞争性货币贬值是终场来临前的丧钟,紧接着引发全球通缩和大萧条。

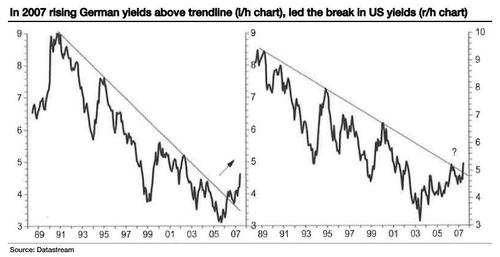

最新研报写于周三美股惨遭“十月屠杀”之际,Edwards承认,对上周10年期美债收益率终于冲破了盘亘几十年的下行通道感到惊讶。帮助这一收益率涨至3.26%七年新高的根本因素,是强于预期的美国经济数据。另一个推动力是以美联储主席鲍威尔为首的多位货币政策制定者,对美国经济前景的极度乐观态度说服了市场:

“鲍威尔上周讲话被解读为不同寻常的积极乐观,激发了市场对美联储直到明年都会坚持收紧货币政策的预期。之前华尔街对明年上半年的加息次数有一定准备,直到最近才将2019年下半年的加息概率大幅提升,甚至认为2020年加息次数都有可能超过美联储点阵图。”

但他仍坚持“冰河世纪”的理论,坚定预言10年期美债收益率将在下一个经济衰退时期跌至“深度负值”,可能是-0.5%到-1%之间。理由是现在与2007年中旬非常相似:

“当时10年期美债收益率从5月中旬的4.75%涨至6月12日的阶段峰值5.25%,突破了此前20年的下行通道。进入2007年三季度时,10年期美债收益率跌向4%,因为债市嗅到一丝经济衰退的味道。股市则完全忽视了这一信号,美联储第一次降息后的几周内,美股在当年10月创新高。结果到那一年12月,也就是美债收益率触顶不到六个月,美国经济进入了最坏的衰退期之一。”

Edwards其实是重复了自己9月20日研报的论据和论点,即下一次危机也许就出现在六个月之内。他认为10年期美债收益率突破了3.05%一线后,上升动能会开始减弱。对美股长牛最大的威胁不是美债收益率进一步走高,而是债券收益率崩跌和映射出的经济衰退。

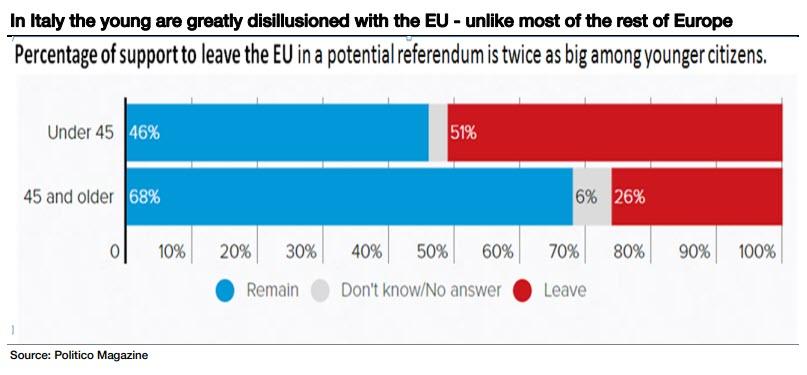

CFTC数据显示,目前市场投机人士建立的美债空头仓位徘徊于历史峰值,不可避免会引发技术位层面的大幅轧空,转而推涨美债价格。Edwards还预言,市场会在未来的意大利脱欧疑云下重新拥抱美债避险。理由是欧元区长期经济走势黯淡,导致民粹主义崛起,意大利恰好是年轻人对欧盟怀有更深的敌意,随着时间流逝只会令意大利反欧情绪恶化,成为最大的定时炸弹。

研报最后,这位法兴大空头还将现在的股市投资者,与历史上庞贝和赫库兰尼姆古城遭遇灭顶之灾前做了类比。他建议股市投资者需要作出重大决定:债券市场的火山喷发风险是否正在消退?像什么也没发生过一样继续留在股市是否安全?现在是否应该逃离?

“公元79年,赫库兰尼姆(Herculaneum)和庞贝城一起被维苏威火山大喷发湮没,两个古城的受害者理应早些注意到当地环境变化的警告标志。

在海滨船屋拥挤地等候了12个小时后,赫库兰尼姆城的难民可能认为最坏的情况已经结束了。维苏威火山一整天都在喷发,除了浮石之外似乎没有明显的危险。然而,正当这300名男人、女人和孩子坐在半黑暗中,辩论是要返回家园还是沿着海岸线逃离时,一股灼热的火山灰团冲进了拥挤的避难所,人们在活着的时候立即就死了。”

Edwards像往常一样发出了警告:股票投资者可能也会忽视债券市场给出的类似早期预警信号。而在各期限美债收益率大幅攀升至多年新高后,目前已经脱离了峰值,开始回落。据华尔街见闻实时新闻,衡量标普隐含波动性的“恐慌指数”VIX周四涨至28.84,创2月12日以来盘中新高;美国10年期和30年期国债收益率均创一周新低。

他对股市投资者的建议是:

“当你看到火山在身边爆发了,就赶紧跑吧”。

(编辑:刘怀洋)

扫码下载智通APP

扫码下载智通APP