收购天普、康德乐等,“买买买”的上海医药(02607)三季报能得多少分?

本文来自辉立证券的研报,作者周霖。

投资概要

第三季度公司主营业务继续保持较快增长,医药工业与医药零售增长维持高速,医药分销平稳增长。我们维持目标价24港元,“买入”评级。(现价截至10月26日)

公司概览

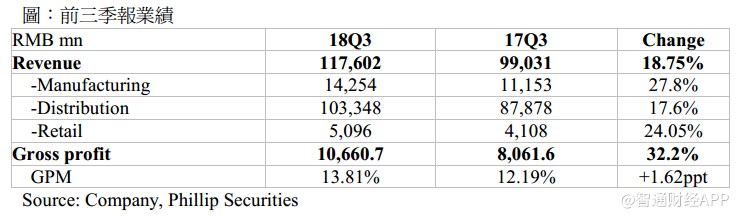

第三季度公司主营业务继续保持较快增长。公司第三季度实现营业收入1176.02亿元人民币,同比增长18.75%,实现归属于上市公司股东的净利润33.72亿元,同比增长25.41%。参股企业贡献利润4.64亿元,同比增长27.24%,主要是由于罗氏中国的重点产品进入医保之后的大幅放量以及政府的一次性补贴。扣除非经常性损益的净利润为25.67亿元,同比增长4.49%,主要是由于广东天普股权收购产生的非经常性收益及研发费用大幅增加所致。公司的盈利能力持续稳步提升,综合毛利率达13.81%,较上年同期上升1.62个百分点。

医药工业保持高增速,销售收入142.54亿元,较上年同期增长27.8%;毛利率57.64%。60个重点品种销售收入75.69亿元,同比增长28.91%。公司完成收购广东天普26.34%股份的交易,并在报告期内交割完成。天普的产品丰富了上海医药的产品线,其核心产品天普洛安和凯力康拓展了公司天然尿蛋白药物及危重症细分治疗领域,年销售过亿元,且增长趋势良好,前三季度在医院终端销售分别实现同比增长14.4%与34%。另外公司表示,目前受到带量采购影响有限,暂未涉及到公司品种。

医药零售受益于DTP药房高增速。零售板块实现销售收入50.96亿元,同比增长24.05%,毛利率15.12%,营业利润率0.80%。康得乐已经与上海药业的运营管理全面接轨,并与总代合约到期的客户全部完成续约,2-9月实现净利润1.31亿,同比增长7%,净利率提升至0.8%(2017年净利率0.5%),公司计画在未来2-3年内将康得乐的净利率提升到1-1.5%。预计整年(2-12月份)康得乐收入将超过204亿元。合并康得乐之后,上药拥有DTP药房超过75家。9月开始,DTP药房销量明显放量,9月当月销售就超过2亿元人民币,预计未来仍将保持高速增长。

医药分销平稳增长,实现销售收入1,030.58亿元,同比增长16.94%,毛利率6.67%,营业利润率2.80%。公司销售结构持续优化,调拨业务比例下降,纯销网络覆盖加强,纯销比例提升至70%。公司继续完善全国商业网络,拓展东北、西南地区市场,收购辽宁省医药对外贸易有限公司,设立上药控股贵州有限公司及上药控股遵义有限公司。目前,公司已经完成对全国24个省级平台公司的收购,不断巩固和扩大基层业务。

新产品获得CDE批准上市。据悉,1-9月CDE批准上市的新药中,通过全国商业分销公司进口代理的品种共计16个,上海医药共获得其中12个进口药品全国总代理。公司与默沙东中国就PD-1重磅新药可瑞达(Keytruda)签署产品战略合作协议,获得目前中国国内上市的两大PD-1新药的全国总代资格。欧狄沃、可瑞达在上市2-3个月内销售收入分别达到1.9亿元、1.5亿元,销售前景良好。

与俄罗斯生物药公司合作。公司与俄罗斯BIOCAD公司签署合作备忘录,BIOCAD是一家专注于生物医药研发、生产和销售的公司,其产品聚焦抗肿瘤及自身免疫性疾病等治疗领域,已在全球14个国家实现销售,多个在研产品处于临床阶段。首期合作产品拟包括4个重磅生物类似药和2个生物创新药,将在大分子药物研发、本地化生产以及进口注册与销售等领域进行深度合作,实现重点布局抗肿瘤生物医药领域。

研发进展。公司研发费用投入7.56亿元,同比增长50.31%,主要是由于在仿制药和一致性评价方面的投入增多。公司推动仿制药质量和疗效一致性评价,盐酸氟西汀胶囊及卡托普利片率先完成一致性评价,盐酸二甲双胍缓释片、头孢氨苄胶囊及马来酸依那普利片等12个品规均已完成BE试验并申报至国家药监局,48个品规处于临床研究阶段。

估值与风险

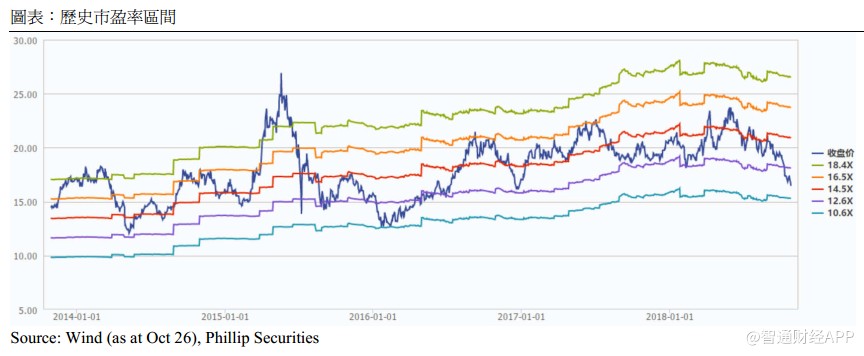

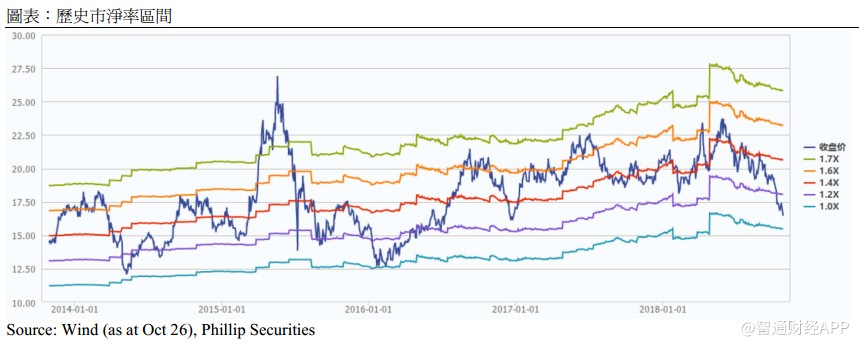

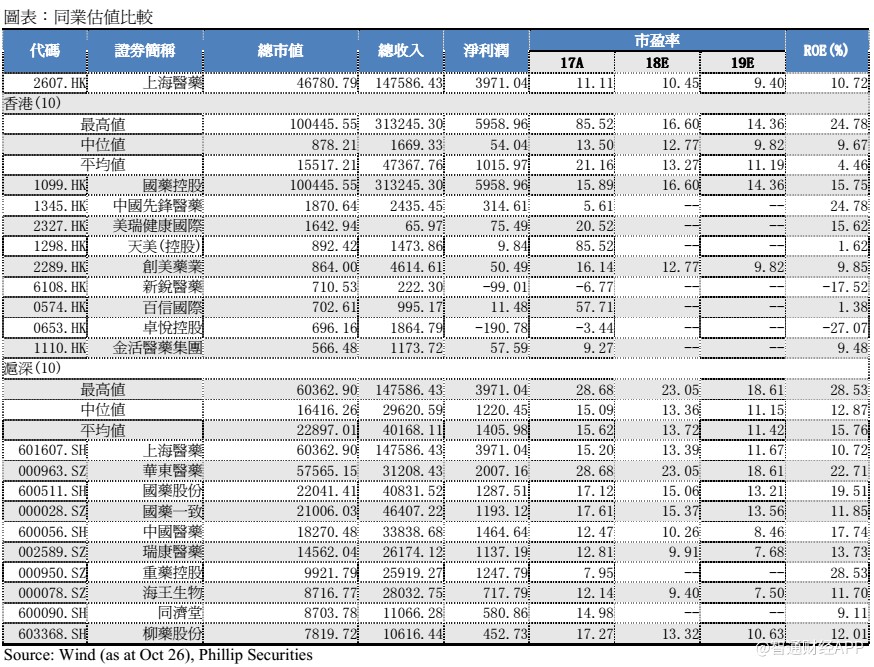

我们的估值模型显示目标价24港元,目标市盈率14.25倍(汇率0.875人民币/港币)。下行风险包括:1)医保降价;2)一致性评价进展不利;3)行业政策风险。(现价截至10月26日)

扫码下载智通APP

扫码下载智通APP