50年黄金历史复盘及展望:2019或迎来绽放

作者:

国泰君安证券

2018-10-30 15:12:01

与其他低估值板块受到国内经济整体下行从而估值中枢下移不同的是,黄金板块不受国内经济的影响,历史底部估值有更高的夯实性。

本文来自微信公众号“峰刘解色”,作者国君有色与新材料。

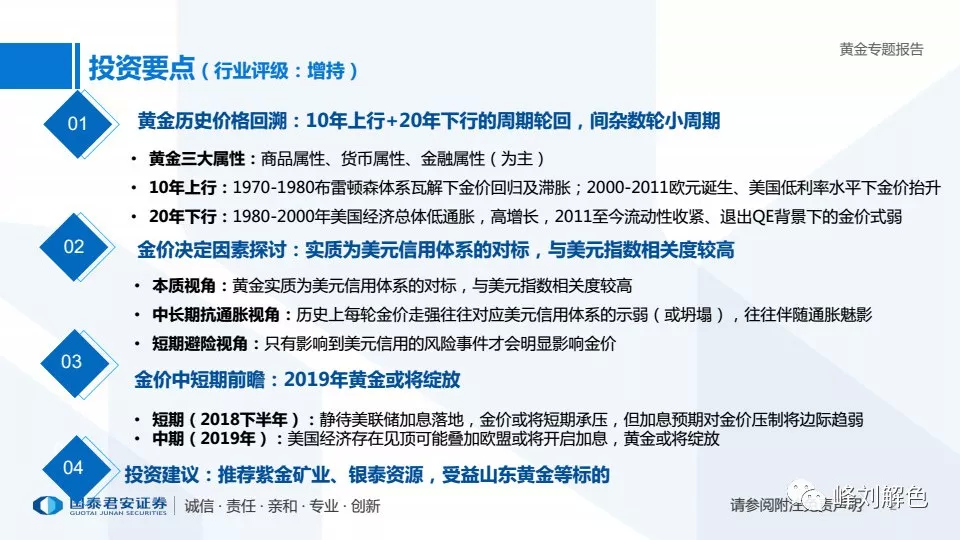

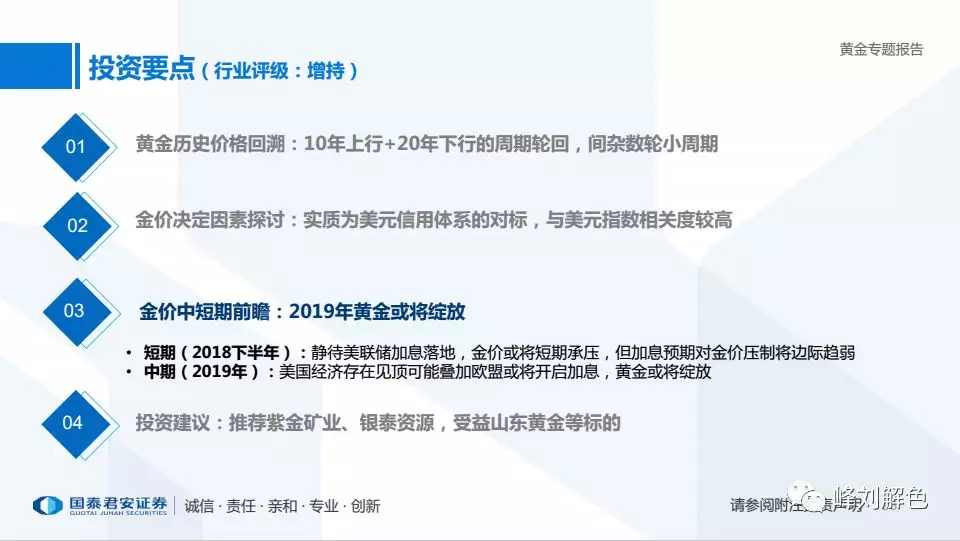

报告导读

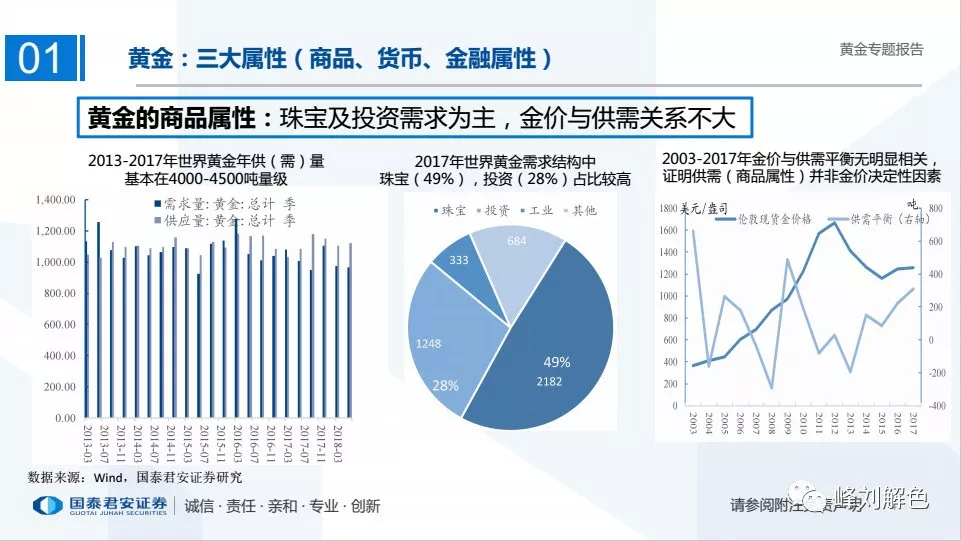

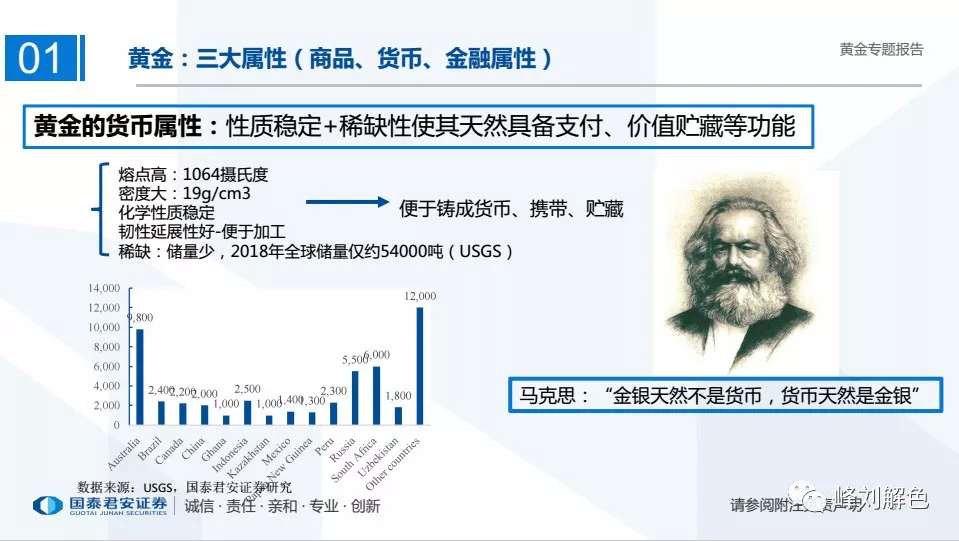

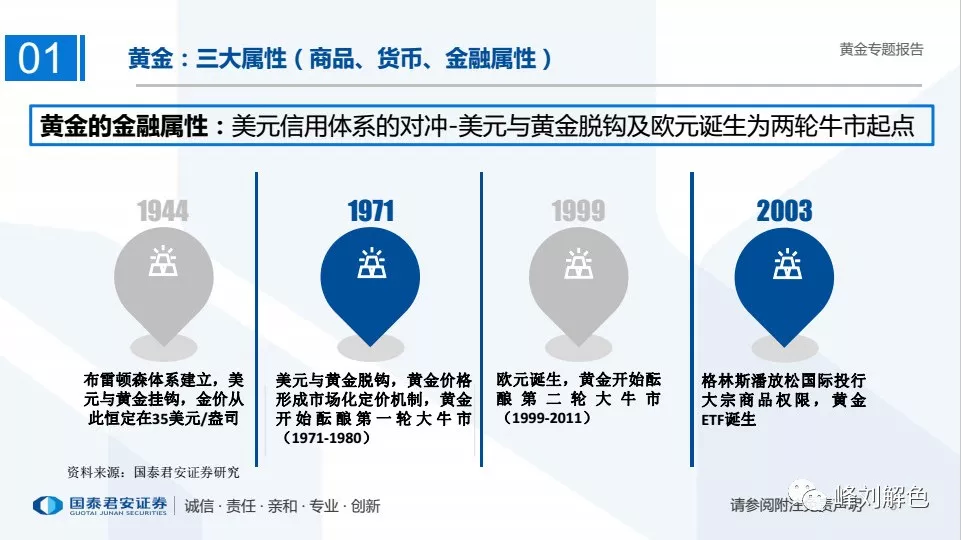

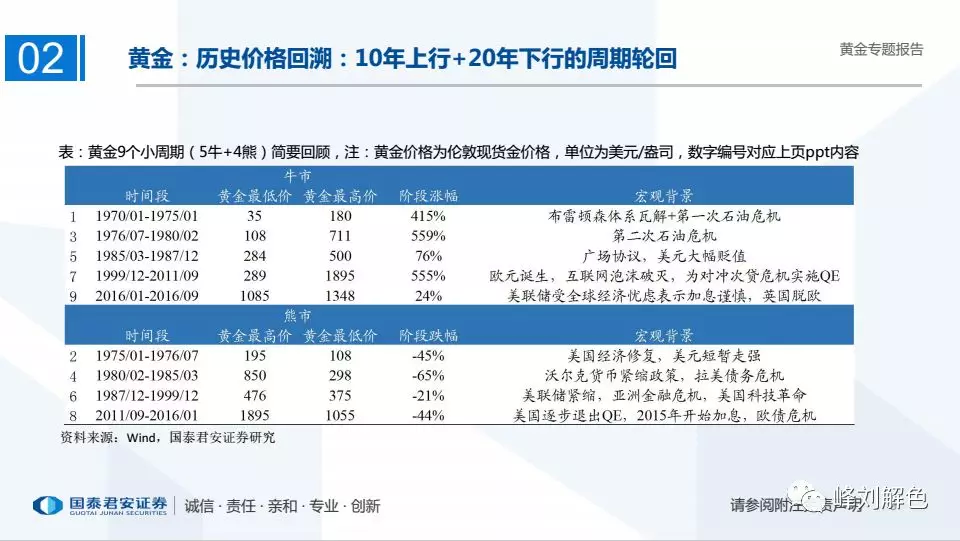

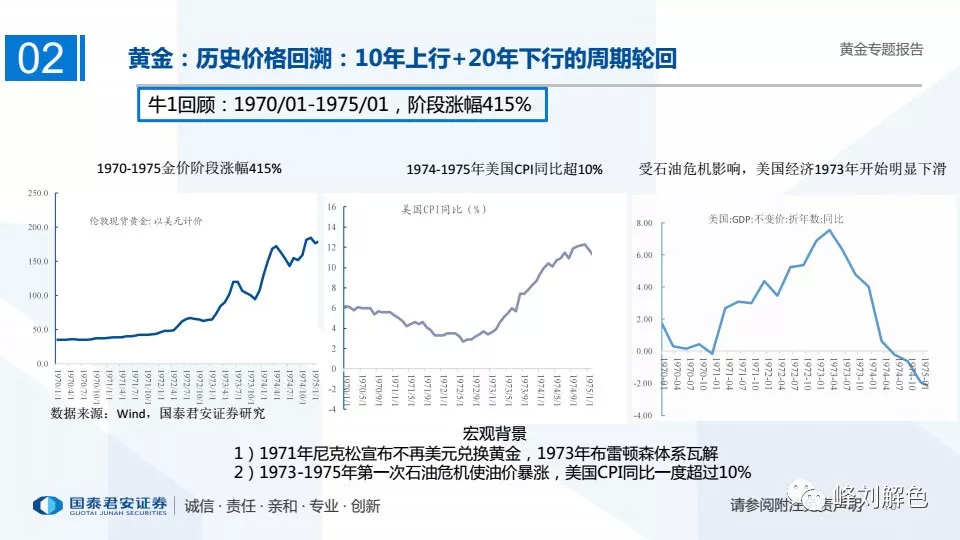

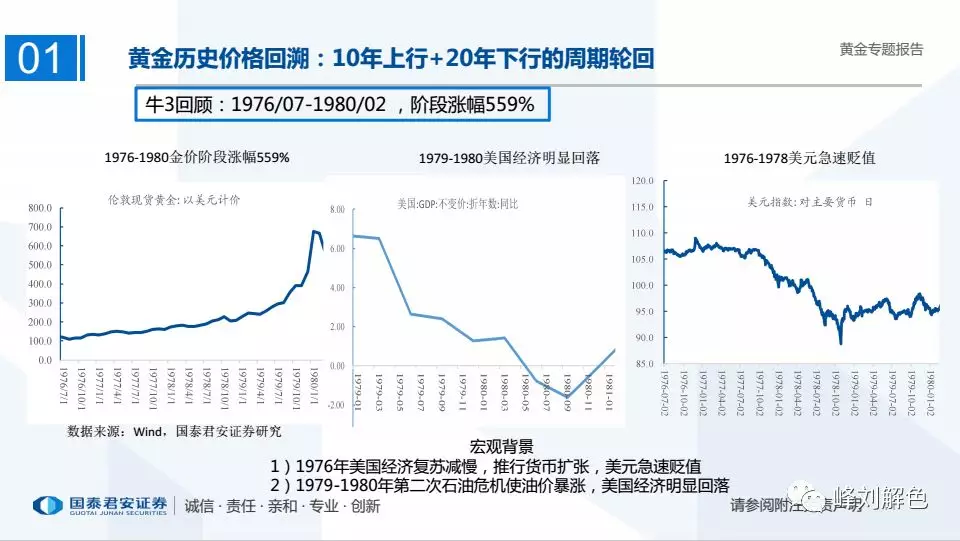

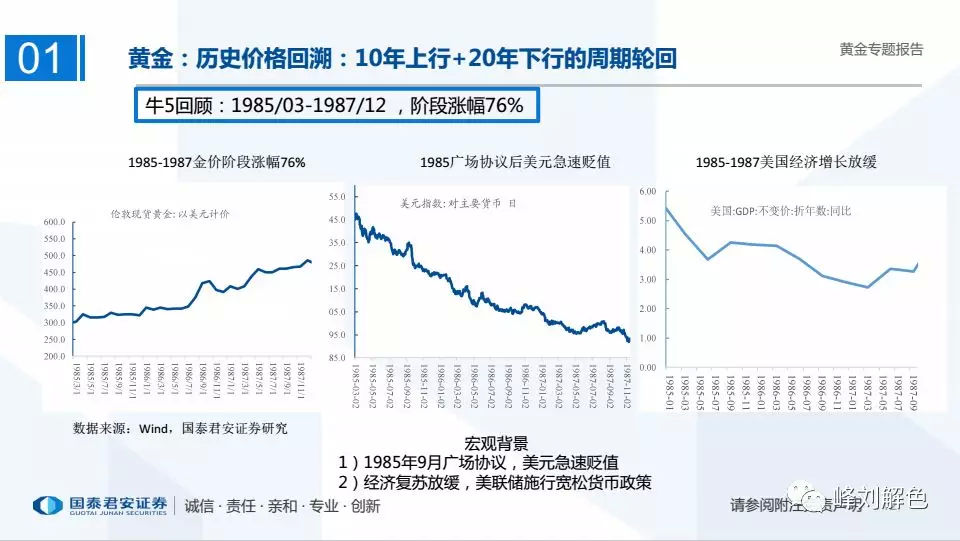

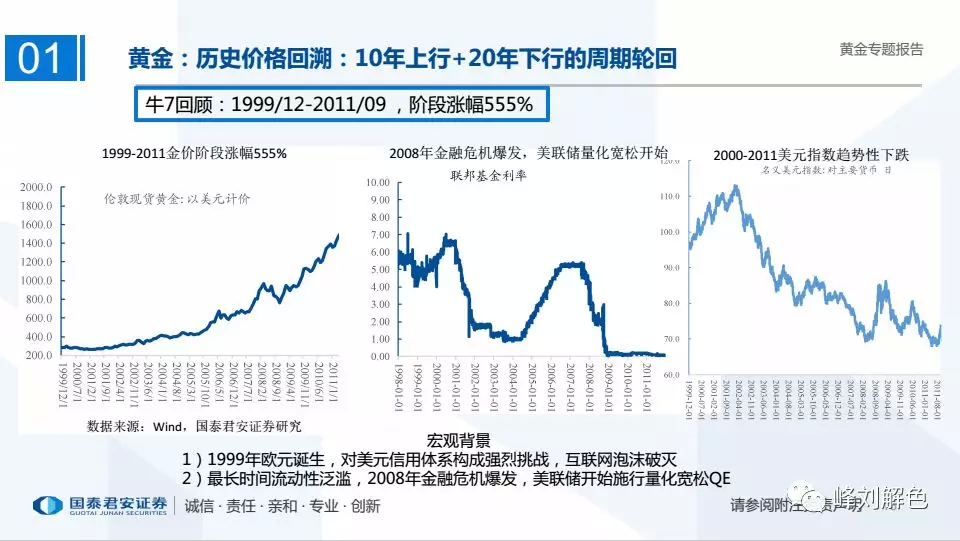

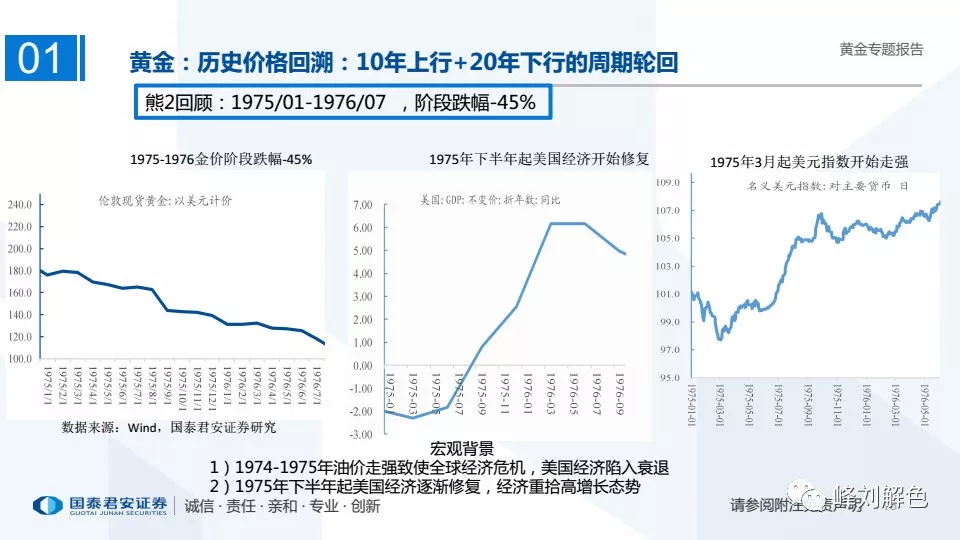

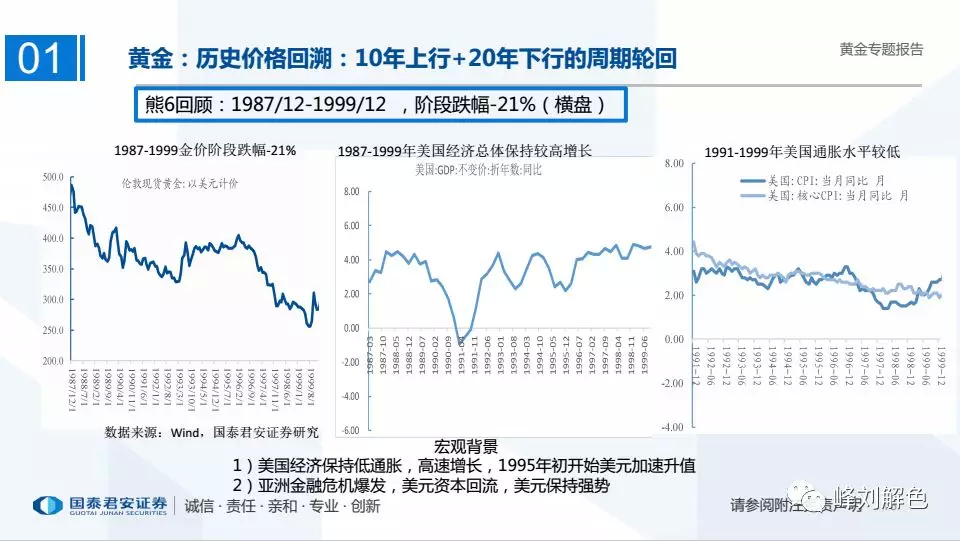

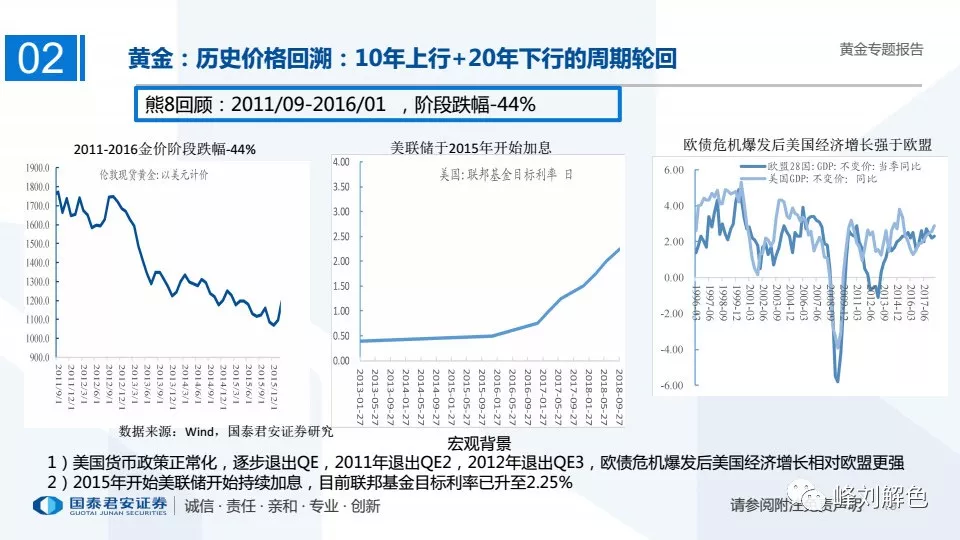

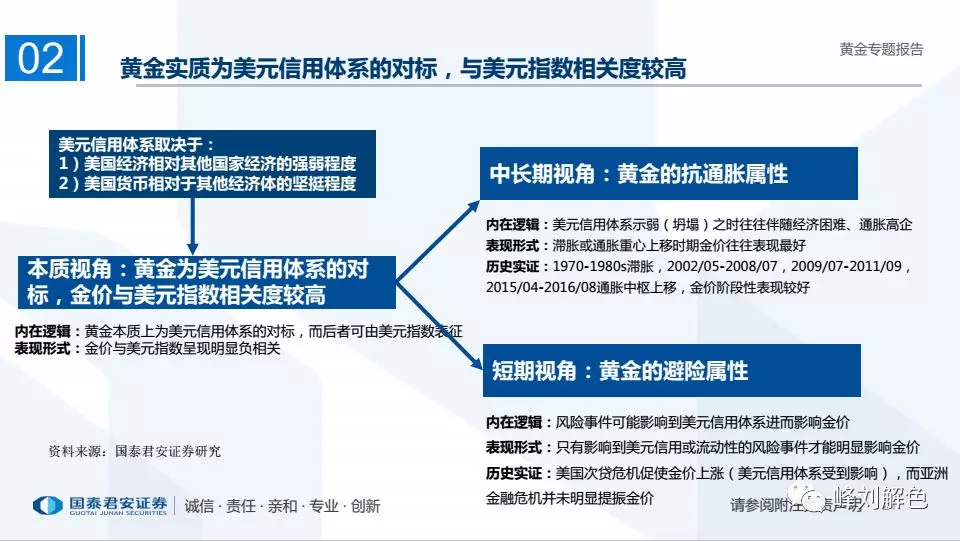

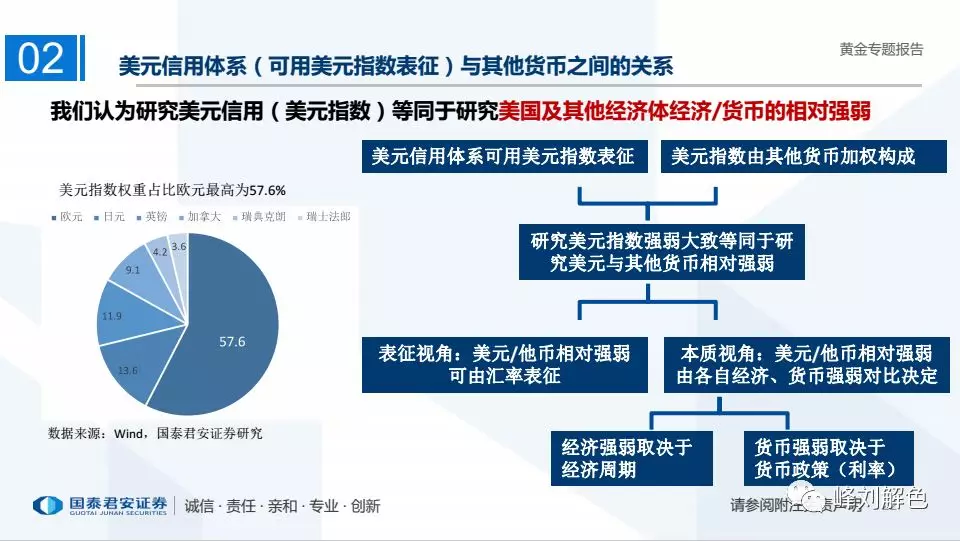

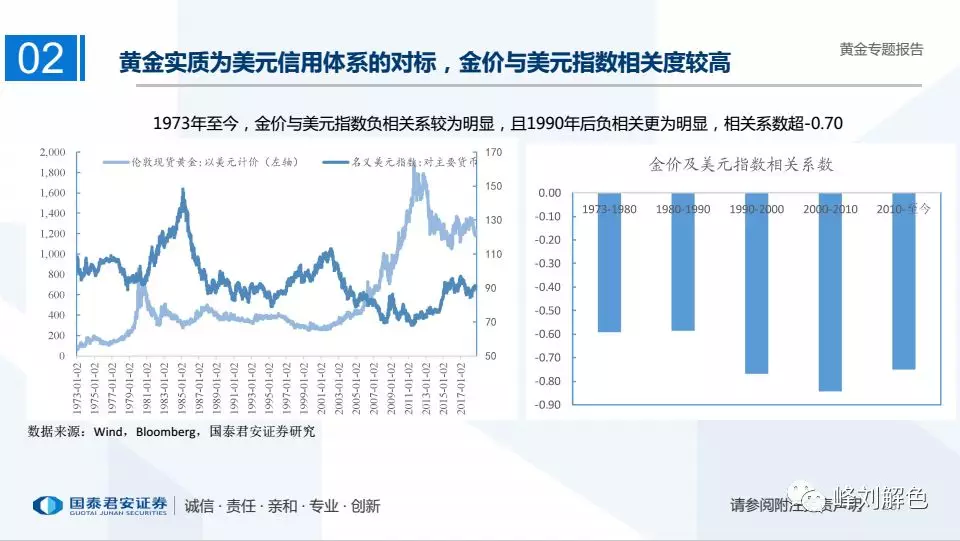

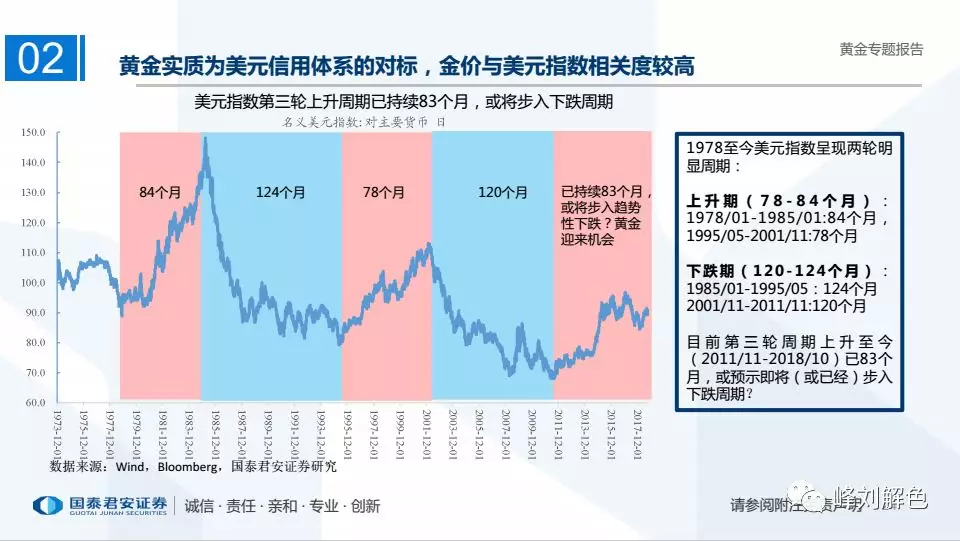

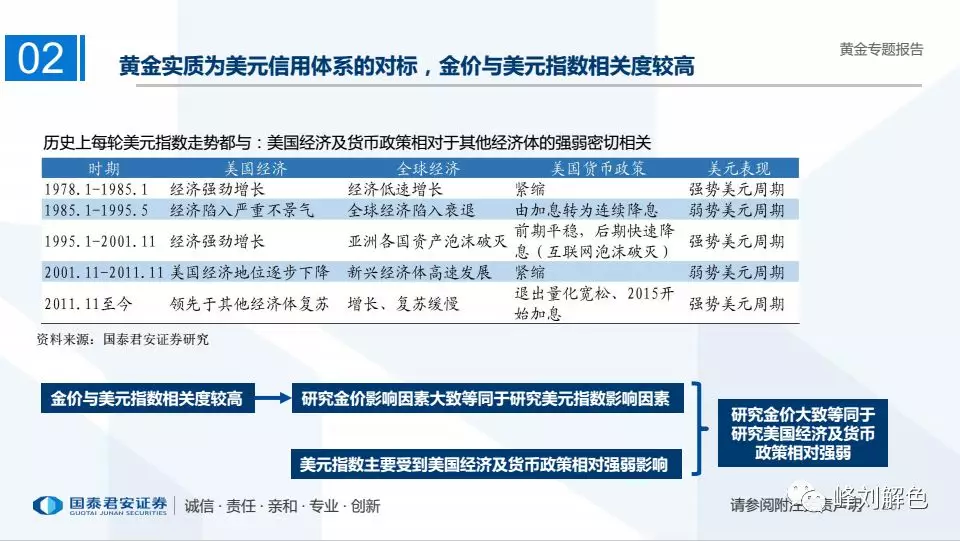

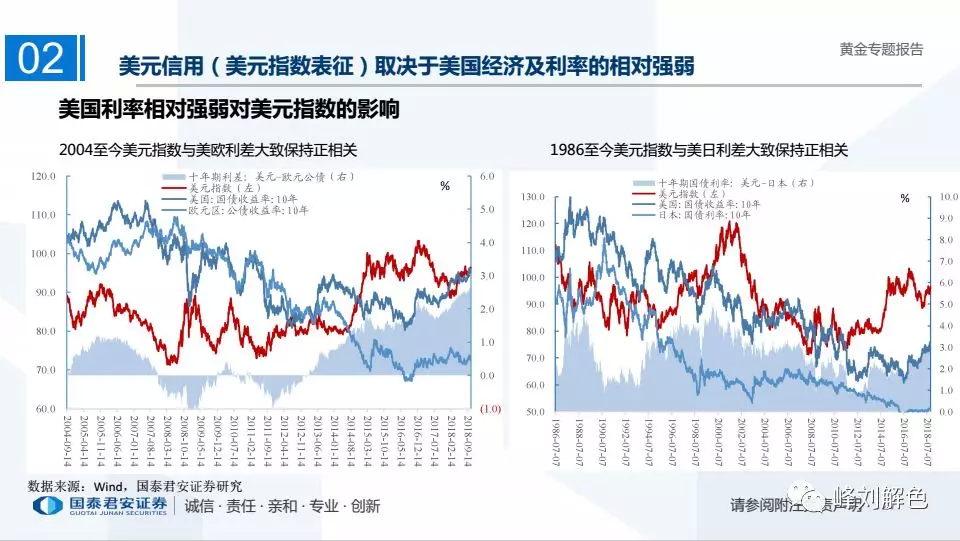

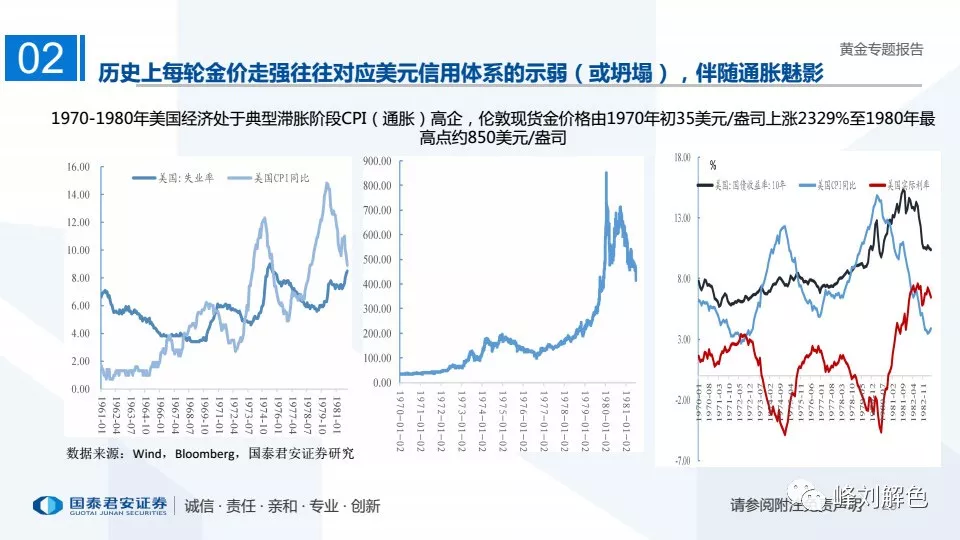

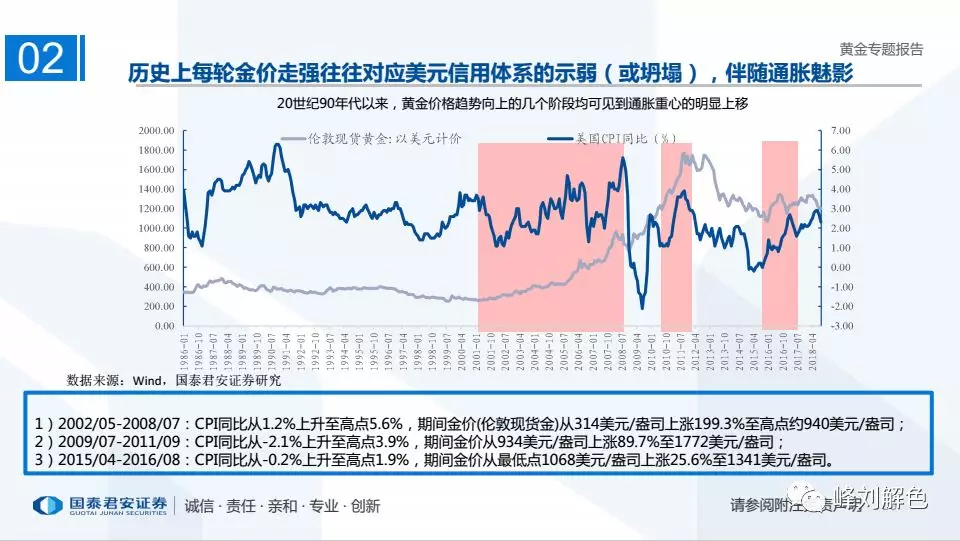

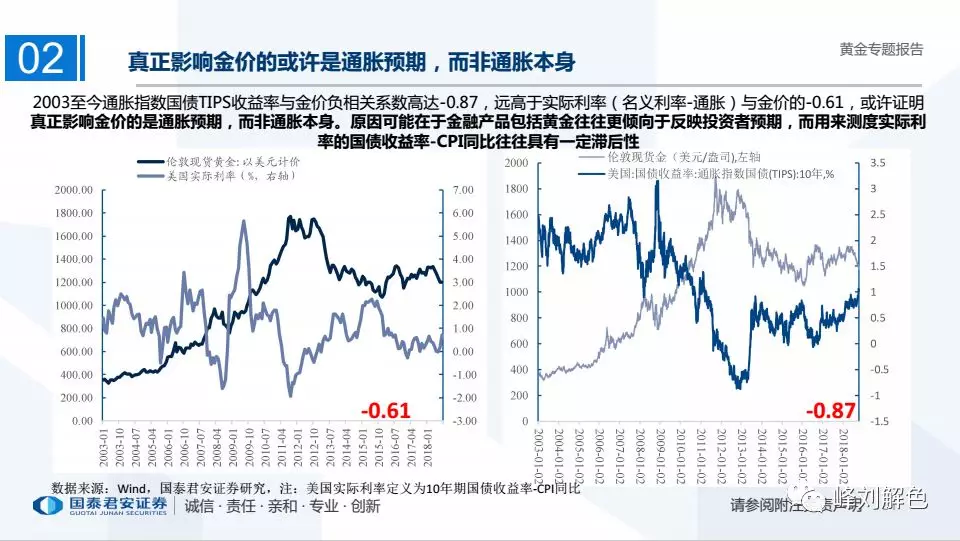

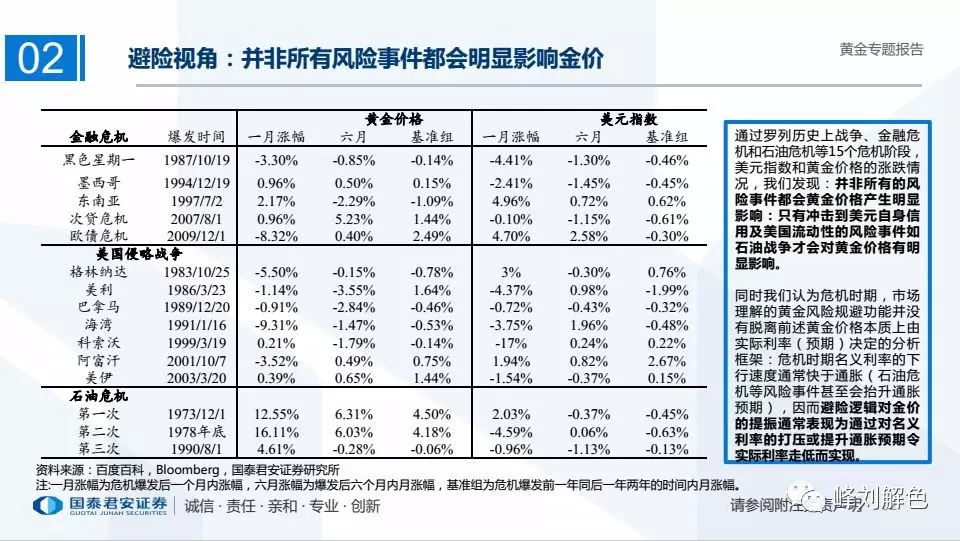

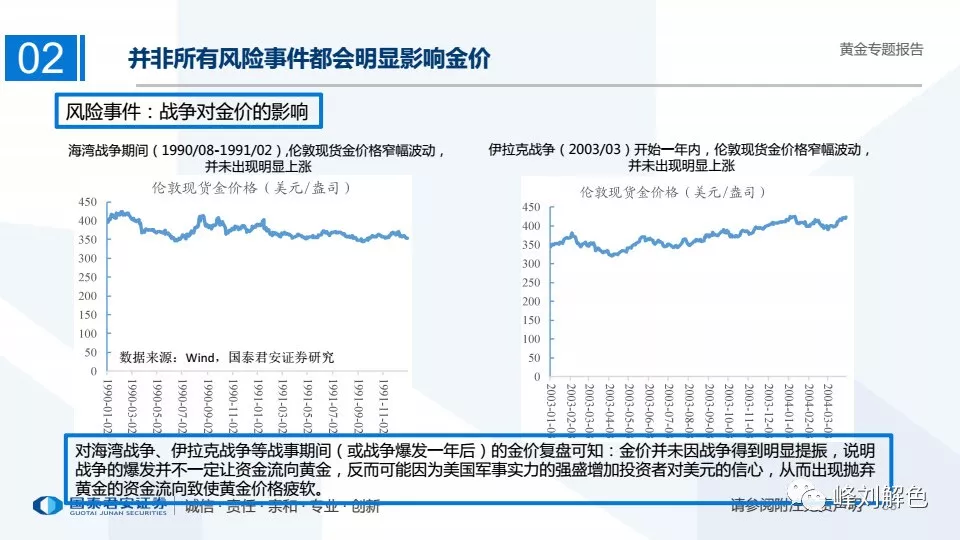

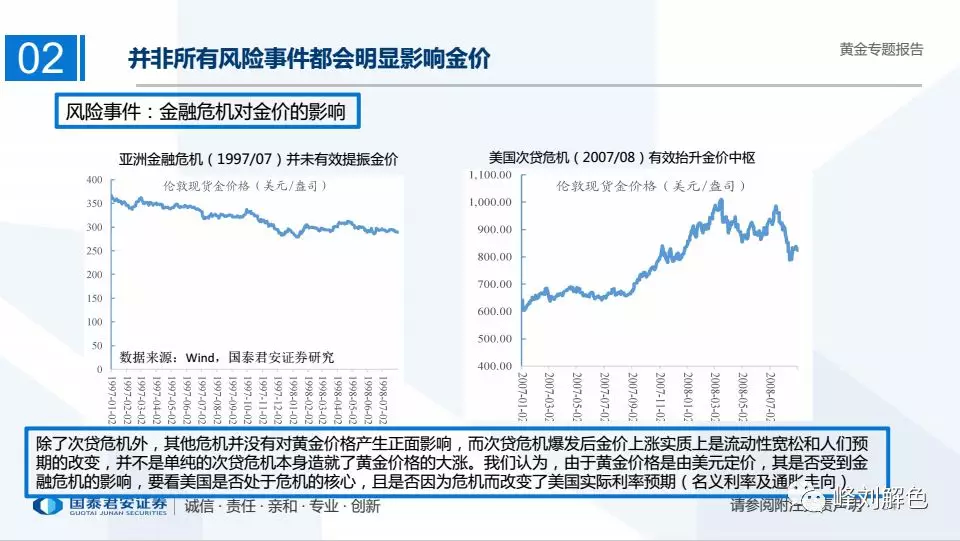

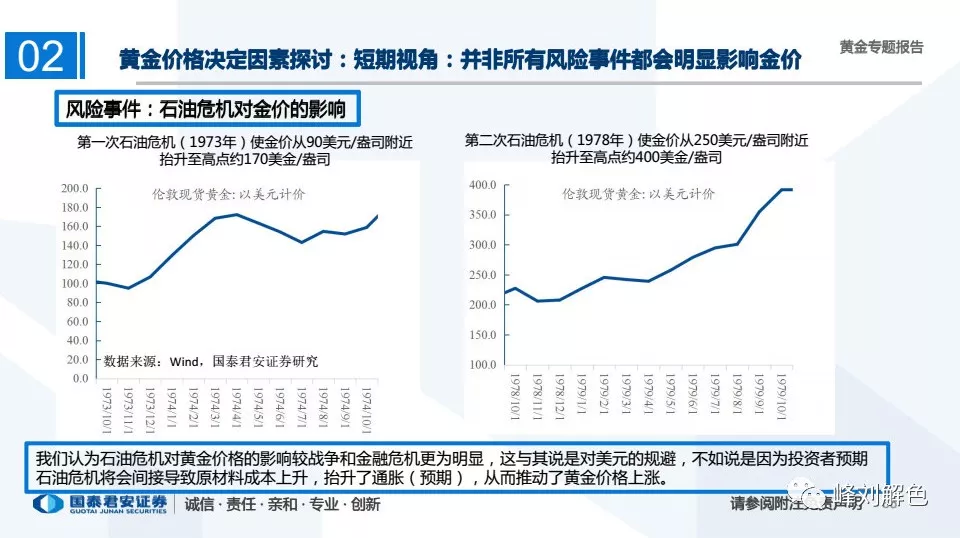

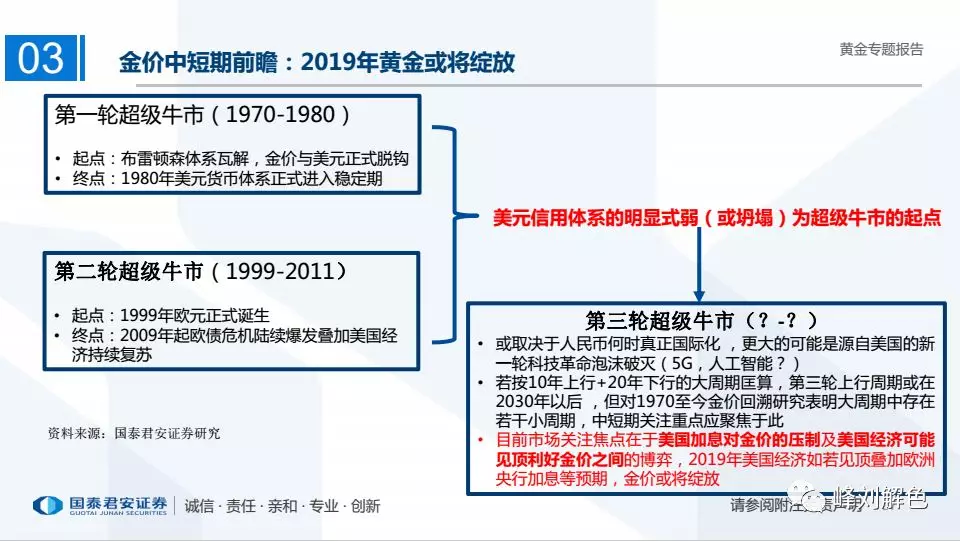

首先我们对50年黄金价格历史进行复盘,历史上黄金走过了2轮10年期大牛市(1970-1980年,2000-2011年),1轮20年的超级熊市(1980-2000年),目前正处在超级大熊市中。我们认为,黄金价格超长期是美国通胀的收益补偿,而短中长期的波动则源自对美元信用体系的对冲。文中对中长期金价涨跌、短期事件扰动的研究均支持这一观点。美元信用的核心衡量则是两个重要变量:美国经济相较其他经济体的强劲程度、美元利率相较其他经济体的坚挺程度,两者都是一个相对概念。

从长周期视角来看:下一轮黄金价格超级大牛市(涨幅5-10倍)可能来自2030年以后,伴随的是新一轮由美国主导、中国跟进、其他国家跟随的万物互联的新科技浪潮的泡沫破灭,亦或是人民币真正国际化之后对现有全球信用体系产生巨大冲击。

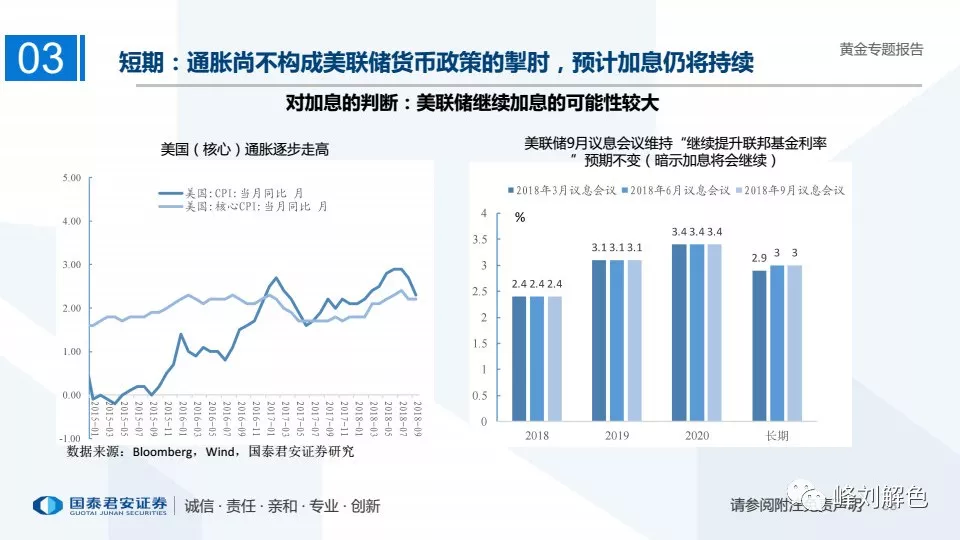

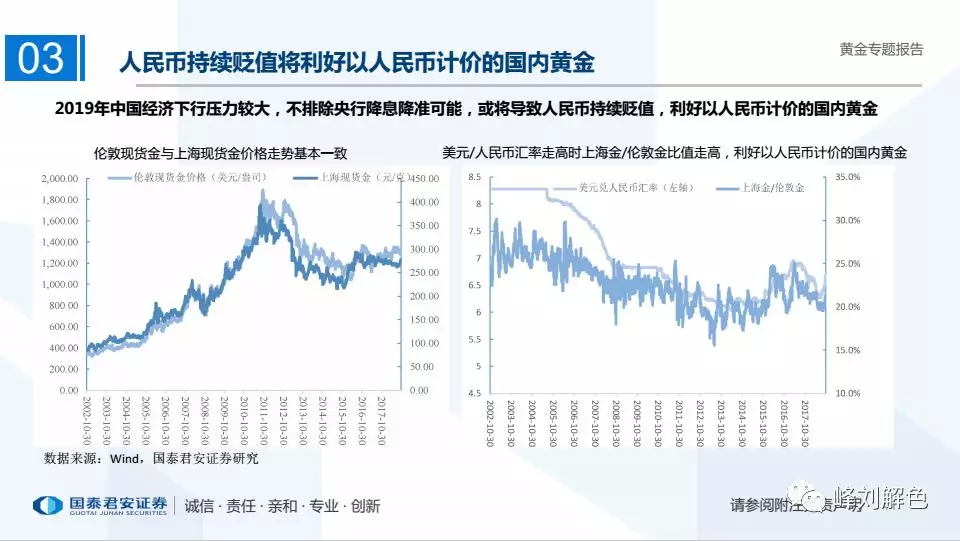

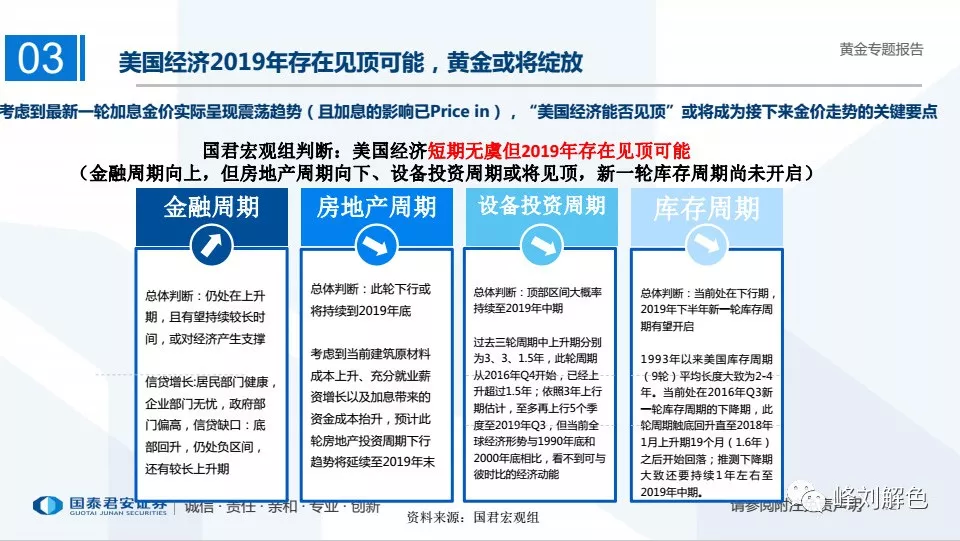

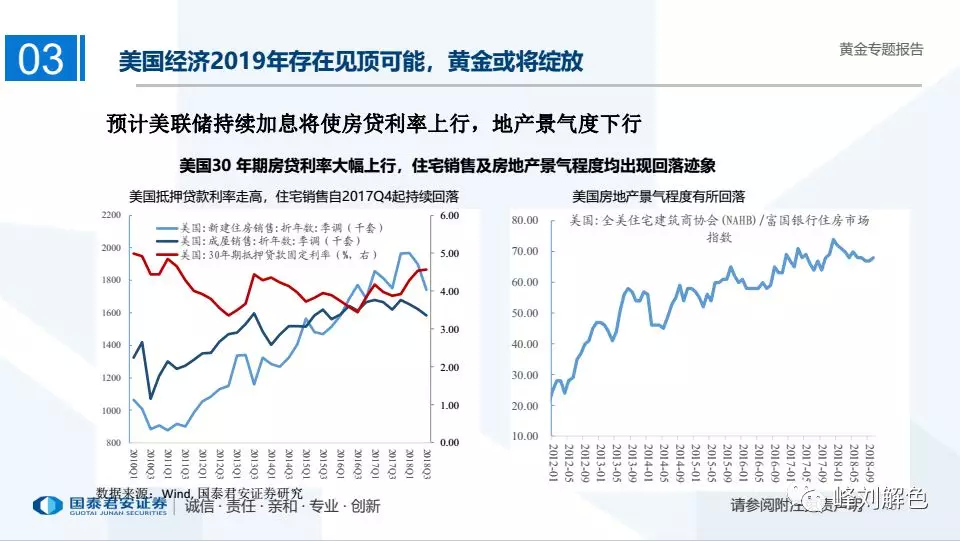

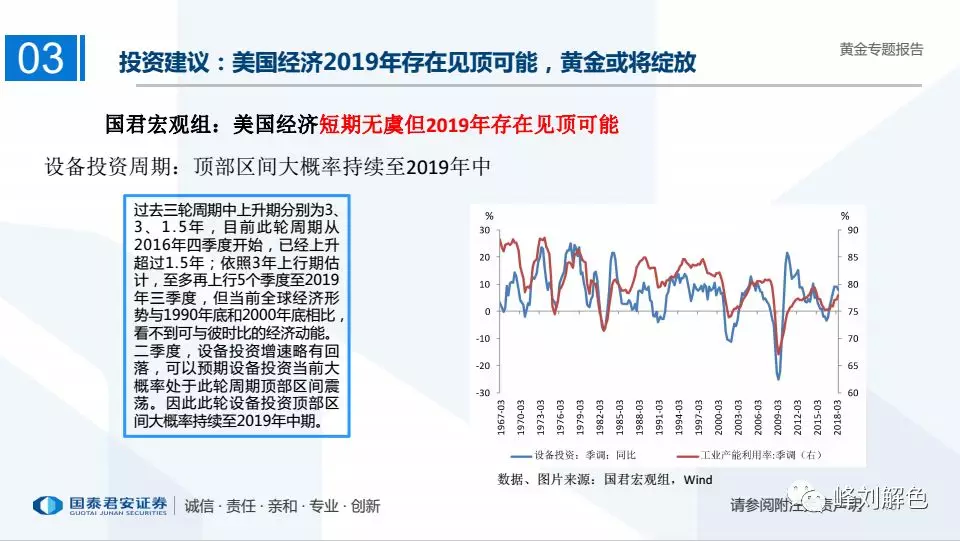

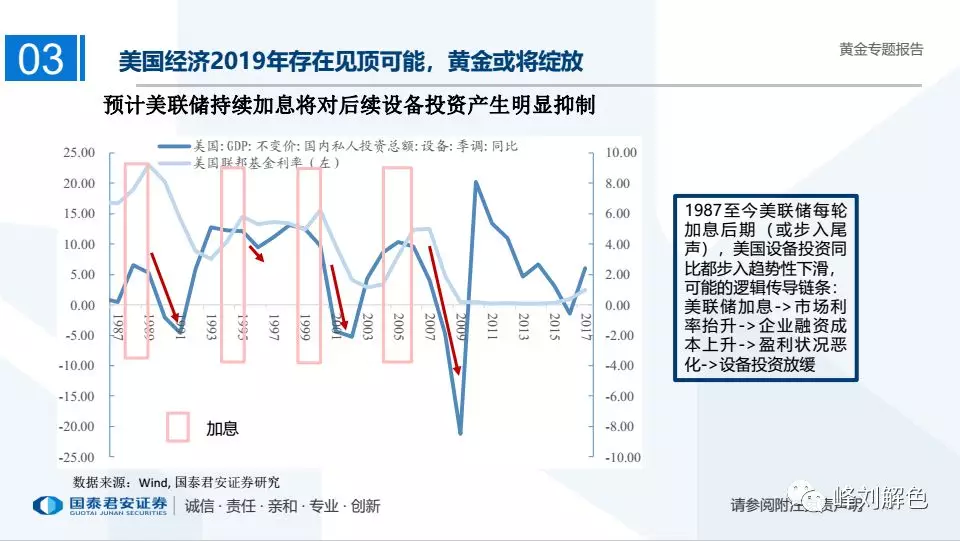

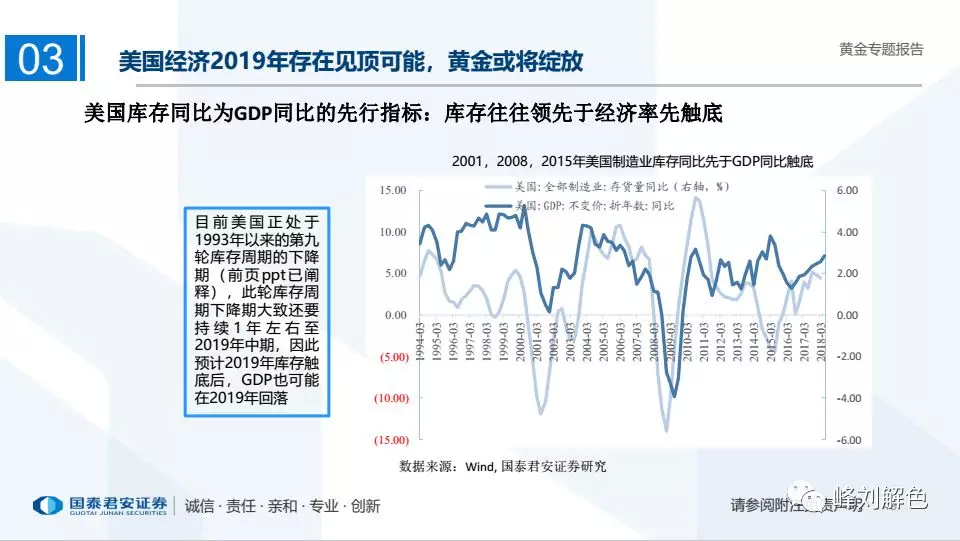

从中短期视角来看:加息+美国经济见顶是两个看似从相反方向影响金价的核心变量,但经济见顶或将主导。实证分析看到,加息的末期,加息本身对金价的抑制影响边际衰退。而在美国加息逐渐进入3%以上的高位区域、贸易战导致补库需求的提前透支,我们认为房地产、设备投资增速、库存周期乃至家庭支出等都将面临较大的高位回落风险,美国经济经历了10年长周期景气向上后,19年或将见顶,将是影响美元指数进而传导到金价的核心变量。

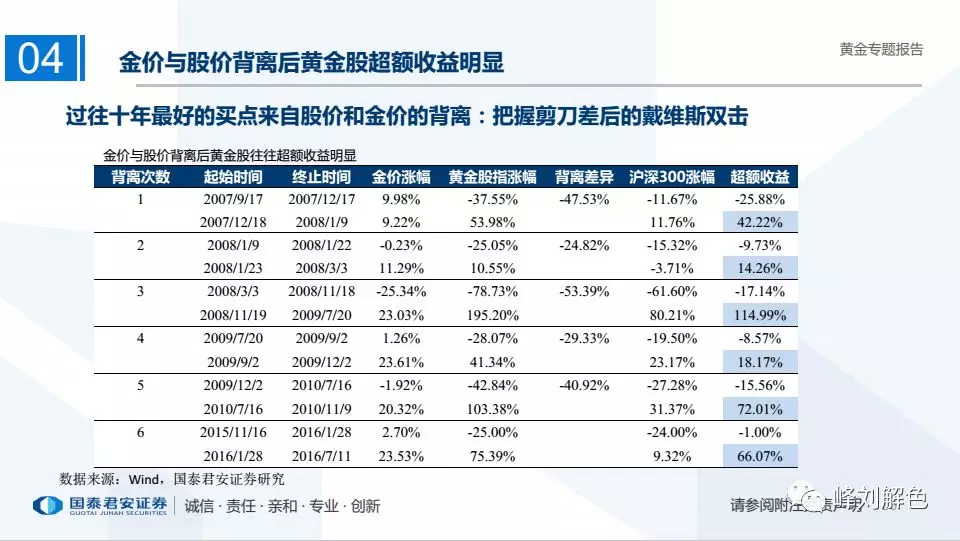

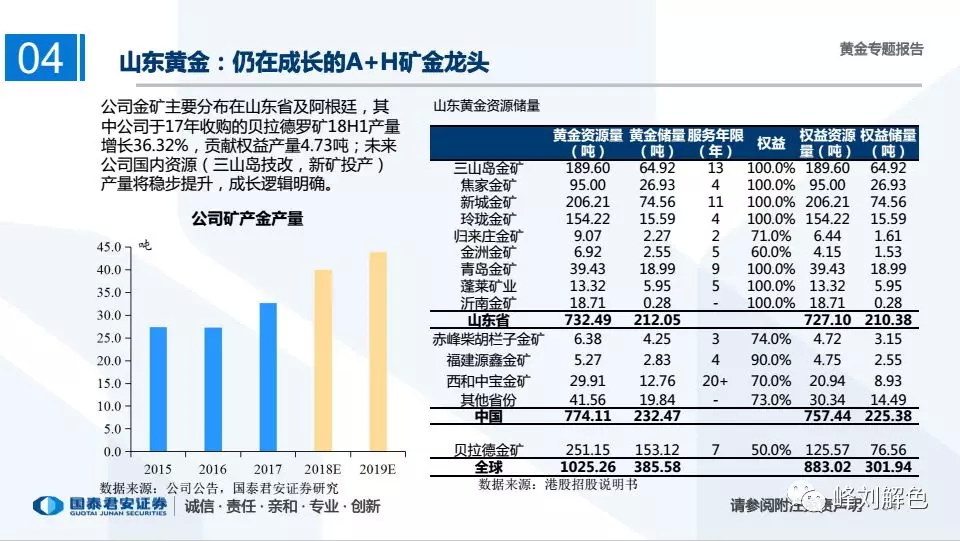

股票角度:黄金板块已经处在10年以来最低的PB估值水平,与其他低估值板块受到国内经济整体下行从而估值中枢下移不同的是,黄金板块不受国内经济的影响,历史底部估值有更高的夯实性。弹性角度,重点受益标的:山东黄金(H&A)、招金矿业(H)、中金黄金、紫金矿业、赤峰黄金、恒邦股份等。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

还在纠结抄底么,黄金、日元或更能让你“心动”

2018-10-24 18:05

何钰程

全球避险!美股暴跌,黄金暴涨,原油跌2.5%

2018-10-23 22:18

文文

CME“美联储观察”:美联储今年12月加息概率为78.8%,金价跌无可跌预年底反弹

2018-10-22 07:30

朱姝琳

高盛:预计未来6个月金价突破1300

2018-10-16 06:44

林喵

扫码下载智通APP

扫码下载智通APP