亚马逊 (AMZN.US) 18Q3点评及深度纪要:Q4指引增速较低,云计算等高毛利业务仍稳定

本报告来源于“杨仁文研究笔记”微信公众号,为方正证券研究报告《亚马逊(AMZN.O) 18Q3点评:总体营收增速低于预期,18Q4指引增速较低,云计算等高毛利业务仍稳定》,作者分析师黄可心。

事件:

公司10月25日发布第三季度财报:

季度营收YoY增长29%,达$566亿;经营性现金流(TTM)YoY增长57%,达$266亿;自由现金流YoY增长93%,达$154亿;单季度经营性利润达$37亿。公司对18Q4的指引:营收将介于$665亿和$725亿间,对应增速为YoY+ 10% ~ 20%,其中包括0.8%的汇率影响;经营性利润介于$21亿和$36亿间。

点评:

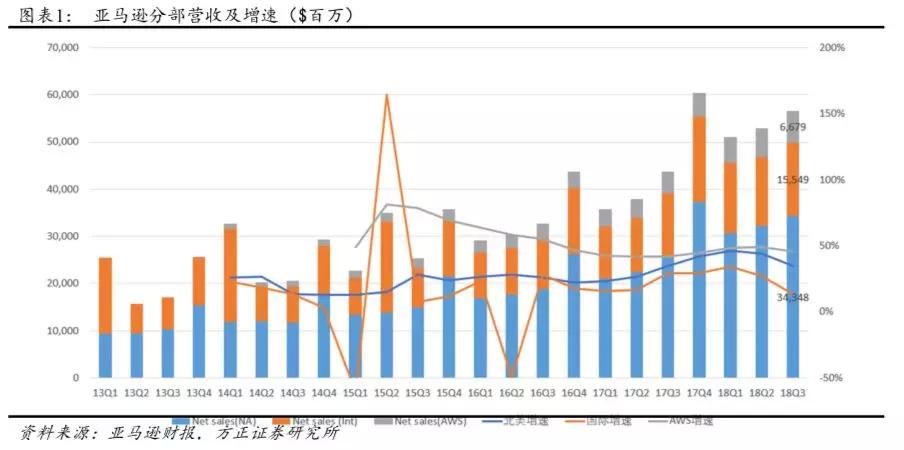

1.营收增速低于预期,Q4指引增速下降。18Q3总体营收增长29%,其中北美、国际以及AWS增长分别为35%、13.4%和45.7%。增速放缓主要原因在于国际业务(相比17Q3的29.3%增速),北美和AWS相对稳定。

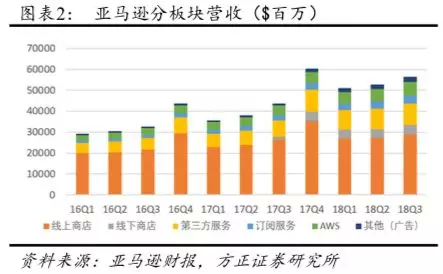

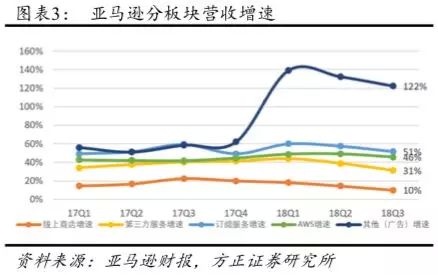

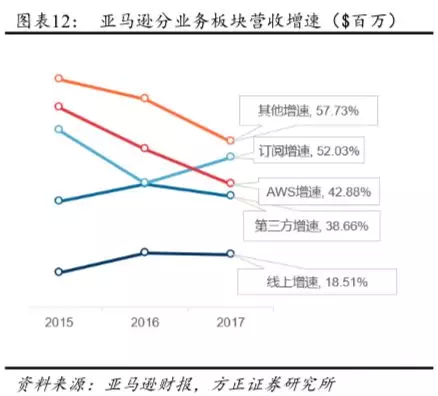

2. 新业务维持高增速,电商增速放缓。分业务板块来看,订阅服务、AWS云计算和广告业务维持了较高增速,而受宏观消费影响较大的线上商店以及第三方卖家服务增速有所下降,分别增长10%和31%(相比17Q3的22%和40%的增速)。

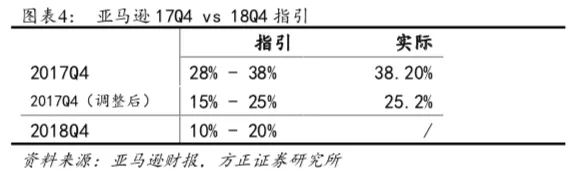

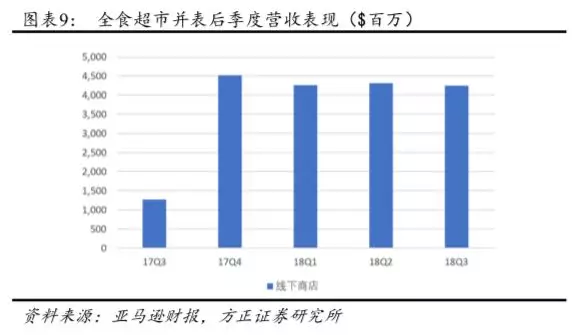

3. 18Q4指引低于市场预期。与17Q4对比,应排除约10%全食超市并表带来影响以及2.7%汇率正影响,扣除后可比指引为15% - 25%。因此,18Q4指引相比去年实际放缓约5%左右,仍低于市场预期。

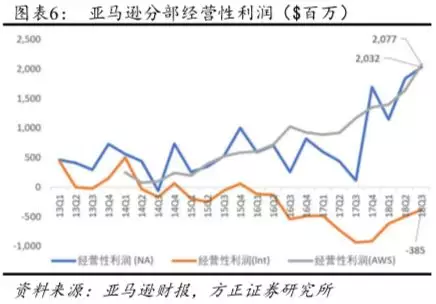

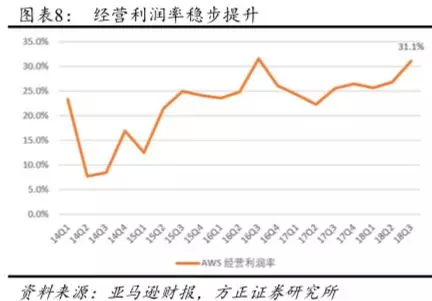

4. 公司利润持续增长,主要来自于云计算(AWS)驱动。北美、国际业务以及AWS在18Q3单季度经营性利润分别为$20.3、$-3.8亿以及$20.7亿。18Q3 AWS营收继18Q1和18Q2分别录得48.6和48.9%的增长后,保持了45.7%增长。AWS经营利润率持续提高,达31.1%。服务方面,亚马逊持续推出新产品,EC2目前支持6TB、9TB和12TB的高内存服务,与VMware合作,推出RDS on VMware,推进混合云环境。客户方面,DoorDash全面布局在AWS上,Hubspot和三星重工选择AWS为Preferred Public Cloud Provider,Yelp将主数据库迁移至AWS上。

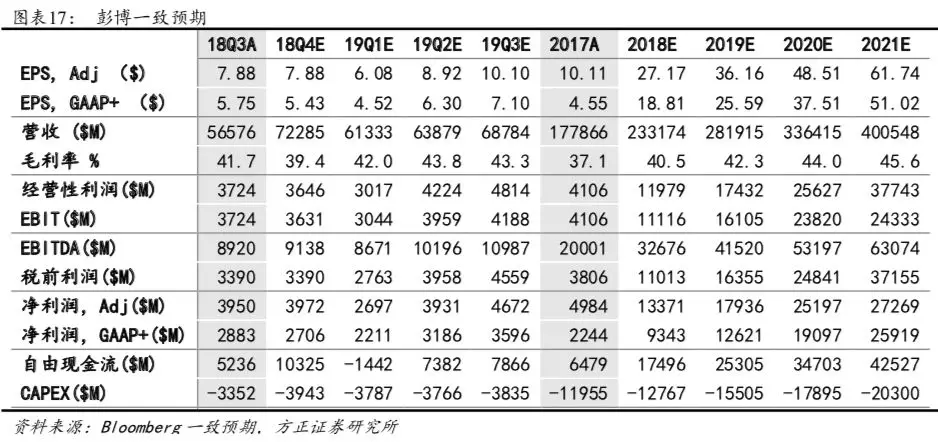

5. 盈利预测与估值:根据彭博一致预期,公司FY18-20年调整后EPS分别为$27.17/36.16/48.51;自由现金流分别为$174.96/253.05/347.03亿,对应10月26日收盘价,P/FCF分别为46x/32x/23x;EBITDA分别为$326.76/415.20/531.97亿,对应10月26日收盘价,P/EBITDA分别为25x/19x/15x。

风险提示:传统电商渗透率不达预期的风险;传统电商行业面临更剧烈竞争的风险;无法持续创新或新品于市场接受率较低等的风险。

正文:

1 营收增速低于预期,Q4指引增速下降

18Q3总体营收增长29%,其中北美、国际以及AWS增长分别为35%、13.4%和45.7%。北美和AWS相对稳定,增速放缓主要来自于国际业务(相比17Q3的29.3%增速)。

新业务维持高增速,电商增速放缓。分业务板块来看,订阅服务、AWS云计算和广告业务维持了较高增速,而受宏观消费影响较大的线上商店以及第三方卖家服务增速有所下降,分别增长10%和31%(相比17Q3的22%和40%的增速)。

新业务维持高增速,电商增速放缓。分业务板块来看,订阅服务、AWS云计算和广告业务维持了较高增速,而受宏观消费影响较大的线上商店以及第三方卖家服务增速有所下降,分别增长10%和31%(相比17Q3的22%和40%的增速)。

2 经营性利润持续增长

公司利润持续增长,主要来自于云计算(AWS)驱动。北美、国际以及AWS在18Q3单季度经营性利润分别为$20.3、$20.7亿以及$-3.8亿。

3 AWS云计算营收稳定,不断推出新服务

亚马逊云计算服务(AWS)营收增长稳定,持续成为公司重要的现金流和利润来源。18Q3 AWS营收继18Q1和18Q2分别录得48.6和48.9%的增长后,保持了45.7%增长。经营利润率持续提高,达31.1%。

AWS服务方面,亚马逊仍持续推出新产品,EC2目前支持6TB、9TB和12TB的高内存服务,2019年将扩展至18TB、24TB。与VMware合作,推出RDS on VMware,推进混合云环境,并持续向亚太地区、美洲等地区推出混合云服务。AWS推出IoT Device Defender服务,帮助客户管理IoT设备安全,扩大IoT规模。

AWS客户方面,DoorDash全面布局在AWS上,Hubspot和三星重工选择AWS为Prefeered Public Cloud Provider,Yelp将主数据库迁移至AWS上。

4 线下门店持续扩张

线上线下服务持续提升,全食超市、Prime会员和Amazon Go无人商店的业态在形成。公司在2017年8月28日收购全食超市后,持续实行整合,利用线上线下的优势,完善更好用户体验。目前全食超市针对Prime会员推出折扣服务、推出“Best-selling”标签等,将全食超市与Prime Now结合,在全美10个城市推出30分钟线下pick up服务。在全美60个城市,全食超市的商品也通过Prime Now进行1小时送货。

开放5家Amazon Go无人商店。Amazon Go无人商店方面,继2016年亚马逊首先对内部试验后,近期,在芝加哥、旧金山和西雅图开放了5家新店。

纽约推出Amazon 4-star商店。公司在纽约推出Amazon 4-star商店,销售网站上4星及以上高评价产品。

5 智能家居与硬件:Fire平板/Kindle新品发售,Alexa兼容性提高

亚马逊相继推出全新的Fire HD 8平板电脑,Fire HD 8儿童版以及Kindle Papaerwhite电纸书,Fire TV Recast电视盒子等新品。

通过Alexa语音助手,亚马逊在市场上率先以语音切入人工智能应用场景后,兼容性持续提高,目前超过来自3500个品牌的20000个设备可以同Alexa兼容,相关服务的推出在持续推进,Alexa也正变得更加聪明。

6 亚马逊财务数据:

6.1 产品与服务:

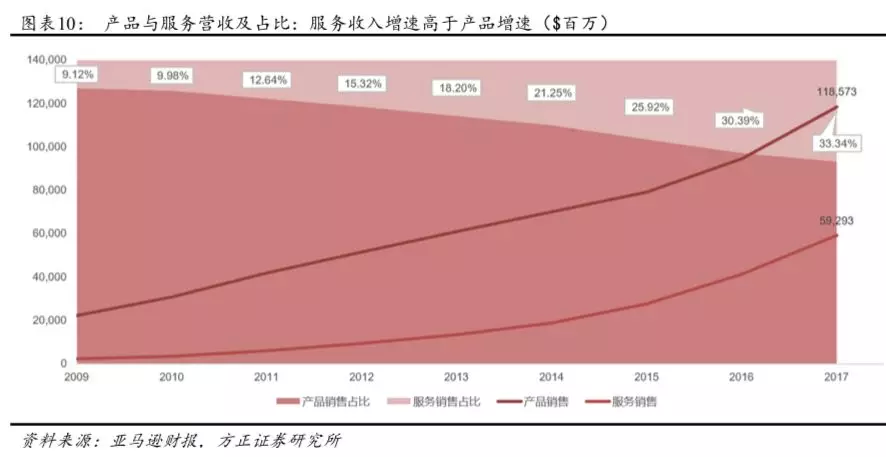

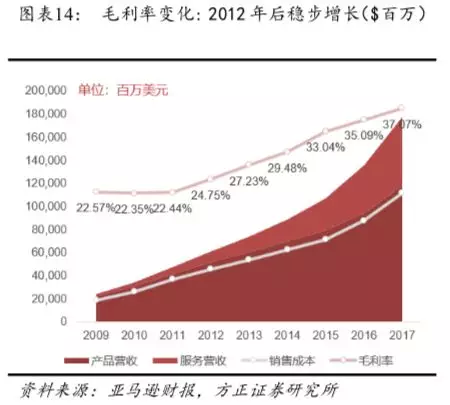

亚马逊产品收入包括产品收入以及服务收入,服务收入占比逐渐提高。①产品收入主要以毛利形式记录(即记录交易收入和成本),包括自营产品的收入以及相关运费等,亚马逊在此类产品交易中承担主要责任,拥有制定价格和选择供应商的权利。 ②服务收入主要以净利形式记录,主要包括第三方卖家服务费,AWS收入等,亚马逊在此类交易中大多不承担主要责任。Prime会员收入分布在两种收入中。

2012年,由于第三方卖家服务收入增加,亚马逊服务营收占比增大。随着Prime会员订购、AWS、广告等业务的扩展,服务收入迎来了高速增长,所占比例也逐渐扩大。

6.2 业务板块收入:

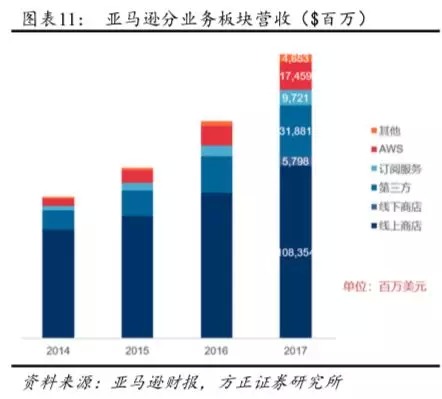

亚马逊业务分为线上商店,线下商店,第三方服务,订阅服务,AWS以及其他:

① 线上商店:自营线上商店。

② 线下商店:主要为全食超市,也包括早期布局的Amazon Go以及Amazon Books等。

③ 第三方服务:主要来源于Marketplace第三方卖家成交佣金及FBA费用。

④ 订阅服务:主要来源于Prime会员费。

⑤ 其他:主要为广告收入。

目前,第三方服务、订阅服务、AWS以及广告等高毛利低边际成本业务仍保留高增速,继续为公司战略输血。

6.3 成本分析(毛利率):

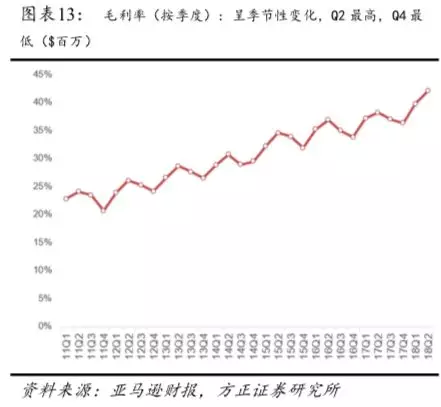

2011年后,毛利率持续提高,季节性变化。销货成本主要包括消费品进货成本,电子媒体内容费用以及物流运输成本等。第三方卖家进货成本不计入销货成本。

①2011年后,由于第三方卖家服务收入增加,总体毛利率打破平稳,起步提升。在高毛利服务业务的拓展下,毛利率保持稳步增长。

②季度而言,毛利率呈现季节性,第二季度毛利最高,第四季度虽然营收最高,但由于低价促销,毛利率最低。

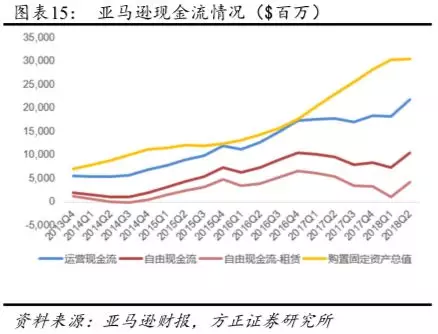

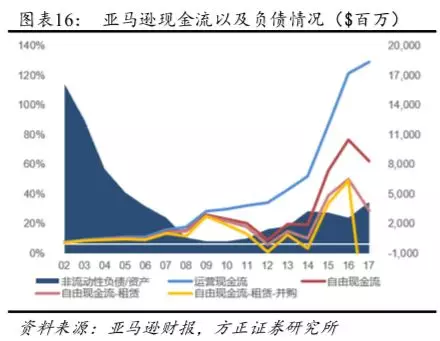

6.4 现金流分析:

亚马逊将现金流作为评价公司健康水平的第一指标,2014年以来,现金流稳定健康。

1998-2001年:亚马逊扩张媒体业务,但由于原业务现金流能力不足,只能通过债务融资扩展,其非流动性负债率于2001年达到峰值132%。

2000-2009年:由于Marketplace(2000),Prime(2005),AWS(2006)等高毛利业务的推出与发展,亚马逊非流动性负债稳步下降,运营现金流也缓慢上升。

2009年:随着亚马逊开始投资仓储、数据中心等基础措施,自由现金流开始减少。

2012年:亚马逊转向融资租赁途径投资固定资产。

2014年:亚马逊自由现金流高速增长。

2017年:由于对AWS数据中心的90亿美元投资(YoY +76%),自由现金流下降。

7 盈利预测与估值

根据彭博一致预期,公司FY18-20年调整后EPS分别为$27.17/36.16/48.51;自由现金流分别为$174.96/253.05/347.03亿,对应10月26日收盘价,P/FCF分别为46x/32x/23x;EBITDA分别为$326.76/415.20/531.97亿,对应10月26日收盘价,P/EBITDA分别为25x/19x/15x。

8 风险提示

① 传统电商领域渗透率不达预期,因此电商GMV数据会低于预期,导致电商部分估值低于预期;

② 传统电商行业面临更剧烈竞争,沃尔玛以及新进入者以更低价格和更优模式抢夺市占率;

③ 无法持续创新或新品于市场接受率较低,会导致新的成长动能不足,无法支撑较高估值;

④ AWS面临严峻市场竞争导致份额下降剧烈。主要来自于微软、谷歌、阿里巴巴在IaaS和PaaS领域加大投资;

⑤ 最后一英里物流费用持续提高,导致亚马逊成本上升速度大于营收增速;

⑥ Prime会员增速不达预期。

附:亚马逊(AMZN)18Q3业绩会纪要

公司参会人: Dave Fildes, Brian Olsavsky

其他参会人:Justin Post, Mark Mahaney, Douglas Anmuth, Mark May, Brian Nowak, Eric Sheridan, Ross Sandler, Youssef Squali, Jason Helfstein, Lloyd Walmsley, Colin Sebastian

I. 管理层讨论

主持人:大家好,欢迎参加亚马逊2018年Q3财务业绩会。现在,所有参会人员都被调到“只听”模式,演示结束后,我们会进行Q&A的环节。今天的会议会被记录。首先邀请投资者关系的主管Dave Fildes做开场白。

Dave Fildes:大家好,欢迎来到2018年Q3业绩会。我们的CFO, Brian Olsavsky今天也参加了会议来回答大家的问题。当你聆听今天的电话会议时,我们希望你可以参照我们的新闻稿,新闻稿中涵盖了所有的财务结果、度量标准和对于本季度的讨论。请注意,除非另行说明,这次会议中的所有结果都会参照2017年相应的财务结果以进行比较。

我们对问题的评论和回应都只反应了目前管理层在2018年10月25日的观点,也会包含一些我们对未来的预测。但未来的实际结果可能与今天的预测不同。可能影响我们财务结果预测的因素的相关信息将包含在新闻稿以及和SEC的filing(包括最新的年报及之后的报告)中。

在这次会议中,我们可能会讨论一些non-GAAP的财务计量。在新闻稿中,本次直播的幻灯片中以及我们与SEC的filing中,包含了有关这些non-GAAP财务结果的信息披露以及这些信息相对应的GAAP财务结果。

我们的预测中包含了至今我们看到的趋势和我们现在认为合理的假设。我们的结果是本质上是不可预测的而且可能很大程度上受一些因素影响,比如汇率的波动、全球经济形势的变化、消费者消费水平变化、全球重大事件、互联网的增速、线上购物增速、云服务增速以及其他我们在SEC filings中提到的因素。

我们的预测中也假设我们不会参与企业并购,投资充足或法律诉讼。我们不可能准确预估市场对于我们产品和服务的需求,因此实际结果可能与我们的guideline有较大差异。

在这样的前提下,我们开始Q&A环节。主持人,请告诉大家如何开始提问。

II.Q&A

1.主持人:现在,我们开始提问环节。第一个问题来自美银美林的Justin Post。请开始。

Q-Justin Post:好的。谢谢给我提问的机会。我觉得一个重要的问题是units(销量)增速变缓以及可能受其影响的线上商店业务。我知道Q3的竞争很激烈,但是希望你们可以对这一事件评论并解释你们采取的可能使增速重新加快的措施。谢谢。

A: 谢谢你Justin。让我们回顾一下去年发生的几件事:去年上半年2月到5月,我们超级省钱物流(亚马逊推出的达到一定购买金额免运费服务)带来了了两个反应,这刺激了我们Q2和Q3销量的增长。我们的数字内容也出现了一点问题,或者不算问题。因为我们的数字内容销量正向订阅制转移,尤其是Amazon Music Unlimited和Kindle Unlimited,它们很受欢迎。

我想提醒大家上述的这些销量以及Whole Foods Market的销量都不计入我们总共的销量。在这样的背景下,我们欣慰于消费者对我们产品的需求和接受度。我们Amazon fulfillment的销量比paid units增长还快,这三个部分占据了53%的全部付费销量。我们的存货很强劲,尤其是现在我们即将进入节日阶段。我们的存货可以很好的支持节日期间的销量。我们向Prime会员提供超过一亿款货品的两日内免费运送服务。我想再次重申,我们total unis增速减缓是因为很多增长很快的业务,比如AWS的订阅服务以及广告都没有计入这里。

A-Dave Fildes:Justin,我是Dave,想补充一下你刚刚提到的线上商店营收,因为我们的营收计算标准对它有一些影响。我们可以看到如果不采用这种标准,我们的线上商店营收增长了约11%,高于现在的数额。所以我们现在的营收计算标准会把结果压低一些的。

2.主持人:下一个问题来自RBC Capital Markets的Mark Mahaney,请开始。

Q-Mark Mahaney: 我希望你们可以更详细地解释一下增速放缓的国际零售业务,它的增长率大概是15% YoY。请问是某一个市场造成了增速的放缓吗?尽管竞争很激烈,你们有没有采取新的举措来应对?谢谢。

A: 当然。当我们看YoY的增速时,我们要看两件事。我们去年五月完成了对Souq的收购。这次收购从2017年开始就影响我们YoY的增速。印度Diwali的营收也产生了较大的变化。去年Diwali一般的营收都在Q3产生,而今年营收应该大部分在Q4。所以这些是一些影响国际业务增长的特别因素。但我还想指出,我们在这一季度进入了土耳其市场,现在在全球拥有17个亚马逊网站。我们也很高兴地看到,国际业务在Prime Benefits上投资,我们国际业务的拓展很有前景。

很显然每个国家的情况不同。有一些国家情况不是很好,但总体上我们的业务很乐观。在印度,虽然Diwali的营收在Q4财报中反应出来,但我们业务的进展很不错,客户的反应很好。我们在这一时期实现了6%的新客户数量增长。99%的条形码都是来自乡下的订单。我们很开心叫做亚马逊伟大印度的节日的浪潮带来了Diwali。

3.主持人:谢谢你。下一个问题来自JP Morgan的Douglas Anmuth。请开始。

Q-Douglas Anmuth:谢谢。你们Q3的营业利润比之前的预测上涨很多。请问一下这些增长的动力是什么?当你提到Q4的前景时,我们应该怎样看待您提到的最低工资上涨?还有没有其他一次性或者特别的项目会影响营业利润的前景?谢谢。

A:好的。让我从Q3开始说起。这将会是我们对全年业绩的说明,尤其是Q4。首先,我们在利润率高的业务上取得了较高的增长,比如AWS和广告。但我们的支出也在这三个领域具有很好的表现。首先,从人工支出上来看,在减去了Whole Food的支出后,我们的人工支出在2016年增长了48%在去年增长了38%。加上Whole Food的话,去年人工支出增长了66%。这些在过去几年的投资从今年开始出现成效,过去几年我们融资并投资了很多新领域,比如AWS设备、数字内容,在公司内我们也做出了一些调整来支持这些新业务。所以我们九个月内人工支出的YoY增长只有13%,增速大大下降了。再次重申一下,现在我们前几年的投资开始变现并且我们将有更大的控制权。在Fulfillment Center的领域,我们在2016-2017两年内将Fulfillment centre和shipping area的面积扩大了超过30%,就像我在之前的电话会议中提到的。我们在这方面投资来支持Amazon demand, Amazon Fulfilled Network销量的需求,这些销量远远比paid units的增长要快。

而今年,我们只会扩大15%的面积。所以我们需要在现有的面积上提高效率并且将之前的投资变现。另外一个比较重大的变化是基础设施。我们看到AWS这个季度的营业利润率上升了31%。这其中很大一部分增长来自于数据中心的效率提升,这不仅仅对AWS的业务有利,也对亚马逊消费类业务很有利,因为消费类业务是AWS最大的客户。

如果你关注一下我们为数据中心而支出的资本租赁费用,这部分费用从在过去十二个月中(TTM)只上涨了9%YoY。但是去年年尾的时候,这部分支出是上涨了69%。所以这三个领域造成了费用上的良好表现,并且与今年年初的估计很不同。我们很开心看到我们在很多业务领域都取得了很好的支出费用表现。

4.主持人:谢谢。下面有请花旗的Mark May。

Q-Mark May:谢谢。我的问题是关于AWS的。很显然在过去几个季度,AWS的营收增长都在增速。这个季度的46%增长仍然很强劲,但按美元绝对值和比例来看都有所下降。我很好奇你刚刚提到的,AWS难以保持营收增速的加快,甚至难以维持40%的增速?或者这个季度有什么事件可以加快业务增长吗?

A-Brian Olsavsky:谢谢。增速预计会上下浮动。我们在过去三个季度实现了增速的持续增长。这个季度的增速有所下滑,但46%的增速仍然比较强劲。我们现在的年化运营率超过260亿,但去年这个时候只有180亿。所以我们很满意企业现在的营收增长。我们的企业类客户具有良好的势头;从支出上来讲,我们的基础设施效率有了大幅提升,成本下降。

5.主持人:谢谢。下一个问题来自Morgan Stanley的Brian Nowak。请开始。

Q-Brian Nowak: 谢谢,我有两个问题。第一个问题是针第四季度营收的预测和营收增速的减缓。请问一下哪些品类或者国家对今年营收的增长有较大的贡献?而其中哪些品类或国家又会造成您预测的增速放缓?第二个问题有关Kiva地区库房里的应用机器人。我很好奇当其他零售商与Waymo或者其他厂商合作时,为什么亚马逊有需求投资自动驾驶技术?

A-Brian Olsavsky:当然。让我聊一下我们的预测。我们对于Q4的预测是10%至20%的增长,包括了80bps的汇率带来的不利影响。我不会指出具体的国家。你需要排除Whole Food的影响,Whole Food是去年八月购买的并且它会影响之后的每一个季度。考虑到Whole Foods的影响后,我们会发现Q4的增长其实很快,它是我们去年Q2购买Whole Food后第一个完整的季度。

所以,即使我们看Q4的业绩,也会发现我们在这个季度的预估可能误差范围较大。Q4很大一部分营收不仅来自于本身的这个季度,也来自从11月中旬到年尾消费者对下一年需求的预先购买。所以Q4对于我们来说是一个比较难预估的季度。但是我要说的是,我们已经对节日期间的需求做了完善的准备。我们的仓库现在有足够的空间。我们有足够的容量和能力来应对零售商品以及FBA的需求。我们预备了这些容量以便于将来向客户运输商品。

所以我们的准备非常充足。现在对于消费者而言,尤其是Prime会员,正是挑选货品的时候。我们对Q4的业绩很有信心,只需要等它实现。我想说,在Prime的营收计算时有一个项目和之前的季度不同,大家需要注意。我们今年将Prime的订阅营收用直线的方式分到了四个季度;但是之前,这部分营收按照送货量分配,更多地分给了第四季度。所以大家会看的Q4的营收向Q1、2和3倾斜,就像我在之前的会议里提到的那样。

这个项目对于Q4的影响是相反的,我们现在为大家预估一下大概数额。用旧的计算方法下,我们在这个季度将会3亿的营收和营业利润增长。这些已经在今年Q1-3计算过了,但它对于我们营收增长的计算不是一个重大的因素,只是需要考虑的一个项目。

有关机器人,对于自动驾驶我没有太多可说的。我们现在重大再做的是我们的机器人项目,我们认为它将极大的提高我们货物补充的能力,它将使我们仓库中的工作容易很多,也让与机器人共同工作的人更加有效地工作。这也会让我们的存储密度增大,并带来一系列的好处。在我们的角度上,它会使我们的资本密度变大,但同时也会让我们投资回报率上升。

6.主持人:谢谢。下一个问题来自UBS的Eric Sheridan。请开始。

Q-Eric Sheridan:谢谢。其他线下的零售商现在很看重渠道,我想了解一下你们关于融合Whole Food和Amazon Prime Now来加快运送速度、为消费者提供更多的选择以及将SKU移动到离消费者更近的地方做过哪些努力?我们应该如何看待这些努力在2019到2020年的前景?这些进步会不会为公司提供能新的业务方向?谢谢。

A-Brian Olsavsky:好的。我认为我们开始在Whole Foods的部分体现出我们的策略。你已经看到,在这一季度,我们开始用Prime Now拓展Whole Foods的货品运输服务。我们现在在美国的60个城市可以实现1小时内运送Whole Foods的货品以及各种有机产品。

我们也拓展了货品提取点,覆盖了10个城市。这样客户就可以在Whole Foods的商店提取货品。我们开始将Wholed Foods与Alexa联合起来,这样你可以在Alex上面购物,并用Prime Now的App结算。所以像你所说,以后会有更多全渠道的服务,尤其是针对线下零售业务。

在我们的实体店里,你可以体验多种商店的形式。Amazon Go现已登陆6家商店,其中5间店是在这个季度开张的。客户对这种服务的反应很好。顾客喜欢这样快速走入商店,选择货品并不用排队等候结算的购物体验。我们在纽约开放了一间亚马逊四星商店并计划在该商店测试引导式选择亚马逊高端品类的概念。我们也有亚马逊书店,在美国有18间书店。我们将尝试通过多种方法在任何地方触达消费者。

7.主持人:谢谢。下一个问题来自巴克莱的Ross Sandler。请开始。

Q-Ross Sandler:好的。我有两个问题。看起来物流费用以及人工费用在2019年可能会有增长,你会同意这种观点吗?或者你认为有其他因素可能抵消费用上涨的压力吗?

另外,关于15%的fulfillment面积扩张。显然你们提高了自动化程度并提高了现有的fulfillment center的销量。所以这15%的面积增长代表了什么?这算不算2019年增长的一个标志呢?或者有其他有帮助的因素吗?谢谢。

A-Brian Olsavsky:好的。首先我认为15%需要比较来看。我认为15%与2016和2017年30%的增长是相称的。我们在讨论既然仓库的机制有所改变,仓库面积的变化是否仍然是增长的标志,其实立体的体积可能更有代表性,但如果我们用体积测算,就需要完成由面积向体积测量上的转化。另外,有关成本问题,我觉得你可能指的是美国传言的有关运输费用的USPS rate升高。我们不认为这些价格的变化会对我们2019年的业务产生重大影响。其实我们运输上的合作伙伴几乎每年都会提高它们的价格,为此我们很努力地谈判。另外,我们内部也努力地提高运输效率。所以我们不认为这是一个很大的问题。

对于工资来说,当然我们会提高工资,并且从11月1日起在美国和英国的超过400,000名员工都会获得工资上较大的提升。如果这会是一个影响因素达到话。我今天没有量化这个影响,但这方面的考量已经反映在了我们对Q4以及对2019年财务结果的预测中。

8.主持人:谢谢。下一个问题来自SunTrust Robinson Humphrey的Youssef Squali。有请。

Q-Youssef Squali:好的,谢谢。两个问题。首先,您能否量化收购Topaz对这个季度财报的影响,以帮助我们理解公司的策略。而且,是否有一些新的报告称你们正在与IMDb一同筹备包括广告的免费视频服务?你可以介绍一下这方面的情况吗,尤其是有关Prime Video Offering的信息?谢谢。

A-Brian Olsavsky: 让我先来说一下Topaz的情况。我们在9月达成了这笔交易,所以它对我们这个季度产生了比较大的影响,但我们很开心与开始于Topaz的管理层合作。他们很棒,他们通过打造客户中心来提供完全不同的客户体验。现在,我们正在向Topaz学习并在此基础上创新,来最大化满足客户的需求。我会让Dave来回答你的第二个问题。

Dave Fildes: 好的。我认为我们现在还并没有计划提供包括广告的免费视频服务。

9.主持人:谢谢。下一个问题来自Oppenheimer & Company的Jason Helfstein。有请。

Q-Jason Helfstein:谢谢。两个问题。首先,你们发布了AS606的影响。第二个问题,你提到了改变营收计算规则对营收和营业利润的影响,它不仅仅对这两个项目由影响。除了3P以外,广告的毛利润比你们展现出来的更重要。这样的话,如果你们可以追踪一下营收增长放缓的原因,因为看起来你们从合作伙伴和客户那里获得了更大的价值,但营收增速却放缓了。

A-Dave Fildes: 好的。所以您关心的是我们的营收vs营业利润vs可能的毛利润。我想说第三方的增长影响很大,目前这个季度53%的付费销量都来自第三方。第三方的销量在稳步上升,增长率是300bps YoY。所以,我认为它对营收增长率的影响可能不太大,因为它占比不够高,但这是我们分析YoY增速的时候的一个影响因素。我认为我们QoQ的增速在稳步增长。另外,我们适当地保守地预估营收和营业利润的情况。

10.主持人:谢谢。下一个问题来自Evercore ISI的Anthony DiClemente。有请。

Q-Anthony DiClemente:谢谢。我想要更清晰地了解一下广告和它的增长机会。您可不可以谈一下由广告主ROI提升带来的广告单价的增长有多大潜力?另外一个问题是关于广告量。我们距离最大广告容量还有多远?我只是想要更清晰地了解一下目前广告的定价和广告数量情况。

随着节假日的到来,我们是否可以预期Alexa商业化、Alexa AI的关键词广告会有所增长,它们是否已经在你们的广告增长策略中体现了呢?谢谢

A-Brian Olsavsky: 好的,我想要更广泛地谈一下广告业务。是的,很多广告主都想要使用我们的广告。亚马逊的供应商和卖家当然想要投放广告,另外第三方的广告主也想要通过我们的广告触达亚马逊的消费者。

对于渗透率来讲,我们没有量化。但我们认为亚马逊在给客户带来新的且更相关的购物选择上还有很大的上升空间。

所以,我们致力于在产品和工具方面创新,通过提升工具的可用性为广告主更清晰地还原用户画像,提供自动化的服务,这样可以让广告主的工作更轻松。我们也持续为广告主提供新的产品。

我们认为,用正确的方式,我们可以同时为广告主和客户创造价值。我知道我的没有直接回答广告价格和容量问题,但我提到的是我们广告业务整体上的策略。

A-Dave Fildes:是的,我来回答一下关于Alexa的问题。简短而言,我们没有计划向Alexa增加付费广告。我认为我们在过去一到两个月内有很多令人激动的首发和设备,我们对这些期待也很高。

我们的目标是让顾客的生活更方便,不论是在家里还是在路上。如果你看到我们最近首发的产品,你会注意到我们向客户提供了很多超酷的硬件选择。

第二点,我是说我们让Alexa的服务更智能化,它变得更智能且更有能力。Alexa也向开发者提供工具,让开发者和Alexa一起创建内容。我们用云和AI技术让Alexa变得更智能。Alexa有一些很酷的新功能,比如利用设备的工具对用户进行回应,我们也期待着她更多的功能。

11.主持人:谢谢。下一个问题来自德意志银行的Lloyd Walmsely。有请。

Q-Lloyd Walmsley:谢谢。关于广告问题,想问一下你们觉得广告业务是受到需求制约还是供应制约?是你们没有办法拓展现有的广告位,或者没有办法提供更多的工具给广告主,这些会不会让你们觉得没有办法满足所有的需求?可以详细解释一下吗?

A-Dave Fildes:我认为我们现在的重点是让用户看到高度相关且有用的广告,并且设计好广告摆放的位置。我们也会关注数据,通过分析用户的行为和反馈保证广告的相关性和实用性,并且用户有根据它们做出购买的决定。针对这个,我们对广告服务进行不通过程度的测试并了解广告不同的特征,比如广告是否是展示型的,是否有一些赞助商的元素展示给了用户,用户给出了什么样的反馈。当然,要知道,我们总是在推出新的事物。

12.主持人:我们最后一个问题来自Baird的Colin Sebastian。有请。

Q-Colin Sebastian:好的谢谢。两个问题。在6月价格上涨后,Prime会员营收是否有增长?另外,你们如何看待AWS的定价环境?你们是否还有可以进行商业拓展的关键性杠杆?谢谢。

A:好的。首先说一下亚马逊Prime的价格上涨。当然,这个事件在今年上半年就产生了影响。在五月,我们很高兴地看到了今年的会员续约数量以及新登记用户的增长。从那时开始,Prime在会员、参与度、视频内容、音乐内容和物流服务上表现都很强劲。我们继续看到这些业务的增长,不仅仅在美国,也在其他国家。

所以,我们也继续将Prime的服务做得更好。我之前提到了从Q2开始,Prime会员可以在Whole Foods享受优惠。我们通过Prime Now和Whole Foods商店在全美60多个城市拓展商品运送业务,并提升客户在Whole Food当场取货的服务。我们还为Prime增加内容,我们在第四季度预计会增加很多内容。你们已经看到了现在的Jack Ryan和The Romanoffs,希望很快你们就可以看到The Marvelous的续集、Mrs. Maisel和其他很多内容。也希望,今晚你们到家后会看Thursday Football!

A-Dave:说到AWS的定价规则。我们的在定价上做持续的努力,我们从自己的成本结构里挤压成本,以提供低价,让我们的客户省钱。提供低价很容易,但承担低价带来的压力比较难,这是我们在所有业务上努力的目标,包括AWS业务。所以今天,我们的AWS自推出起已经降低了67次价格,包括近几个月我们的几次降价,所以AWS的降价是我们正常业务的一部分。

扫码下载智通APP

扫码下载智通APP