电商行业出了什么问题?从阿里(BABA.US)调低全年收入预期说起

本文来自“互联网与传媒娱乐怪盗团”微信公众号,作者裴培。

行业大势

阿里(BABA.US)季报到底透露了哪些信号?天猫实体GMV增速不断收窄,货币化率可能即将见顶,管理层下调全年收入预期。2017年,阿里电商平台的货币化率大幅度提升,体现为广告收入、佣金收入均远高于GMV增速;这个过程看来告一段落了,宏观经济的减速也是一个重要的影响因素。

高端品牌电商可能首先遭遇瓶颈:我们的自有爬虫数据显示,2018年以来天猫平台的分品类GMV比例没有明显改变;问题在于,高端品牌的GMV正在急剧减速,而高端品牌对货币化率的贡献很大。我们可能会看到电商行业的增长重点转向中低端、去中心化和社交电商平台,例如拼多多。

阿里的竞争对手,几家欢乐几家愁?京东的GMV增速甚至已经慢于天猫,对阿里的追赶早已告一段落,主要是一系列的战略失误所致,而且迄今尚未弥补战略漏洞。网易电商无法更上一层楼,只有从拼多多寻找流量来源。拼多多则天时地利人和兼备,GMV高增长的格局有望持续到2021年。

投资建议

阿里巴巴:在历史上,战略转型对阿里来说不是新鲜事,这次向新零售的转型早在2016年就开始了。问题在于,没有人知道新零售应该是什么样子,阿里必须在多个战略方向上试错,给利润带来巨大压力。投资者有理由为转型期的利润增速感到担心,但是阿里必须坚定地选择转型。

京东:2017年以来,京东原有的战略优势几乎都被阿里的一串“组合拳”瓦解;拼多多的崛起,导致京东在腾讯生态系统中的战略地位下降,而它又无法仿效拼多多的社交导流模式。不过,京东仍然能保有核心领地,即以男性消费者为核心的自营电商平台,从而生存发展下去。

拼多多:外界对拼多多的质疑大部分都没有道理。拼多多并没有与阿里正面竞争,其崛起模式酷似2013-15年Oppo、Vivo两大手机品牌。现在,拼多多一边巩固“五环外生意”的大本营,一边迅速品牌化;微信QQ社交拼团的商业模式,几乎无人可以复制,拼多多在中期的成长能见度很高。

阿里巴巴季报的启示:电商行业整体增速正在放缓

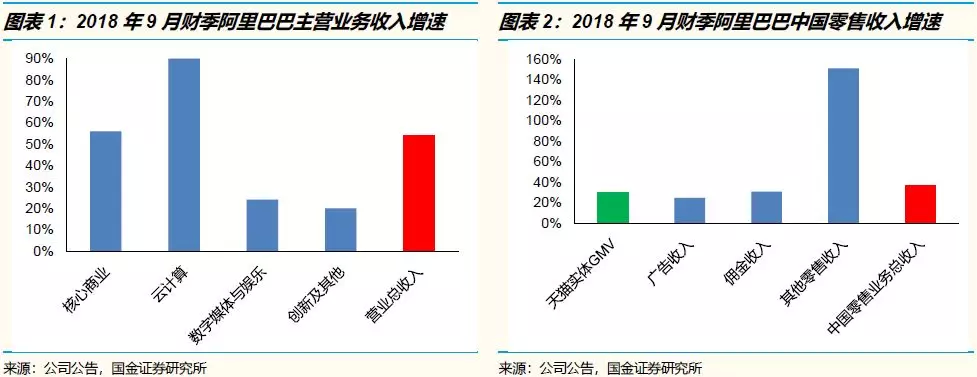

2018年11月2日,阿里巴巴公布了2019财年第二季报:营业收入同比增长54%(其中核心商务营业收入同比增长56%),低于一致预期;扣非EBITDA同比增长7%,扣非净利润同比增长6%,高于一致预期。不过,投资者最关心的是天猫实体GMV增速的放缓,以及对全年营业收入预期的调低。我们认为,本次阿里季报是一个象征——电商行业整体增速正在大幅放缓,可能只有拼多多等极少数例外。

阿里GMV增速下降,货币化率可能接近顶部

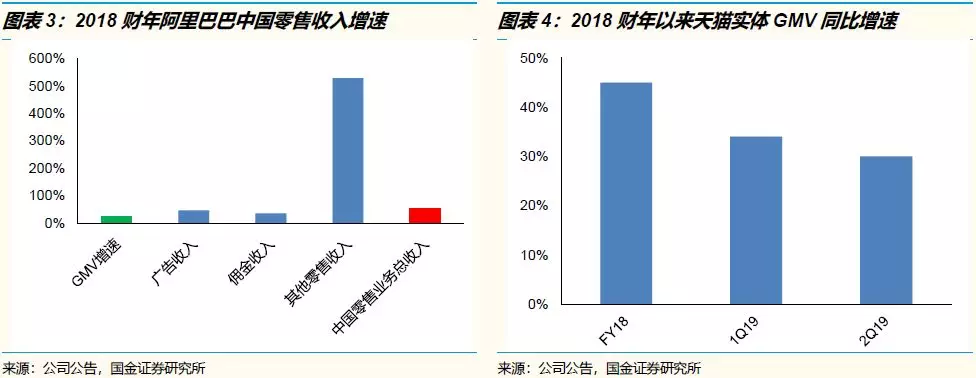

2019财年第二季度(2018年7-9月),阿里巴巴营业收入同比增长54%,其中核心商务收入同比增长56%;以上数字看起来还不错。但是,仔细检视公司最大的收入和利润来源——中国零售业务(包括淘宝、天猫、新零售等),就会发现许多潜在问题。阿里的季报并不披露总体GMV,只披露“天猫实体商品GMV”,本季度该指标同比增长30%;我们预计淘宝的GMV增速慢于天猫,阿里中国零售电商GMV增速应该在20%左右。

与此同时,阿里中国零售业务的广告收入同比增长25%,佣金收入同比增长31%;其他收入倒是创下了151%的同比增速,但是我们认为主要驱动因素是新零售业务扩张带来的并表范围扩大。总体看来,广告和佣金收入的增速仍然略快于GMV增速,但是两者的增速差距正在收窄。就在此时,阿里宣布将2019财年营业收入的指引从“同比增长60%”调低至“同比增长50-53%”;阿里管理层同时表示:为了照顾中小企业的利益,近期将不会积极提升国内零售电商业务的货币化。这不禁让投资者怀疑:阿里电商业务的货币化率是否已经触及顶部?

在2018财年(2017年4月-2018年3月),阿里中国零售电商平台的货币化率有过显著提升:当年全平台GMV增长26%,广告收入增长48%,佣金收入增长36%,其他收入增长528%(驱动因素包括新零售、会员收入等);中国零售业务整体收入增长55%。毫不夸张地说,上一财年阿里业绩增长的主要引擎是货币化率提升,使得收入增速持续、大幅度高于GMV增速。如果这个过程结束,阿里的短期业绩将面临巨大压力。

过去几年,阿里零售电商货币化率提升的动力是什么?首先,GMV增长的主战场从淘宝(C2C)转移到了天猫(B2C),天猫是一个品牌化的中高端电商平台,其货币化率显然高于淘宝。其次,通过网红导流、直播、短视频、微淘群、大家淘等“内容电商”模式,阿里提高了电商广告的导流效率,使得店主更乐意投放广告。最后,京东等竞争对手的增长趋缓,阿里面临的直接威胁不太严重,货币化率没有下降的压力。

然而,天猫实体商品GMV的增速最近一直呈现下降趋势:2018财年全年同比增长45%,2019财年一季度同比增长34%,二季度同比仅增长30%(去年同期增长49%)。从目前的经济形势看,未来几个季度GMV增速继续趋缓是大概率事件。投资者最担心的是:如果在GMV增速趋缓的同时,货币化率也下降,阿里的业绩无疑将面临巨大压力。这种情况不一定会出现,但是我们首先需要对阿里的电商数据进行详尽分析。

高端品牌GMV增长乏力,可能制约阿里的货币化率

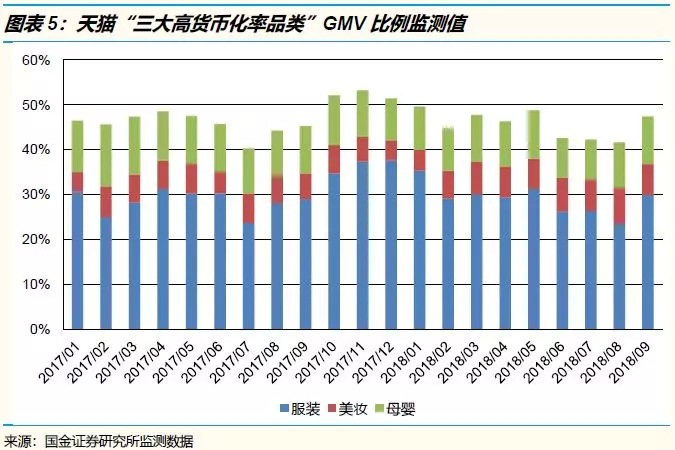

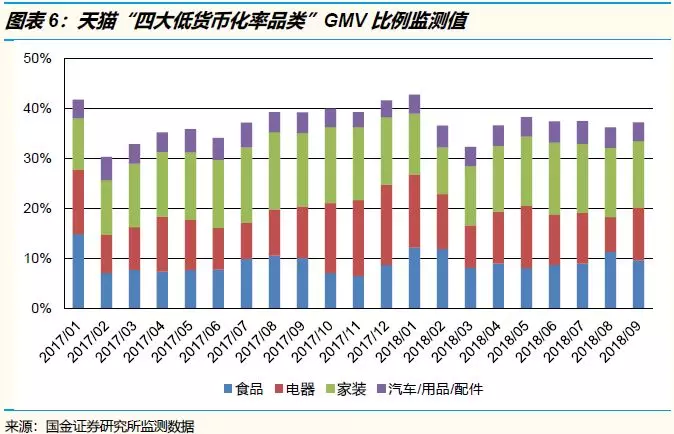

我们通过自有爬虫技术,对天猫平台的热门商品(各个品类搜索结果前100页的商品)进行了持续跟踪,以估算主要品类和品牌的GMV增速和比例。我们可以将天猫商品分为几个大类:首先是“高货币化率品类”,包括服装(男装、女装、童装、内衣、鞋袜等)、美妆和母婴,它们的共同特点是对品牌和运营的要求较高,商家往往不吝惜广告支出,是电商平台重要的收入来源。数据显示,2017年初以来,服装、美妆和母婴品类GMV占天猫整体GMV的比例基本保持稳定,从来没有低于过40%。换句话说,这三大“高货币化率品类”并没有拖累阿里零售电商的整体货币化率。

其次是“低货币化率品类”,包括食品、电器、家具家装、汽车及汽车零配件等。它们的共同特点是“傻大笨粗”,品牌的重要性不高,反而是价格、物流、客服的重要性更高;所以,它们往往不能为电商平台贡献较高的广告和佣金收入。数据显示,2017年初以来,食品、电器、家装、汽车品类GMV占天猫整体GMV的比重也保持稳定,一般在35%左右,只有节假日期间会有季节性波动。换句话说,四大“低货币化率品类”也没有显著拖累阿里零售电商的货币化率。那么,问题到底出在哪里呢?

既然阿里零售电商货币化率面临的压力无法用品类结构的变化解释,那么能否用品牌结构的变化解释呢?我们利用爬虫监测了阿里平台最大的代运营商——宝尊电商代理品牌的GMV增速。宝尊在天猫平台运营着100多个国际及国内高端品牌的旗舰店,覆盖服装、美妆、户外、3C等多个品类,具有较强的代表性。我们可以认为:宝尊的GMV增速是阿里平台“高端品牌GMV增速”的代理变量。为了增强可比性,我们剔除了2017年下半年以后宝尊新签的部分品牌(例如斯凯奇)的数据。

根据我们的数据,2018年以来,宝尊的GMV增速比去年有显著回落,这与公司财报披露的数据趋势一致。宝尊尚未公布三季报,但是我们的监测数据显示,GMV无论同比还是环比均有大幅放缓(未考虑新签品牌可能带来的增长因素)。我们或许可以得出一个初步结论:天猫平台的高端品牌在面临压力;因此,整个阿里零售电商平台的“高端化”趋势,很可能走到了一个转折点。这是宏观经济增长放缓导致的必然结果。

与此同时,京东、唯品会等传统自营电商平台,都面临着比阿里更大的业绩压力。然而,我们也看到以拼多多为代表的“低端电商”平台,以及微信小程序上层出不穷的“去中心化电商”平台,正在经历高速增长。或许,阿里的季报,预示着中国电商行业发展的中期转折点:增长引擎将从中高端、中心化、高货币化平台,转移到低端、去中心化、低货币化平台。这个判断不一定准确,但是确实存在这种可能性。

阿里的竞争对手们:京东、网易向下,拼多多向上

如果阿里面临着GMV增速放缓、货币化率见顶的压力,那么它的竞争对手肯定或多或少面临着相同的压力。在零售电商市场,值得一提的上市公司无非是京东、唯品会、网易(考拉/严选)、拼多多、苏宁等寥寥几家,其中苏宁已经与阿里结成了战略同盟。我们看到,除了拼多多,其他电商平台都面临着比阿里更大的压力。目前,低基数、独特的生态位以及社交电商的黏性,赋予了拼多多巨大的竞争优势。

京东究竟是怎么走到现在这一步的?

直到2017年上半年,电商市场的大势似乎站在京东这一边:它的GMV增速高于阿里,利润率正在显著改善,而且公布了野心勃勃的新零售计划。看起来,京东将在线上和线下的战场同时与阿里正面交火,它的自营模式和自有物流是重要的战略优势。然而,一年之后,形势已经逆转:京东对阿里的GMV追赶告一段落,在新零售方面远远落后于阿里。有一段时间,拼多多的市值差点超过京东。问题在于,这一切是怎么发生的?

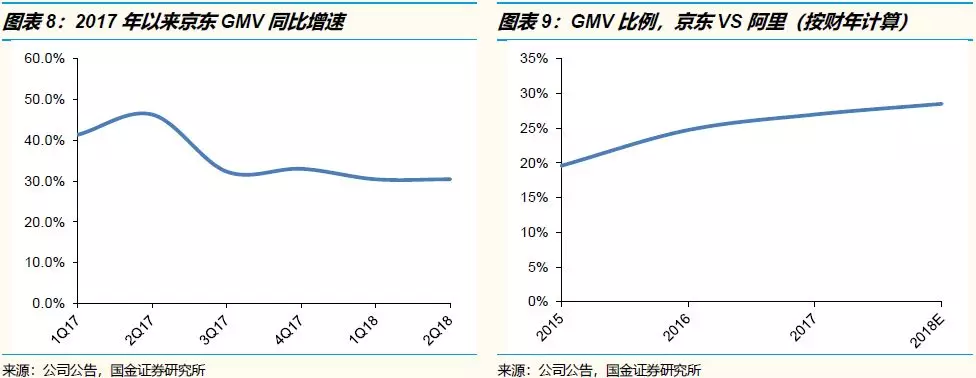

2017年三季度是京东的转折点:此前,京东GMV的增速一直远快于天猫实体商品GMV的增速,此后则不再占有优势,甚至低于后者。京东与阿里GMV的比值,从2015年的20%上升至2016年的25%,2017年仅上升至27%,我们估计2018年也只会上升到28.5%。必须指出,由于阿里不公布季度GMV,我们只能以财年数据对比,京东会落后阿里一个季度;但是,从长期看,这个指标仍然有指导意义。在移动MAU和月均使用时长方面,京东对阿里的追赶也基本告一段落。

在我们看来,京东陷入战略困局,是客观和主观原因共同作用的结果。从客观上看,近年来“通达系”民营物流公司的效率不断提升,与京东物流的差距逐渐缩小;阿里也通过发展菜鸟物流、收购饿了么,不断侵蚀着京东的物流优势。自营电商的质量优势曾经是京东的“杀手锏”,但是阿里通过大力发展天猫,成功地削弱了京东的优势。总而言之,迟至2017年下半年,京东历史上的许多优势已经不复存在。

从主观上看,京东一直没有解决一个重要问题:如何增加用户使用时长?对于一般消费者而言,淘宝是一个用来逛的地方,京东则是一个“买完就走”的地方。在手机淘宝,可以找到无数小店、无数尖货,还有淘宝直播、微淘群、淘宝头条等内容可供打发时间;在京东,却找不到停留的理由。京东一直想吸引女性用户,增加服装、美妆类商品的GMV占比;但是,不解决用户使用时长的问题,就不能吸引女性用户。

对于第三方商户而言,京东广告平台(泡泡)的投资回报率(ROI)一直比不上阿里广告平台(阿里妈妈)。广告平台的ROI,决定了第三方广告投放的积极性,从而决定了第三方交易的活跃度和货币化率。阿里妈妈的高ROI,是由多年积累的经验、运营效率和数据等各种因素共同决定的。作为以自营为主的电商平台,京东很难在短期内复制阿里的优势,第三方交易的发展受到限制。服装、美妆、母婴等高利润品类,恰恰必须依靠第三方商户来发展,结果就是京东始终无法突破这个瓶颈。

从最近几个京东的布局来看,它并没有真正意识到问题所在,更没有及时作出调整。当阿里大规模下注内容电商、腾讯布局社交电商时,京东在娱乐内容和社交两个方向上几乎没投入。京东从腾讯获得了重要的微信一级入口,可是并未妥善使用,反而坐看拼多多从微信生态系统崛起。在新零售领域,京东秉承“重资产”战略,企图以直接投资、加盟等方式,对抗阿里的“净资产”战略;可是,从2017年下半年以来,阿里也走上了“重资产”道路,与京东针锋相对。一言以蔽之:京东遭到了阿里的迎头打击,而自身在腾讯生态系统内的地位又下降了。除非彻底改变战略思路,或者进行大规模并购,京东的地位恐怕难以有根本性的改善。

网易考拉/严选:只能依靠拼多多崛起了吗?

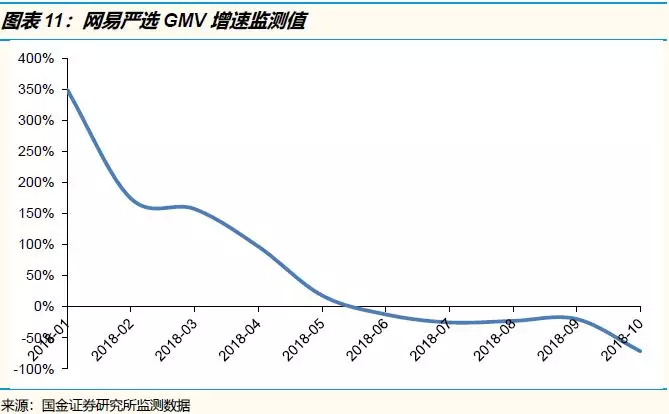

网易旗下的电商应用考拉,以及电商品牌严选,在城市中产阶级消费者心目中颇具知名度,但是规模一直很小 。我们利用自有爬虫技术,对网易严选进行了监测。数据显示:2018年二季度以来,网易严选的GMV呈现着下降趋势,其中10月的下降幅度尤其剧烈。我们认为,严选有可能受到了阿里双十一促销的影响;与拼多多的合作,也可能挤压考拉平台的GMV。不过,无论如何,严选今年的增速已经陷入停滞。

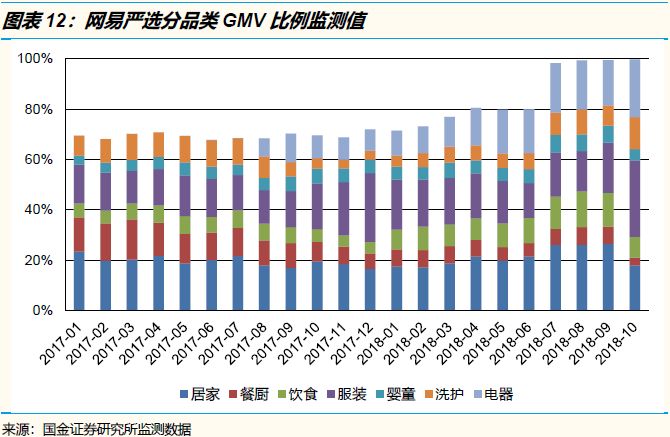

网易严选的GMV组成也谈不上健康:我们的数据显示,2018年以来,增长最快的品类是电器,其次是洗护用品;这两者都不是高利润品类。相比之下,服装品类也有增长,但是很可能是季节性的;婴童品类的GMV占比几乎没有变化。当然,严选的电器不是京东的电器,偏向设计感和情怀;但是,它的利润率很难高于服装、美妆、母婴等传统高利润品类。

根据QuestMobile的统计,截止2018年9月,网易考拉的移动MAU只有1483万,不及小红书(3254万)的一半。换句话说,即便在垂直电商平台中,网易也没有任何优势。或许,网易电商打开局面的唯一希望,在于与拼多多的合作——后者拥有巨大的流量和经过验证的社交模式。

拼多多:外界的质疑绝大部分是错误的

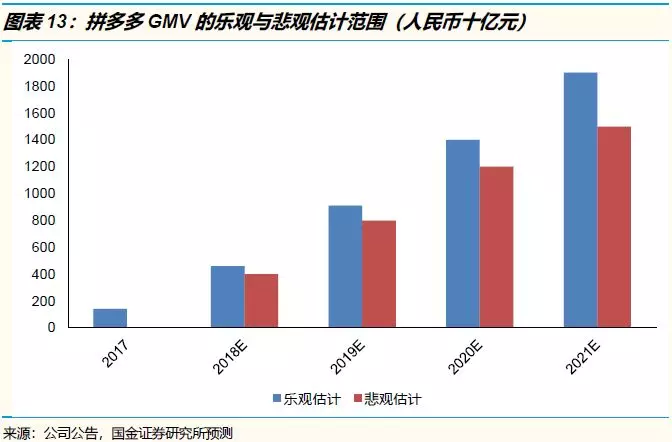

在上市大型电商平台中,拼多多是唯一保持着三位数GMV增速的,而且这种奇迹般的增速很可能维持到2019年。2017年全年,拼多多GMV为1412亿元;我们预计2018年的GMV为4000-4600亿元,2019年达到8000-9100亿元,2020年达到1.2-1.4万亿元。按照我们的乐观假设,最迟到2021年,拼多多的GMV就可以超过京东。在此,我们尚未考虑潜在收购和海外扩张可能带来的GMV增量。

自从拼多多上市以来,外界的质疑之声从未中断。该公司的商业模式可否持续?“五环外生意”还能做多久?未来是进一步挖掘低端,还是迅速高端化?法律和公关风险在不在可控范围内?……这些导致了公司股价的剧烈波动。我们站在乐观者这一边:虽然拼多多面临着很多问题,但是都在可控范围之内,而且外界的质疑大部分都是错误的。

问题一:拼多多的迅速崛起,会不会引发阿里的强力反击,从而丧失在低端市场的主动权?我们认为不会。拼多多其实没有抢走淘宝的市场,它的崛起类似于2013-15年Oppo、Vivo在三线以下城市的崛起,当时这两大手机品牌也没有抢走苹果、小米或华为的市场。中国移动互联网的渗透率提升是自上而下的:从一线到二线,从二线到三线,然后到县域甚至乡镇,这个过程迄今仍未结束。从另一个角度看,阿里自从2012年开始就将发展重心从淘宝转向天猫,品牌化、高端化的趋势不可逆转。阿里不可能为了拼多多去改变大战略,只会做出一些防御性部署。

问题二:拼多多上的假货、山寨货会不会引发严重的法律风险?我们认为,法律风险肯定是存在的,上市后的拼多多要在打假、知识产权保护方面加大投入。但是,拼多多上的“假货”并不多,更多的是“白牌”和“不知名品牌”商品;只要对消费者进行充分的信息披露,这些商品并不违法。目前媒体报道的拼多多“山寨货”大部分出现在3C品类,此品类并不是拼多多的强项,我们估计对它的GMV和收入贡献都很低。

问题三:拼多多的微信拼团玩法有多高的壁垒?会不会被仿效?肯定会被仿效,但是很难被彻底复制。首先,“阿里系”平台无法利用“腾讯系”微信、QQ的社交流量,而拼多多是“腾讯系”的重要成员,具备得天独厚的优势。其次,虽然京东、唯品会也从微信获得了大量流量,但是与腾讯的合作浮于表面,而且刻意不去依赖腾讯的社交生态系统,结果就是很难复制拼多多的玩法。最后,拼多多已经积累了足够的规模,从而对品牌、供应链获得了强大的议价能力,拼团玩法进入了良性循环,新进入的竞争者很难打破。所以,拼多多的商业模式具备很高的壁垒。

问题四:拼多多未来会继续做“五环外生意”还是品牌化?我们相信一定会品牌化,而且速度远快于外界预期。根据官方统计,目前拼多多已经引进了467个品牌,遍布于服装、美妆、母婴、百货、3C等品类。很多一线大牌也会将低端商品或子品牌放到拼多多销售,或者纯粹作为走量的渠道。品牌电商有很多玩法,天猫和京东旗舰店不能涵盖品牌的全部需求。现在,就连汽车等高客单价商品,都在考虑拼多多渠道。当媒体还在纠结“拼多多是不是山寨大本营”时,拼多多已经悄然进化了。

问题五:在宏观经济减速的背景下,拼多多会受到多大影响?我们认为,短期内的影响是轻微的。拼多多的GMV规模不大,远远没有摸到天花板,受经济环境的影响没有阿里、京东那么直接。而且,经济减速会导致消费者更加精打细算,在社交拼团、折扣电商上花费更多时间和预算。对于商家来说,要抵消经济减速带来的影响,就要寻找新渠道、新销售方式,反而会更急于依靠拼多多这样的新兴流量入口。总而言之,拼多多对经济环境不是免疫的,但是所受影响会远小于主要竞争对手。

投资建议

阿里巴巴

阿里的核心商务业务,在历史上经历过至少两次转型:2010年开始大力投资移动端,抢占移动电商的制高点;2012年以后力推品牌化,将增长重点从C2C的淘宝转向B2C的天猫。现在,阿里正在经历第三次转型,即“新零售”。与外界的刻板印象不同,新零售不仅是让线上线下生意一体化,也不仅是依托数据提高零售效率。新零售是一个系统工程,它要统筹所有消费场景、所有零售业态,以数据驱动,全面提升消费者体验;社交电商、内容电商、大数据电商,都只是新零售的一个侧面。归根结底,没有人知道成熟的“新零售”是什么样的。所以,阿里必须勇于试错,在多个战略方向上动员庞大的资源,哪怕会付出短期代价。

既然处在重大转型关头,那么阿里的经营重点肯定不是提高利润,也不是提高货币化率。营业收入、GMV、用户数……这些都是表象,关键是占领新零售时代的制高点。线下零售业务需要投资,因为这是重要的消费场景;文娱业务需要投资,因为内容电商可能代表着未来;阿里云需要投资,因为没有数据和技术就没有一切;海外电商需要投资,因为这是一片真正的新市场。投资者肯定会担心:各种战略尝试,都在侵蚀着阿里的利润率和现金储备,但是何时才能看到回报?公司不可能给出精确的预测。对于任何大型互联网公司而言,这种转型的阵痛都是必须的。

京东

2017年以来,京东已经两次在竞争对手的光芒之下相形见绌:第一次是阿里巴巴,通过提高线上货币化率、守住服装美妆基本盘、加强物流效率、大举投资新零售等一串组合拳,从根本上松动了京东的战略地位。第二次是拼多多,通过对腾讯社交流量的高效利用,给京东上了一课——腾讯的流量可以在电商方面发挥巨大价值,可惜京东一直没有用好。现在,京东陷入了困局:追赶阿里已经无望,在腾讯生态系统内的重要性有所下降;如果规模不能继续提升,长期利润率也会受到压制。

不过,京东仍然占据着一个不错的生态位:大型自营电商平台。它虽然无法打败竞争对手,但是仍然足以守住自己的核心领地。京东的第三方广告平台效率低下、不擅长运营服装美妆品类、用户使用时长不足,这些缺点都不是致命伤。如果京东满足于做一个以男性用户为基本盘、以自营电商为主的平台,它仍然能够生存发展下去。

拼多多

拼多多不是第一家社交电商平台。严格的说,从阿里入股微博、尝试支付宝社交功能开始,移动社交电商的大幕就已经拉开;此后,京东获得了宝贵的微信流量入口。然而,阿里、京东两家在社交电商方面各有问题:前者没有强社交、熟人社交入口,后者则不愿过多地依赖腾讯的流量。结果,拼多多横空出世,占据了“强社交电商”这个一直未被充分发掘的商业模式。当拼多多形成了足够的规模效应,竞争对手即便意识到了这个商业模式的有效性,也很难追赶上来了。

今后2-3年,拼多多的战略无非是:在巩固低端用户的同时开拓中高端品牌电商市场,但是仍然避免与天猫、京东形成正面竞争;在发展自有App的同时坚守“腾讯社交电商第一平台”的生态位,最大限度地利用微信和QQ的高黏性、低成本流量。这样,拼多多完全可以顺风顺水地突破1万亿GMV大关,甚至取代京东的中国第二大电商平台地位。在此之后,拼多多肯定会面临转型压力,不过现在投资者还不必担心。

网易

网易的考拉/严选电商一直被寄予厚望,但是绝对规模和增速一直差强人意。归根结底,网易电商既没有流量优势,也没有商业模式创新;它更适合在电商平台上开设店铺,而不是自己做平台。现在,严选入驻拼多多似乎带来了新的机遇,但是在巨大的拼多多平台上,严选吸引到的流量是有限的。网易电商业务从未与游戏、媒体等业务形成有意义的协同,今后的协同空间也很小,这就决定了它的上限不会太高。

扫码下载智通APP

扫码下载智通APP