美联储预期调控路径变化和货币政策前瞻

本文来自微信公众号“多资产策略投资”,作者陆润寰@浙商策略。

1. 美联储加息预期降温:体现在2019年,而非今年12月

过去一周,美联储加息预期的变化成为市场关注的焦点,美联储主席和副主席的表态成为直接的导火索。11月15日,主席鲍威尔在达拉斯的讲话中提到美国经济面临三大挑战:海外需求的放缓、国内财政刺激效应的消退和前期加息的滞后效应。副主席克拉里达则表示,基准利率正越来越接近中性利率,应更加强调根据数据采取行动(being more data dependent)。

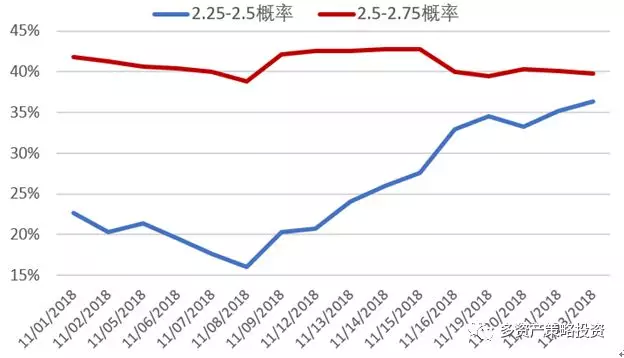

从联邦基金利率期货的走势看,12月加息概率(即升至2.25-2.5%)先由72.3%降至68.9%,不过之后几个交易日再度回升,上周五升至75.8%。也就是说,市场对12月加息的看法并未受到讲话的影响。

图 1:2018年12月FFR概率分布

资料来源:CME,浙商证券研究所

但是2019年的加息概率出现了“永久性”下降。3月利率位于2.25-2.5%(即今年12月加息一次后的水平)的概率由43.2%升至50.1%,位于2.5-2.75%的概率由44.8%降至35.9%,也就是说3月不加息的概率超过了加息的概率。6月利率位于2.25-2.5%的概率由27.5%升至36.4%,位于2.5-2.75%的概率由42.8%降至39.8%。9月和12月的情况也是类似,不再赘述。

图 2:2019年3月FFR概率分布

资料来源:CME,浙商证券研究所

图 3:2019年6月FFR概率分布

资料来源:CME,浙商证券研究所

2. 从11月8日与10月3日美股和原油市场表现看FED预期调控

从图2和图3不难看出,2019年3月和6月利率位于2.25-2.5%(12月加息一次后的水平)的概率实际上从11月8日就已开始上行。11月8日,正是10年期美债收益率触顶(3.24%)回落的时点。此外,11月8日也是美股结束上一轮反弹、开启新一轮下跌的时点,还是布伦特油价跌至70美元的时点。所以11月8日以来加息预期的降温,大概率是由美股和油价的下跌驱动的,前者打压消费者信心和经济前景,后者直接抑制通胀。

图 4:10年期美债收益率在11月8日触及3.24%后回落

资料来源:Wind,浙商证券研究所

图 5:标普500指数在11月8日结束前一轮反弹

资料来源:Wind,浙商证券研究所

图 6:布伦特油价在11月8日跌至70美元

资料来源:Wind,浙商证券研究所

如果说11月8日是美股开启新一轮下跌和油价跌至70美元的时点,那么10月3日则是美股和油价从年内最高点同时开启下跌的时点。这并非是一个巧合。当时鲍威尔在CNBC的专访中表示,离中性利率水平还有很长一段路要走(we're a long way from neutral at this point)。这一说法被市场广泛解读为,未来加息的次数依然可观,明显有别于市场之前对货币政策的理解。作为回应,美国10年期国债收益率也由前一日的3.05%大幅跳升至3.15%。

中性利率无疑是一个难以衡量的数值,也是中央银行很难与市场进行有效沟通的概念。一个多月的时间里,美联储从“离中性利率水平还有很长一段路要走”到“正越来越接近中性利率”,在与公众沟通方面出现了一定的问题,导致市场出现较大的波动,最终不得不给予修正。

3. 重新审视美国经济的现状和前景:无近忧,有远虑

今年以来,美国经济在主要国家当中一枝独秀。二季度GDP(季调环比折年率)高达4.2%;三季度回落至3.5%,这依然是一个远高于潜在增速的水平;根据亚特兰大和纽约联储的GDP预测,四季度可能是2.5%,同样位于潜在增速之上。

3.1 劳动力市场:充分就业,但失业率还会下降

首先,今年以来新增非农就业依旧维持在月均20万人的水平上。一个值得注意的现象是,今年以来新增非农就业的波动性出现了明显的下降。理论上,就业持续高增,可能说明劳动力市场仍有潜力可挖,并未达到充分就业。但是劳动参与率的回升则可能支持充分就业的说法。旧金山联储近期的研究表明,2018年美国劳动参与率已经在其预计趋势水平(62.8%)之上,表明美国劳动力市场已经达到甚至是超过充分就业水平。

图 7:新增非农就业(千人,3MMA)

资料来源:Wind,浙商证券研究所

图 8:实际劳动参与率及其趋势

资料来源:FRBSF,浙商证券研究所

市场普遍预计2019年美国经济增速较今年有所放缓,但多数预测高于2%,这意味着仍将创造新的就业机会。我们假定2016年以来就业人数和劳动力人数的变化趋势可以延续(分别平均月增17.4万和11.3万),到2019年末,失业率将会降至3.2%左右,较目前的3.7%再下0.5个百分点。

图 9:失业率可能在2019年末降至3.2%

资料来源:Wind,浙商证券研究所

注:阴影部分为预测值

3.2 工资增长:增速有望进一步加快

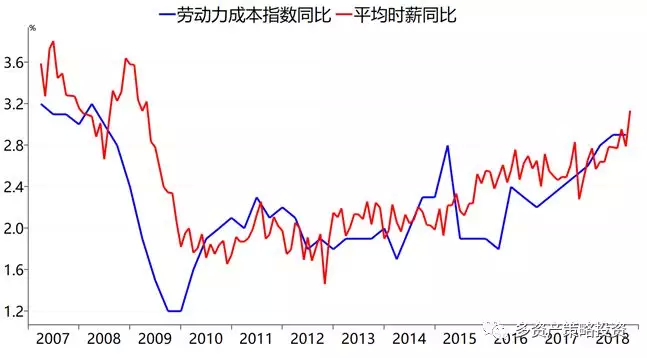

随着劳动力市场进入充分就业状态,工资增速成为市场最为关注的指标之一。主要的工资数据有:季度劳动力成本指数,月度平均时薪指数,月度亚特兰大联储Wage Growth Tracker。三个数据的走势基本一致,呈震荡上行趋势。美联储最为看重的劳动力成本指数,今年二、三季度同比增速均为2.9%,创下本轮经济复苏以来的新高。平均时薪增速在10月份由前值2.8%跳升至3.1%,成为一个标志性事件。

回头看,美国工资增速的明显提升主要是从2016年开始,与失业率下降至自然失业率(一般认为是4.5%左右)附近的时点大体接近。现如今失业率已显著低于自然失业率,此时工资增速可能会进一步加快。

图 10:劳动力成本指数和平均时薪增速

资料来源:Wind,浙商证券研究所

图 11:亚特兰大联储Wage Growth Tracker

资料来源:Atlanta Fed,浙商证券研究所

3.3 通胀压力:核心通胀大概率向上

就业和通胀的关系反映为菲利普斯曲线。然而美国的通胀同很多国家一样,商品通胀主要取决于海外因素和本币汇率,服务通胀主要取决于失业率等国内因素,后者才是菲利普斯曲线发挥作用的地方。在PCE物价指数中,服务通胀的权重占四分之三左右,其中住房和医疗通胀一般可单独分析。

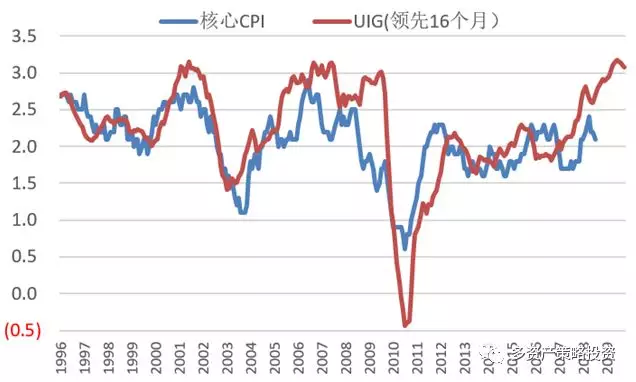

从实用主义出发,我们认为纽约联储UIG(Underlying Inflation Gauge)对核心通胀的领先关系依然非常重要,有助于判别美国核心通胀的中期走势。根据历史经验,UIG领先核心CPI约16个月,核心CPI在2019年底站上2.5%的概率非常大。考虑到核心PCE通常低于核心CPI 0.3-0.4个百分点,因此核心PCE可能长时间位于2%上方。

图 12:UIG领先核心CPI约16个月

资料来源:Wind,浙商证券研究所

3.4 风险分析:居民部门>企业部门>政府部门

正如鲍威尔所言,美国的财政路径不可持续并非秘密。

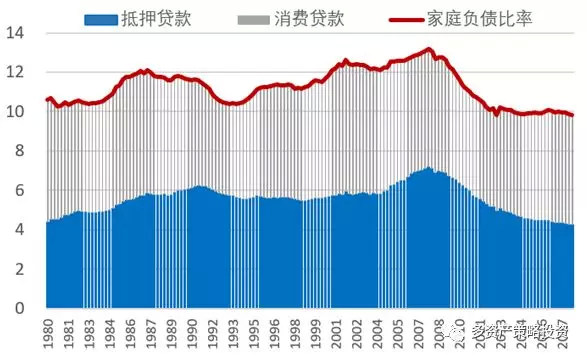

对于家庭部门,储蓄率水平(我们用1-个人总支出/个人总收入作为代理变量)在金融危机之后有所回升,近年来基本稳定。家庭负债比率也多年稳定在10%左右。

图 13:个人总支出/个人总收入

资料来源:Wind,浙商证券研究所

图 14:家庭负债比率

资料来源:Wind,浙商证券研究所

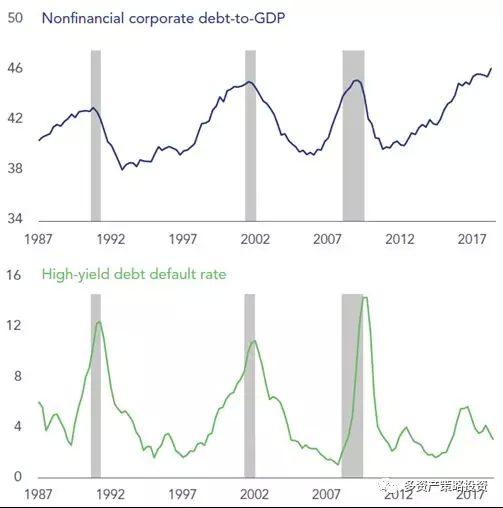

企业部门的情况可能介于政府部门和居民部门之间。非金融企业债务占GDP比例已经超过此前几轮周期的最高水平,然而由于利率水平仍处于低位、经济增长势头仍较为强劲,企业债务的违约率并不算高。

图 15:非金融企业债务占GDP比重和高收益债违约率

资料来源:OFR,浙商证券研究所

注:债务/GDP数据截至二季度末,违约率数据截至三季度末

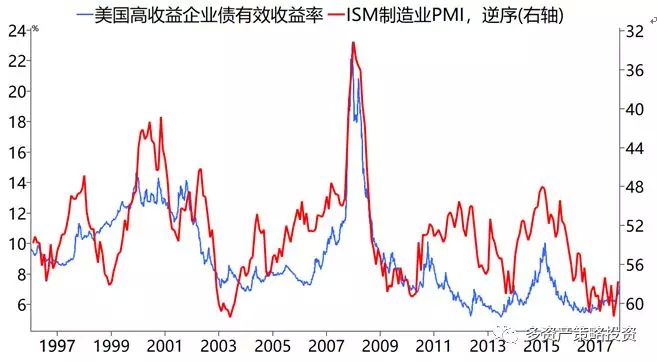

在信用方面,我们跟踪更为高频的高收益债(又称垃圾债)市场,10月以来收益率上行超过100bp。高收益债市场的表现,与经济形势密切相关。经济前景变差会导致违约风险上升和高收益债市场下跌,这使得它与股票市场更加相关,与国债市场的相关性较低。ISM制造业PMI在8月份录得61.3的高点之后,9月和10月先后降至59.8和57.7,反映了短期的经济走势。

图 16:10月以来美国高收益债收益率上行

资料来源:Wind,浙商证券研究所

图 17:高收益债收益率与PMI高度相关

资料来源:Wind,浙商证券研究所

3.5 经济前景:大概率向下,但衰退为时尚早

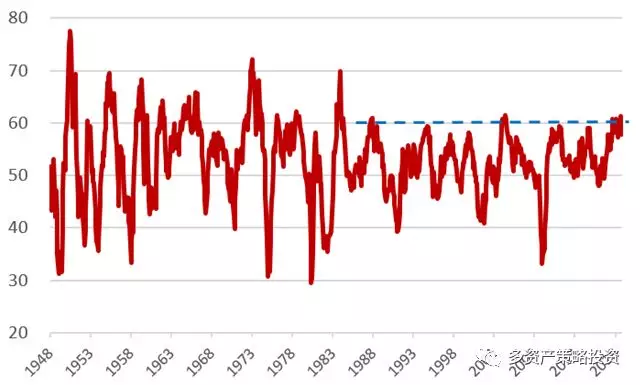

根据过去三十年的历史经验,60是ISM制造业PMI难以逾越的顶部。在今年二季度GDP高增4.2%的背景下,PMI也并未大幅超出60这一波动区间上限。在海外需求放缓、财政刺激效应消退以及美联储前期加息的滞后效应(房地产和汽车等利率敏感型部门已经感受到凉意)这三大挑战之下,后市我们继续看淡美国PMI走势。

图 18:60是ISM制造业PMI的历史大顶

资料来源:Wind,浙商证券研究所

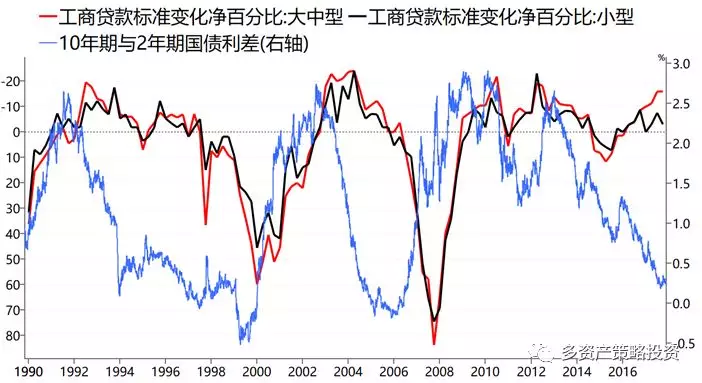

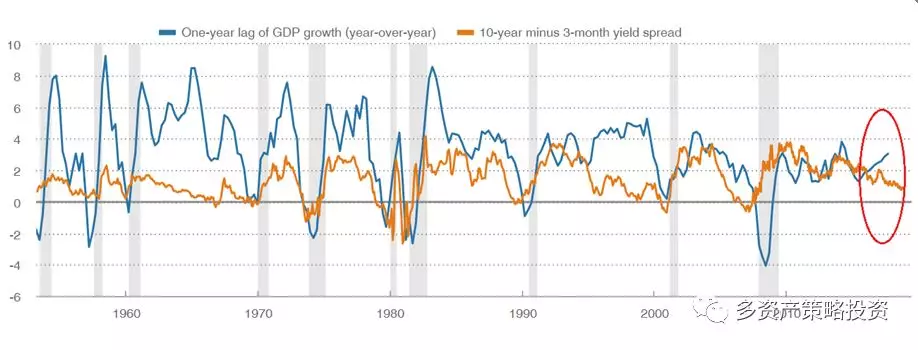

目前关于美国经济有可能进入衰退的声音越来越多,最重要的依据是收益率曲线接近倒挂。10年期与2年期利差不到25bp,10年期与3月期利差不到70bp。1950年代以来,收益率曲线倒挂成功预测了9次经济衰退(GDP连续两个季度降低定义为衰退),只有1960年代中期的那次收益率曲线倒挂之后,经济没有陷入衰退,但增速也显著放缓。因此,收益率曲线被认为是预测经济衰退的最有效指标。收益率曲线倒挂领先经济衰退的时间在6个月到24个月之间不等。

图 19:10年期美债与2年期美债利差不到25bp

资料来源:Wind,浙商证券研究所

图 20:10年期美债与3月期美债利差不到70bp

资料来源:Wind,浙商证券研究所

相关性不代表因果性,领先性亦未必代表因果性,正如格兰杰因果并非真正意义上的因果关系。在一个典型经济周期的扩张阶段,美联储提高短端利率,而长端利率在加息周期的早期也跟随上升,然而待到短端利率上升到一定水平,长端利率不再跟随上行,反映投资者对经济前景的看法转向悲观。所以,期限利差中包含了未来经济活动的信息,而未来经济活动会受到当下货币政策的影响,当下货币政策又与当下经济活动有关。理论和实证研究均表明,收益率曲线倒挂和经济衰退具有双向因果关系。

收益率曲线倒挂导致经济衰退的一个渠道是,期限利差下降影响银行贷款投放的积极性,因为银行做的是借短贷长的生意。目前工商贷款的标准还比较宽松,但根据历史经验接下来有望收紧,我们注意到近几个月小企业的贷款标准变化跟大中型企业已经有所背离。

图 21:期限利差领先信贷标准

资料来源:Wind,浙商证券研究所

另一个支持衰退的逻辑是美国本轮经济扩张时间已久,我们认为这种看法过于机械。已故经济学家多恩布什有句经典的表述,“None of the post-war expansions died of old age. They were all murdered by the Fed.”通胀失控是美联储加息过猛的主要原因。此番美国经济能否软着陆,依然取决于美联储货币政策操作是否稳健,后者又取决于通胀上升的强度。目前美联储研究人员根据模型预测的衰退概率依然较低。

图 22:期限利差与滞后一个季度的GDP同比

资料来源:Wind,浙商证券研究所

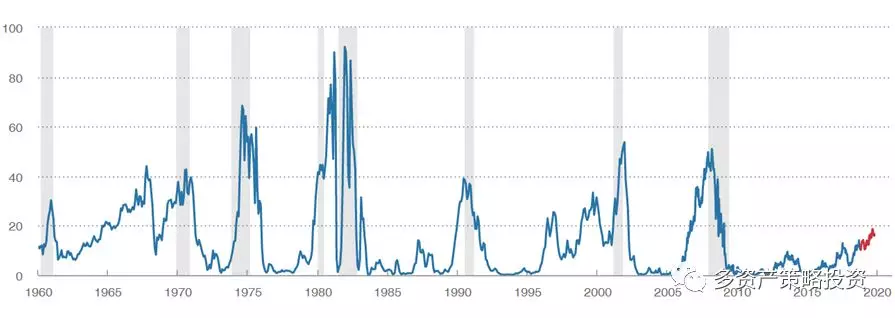

图 23:美联储模型预测经济衰退概率依然不高

资料来源:Cleveland Fed,浙商证券研究所

4. 美联储货币政策和10年期美债收益率前瞻

我们认为,目前支持美联储继续加息的理由主要是:

1)劳动力市场充分就业甚至已然偏紧,工资和核心通胀大概率上行;

2)利率绝对水平仍处于历史低位,出于货币政策正常化的目的(不应过度解读这一点,一方面,历史不宜做简单的类比;另一方面,所谓将利率水平恢复正常以便经济恶化时可以再次降息的观点值得商榷,因为如果担心经济复苏基础不够坚实则根本不应该加息)。

而支持美联储放缓加息的理由是:

1)经济见顶回落之忧,尽管历史记录不好,但实现经济软着陆依然是美联储追求的目标。

综上所述,美联储面临的是通胀向上+经济向下的组合,但总体上通胀距离目标水平非常接近,而经济增长和就业水平已显著超出潜在或自然水平,也就是说来自通胀的压力大于经济增长的压力,因此加息进程还将持续。

我们的中性预测是未来尚有三次加息,分别是2018年12月,2019年3月和6月。

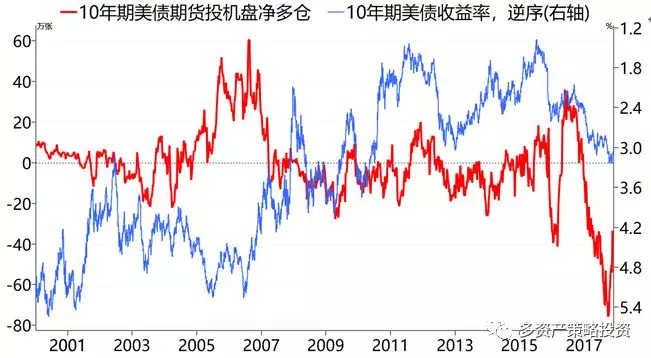

全球大类资产定价之锚——10年期美债收益率同样面临通胀向上和经济向下的环境,但相对来说通胀预期较为平稳,而经济下行空间较大,因此目前大概率处于顶部区域。9月底以来,10年期实际收益率大幅突破过去多年0-0.9%的波动区间上限,积累了较大的安全边际。从CFTC期货投机盘的持仓看,尽管最近有一些逆转,但做空美债仍属于非常拥挤的交易。

图 24:10年期美债实际收益率突破长期波动区间上限

资料来源:Wind,浙商证券研究所

图 25:10年期美债期货空头仓位依然很重

资料来源:Wind,浙商证券研究所

扫码下载智通APP

扫码下载智通APP